Блог им. Kitten

Члены ЕЦБ согласились держать конец открытым. Обзор на предстоящую неделю от 29.10.2017

- 29 октября 2017, 22:26

- |

По ФА…

На уходящей неделе:

Заседание ЕЦБ

ЕЦБ принял решение о продлении программы QE с 1 января 2018 года на 9 месяцев в ежемесячном размере 30 млрд. евро.

«Руководство вперед» осталось без изменений по ключевым моментам и было усилено указаниями по реинвестициям и рефинансированию:

— Дата окончания программы QE осталась открытой;

— Ставки останутся на текущих уровнях до окончания программы QE;

— Размер/длительность программы QE могут быть увеличены при необходимости;

— Реинвестиции будут продолжаться длительное время после окончания программы QE до тех пор, пока это необходимо;

— Рефинансирование будет продолжаться до тех пор, пока в этом есть необходимость или, как минимум, до 2019 года.

Реакция рынков на решение ЕЦБ была положительной: доходности ГКО стран Еврозоны упали, фондовые рынки выросли, что привело к падению евро.

Решение ЕЦБ в отношении программы QE совпало с инсайдом и базовыми ожиданиями рынков, открытая дата программы QE вызвала вздох облегчения, ибо в её отношении были сомнения.

Драги на пресс-конференции проявил чудеса изобретательности.

Критическое решение о начале завершения мягкой политики ЕЦБ он преподнес как простую корректировку необходимого количества стимулов.

Основные моменты пресс-конференции Драги:

— Внутренняя инфляция остается подавленной, поэтому необходима поддержка со стороны стимулов ЕЦБ для возвращения инфляции к целевому уровню;

— Поддержка ЕЦБ состоит из продления программы QE, реинвестиций и «руководства вперед» в отношении процентных ставок;

— Риски для перспектив сбалансированы: более сильный рост может привести к позитивным сюрпризам, но глобальные события и рост курса евро могут привести к пересмотру прогнозов на понижение;

— ЕЦБ не обсуждал альтернативные сценарии, члены ЕЦБ в основном согласились с представленным решением, различия во мнениях касались в основном сохранения открытой даты окончания программы QE, но подавляющим большинством было принято решение сохранить дату открытой;

— ЕЦБ не обсуждал состав покупок активов в рамках программы QE;

— Зависимость есть между сохранением процентных ставок и программой QE, зависимости между реинвестированием и процентными ставками нет;

— ЕЦБ не будет испытывать технические трудности при необходимости продления/увеличения размера программы QE, ЕЦБ доказал свою гибкость в принятии решений;

— Слухи о том, что члены ЕЦБ установили потолок для программы QE в размере 2,5 трлн. евро не являются правдой;

— ЕЦБ не обсуждал последовательность между повышением процентных ставок и сокращением баланса;

— Программа QE ЕЦБ не закончится внезапно в сентябре 2018 года, открытая дата означает продление программы QE после сентября 2018 года.

— ЕЦБ не обсуждал сворачивание стимулов.

По реинвестициям.

Констанцио, заместитель Драги, отметил, что реинвестирование будет значительным, но отличаться от месяца к месяцу по объему, в среднем это будет около 10 млрд. евро в месяц.

ЕЦБ начнет публиковать список ожидаемых погашений ГКО и, как следствие, он будет совпадать с реинвестициями, первый релиз ожидается 6 ноября.

После заявления Драги о том, что программа QE будет продлена после сентября 2018, года рынки расслабились окончательно, евро ускорил падение на фоне роста долговых рынков Еврозоны.

Самым ястребиным замечанием Драги можно считать отказ прояснить последовательность между повышением ставок и сокращением баланса, Драги косвенно подтвердил намерение ЕЦБ повысить ставки после окончания программы QE, когда заявил, что реинвестиции и обязательство не повышать ставки до окончания программы QE не имеют связи.

Банки отреагировали позитивно на решение ЕЦБ, многие ожидают продолжения нисходящего давления на евро и доходности ГКО стран Еврозоны, некоторые даже сумели рассмотреть готовность Драги к отмене ключа капитала, хотя такое допущение является чистой фантазией.

Через несколько часов после окончания пресс-конференции Драги Блумберг выдал инсайд, согласно которому в качестве базового варианта члены ЕЦБ обсуждали завершение программы QE в конце 2018 года.

Планируется, что при росте инфляции согласно прогнозам, программа QE будет сокращаться после сентября 2018 года в ускоренном темпе: в октябре до 20 млрд. евро, в ноябре до 10 млрд. евро и в декабре до 5 млрд. евро.

Рынки практически не отреагировали на этот инсайд благодаря эйфории и позитиву по США, но очевидно, что с 2018 года данные по росту инфляции Еврозоны будут приводить к резким движениям на всех рынках.

Сабина Лаутеншлегер, член Бундесбанка, сообщила, что против открытой даты окончания QE проголосовали члены ЕЦБ Вайдман и Кнот, а другие члены ЕЦБ подвергли критике решение Драги, в частности его ближайший соратник Керре.

Позже Вайман, глава Бундесбанка, подтвердил свою позицию в отношении необходимости установления даты окончания программы QE.

Вывод по ЕЦБ:

Решение ЕЦБ и заявление Драги о продлении программы QE после сентября 2018 года успокоило рынки, вселив уверенность в отсутствии повышения ставок как минимум в 2018 году.

Политика ЕЦБ не будет важным фактором для рынков до выборов в парламент Италии (предварительно запланированы на 4 марта), реакция на ястребиную риторику членов ЕЦБ в период до весны 2018 года будет сдержанной.

Фокус инвесторов полностью перемещается на ситуацию в США, к значительному росту евро могут привести только успешные переговоры Германии и Франции по созданию общего бюджета Еврозоны в конце декабря 2017 года – январе 2018 года.

На предстоящей неделе:

1. Заседание ФРС, 1 ноября

Заседание ФРС является проходным, участника рынка получат только краткое сопроводительное заявление, на данном заседании не будут представлены новые прогнозы и не запланирована пресс-конференция Йеллен.

Следует ожидать оптимистичную риторику сопроводительного заявления, ВВП США растет второй квартал высокими темпами около 3% на фоне роста рынка труда.

Особое внимание инвесторы обратят на риторику по инфляции, которая во многом зависит от данных по инфляции потребительских расходов с публикацией в понедельник.

Указание относительно вероятного повышения ставки на декабрьском заседании маловероятно, т.к. ФРС с прошлого года прекратила данную практику, предпочитая регулировать ожидания рынка по повышению ставки в отдельных выступлениях перед заседанием.

Рыночные ожидания на повышение ставки ФРС на заседании в декабре близки к 100%, в связи с этим даже самая оптимистичная риторика вряд ли приведет к колебаниям на рынках.

Вывод по заседанию ФРС:

Не следует ожидать значительных движений на рынках после публикации сопроводительного заявления, т.к. заседание является проходным, а оптимистичная риторика очевидна после череды сильных данных США.

Публикация экономических данных США, по росту инфляции потребительских расходов и зарплат в частности, даст больше понимания рынкам о перспективах политики ФРС, чем сопроводительное заявление.

2. Nonfarm Payrolls, 3 ноября

Отчет по рынку труда США за октябрь является главным событием предстоящей недели.

Ожидается сильный рост количества новых рабочих мест после нивелирования негативного эффекта ураганов.

Средние ожидания экономистов по количеству новых рабочих мест варьируются от 300К и выше, такие ожидания ограничат падение доллара до публикации нонфармов.

Но основная и долгосрочная реакция рынков будет на рост зарплат.

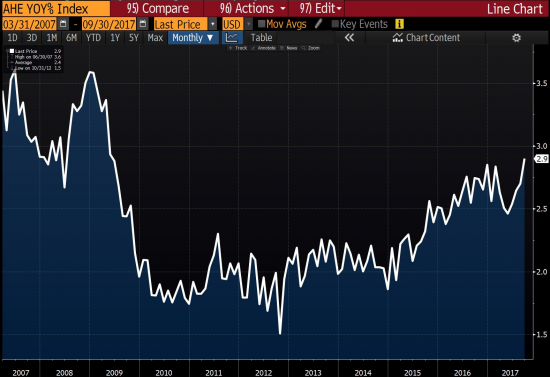

В сентябре рост зарплат достиг 2,9%гг, самого высокого уровня с 2009 года:

Но это не вызвало сильной реакции рынков, т.к. инвесторы отнесли этот рост к влиянию ураганов и возможных ошибках в отчете департамента рынка труда.

Если рост зарплат подтвердится в октябрьском отчете: рост доллара будет сильным и продолжительным, в зависимости от сопровождающих данных евродоллар может достичь 1,12-1,14й фигуры.

Если отчет будет сильным по количеству новых рабочих мест, уровень безработицы останется на 4,2% или упадет ниже, но рост зарплат будет на уровне 2,6%гг или ниже: падение евродоллара на данной теме будет непродолжительным, дальнейший тренд зависит от прохождения налоговой реформы в Конгрессе США.

До публикации нонфармов рынки не получат полных косвенных данных.

Markit в этот раз отказался давать четкую оценку рынка труда в октябрьском отчете, хотя и отметил дальнейший рост.

Отчет ISM по сфере услуг выйдет после публикации нонфармов, а выводы на основании ISM промышленности и ADP не являются достоверными.

Вывод по октябрьским нонфармам:

Логично ожидать сильный отчет по рынку труда США в октябре, что приведет к росту доллара.

Но если рост зарплат будет слабым: рост доллара будет краткосрочным на данной тематике, дальнейшая динамика тренда доллара будет зависеть от других факторов.

3. Трампомания

Нижняя палата Конгресса США ратифицировала законопроект по бюджету Сената, что открывает возможность принятия налоговой реформы в Сенате простым большинством.

Законопроект по налоговой реформе нижней палаты обещают опубликовать 1 ноября, а 6 ноября бюджетный комитет Конгресса СВО даст свою оценку, после чего станет понятен расклад голосов.

Голосование по налоговой реформе нижней палатой запланировано на неделе с 13 ноября, более вероятно, что нижняя палата примет бюджет, что станет сильным позитивным фактором для роста доллара.

Согласно инсайдам от осведомленных источников Трамп исключил Йеллен, Уорша и Кона из списка кандидатов на пост главы ФРС.

В пятницу вечером Блумберг сообщил, что, по словам трех источников, Трамп собирается назначить главой ФРС Пауэлла.

Но данное решение не окончательное, Трамп ещё может изменить своё мнение в пользу Тейлора.

Доллар упал на этом инсайде, ибо Пауэлл является голубем, но после опровержения Белого дома с заявлением об отсутствии принятия решения в отношении главы ФРС, доллар восстановил позиции.

Ожидается, что решение о главе ФРС будет принято на предстоящей неделе.

Рынки во многом подготовлены к назначению главой ФРС Пауэлла, фактическое решение о назначении Пауэлла при условии назначения его заместителем Тейлора может привести к кратковременному росту доллара, т.к. в такой комбинации Тейлор нивелирует негативное влияние на доллар.

4. Каталония

В пятницу уходящей недели парламент Каталонии проголосовал за оглашение независимости, а Сенат Испании разрешил правительству использовать статью 155, которая позволит правительству Рахоя временно взять на себя управление Каталонией.

Правительство Испании объявило о роспуске парламента Каталонии и назначило досрочные выборы на 21 декабря.

Президент Каталонии Пучдемон отказался уйти в отставку, но вариантов у правительства Каталонии нет, в конечном итоге им придется согласиться на досрочные выборы.

Ситуация в Каталонии останется вялотекущей, до появления человеческих жертв будет оказывать незначительное влияние на рынки.

5. Экономические данные

На предстоящей неделе главными данными США станут инфляция потребительских расходов, личные доходы и расходы, настроения потребителей по версии СВ, ISM промышленности и услуг, ADP, производительность труда и затраты на рабочую силу.

По Еврозоне следует отследить первую оценку по росту инфляции в октябре, ВВП стран Еврозоны в первом чтении, уровень безработицы, PMI промышленности за октябрь в финальном чтении.

Отсутствие прогресса по переговорам Британии с ЕС по Брексит, намерения лидеров консервативной партии Британии провести переговоры с ЕС за спиной премьера Мэй с целью выяснения возможностей переговоров, являются негативом для фунта.

Но главным событием на предстоящей неделе станет заседание ВоЕ.

Инвесторы ожидают повышение ставки, если ВоЕ повысит ставку: фунт вырастет, но рост будет непродолжительным, т.к. очевидно, что повышение ставки будет одноразовым до прояснения перспектив торгового соглашения Брексит.

Если ВоЕ оставит ставки неизменными: фунт упадет, но падение может быть ограничено 1,29й фигурой при наличии риторики о повышении ставки на следующем заседании.

Также влияние на фунт окажут данные Британии: PMI промышленности в среду и PMI сферы услуг в пятницу.

Китай готовится к приему Трампа в ноябре, который вряд ли усилит перспективы роста экономики Китая, т.к. Трамп потребует от Китая жертв по прекращению торговых связей с КНДР.

Китай на предстоящей неделе порадует рынки своими PMI утром вторника, среды и пятницы.

— США:

Понедельник: инфляция потребительских расходов, личные доходы и расходы;

Вторник: индекс себестоимости рабочей силы, PMI Чикаго, индекс доверия потребителей по версии СВ;

Среда: ADP, PMI и ISM промышленности, расходы на строительство;

Четверг: производительность труда и затраты на рабочую силу, недельные заявки по безработице;

Пятница: отчет по рынку труда США за октябрь, торговый баланс, PMI и ISM сферы услуг, фабричные заказы.

— Еврозона:

Понедельник: инфляция в Германии;

Вторник: ВВП и инфляция во Франции, ВВП, инфляция и уровень безработицы стран Еврозоны;

Среда: выходной в основных странах Еврозоны;

Четверг: PMI промышленности стран Еврозоны.

При работе следует учитывать переход Европы на зимнее время, т.е. данные стран Еврозоны будут выходить на час позже по сравнению с привычным временем публикации.

6. Выступления членов ЦБ

Выступления членов ФРС будут представлять интерес после публикации нонфармов в случае, если данные будут смешанными и реакция рынка на них будет неоднозначной.

От членов ЕЦБ следует ожидать шквал заявлений, которые, по большей части, будут ястребиными.

Реакция рынка на ястребиную риторику членов ЕЦБ во многом зависит от данных по росту инфляции в Еврозоне.

Особо следует опасаться выступлений Кнота и Керре, которые были против или имели возражения по сохранению даты окончания программы QE открытой.

--------------------

По ТА…

Евродоллар на уходящей неделе в очередной раз подтвердил разворот на нисходящий тренд.

Ближайшей поддержкой является бывшая линия ложного треугольника на старших ТФ по хаям 1,161Х и 1,171Х:

Истинное пробитие данной поддержки потенциально откроет путь к закрытию гэпа на 1,07Х.

Тем не менее, минимальная цель по ГП выполнена, а по евродоллару можно предположить нисходящий канал:

Логично ожидать коррекцию вверх по евродоллару, но сопротивления в виде линии шеи ГП банков и верха канала должны ограничить рост евродоллара.

Истинное пробитие верха потенциального канала должно привести к переоценке ситуации по ТА.

-------------------

Рубль

Запасы нефти порадовали быков, невзирая на восстановление добычи нефти, потребление выросло.

Отчет Baker Hughes сообщил о росте количества активных нефтяных вышек до 737 против 736 неделе ранее.

Генсек ОПЕК Баркиндо огласил о достижении договоренностей между Саудовской Аравией и РФ о продлении соглашения о сокращении добычи нефти ещё на 9 месяцев.

По ТА нефть приближается к верху проекта клина, от которого более вероятен коррект вниз:

Но при истинном пробое целью станет сопротивление, пробитие вверх которого маловероятно в обозримой перспективе:

На уходящей неделе движения рубля зависели от динамики доллара.

ЦБ РФ принял решение о снижении ставки на 0,25% до 8,25%, сопроводительное заявление указывает на возможность дальнейшего снижения ставки на ближайших заседаниях.

Резкий рост нефти на закрытии недели привел к падению долларрубля от ключевого сопротивления:

Более вероятно, что верх пробитого канала сдержит падение, но для подтверждения сформированности лоя необходимо закрепление выше сопротивления.

--------------------

Выводы:

Уходящая неделя подтвердила ожидания в отношении направления потоков капитала в связи с планируемым сворачиванием стимулов ЕЦБ.

Драги гарантировал рынкам сохранение ставок ЕЦБ на текущих уровнях до конца 2018 года, что дает основания не учитывать политику ЕЦБ в торговых решениях до выборов в парламент Италии весной 2018 года.

Сенат Италии ратифицировал избирательную реформу, которая нивелирует премию в 50 мест партии, победившей на выборах.

Италия вернется к смешанной системе выборов, при этом избиратель не имеет права голосовать за разные партии и депутатов по одномандатным округам, т.е. голос по мажоритарной системе должен совпадать с выбором партии.

Такая система практически нивелирует шансы победы партии евроскептиков Грилло «5 звезд» и даст преимущество коалиции партий «Лига Севера» и «Вперед, Италия», которые тоже используют риторику о выходе Италии из Еврозоны, но больше для торговли с Брюсселем, чем для реального отказа от евро.

Избирательная реформа Италии в пользу открытия лонгов по евро на падении перед выборами в парламент Италии весной 2018 года.

На предстоящей неделе ожидается множество важных событий и данных, но главное влияние на рынки окажет отчет по рынку труда США и оглашение имени нового главы ФРС Трампом.

Рыночные ожидания по сильному росту рынка труда в октябре после нивелирования негативного эффекта ураганов не позволят развитию сильной коррекции по доллару вниз, любой рост евродоллара будет ограничен сопротивлениями до публикации нонфармов.

Назначение Пауэлла главой ФРС приведет к росту фондового и долгового рынков США и, как следствие, к падению доллара.

Но назначение Тейлора заместителем главы ФРС нивелирует негатив для доллара, в этом случае логичен резкий шип по доллару вверх (евродоллару вниз).

Главным драйвером для рынков в этом году является налоговая реформа.

До тех пор пока сильны ожидания рынка на ратификацию налоговой реформы Конгрессом США в этом году доллар будет склонен к росту.

Необходимо отслеживать намерения конгрессменов по голосованию за налоговую реформу.

Принятие налоговой реформы приведет к ускорению нормализации ставок ФРС вне зависимости от личности главы ФРС.

Т.е. на предстоящей неделе тренд доллара зависит от качества нонфармов, но истинный драйвер – налоговая реформа США.

-------------------

Моя тактика:

На выходные ушла в шортах евродоллара от 1,1823.

На открытии недели буду присматриваться к лонгам евродоллара на втором счету с целью пипсовки.

Возможна доливка шортов на росте евродоллара при наличии сигналов по ТА на мелких ТФ.

Решение о закрытии шортов будет приниматься на основе динамики рынка после оглашения имени главы ФРС и его заместителя, а также после публикации нонфармов.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Мне кажется тогда уровень 1.26 вполне достижимым.

И что будет с драгметаллами, если в Испании все -таки начнётся гражданская война, и ED 1.07 будет (при других вариантах ED 1.07 не вижу. А ГЕПы могут вообще никогда не закрываться (у системы в районе 45 рублей остался не закрытый див геп. У МегаФона есть такой выше 800 рублей))?

Ничего не поняла про Мегафон и рубли)

Есть ликвидные инструменты, по ним гэпы закрываются почти всегда, хоть и через года, есть неликвид, а фондовые рынки имеют сессионные гэпы, там вообще не нужно гэпы учитывать.

Сильное падение по евродоллару зависит не от Каталонии, там нет вероятности сильного влияния, а от принятия налоговой реформы в США и выборов в Италии.

Судьба фунта зависит от решения/риторики ВоЕ на этой неделе.

Профитов!)

Благодарю!

И Вам спасибо!

Но всегда снимаю шляпу… Здесь обычно информационно уютно.. Спасибо.

)

Спасибо за лестный отзыв)

Но у Великобритании отрицательный платёжный баланс, у ухудшились покателт экономики (PMI промышленности в Британии был в районе 48, в США а районе 52). Так что, едва ли бриты будут окончательно гробить экономику и снижать налог на сбережения, повышая ставку ЦБ.

Либо это будет, как вынужденная мера, после перелоя курса фунта.

Что касается евро и Испании.

Вы уверены, что если половина Испании выйдет из ЕС, а другая объявит дефолт, платежный баланс ЕС испортится за счёт сокращения туризма в Испанию и при этом евро будет расти на болтовне драги...

На мой взгляд, в Испании сейчас ситуация балансирует на грани...

Либо будут перевыборы, на которых опять выиграют сторонники независимости...

Либо гражданская война…

Я имела ввиду не ликвидность рынка, а ликвидность инструмента

Глобальные цели по долларкаду на 1,14-1,16.

Но это вопрос многих месяцев и не ранее перезаключения соглашения по Нафта.

А пока нет прогресса по Нафта, в ближайшие месяцы не будет повышения ставки ВоС.

Я бы сказала, что без негатива по Нафта рост долларкада ограничен 1,30, но нужно смотреть на мелких ТФ.

Более вероятно, что до пятницы хай оформлен.

Профитов!

А Драги их Qвсянкой кормит…

Гордо реет топик Kitten,

Устремляясь в топ смарт-лаба,

Низвергая долбо@бов.

Драги робко заикнулся -

Лика смело возражает.

А Жанетта — та, что Йеллен -

Даже рыпнуться не смеет.

Набиуллина немеет,

Данилюк кусает локти,

Вайдман нервно курит Приму,

Стивен Мнучин застрелился.

Вах!)

Вайдман приму это круто, а Мнучина «того» зачем?)))

Срочно нужна новая кнопка: лучший пост месяца за стих!)

)))))))))))))))

https://smart-lab.ru/company/omegaforex/blog/429379.php