Блог им. margin

Июнь - начало...?

- 31 мая 2015, 16:39

- |

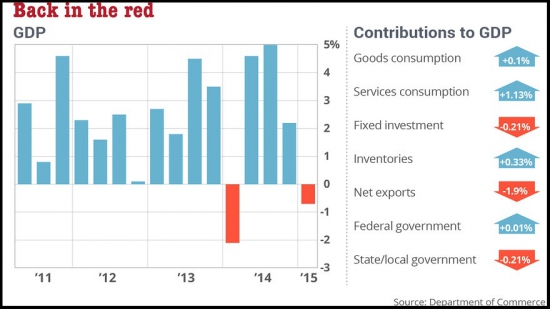

Корпоративная прибыль за Q1 2015 в США снизилась второй квартал подряд на - 5,9% или на - $125.5млрд. в 1 квартале, и это самый большой спад за последние семь лет. В 4 квартале прибыль снизилась -1.4% или на — $30.4 млрд. Это совсем не то, что публика привыкла видеть в ежеквартальных отчетах компаний.

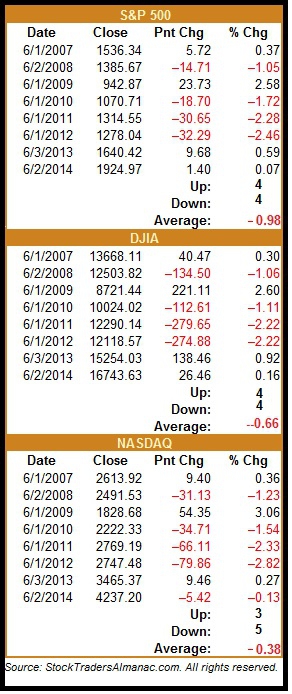

Если посмотреть статистику результатов торгов за 1 июня за последние восемь лет, начиная с предкризисного 2007 года, то картина вырисовывается такая, что первое июня — день скорее убыточный, чем прибыльный. Вот как это выглядит:

В целом июнь за последние десять лет был не удачным месяцем. Dow оказался убыточным в восьми из последних десяти лет, показывая среднее снижение -1,6% .S&P500 понес убытки в шести из десяти последних лет со средним снижением -1.3%. Это худший месяц в году для S&P500 в течение последних десяти лет. Nasdaq нес убытки в семи из десяти лет со средним снижением -0.9%.

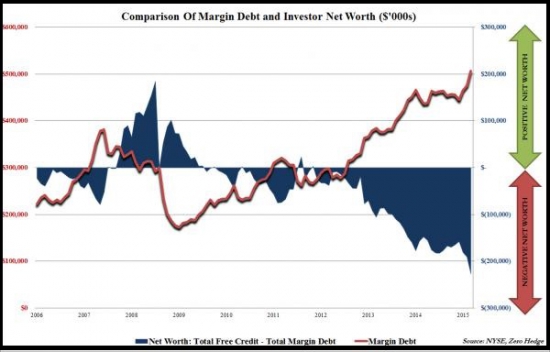

Согласно информации NYSE долги по марже достигли нового рекордного уровня в $507 млрд. по состоянию на конец апреля, на 30 млрд. долларов больше, чем в марте. Это на 50% выше, чем это было в 2007 году перед биржевым крахом. Несмотря на отток средств из фондов на более чем $100 млрд, рынок с постоянством безумца продолжает делать новые максимумы.

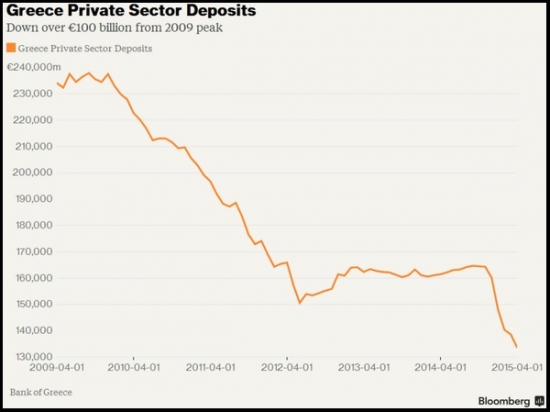

В ЕС серьезной проблемой является необходимость Греции платить в июне по долгам МВФ. Страна способна выплатить только первый из четырех платежей:

5 июня -300млн. евро

12 июня -300млн. евро

16 июня -558 млн. евро

19 июня 335 млн. евро.

Суммарно почти полтора миллиарда евро в июне для МВФ и еще 7 миллиардов евро в июле-августе 2015 платежи для ЕЦБ. Почти 100% вероятность, что все эти платежи выполнены не будут.

Греческие граждане продолжают выводить деньги из банков. Банк Греции получил более 80 млрд. евро по программе оказания помощи в чрезвычайных ситуациях, предоставленной для того, чтобы компенсировать отток средств и предотвращение банкротств банков. Депозиты в частном секторе упали с 240 миллиардов евро с апреля 2009 года до 142.8 миллиардов евро.

Страх уже давно в сознании тех, кому есть, чего терять. Именно «большим деньгам» будет труднее всего, когда распродажи приобретут массовый характер. Именно «большие деньги» держат рынок в противоестественом состоянии и чем больше эта противоестественность, тем больше страх.

Механизм биржевой паники хорошо известен и описан еще с 1929 года. «Нация марширует по высокогорному плато процветания», — писал 19 октября 1929 г. Ирвинг Фишер, профессор Йельского университета и один из ведущих экономистов США той поры. Через пять дней на бирже наступил «черный четверг», 28 октября — «черный понедельник», а затем произошел крах Уолл-стрит.

Рынок вновь ждет новых жертвоприношений, равных катастрофам 2008 года. Возможно, выбор уже сделан. С моей стороны это не апокалипсизм. Нужно понимать природу капитализма, которая как была описана Марксом, так и осталась неизменной в своей основе. Грядущее падение — это логический результат, вытекающий из бурного роста цен на бумаги за последние семь лет, роста, рожденного из действий глобальных центробанков, которые напечатали эквивалент $ 5,7 трлн., чтобы стимулировать фондовые рынки, чтобы стимулировать рост ценных бумаг под видом стимулирования производства. Не в производство, а в ценные бумаги вкладывались эти деньги. Результат для экономик пока никакой — не нужно быть профессором Гарварда, чтобы признать: в этой форме вливания денег не работают на экономику.

Если представить эту цифру $5,7 трлн. в виде шестиполосного шоссе, выложенного стодолларовыми купюрами, то такое шоссе дважды может обогнуть земной шар. С 2010 года центробанки ведущих мировых стран добавили на свои балансы еще $22 трлн в облигациях.

Текущее положение дел не может продолжаться долго. Каждый держатель крупного пакета долгов или накачанных воздухом бумаг боится, что его обманут его же собственные коллеги — такие же держатели крупных «воздущных» бумаг. Каждый держатель бумаг хочет выиграть в этой игре, и битва финансовых титанов, в которой каждый за себя, обязательно состоится. Ставки очень высокие. Любой, кто не верит в предстоящие в ближайшее время обвалы рынка, занимается самообманом и обязательно заплатит за это.

Китай уже начал сбрасывать дорогие акции:

Закроет ли цена разрыв между 46.5 и текущим уровнем, может станет известно уже в ближайшие дни.

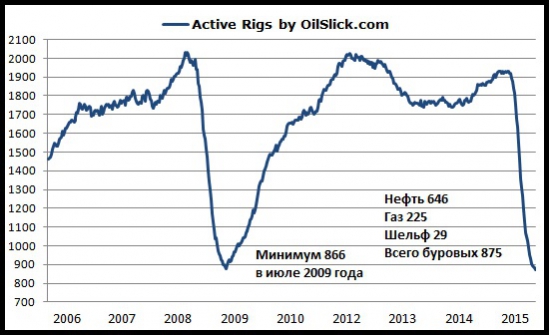

Количество действующих буровых продолжило сокращение на прошедшей неделе и суммарное количество близко к минимуму, установленному в июле 2009 года — всего девять буровых отделяют число действующих буровых сегодня от минимума.

Скоро открывается заседение ОПЕК. Вряд ли это заседание принесет новое решение — никто не ожидает ничего нового. В ожидании и с пониманием этого, цена на нефть интенсивно росла в пятницу.

Аналитики ожидали дешевой нефти, что по их экономическоми пророчеству должно было привести к резкому росту потребительских расходов в период предсказываемого ими же экономического роста. Но в реальности все оказалось все совсем не так. Компании объявили о сокращении капиталовложений и отсрочке проектов примерно на $800 млрд. Это вызвало потерю планировавшихся примерно ста тысяч высокооплачиваемых рабочих мест в промышленности, в отраслях непосредственно связанных с энергетикой, и десятков тысяч в отраслях, зависящих от расходов энергетических компаний и их сотрудников.

Слабость расходов из энергетического сектора может продолжать оказывать давление на экономику США в течение всего года.

Повышение ставок в США выгодно только банкам. Мы живем в мире, где правят банки, и только их выгода и их прихоти удовлетворяются правящими элитами всех экономически развитых стран мира, элитами, которые сами владеют прямо или косвенно этими самыми банками — это и есть финансовая олигархия.

Частным трейдерам нужно следовать своим интересам и понимать, что когда финансовые титаны начнут мочить друг друга, а это — единственный выход из создавшейся ситуации, то нужно быстро оседлать нисходящую волну и сделать себе профит. Поэтому держателям портфелей лучше выйти из своих позиций, чтобы не потерять свои портфели под гусеницами воюющих финансовых элит. Тем, кто направленно торгует вверх и никакого другого направления не знает, приготовиться к потерям; тем кто умеет страховаться, застраховаться удобным способом; тем, кто стоит вниз и ждет снижения, застраховаться на всякий случай: рынок редко летит вниз сразу, направленно, уверенно, без обмана, без ложных движений вверх: титаны будут сопротивляться, а в процессе битвы будут разные движения.

теги блога margin

- AAII Investor Sentiment Survey

- AAPL

- Citron Research

- CL

- Day Trading margin

- Deutsche Bank

- ES

- ES дневная торговля

- ETF

- FB

- FINRA

- FOMC

- FOMC meeting

- Futures Margin Call

- GCM12

- GCQ

- GCQ12

- GDX

- GOOG

- Initial Margin

- INVETEC

- IPO

- IV

- KO

- Maintenance Margin

- NFLX

- NinjaTrader Brokerage

- NKE

- Nonfarm Payrolls

- OREX

- QE

- RIMM

- RSX

- S&P

- S&P500

- SEC

- SPX

- Trailing Stop

- TSLA

- TWTR

- VIX

- VVUS

- австралийский доллар

- акции

- биржи

- брокеры

- волатильность

- Греция

- дебаты

- деривативы

- Дмитрий Солодин

- дневная торговля

- долги

- долларовый индекс

- Евро

- запасы нефти в США

- золото

- инвестирование

- индекс доллара

- Йеллен

- Календарный спрэд

- квартальная отчетность

- Китай

- комбинация

- маржа

- МВФ

- мысли о трейдинге

- направленная торговля

- нефть

- опек+

- опционы

- Отчетность

- Оффтоп

- первоначальная маржа

- платина

- прогнозы

- психология

- психология трейдинга

- работа трейдера

- результат

- рынок

- спекуляции

- ставки

- статистика

- стрэддл

- стрэнгл

- торговля по системе

- трейдинг

- форекс

- ФРС

- фьючерс

- фьючерсные опционы

- фьючерсы

- хедж-фонд

- хедж-фонд IIF

- хеджирование

- ценовой спрэд

- ценообразование опционов

- цены на бензин

- цены на нефть

Обновление: добавила в текст статистику по результатам торгов за первое июня и июнь в целом.

схему постепенно усложняем — и получаем многостраничный эпический рассказ о том, «как греки кредитов набрали»)))

Чего хорошего принес в Грецию план «спасения» ее от долгов? Греции ничего хорошего, но ЕЦБ и МВФ регулярно получают проценты по выданным на это «спасение» кредитам.

Ципрас пришел к власти на риторике прекращения выплаты процентов. Разве нет?

Долг может быть заморожен и выплачиваться постепенно.

Я, конечно, оптимист, и жду краха пораньше. И потому плюсую.

Я не горжусь тем, что Россия — мировой лидер по проценту долларовых миллиардеров и их доле в присвоенном национальном богатстве.

margin, разъясните график долгов что такое Total free credit?

На графике Net Worth = Total Free Credit Cash — Total Margin Debts — или проще сказать, это разница между наличными и долгами по марже. Поскольку значение Net Worsth отрицательное, то это есть не просто значение долгов по марже, а уже чистое превышение долгов клиентов над наличными средствами на счетах клиентов.

Как-то не логично

Но для развития нужно существовать и совершенствоваться.

Т.е. этот рынок используется мошенниками и им пофиг на законы.

Это тоже признак незрелости — копировать авторитет. Там тоже система прошла через махровый бандитизм и перевела его в культурную форму.

Можно не участвовать в рынке. Участие — добровольное.

Можно же еще и налоги не платить и так далее. ))

Западный рынок для не понимающего — такой же «хаос и дурь».

Налоги платить — обязанность, а на фондовом рынке торговать — право. Путать права с обязанностями — не допустимо.

Я полагаю, что снижение будет зависеть от способа подачи информации и по тому, как финансовые титаны приготовились к посадке, но для начала пролет до максимумов октября 2007 года, до уровня 1550 вполне реален. Остальное, в том числе и сохранение глобального восходящего тренда решит уровень не профессионализма и расслабленности разного уровня профессионалов и институционалов, прежде всего неэффективность властной бюрократии развитых стран.