Воронов Дмитрий

❓ Возможен ли в ближайшее время банковский кризис

- 13 декабря 2020, 15:56

- |

Добрый день, друзья!

Недавно давал комментарии для АиФ по вопросу возможности банковского кризиса в РФ. Ниже привожу своё видение этого вопроса в развёрнутом формате.

❗ Почему возникает вопрос о банковском кризисе? Потому, что сейчас свирепствует пандемия и вся мировая экономика находится в рецессии. Очевидно, что и банковская система также находится под давлением. Поэтому предпосылки для развития банковского кризиса в РФ в настоящее время действительно существуют:

- Снижение доходов бизнеса и значительный рост доли проблемных кредитов банков, вызванный пандемией и глобальной экономической рецессией.

- Массовый отток вкладов населения в результате снижения ключевой ставки ЦБ РФ и падения доходности рублёвых вкладов.

В то же время, я не склонен преувеличивать негативное воздействие рецессии на банковский сектор и оцениваю ситуацию как контролируемую. По утверждению руководства ЦБ РФ банки в 2020 г. значительно более подготовлены к финансовым сложностям, чем в предыдущие годы.

( Читать дальше )

⭐️ Американские эмитенты: компания Etsy

- 06 декабря 2020, 18:02

- |

Здравствуйте, друзья!

Как Вы думаете может ли бизнес по продаже кормушек и скворечников оцениваться в 19 миллиардов баксов? А если они ещё и ручной работы?

До пандемии я бы однозначно ответил, что такого не может быть потому, что не может быть никогда. В то же время, всё течёт, всё изменятся и сегодня я хотел бы рассказать Вам о компании Etsy (ETSY), которая владеет маркет-плейсами по продаже эксклюзивных товаров, предлагаемых частными лицами и предпринимателями (Etsy.com и Reverb.com). Компания была основана в 2005 г.

Конкурентным преимуществом Etsy являются эффективные инструменты управления продажами, которые онлайн-платформы компании предоставляют продавцам: отслеживание заказов, управление запасами, анализ статистики и др.

Рост онлайн-торговли обеспечил Etsy значительный рост денежных потоков и капитализации: с 2015 по 2019 гг. годовая выручка компании увеличилась с 274 до 818 млн. USD, появилась стабильная прибыль, а цена акции выросла с 20 до 70 USD.

( Читать дальше )

⚡Американские эмитенты и статистика COVID-19

- 29 ноября 2020, 17:14

- |

Добрый день, друзья!

Сразу же подчеркну, что я не являюсь сторонником конспирологических теорий мирового заговора фармацевтов и компьютерщиков с целью посадить всё человечество на карантин. Равно как не склонен преуменьшать опасность коронавирусной инфекции.

📈Вопрос статистики коронавируса меня интересует сугубо с точки зрения прогноза дальнейших движений фондовых рынков.

Казалось, бы очевидно, что количество новых случаев коронавируса находится в прямой зависимости от количества проводимых тестов. Если, например в США в мае проводилось по 300-400 тыс. тестов в день и ежесуточно выявлялось по 20-25 тыс. новых заражений, то абсолютно закономерно, что при увеличении тестирований до 1,8-2,0 млн. в день, вырастет и количество положительных тестов. Об этом уже многократно говорили различные эксперты (в том числе и Смарт-Лабе).

Другой момент. Если принять долю россиян, имеющих антитела на COVID-19, на уровне 10% (минимальная величина из публикуемых в СМИ), то количество переболевших коронавирусом в РФ составляет более 15 млн. человек. В этом контексте официальные 2,3 млн. заболевших в РФ (почти в 7 раз меньше) окончательно подрывают веру в публикуемую статистику.

( Читать дальше )

⭐️ Американские эмитенты: компания Intuit

- 22 ноября 2020, 14:58

- |

Добрый вечер, друзья!

В конце сентября я делился своей инвестиционной идеей по американской компании Intuit (INTU), которая специализируется на онлайн-сервисах для самозанятых, предпринимателей и малых предприятий США и Канады по бухгалтерскому учёту и управлению финансами (https://smart-lab.ru/blog/648656.php).

Тогда я пришёл к выводу о том, что основной показатель, на который следует обратить внимание в предстоящей отчетности компании – динамика выручки.

На прошлой неделе компания Intuit опубликовала свои финансовые результаты за 3 квартал 2020 г.

Начнём с оценки продаж. За прошедший квартал рост выручки Intuit к АППГ составил 14%, что весьма неплохо для текущих условий. Похоже, что удалённый характер услуг компании во время карантина весьма востребован, что нивелирует падение спроса со стороны малого бизнеса из-за локдауна.

( Читать дальше )

⭐️ Американские эмитенты: Zoetis

- 15 ноября 2020, 18:35

- |

Добрый день, друзья!

Сегодня хотел бы рассказать ещё об одной инвестиционной идее по американскому рынку.

⭐️ Компания Zoetis (ZTS) является мировым лидером по производству ветеринарных препаратов и вакцин. Компания была основана в 1952 году и до 2013 года являлась структурным подразделением Pfizer, после чего обрела самостоятельность.

Высокая конкурентоспособность препаратов компании обусловила уверенный рост её денежных потоков и капитализации: с 2015 по 2019 гг. годовая выручка компании увеличилась с 4 765 до 6 260 млн. USD, годовая прибыль – с 339 до 1 500 млн. USD (более, чем в четыре раза!!!), а цена акции выросла с 45 до 125 USD.

📊Финансовые показатели Zoetis за 3 квартал 2020 г. также весьма впечатляют: рентабельность продаж превышает 27%, рост выручки к АППГ – около 13%, а коэффициент текущей ликвидности превышает 2,8х (более подробно с финансовыми показателями можно ознакомиться

( Читать дальше )

❓ IPO Ozon

- 13 ноября 2020, 11:26

- |

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

⭐️ Американские эмитенты: Cable One

- 08 ноября 2020, 14:05

- |

Здравствуйте, друзья!

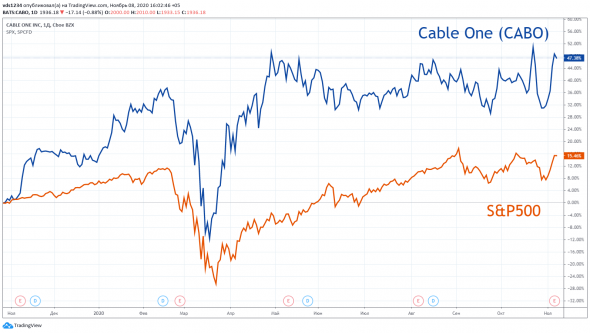

Совсем недавно мы оценивали инвестиционные перспективы американской компании Cable One (CABO), которая является провайдером услуг широкополосной связи, включая высокоскоростной Интернет, передовые решения на основе Wi-Fi, кабельное и спутниковое телевидение, а также телефонию (https://smart-lab.ru/blog/653817.php).

Тогда мы отмечали, что следует дождаться отчетности эмитента за 3 квартал 2020 г., и, если подтвердится дальнейший рост выручки, то можно будет рассматривать акции Cable One для формирования долгосрочного инвестиционного портфеля.

На прошедшей неделе был опубликован отчёт компании за 3 квартал 2020 г., согласно которому рост выручки компании к АППГ составил 19%.

( Читать дальше )

⭐️ Американские эмитенты: Cable One

- 25 октября 2020, 13:36

- |

Здравствуйте, друзья!

Сегодня я хотел бы поделиться новой инвестиционной идеей по американским эмитентам (оценку доходности предыдущих инвестиционных идей см. здесь: https://smart-lab.ru/blog/649918.php).

✅ Компания Cable One (CABO) является провайдером услуг широкополосной связи, включая высокоскоростной Интернет, передовые решения на основе Wi-Fi, кабельное и спутниковое телевидение, а также телефонию. В числе клиентов – физические и юридические лица в США. Компания была основана в 1980 году.

Растущий спрос на услуги эмитента обеспечил значительный рост его денежных потоков и капитализации: с 2015 по 2019 гг. годовая выручка компании увеличилась с 807 до 1 168 млн. USD, а цена акции выросла с 430 до 1450 USD.

( Читать дальше )

❓ Конвертация акций Celgene в акции Bristol-Myers Squibb

- 22 октября 2020, 16:03

- |

Коллеги, подскажите, кто-то сталкивался с подобной ситуацией?

У моей знакомой были акции Celgene. Как известно, в конце прошлого года их поглотила компания Bristol-Myers Squibb. Поэтому акции Celgene на брокерском счету успешно конвертировались в акции Bristol-Myers Squibb, а также на брокерском счёте появилось дополнительно по 50$ за каждую акцию Celgene (в соответствии с условиями конвертации).

Совсем неожиданно, в сентябре 2020г. брокер (КИТ Финанс) списал с лицевого счёта моей знакомой 1800 рублей за квартал (по 600 руб. в месяц) за депозитарные услуги по учёту НФИ (иностранных финансовых инструментов, не квалифицированных в качестве ценных бумаг).

Можно предположить, что указанные НФИ возникли из дополнительного условия конвертации акций: за каждую акцию Celgene акционеры получали право на дополнительную выплату в размере $9 при достижении определенных условий.

Подскажите, пожалуйста, как избавиться от этих НФИ для того, чтобы не платить вечно эту депозитарную комиссию?

Заранее благодарю.

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Aнтoн Cилуaнoв

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс