Блог им. vds1234

Американские эмитенты: для чего козе баян?

- 17 июля 2020, 13:55

- |

Здравствуйте, Коллеги!

На днях я изучал финансовые показатели нового для меня американского эмитента – производителя телекоммуникационного оборудования с труднопроизносимым названием Ubiquiti (UI).

В первом приближении результаты эмитента за 1 квартал 2020 г. выглядят весьма достойно: рентабельность продаж составила 31 %, рост выручки к АППГ превысил 18% (и это в условиях пандемии!), а коэффициент текущей ликвидности на конец квартала превысил 2,7х.

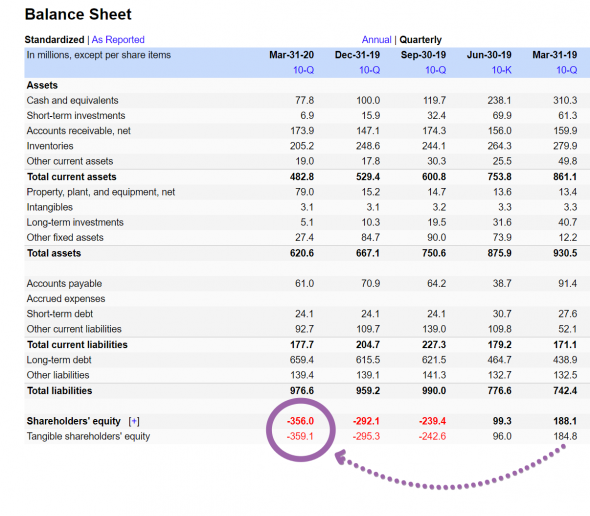

Однако, открыв пассив баланса я обнаружил, что собственный капитал компании глубоко отрицателен: при активах в $621M долгов у компании на $977M, то есть собственный капитал составляет минус $356M (минус 57% от валюты баланса). Для сравнения: многострадальная российская Авиакомпания «ЮТэйр», шансы на спасение которой от банкротства стремятся к нулю (если не поможет государство), имеет отрицательный собственный капитал «всего» минус 47%.

Естественно, что после этого желание стать акционером Ubiquiti у меня быстро отпало. Тем не менее я решил разобраться, почему же сложилась такая ситуация с компанией, имеющей высокую маржинальность операционной деятельности.

Проанализировав динамику пассивов компании (см. рисунок ниже) я удивился ещё больше: год назад (31.03.2019) собственный капитал эмитента составлял относительно благополучные плюс $188M или (20% от валюты баланса), а за прошедшие 12 месяцев резко перешёл в область отрицательных значений.

Параллельно с этим возросли обязательства компании. В отчетности указывается, что основным займодателем является Wells Fargo. Это означает, что обязательства, отраженные в балансе – реально привлеченные кредиты (а не займы собственников, как это любят оформлять в российской практике). Кроме того, чистая прибыль компании за указанный период составила $417M. Спрашивается: где все эти деньги, Зин?

Из отчета компании следует, что денежные средства были направлены на проведение обратного выкупа собственных акций эмитента (buyback). В общей сложности за истекший год на обратный выкуп было направлено $700M (выкуплено около 6 млн. акций из 70 млн. акций, находящихся в обращении).

С одной стороны, это всё объясняет. Программы обратного выкупа акций сейчас проводят почти все эмитенты и особенно эти программы распространены на фондовом рынке США.

В то же время, я никак не могу взять в толк, зачем же после buyback погашать выкупленные акции (их также называют казначейскими) и обнулять свои чистые активы (или вовсе делать их отрицательным)?

Понятно, что во времена отрицательных процентных ставок и отрицательных цен на нефтяные фьючерсы, отрицательным собственным капиталом уже никого не удивишь (недавно эта тема уже затрагивалась на Смарт-Лабе).

И всё же, если я верно понимаю, экономическая целесообразность обратного выкупа акций состоит в разгоне котировок своих акций, а также перепродаже выкупленных акций в будущем (по более высоким ценам). Но зачем же их тогда погашать?

Коллеги, обращаюсь к Вам с убедительной просьбой: подскажите, кто знает, с какой целью компании преднамеренно погашают выкупленные в ходе buyback акции, благодаря чему их собственный капитал становится отрицательным?

Заранее благодарю за комментарии.

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- ЗПИФы недвижимости

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс

Однако-если прибыль опять будет велика, как в 19г., то на акции -можно будет дать дивиденд уже поболее, чем до погашения или опять выкуп забацать --и т.о. разогнать цену еще более, ведь там у них-спекулю на фонде-бук вэлью не уперлась, больше смотрят на тек. прибыль и ее «перспективы»...

Если же прибыль не задастся… можно подождать год -другой и потом повторить цикл...

Ну, а если держать их на балансе… и вдруг рынок просядет-то в балансе образуется убыток большой всесто прибыли за счет переоценки акций и акции еще упадут-и так -все ниже-до общего роста рынка..

Т.о.… думаю, то что компания гасит выкупленные акции-значит, что ее хозяева и аналитики -прогнозируют спад на рынке и т.о. уберегаются от сильной просадки акций… затем, чтоб после смены цикла-можно было начать новый виток разгона капы с более весомых величин не тратя время на раскачку и опережая других во впаривании акций, особенно, если и прибыльность опердеятельности они прогнозируют…

Я также анализировал те варианты которые Вы сформулировали.

В ходе buyback выкуплено около 6 млн. акций из 70 млн. акций, находящихся в обращении, то есть около 9% от общего количества акций. Именно на эти 9% возрастет EPS в результате buyback. Не 50% и даже не 20%.

И ради этих 9% роста EPS потратили весь собственный капитал и залезли в долги? Нерационально.

Логично. С другой стороны, если в будущем всё пойдет по пессимистическому сценарию, может быть тогда проще направить средства, которые потрачены на обратный выкуп, на выплату дивидендов?

С учетом того, что чистая прибыль за анализируемый период составила «всего» $417M, дополнительные $700M на дивиденды сегодня акционеров явно порадуют больше, чем предотвращенные бумажные убытки завтра.

Как полагаете, Лара?