sMart-lab

Русал может быть включен в индекс MSCI, ММК приближается к уровню включения - ВТБ Капитал

- 05 сентября 2021, 11:57

- |

Как отмечалось ранее акции ПИК также находится на уровнях, которые предполагают включение их в индекс.

Акции ММК после роста на 10% подоходят к рубежу, который также может позволить включение их в индекс. Для этого бумаге надо вырасти еще на 4%. Приток также может составить $220М, что составляет 39 дневных оборотов.

Объявление MSCI 11 ноября

Ребалансировака MSCI 30 ноября

- комментировать

- 745

- Комментарии ( 0 )

Акции Россетей покинут индекс IMOEX и РТС. ENPG и MDMG в листе ожидания. LSRG в листе исключения.

- 05 сентября 2021, 11:48

- |

Депозитарные расписки Юнайтед Медикал Груп КИ ПиЭлСи, допущенные к торгам впервые, включаются в базу расчета Индекса акций широкого рынка, который покинут обыкновенные акции ПАО «ТГК-2».

Новые базы расчета индексов акций будут действовать с 17 сентября 2021.

16 сентября стартует конкурс Московской Биржи ЛЧИ 2021

- 05 сентября 2021, 11:43

- |

Начало конкурса: 19:05мск 16 сентября

Окончание конкурса: 16 декабря

Прием заявок на участие в конкурсе будет осуществляться с 10:00 мск 9 сентября по 17:00 мск.

Новые номинации конкурса ЛЧИ 2021

Лучший трейдер фьючерсом на паи фонда SPDR S&P 500 ETFЛучший начинающий инвестор

Лучший трейдер биржевыми фондами

Лучший слушатель Пути инвестора (Школа МосБиржи)

https://www.moex.com/n36063/?nt=106

Акции Тинькофф официально стали голубой фишкой и с 17.09 войдут в состав индекса MOEXBC

- 05 сентября 2021, 11:35

- |

Новые значения индексов будут действовать с 17 сентября.

https://www.moex.com/n36029/?nt=108

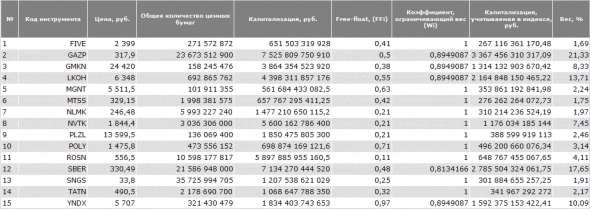

В индекс входят всего 15 компаний российского рынка.

База расчета Индекса голубых фишек изменится за счет включения в состав депозитарных расписок ТиСиЭс Груп Холдинг ПиЭлСи и исключения депозитарных расписок Икс 5 Ритейл Груп Н.В.

Текущий состав индекса:

https://www.moex.com/ru/index/MOEXBC/constituents/

Конференц звонок по отчету АФК Системы сегодня в 17:00. Параметры доступа

- 30 августа 2021, 16:11

- |

Для участия в звонке наберите:

Россия +7 495 283 98 58

ID Конференции: 657738

Название конференц-звонка: “Sistema Second Quarter 2021 Financial Results”.

Cсылка на вебкаст: https://mm.closir.com/slides?id=657738

Запись конференц-звонка будет доступна для прослушивания в течение минимум семи дней сайте АФК «Система» www.sistema.ru

Вы - квалифицированный инвестор?

- 25 августа 2021, 11:10

- |

Вы - квалифицированный инвестор?

На Ямале на месторождении Новатэка произошел взрыв, пять рабочих пострадали

- 17 августа 2021, 16:02

- |

Взрыв произошел на территории дочерней компании Новатэка Ярего. Ярего добывает нефть и нефтяной газ. Новатэку принадлежит 51% компании.

ЧП случилось сегодня в 11:30. Пятеро пострадавших рабочих доставлены в больницу.

Взрыв произошел во время ремонтных работ.

Акции не реагируют.

Громкие заголовки взбодрили инвесторов Яндекса

- 05 августа 2021, 11:03

- |

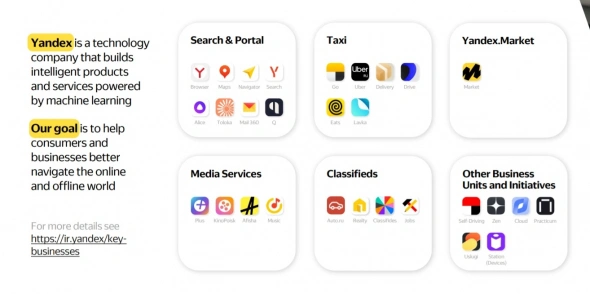

Яндекс отчитался за 2 квартал 2021 года по МСФО. Громкие заголовки взбодрили инвесторов:

— выручка выросла на 70% YoY!!

— компания повысила прогноз роста выручки на 2021 год до более чем 50%;

— доставка удвоила обороты,

— и так далее и тому подобное;

Супер! Более того, компания действительно перестала быть просто поисковиком и превратилась в огромную корпорацию со множеством подразделений! Теперь Яндекс выделяет 6 ключевых сегментов, каждый из которых внутри себя содержит еще несколько бизнесов:

— поиск (браузер, навигатор, карты, Толока, почта);

— мобильность (такси, логистика, фудтех)

— e-commerce (Яндекс-маркет)

— медиа сервисы (Кинопоиск, Афиша, музыка)

— доски объявлений (Авто.ру)

— новые инициативы (Дзен, облако, автопилот и прочее)

Так же Яндекс уже купил банковскую лицензию и намеревается добавить банк в пакет своих многочисленных активов (вместе немного грустим о несостоявшейся сделке с Тинькофф).

( Читать дальше )

США не может наращивать больше общий долг

- 03 августа 2021, 11:27

- |

Ну что-же, Конгресс США так ожидаемо не принял каких-то решений по лимиту госдолга США, это означает, что с августа Минфин США не может наращивать больше общий долг, который фиксируется на уровне $28.5 трлн. Это также означает, что аукционы, по которым расчеты проходят 2 августа на $0.23 трлн включить в лимит госдолга не получится. Бюджету придется использовать ограниченный ($400-450 млрд) объем «чрезвычайных» мер для того, чтобы не пробить лимит уже сегодня (Минфин начал применять меры уже 30 июля). Это в некотором смысле fail ведомства Йеллен, т.к. заранее заложив эту историю в аукционы, можно было подойти к текущей ситуации с бОльшим лимитом просто переставив даты расчетов (хотя бюрократия и не позволяет так просто это сделать, но можно было). Вместо того, чтобы занять побольше в июле, Минфин США, наоборот погасил рыночного долга на ~40-50 млрд и потратил существенную часть своего «кэша», существенно сузив свои возможности. Хотя, возможно, Йеллен просто уверена, что политики в итоге договорятся и тем самым она сильно укорачивает возможности тянуть резину… хотя если вдруг случится какой-то «нежданчик» виноват будет именно Минфин.

На 29 июля у бюджета оставались на счетах в ФРС $501 млрд (на 1 августа скорее всего было уже немного меньше), которые он сможет расходовать в ближайшие месяцы. При этом, чистые заимствования на рынке должны быть ограничены объемом «чрезвычайных» мер. В целом у Минфина вполне хватит ресурсов, чтобы протянуть 3 месяца и даже более. В плане финансирования на третий квартал в объеме $0.85 трлн, из которых $0.8 трлн планировали финансировать через выпуск долга и $0.05 трлн – из накопленного кэша. Но июль вышел совсем иным – они потратили $0.35 «кэша», в т.ч. ~$0.05 трлн сократили долг.

Что это все значит для рынков – я уже писал, скорее всего «кэша» станет еще больше, а рыночный долг будет расти не так активно. То, что объем обратных o/n РЕПО c ФРС превысил $1 трлн – это не предел, если планы потратить $0.85 трлн за квартал реализуются (пока, судя по динамике долга и кэша потрачено только около $0.3 трлн) – то еще как минимум $200-300 млрд «эмиссионных» прибавится.

Итоговый индекс - реальность или вымысел?

- 02 августа 2021, 11:49

- |

Почти 1000 человек проголосовало в недавнем опросе о целесообразности создания «итогового индекса». Довольно широкая выборка, позволяющая сделать кое-какие простые выводы.

Результаты показывают, что если тех, кто верит и не верит в такой индекс, примерно поровну (52% на 48%), то тех, кто был бы готов использовать его в личных инвестиционных целях, большинство (58% на 42%).

Наверное, это информация к размышлению, в том числе, и нашим локальным финансовым инженерам в УК и банках. Тот, кто сможет предложить массовому рынку более-менее универсальное решение, вероятно, сможет занять свою нишу. Речь идёт о продукте (скорее всего, в виде фонда), в котором будут представлены не только традиционные классы активов (акции, облигации, золото, недвижимость), но и альтернативные (прямые инвестиции, венчур, редкие сырьевые рынки, земля, крипта). Причём, все это должно ещё быть каким-то образом распределено по географии, по секторам, по валютам как минимум. И чтобы стоило недорого (вряд ли кто-то согласится на больше 1% годовых за всё).

А пока такой универсальный продукт только в проектах, можно посмотреть на его упрощенные альтернативы (правда, у нас они доступны только квалинвесторам). Вот, например, у Blackrock есть семейство ETF (тикеры: AOK, AOM, AOR), которые основаны на распределении активов между своими же индексными фондами акций и облигаций. Разница между ними только в суммарном весе, который в данный момент занимают в портфеле акции: сейчас это 60% для "агрессивного" AOR, 40% для "умеренного" AOM и 30% для "консервативного" AOK. При этом базовые фонды используются одни и те же.

Более интересный вариант предлагает известный Мебан Фабер со своей управляющей компанией Cambria. Если помните, я рекомендовал его книгу как одну из обязательных к прочтению всем, кто интересуется активным подходом к аллокации. Его фонд (GAA) так и называется «Global Asset Allocation ETF» и основан на принципах, описанных в книге. В портфеле присутствуют как собственные базовые фонды Cambria, так и фонды от других УК.

Эти варианты нельзя назвать полноценной заменой «итоговому индексу», так как они не покрывают альтернативные классы активов. Тем не менее, удовлетворить спрос определённой части инвесторов, которые ищут «универсальный инструмент» и в то же время готовы ограничиться традиционными классами активов, они вполне способны.

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- tesla

- акции

- аналитика

- АПРИ

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- втб брокер

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- Делимобиль

- день инвестора

- дивиденды

- Доллар Рубль

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги дня

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конкурс смартлаб

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция в Санкт-Петербурге

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- Мосгорломбард

- Нефть

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- озонфарм

- операционные результаты

- опрос

- опционная конференция

- отчетность

- отчеты мсфо

- ОФЗ

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Селигдар

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Эталон

- Яндекс