igotosochi

Мосбиржа: число брокерских счетов выросло на 1,2 млн в январе и составило 23,5 млн, но активных в январе было всего 2,4 млн

- 05 февраля 2023, 08:02

- |

Мосбиржа поделилась итогами первого месяца 2023 года, а также показала портрет частного инвестора января. Можно посмотреть тренды, сделать выводы и принять действительность.

Меня как долгосрочного микроинвестора интересует в первую очередь фондовый рынок, а именно акции, облигации, ПИФы. Но также интересно посмотреть, чем на бирже занимаются большие дяди.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Финансовая независимость курильщика: 58% россиян считают себя финансово независимыми, при этом таковыми не являясь

- 04 февраля 2023, 08:02

- |

Компания «СберСтрахование жизни» проделала мартышкин труд провела исследование про финансовую независимость среди россиян. Всё бы хорошо, но оказалось, что население России неправильно понимает, что это такое… Получается не финансовая независимость, а очень даже наоборот — финансовая зависимость.

Финансовая независимость здорового человека

Финансовая независимость здорового человекаЭто как? А заодно давайте вспомним ещё пару определений. Все вместе они представляют лестницу на пути к этой самой независимости. Ступеней всего три, на одну больше, чем пальцев об асфальт:

- Финансовая защита — объём сбережений, позволяющих шесть месяцев делать жизненно важные покупки. Так называемая подушка безопасности.

- Финансовая стабильность — наличие капитала, проценты по которому покрывают жизненно важные расходы.

- Финансовая независимость — наличие капитала, доход от которого покрывает как жизненно важные расходы, так и все иные потребности.

( Читать дальше )

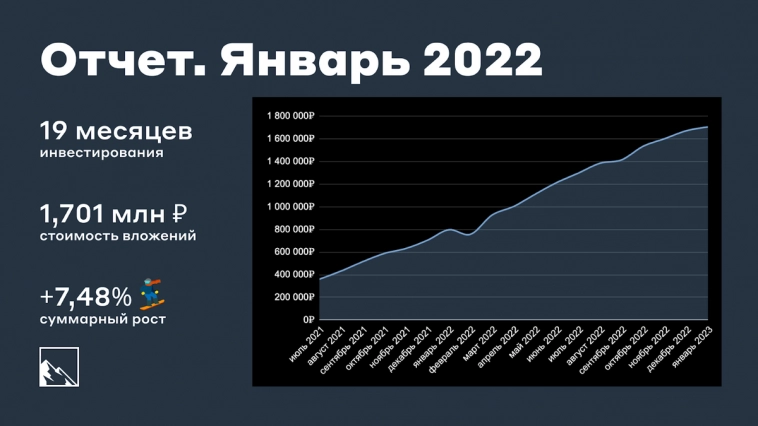

Итоги 19 месяцев инвестиций. 1,7 млн рублей

- 03 февраля 2023, 07:38

- |

Наступил февраль, значит пора парафинить сноуборд и подводить итоги января! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 19 месяцев позади. Погнали!

Деньги

ДеньгиИтак, главная часть отчета. У меня 3 брокера (Альфа — красный, Тинькофф — желтый, ВТБ — синий), 1 депозит и 1 краудлендинг. Депозит на 3 года, без пополнений, ставка 12% с учетом капитализации. ИИС (индивидуальный инвестиционный счет — что это) в этом году буду пополнять на 400 000 у «основного» красного брокера, там же есть самый большой мой БС (брокерский счет). После того, как ИИС будет пополнен под завязку, остальные пополнения будут на 3 БС и крауд (

( Читать дальше )

Более 70% россиян не имеют пассивного дохода. А 1,16% живут на него

- 24 января 2023, 07:37

- |

РБК привёл данные исследования «Работа.ру» и «СберСтрахование жизни», только назвал свою статью «Почти 30% россиян сообщили о наличии у них пассивного дохода». Но мне больше нравится наоборот. 71% населения не имеют пассивного дохода даже от банковских вкладов.

Или вот так: «Лишь 6% россиян имеют пассивный доход от инвестиций в ценные бумаги». Это, кстати, вполне бьется с отчётом ЦБ об инвестициях. В РФ всего 8 млн инвесторов с ненулевыми портфелями.

Но также интересно посмотреть, кого вообще больше: инвесторов, вкладчиков или бетонщиков среди тех, кто получает пассивный доход.

( Читать дальше )

Инвестиции в ТЦ у вокзала. ЗПИФн Атриум

- 23 января 2023, 07:44

- |

Я уже довольно продолжительное время смотрю в сторону инвестиций в недвижимость, но из-за ряда своих собственных ограничений (размеры портфеля и отсутствие статуса квалифицированного инвестора) выбор сильно ограничен. Добрался до Атриума.

Атриум — это торговый центр в Москве у Курского вокзала. Один из первых ТЦ такого формата. Когда его только построили и открыли, парковались на Садовом около него в 3–4 ряда. Сейчас, конечно, количество ТЦ в Москве достаточно большое, но всё же Атриум продолжает пользоваться спросом.

ЗПИФн Атриум — это фонд, в который входит одно помещение площадью 1 110 метров, которое сдаётся Лэтуалю. Сразу понятно, что он совсем небольшой, всего 1 магазин. Тем не менее, он доступен у ряда брокеров на Мосбирже.

( Читать дальше )

Москва продолжает падать, Сочи в ожидании. Что произошло с ценами на недвижимость в этих городах за месяц?

- 21 января 2023, 07:58

- |

Продолжаю следить за тем, что происходит с ценами на недвижимость в Москве и в Сочи. Сочи непотопляем, а Москва начала год с продолжения падения.

Города интересны тем, что недвижимость там себя ведет вообще по-разному. В прошлый раз я смотрел ноябрь-декабрь 2022. В январе тренды продолжились. А ещё аналитики подсчитали, что в 2022 году объём предложений на вторичном рынке Москвы вырос в полтора раза! Интересно, когда он удовлетворится… Но посмотрим сначала на Сочи.

Сочи (объявления)Что тут в горах и на пляжах? Цены считаются из объявлений о продаже, а не по фактическим сделкам (это важно).

( Читать дальше )

Листинги ценных бумаг на Мосбирже или почему вы не не можете их найти

- 19 января 2023, 08:17

- |

Думаю, каждый, кто только начинал инвестировать, смотрел, что там у брокера по разделам акций, облигаций и других инструментов. В зависимости от брокера там может быть разный функционал, разные виды сортировки, но главное — разные списки ценных бумаг.

Помоги Даше-следопыту найти акции из третьего уровня листинга на Московской Бирже

Помоги Даше-следопыту найти акции из третьего уровня листинга на Московской БиржеНапример, возьму трёх брокеров, и посмотрю, сколько акций доступно на Мосбирже в общем списке. То есть, заходим в приложение, идём в раздел российских акций, листаем, считаем.

- Тинькофф — 147 акций/расписок

- ВТБ — 259 акций/расписок

- Альфа — 127 акций/расписок

( Читать дальше )

Обезьяний портфель: седьмой месяц

- 16 января 2023, 08:34

- |

Семь месяцев назад я составил демо портфель из случайных акций, выбранных с помощью генератора случайных чисел, который имитировал выбор акций обезьянкой с целью развлекательного эксперимента.

Суть эксперимента — посмотреть, правда ли кропотливый выбор акций не нужен, и даже случайный набор покажет результат лучше рынка. Спустя семь месяцев портфель практически туземуннулся и в хорошем плюсе, а индекс топчется на месте. Неизвестно, как это будет на дистанции, а пока — смотрим промежуточный результат.

( Читать дальше )

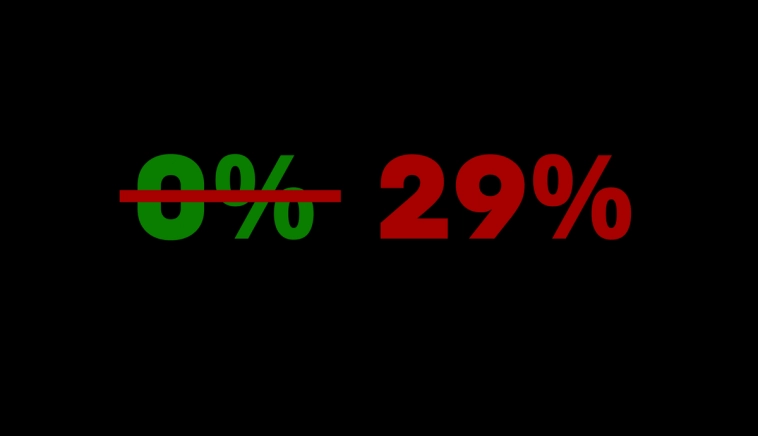

Тинькофф предлагает беспроцентную рассрочку… под 29% годовых!

- 15 января 2023, 08:22

- |

Я покупал авиабилеты через Tinkoff Travel. Удобно, цены как на сайтах авиакомпаний, копятся мили на карту лояльности авиакомпании, а еще кэшбек 3%. Так-то до 7% обещают, но у меня 3%. Это при оплате картой Тинька.

Как так-то?

Как так-то?Заплатил я кредиткой, чтобы быстро перевести деньги с основной карты и закрыть долг в грейс период, как только получу зарплату. С учетом забученного отеля, который я оплатил до этого, траты получились солидные, так что решил заплатить кредиткой. Время от времени пользуюсь такой услугой, но только при условии, что погашу долг в льготный период. Иначе я для себя не вижу в том смысла, так как жить нужно по средствам. К сожалению, свободного кэша не было (деньги-то все в инвестициях;), так-то можно было и 5% кэшбека по другой карте получить. Но финансовое планирование, как и быть взрослым — это сложно.

( Читать дальше )

теги блога igotosochi

- ETF

- IPO

- IPO 2024

- OZON

- акции

- акции Китая

- Акции РФ

- банки

- Белуга Групп

- биткоин

- брокеры

- ВДО

- вклады

- Газпром

- Гарант-Инвест

- дайджест

- Делимобиль

- Депозиты

- дивиденды

- доллар

- доллар рубль

- доход

- европлан

- жилая недвижимость

- замещающие облигации

- зпиф

- ЗПИФН

- Инвестдайджест

- инвестиции

- инвестиции в недвижимость

- инвесторы в России

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- исследование

- итоги

- итоги года

- итоги месяца

- Итоги недели

- календарь инвестора

- квалифицированный инвестор

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- Книги

- коммерческая недвижимость

- криптовалюта

- лизинг

- лукойл

- мемы

- МосБиржа

- Москва

- Московская Биржа

- накопления

- недвижимость

- недвижимость в Москве

- недвижимость в РФ

- недвижимость в Сочи

- недвижимость Москвы

- недельный обзор

- нефтгеазовый сектор

- обзор рынка

- Облигации

- Облигации РФ

- отчёт

- офз

- пассивный доход

- пифы

- покупки

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- психология

- рандом

- роснефть

- рубль

- русал

- рынок Китая

- Самолет

- сбербанк

- селектел

- скидки

- совкомбанк

- Сочи

- СПб Биржа

- статистика

- сэтл-групп

- трейдинг

- флоатеры

- форекс

- фосагро

- ЦБ

- ЦБ РФ

- экономика России

- экономический дайджест

- эксперимент

- элемент лизинг

- эр-телеком холдинг

- юаневые облигации

- юмор