boomin

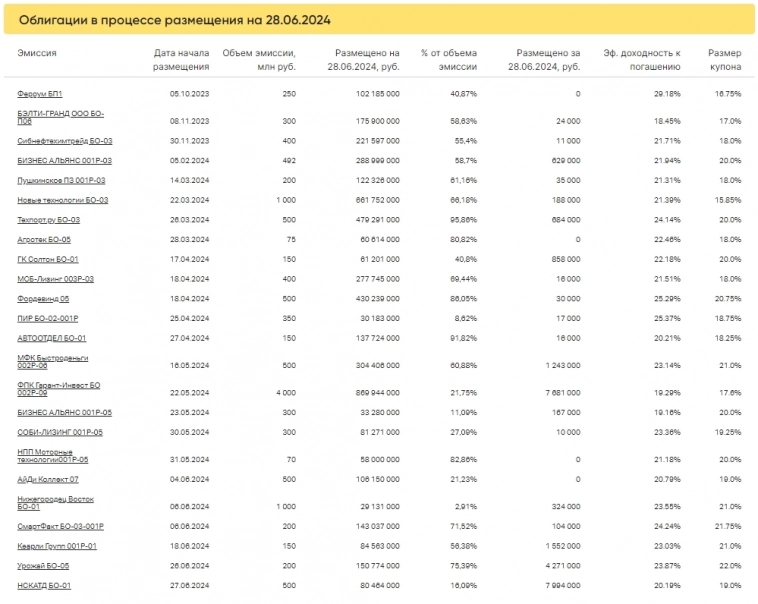

Итоги торгов за 28.06.2024

- 01 июля 2024, 08:38

- |

Коротко о торгах на первичном рынке

28 июня новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 424 выпускам составил 1000,1 млн рублей, средневзвешенная доходность — 18,23%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Результаты работы «Альфа Дон Транс» в I квартале 2024 г.: анализ ключевых показателей

- 01 июля 2024, 07:48

- |

ООО «Альфа Дон Транс» — один из ведущих игроков на рынке автомобильных грузоперевозок нерудных материалов и сельскохозяйственной продукции Черноземья. Динамика основных финансовых показателей по РСБУ за I квартал 2024 г. — в аналитическом обзоре Захара Кислых и Максима Шашукова, авторов проекта «Долгосрок».

( Читать дальше )

«Промомед» объявил о намерении выйти на IPO

- 28 июня 2024, 13:24

- |

Начало торгов акциями на Московской бирже эмитент запланировал на июль 2024 г.

Биофармацевтическая компания «Промомед» заявила о намерении в июле 2024 г. провести первичное публичное предложение акций с листингом на Московской бирже. Инвесторам будут предложены акции, выпущенные эмитентом в рамках дополнительной эмиссии. По итогам IPO основатель компании сохранит за собой преобладающую долю в акционерном капитале.

Привлеченные в ходе IPO средства компания планирует направить на дальнейшее развитие портфеля инновационных препаратов, укрепление лидерства в производстве технологически продвинутых и сложных лекарственных форм, разработку биотехнологических препаратов и технологий для персонализированных медицинских решений. Это позволит обеспечить дальнейший рост и диверсификацию портфеля.

«Благодаря созданной инфраструктуре, знаниям и энергии нашей команды за последние годы «Промомед» вывел на рынок такие инновационные препараты как «Кви

( Читать дальше )

«Транс-Миссия» увеличивает прибыль и расширяет сеть

- 28 июня 2024, 13:22

- |

Недавно эмитента отчитался об итогах работы в 1 квартале 2024 года. За более подробными комментариями мы обратились к генеральному директору ООО «Транс-Миссия» Максиму Федорову.

Несмотря на то, что в отчетном периоде зафиксировано снижение объемов выручки, все остальные финансовые показателипо 1 кварталу 2024 года (операционная и чистая прибыль, EBITDA, уровень долговой нагрузки и другие) демонстрируют позитивную динамику.

Ранее мы подчеркивали, что отрицательная динамика выручки компании обусловлена рядом факторов: вступлением в силу нового закона о такси, а также переходом компании на новое ПО. Тем не менее, бизнес эмитента только выиграл от этого, продемонстрировав повышение эффективности, как следует из ключевых финансовых показателей.

«1-й квартал — традиционно „мертвый сезон“ на рынке такси, начало повышения активности пассажиров такси приходится на апрель-июнь. Как раз в этот период мы ожидаем рост выполненных заказов и выручки на 5

( Читать дальше )

Главное на рынке облигаций на 28.06.2024

- 28 июня 2024, 12:29

- |

- «Ред Софт» 1 июля начнет размещение двухлетних облигаций серии 002Р-05 объемом 100 млн рублей. Ставка купона установлена на уровне 20,5% годовых на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Риком-Траст». Эмитент имеет кредитный рейтинг BBB-(RU) с позитивным прогнозом от АКРА.

- «Бизнес-Лэнд» 4 июля начнет размещение выпуска дебютных облигаций серии БО-01 сроком обращения 3,5 года объемом 300 млн рублей. Ставка купона установлена на уровне 23% годовых на весь период обращения. Купоны ежеквартальные. Эмитент первоначально планировал начать размещение выпуска 26 июня со ставкой купона 22% годовых, однако из-за долга перед УФНС по Ивановской области перенес размещение на неопределенный срок. Организатор размещения — ИК «Финам». Эмитент имеет кредитный рейтинг BB.ru со стабильным прогнозом от НКР.

- Московская биржа зарегистрировала программу облигаций компании «Финансовые Системы» серии 001Р объемом 20 млрд рублей или эквивалент этой суммы в иностранной валюте. Регистрационный номер — 4-87071-H-001P-02E. В рамках бессрочной программы облигации могут быть размещены на срок до 10 лет. Кредитный рейтинг эмитента — ruВВ с развивающимся прогнозом от «Эксперта РА».

( Читать дальше )

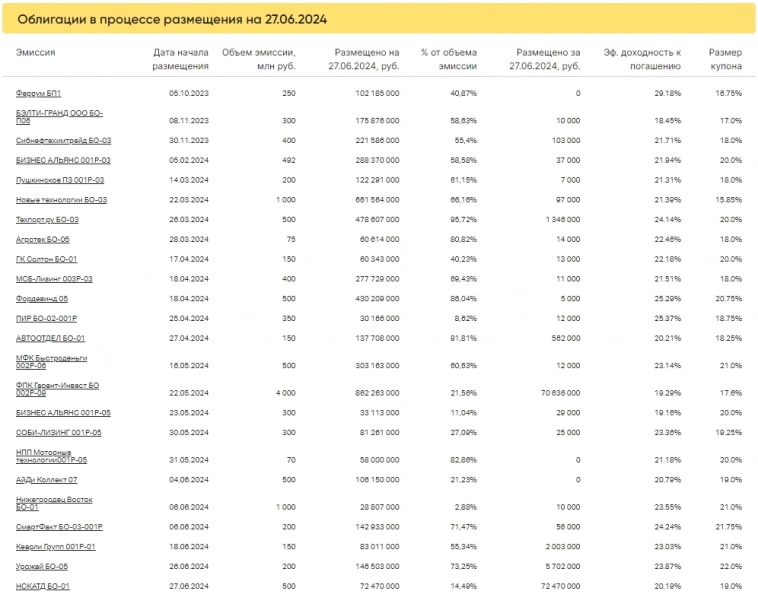

Итоги торгов за 27.06.2024

- 28 июня 2024, 12:25

- |

Коротко о торгах на первичном рынке

27 июня стартовало размещение НСКАТД БО-01 (АО «Новосибирскавтодор»). Выпуск двухлетних облигаций объемом 500 млн был размещен на 72 млн 470 тыс. рублей (14,49% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 431 выпуску составил 1098,5 млн рублей, средневзвешенная доходность — 18,48%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

«ВсеИнструменты.ру» установила ценовой диапазон IPO

- 27 июня 2024, 13:13

- |

Крупнейшая онлайн-платформа на российском рынке DIY начала сбор заявок инвесторов в рамках первичного публичного предложения акций.

ПАО «ВИ.ру» (бренд — «ВсеИнструменты.ру») объявило индикативный ценовой диапазон IPO на уровне 200-210 рублей за обыкновенную акцию, что соответствует рыночной капитализации компании в размере 100-105 млрд рублей. В рамках первичного публичного предложения акций основатели компании предложат 12% от величины уставного капитала и всех акций, находящихся в обращении. При этом контролирующая доля в акционерном капитале эмитента сохранится за бенефициарными владельцами бизнеса. Доля акций в свободном обращении (free-float) после окончания IPO может составить около 12%.

«Принимая решение о ценовом диапазоне, мы исходим из убеждения, что наше IPO — это взвешенное и глубоко проработанное предложение инвесторам принять участие в выдающейся истории роста и развития. Мы заинтересованы в значительном долгосрочном и стабильном создании стоимости для акционеров, основанном на нашем глубоком понимании рынка, цифровых технологий, страсти к совершенству в качестве, клиентском сервисе и эффективности.

( Читать дальше )

Главное на рынке облигаций на 27.06.2024

- 27 июня 2024, 11:40

- |

- «Новосибирскавтодор» сегодня начинает размещение двухлетних облигаций серии БО-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-10744-F. Бумаги включены в Третий уровень котировального списка. Ставка купона установлена на уровне 19% годовых на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Диалот». Эмитент имеет кредитный рейтинг A-.ru со стабильным прогнозом от НКР.

- «Эксперт РА» повысил рейтинг кредитоспособности МФК «Джой Мани» с уровня ruB+ до ruBB- со стабильным прогнозом.

- «Пионер-Лизинг» установил ставку 27-го купона облигаций серии 01 на уровне 23,33% годовых. Компания имеет действующий кредитный рейтинг на уровне В+(RU) от АКРА.

- НЗРМ установил ставку 31-го купона облигаций серии БО-01 на уровне 15,75% годовых. Кредитный рейтинг эмитента — ruBB со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Итоги торгов за 26.06.2024

- 27 июня 2024, 11:38

- |

26 июня стартовало размещение двух выпусков.

Урожай БО-05 объемом 200 млн рублей размещен на 140 млн 801 тыс. рублей (70,4% от общего объема эмиссии).

Первое кол.бюро НАО 001Р-05 объемом 3 млрд рублей был полностью размещен за 763 сделки, средняя заявка 3 млн 931,8 тыс. рублей.

Коротко о торгах на вторичном рынкеСуммарный объем торгов в основном режиме по 422 выпускам составил 1103,4 млн рублей, средневзвешенная доходность — 18,31%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

«ХРОМОС Инжиниринг» освоил часть облигационных средств дебютного выпуска

- 27 июня 2024, 09:06

- |

Свой дебютный выпуск облигаций № 4B02-01-00138-L эмитент разместил в апреле 2024 года, и сейчас находится в процессе освоения средств. «ХРОМОС Инжиниринг» поделился тем, куда направилась часть средств, и в какой период планируется освоение оставшейся.

При размещении выпуска эмитент обозначал, что планирует распределить облигационный выпуск объемом 500 млн рублей на несколько направлений: открытие сервисных центров; развитие производственного участка в Нижнем Новгороде, оснащение его необходимым оборудованием и внедрение новых технологий; приобретение оборудования для развития направления по металлообработке; часть инвестиций — на пополнение оборотных средств.

На текущий момент эмитент находится в процессе освоения средств от облигационного выпуска: 150 млн руб. направлено на приобретение оборудования для развития производственного участка в Нижнем Новгороде, а также нового цеха в Дзержинске — поставку оборудования компания ожидает в июле. Также на новой площадке в Дзержинске планируется запуск производства на базе новых технологий — 50 млн руб. эмитент инвестировал в научные разработки. Еще часть инвестиций в размере 50 млн руб. направлено на пополнение оборотных средств, также в соответствии с заявленными ранее целями.

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- онлайн микрофинанс

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал