bondsreview

В деревню, в глушь, в Калугу - за 2500% доходности!

- 25 апреля 2024, 12:17

- |

Александр Клещев, инвестор с более, чем 30-летним стажем работы на фондовом рынке, в интервью Тимофею Мартынову рассказал о своих принципах торговли и бумагах, которые могут порадовать инвесторов своей многократной доходностью.

Александр торгует на внебиржевом рынке Мосбиржи (акции OTC). В данный момент на нем представлены 45 эмитентов и 58 ценных бумаг -https://smart-lab.ru/q/moex-otc/

По его прогнозам, через год количество бумаг на этом рынке должно как минимум удвоиться – и тогда мы сможем говорить о сотне эмитентов. Многое будет зависеть от того, как быстро брокеры начнут добавлять бумаги в торговый лист для своих клиентов. Это уже сделали ВТБ, Финам, Кит Финанс, частично Тинькофф (кстати после этого в течение недели большинство акций на внебирже выросли на десятки процентов). ЗдОрово если к системе подключиться Сбер.

О принципах инвестирования Александра:

• Ограничивать убытки и давать прибыли течь. Необходимо понимать сколько Вы можете потерять, и сколько можете заработать. Худший сценарий – не дождаться своей целевой цены и раньше времени закрыть сделку.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 14 )

SPO Астры стало крупнейшим дебютным с 2021 года и крупнейшим SPO в технологическом секторе с 2020 года

- 19 апреля 2024, 11:21

- |

Акции Freedom Holding - идеальная точка для входа, чтобы обогнать рынок!

- 17 апреля 2024, 17:36

- |

На американском рынке акций началась коррекция: индекс SP500 за последние 3 торговые недели потерял 3,9%. Участники рынка ожидали снижения учетной ставки ФРС уже в скором времени однако последние данные по инфляции за март изменили эти представления. Рост инфляции в США ускорился с 3,2% в феврале до 3,5% в марте.

«Последние данные свидетельствуют об отсутствии дальнейшего прогресса в достижении нашей цели по инфляции в 2% в этом году», — отметил глава ФРС Джером Пауэлл.

Коррекция – это всегда хороший повод купить интересные бумаги привлекательным ценам! Одними из таких бумаг, на мой взгляд, являются акции компании Freedom Finance (Freedom Holding Corp, тикер FRHC). За период с ноября 2020 года по август 2023 года акции холдинга выросли в 2,7 раза с $36 до $100 поэтому прошедшая коррекция на 30% с августа вполне объяснима.

( Читать дальше )

IPO группы Элемент может пройти на СПб Бирже

- 16 апреля 2024, 15:37

- |

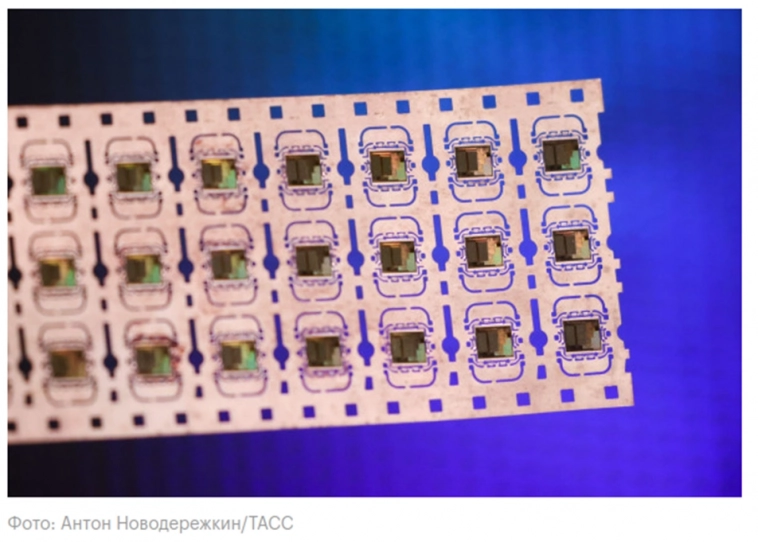

Как сообщает РБК со ссылкой на источники, группа компаний Элемент может провести IPO на площадке СПб биржи. Хотя все последние размещения технологичных компаний проходили на Мосбирже, на фоне сообщений в СМИ акции СПб биржи выросли на 20%. Можно ли говорить, что для инвесторов микроэлоктроника – это новое золото?

Чем акции ГК Элемент» могут заинтересовать инвесторов?

👉 Элемент — лидер на рынке микроэлектроники, на долю которого приходится более 50% российского производства электронных компонентов. Группа объединяет более 30 предприятий (самое известное – завод Микрон в Зеленограде) по производству интегральных микросхем, полупроводниковых приборов, силовой электроники, модулей, корпусов для микросхем, а также радиоэлектронной аппаратуры

👉 По оценке аудиторско-консалтинговой компании Kept, к 2030 году потребление электронных компонентов в России вырастет в 2,7 раза (СAGR 15%). При этом производство отечественной микроэлектроники вырастет почти в 6 раз (CAGR 29%) за счет импортозамещения, освоение производства новых видов продукции и продвижения по пути технологического суверенитета. При этом перспективы экспорта российской микроэлектроники аналитики Kept оценивают в 40% мирового рынка общим объемом более триллиона долларов, который приходится на рынки дружественных стран.

( Читать дальше )

Публичные девелоперы: Эталон обогнал ЛСР

- 16 апреля 2024, 14:58

- |

Всегда интересно сравнивать результаты “похожих” компаний на бирже. Давайте посмотрим на результаты Эталона и ЛСР (обе компании работают в сфере девелопмента, торгуются на бирже и выпустили операционный отчет за 1 квартал 2024 года)

Динамика акций выглядит следующим образом

( Читать дальше )

МТС-банк объявил о намерении провести IPO

- 12 апреля 2024, 18:02

- |

Инвесторам будут предложены акции банка, которые выпущены в рамках допэмиссии. Привлеченные средства будут направлены на реализацию стратегии роста.

Основной акционер свои акции продавать не будет, и возьмет на себя обязательства, связанные с ограничением на отчуждение Акций в течение 180 дней с даты начала торгов.

Ценовые диапазоны и открытие книги будут позднее.

Что же такое МТС-банк?

В 2023 году банк заработал 12,5 млрд рублей прибыли, а его операционные доходы выросли на 47% до 64,5 млрд рублей.

Фокус банка — розница. Банк в ней лидер в POS-кредитовании, а также значительную долю портфеля занимают кредитные карты. В POS-кредитовании — это крупнейший игрок.

( Читать дальше )

По прогнозу консалтинговой компании Strategy Partners, российский рынок электромобилей будет расти в среднем на 38% до 2033 года

- 10 апреля 2024, 11:00

- |

Это возможно благодаря появлению новых игроков — как отечественных, так и зарубежных, большим резервам энергетической отрасли страны и принятой Концепции по развитию производства и использования электротранспорта в РФ на период до 2030 года.

При этом есть несколько факторов, которые сдерживают развитие рынка электромобилей. Среди них недостаточная осведомленность об особенностях эксплуатации электромобилей, высокая стоимость электромобилей и относительно небольшая дальность пробега электромобилей в сочетании с неравномерно развитой инфраструктурой.

Источник: strategy.ru/research/research/67

Региональный миллионер: Озон собрал 46 млн активных клиентов, из которых 32 млн живут в небольших городах

- 09 апреля 2024, 15:55

- |

Сергей Беляков, управляющий директор Ozon

Ozon провел День Инвестора. Спикерами были:

• Игорь Герасимов, CFO Ozon

• Сергей Беляков, управляющий директор Ozon

Оборот за 2023г вырос на 111% г/г и превысил 1 трлн 750 млрд руб. Оборот продавцов вырос на 130% г/г. 90% продаж были обеспечены предпринимателями, которые работают вместе с маркетплейсом.

Ozon помог появиться целому классу предпринимателей. Количество продавцов превысило 450 тыс. Чем больше времени предприниматель проводит с компанией — тем бОльший рост оборотов он демонстрирует каждый год.

( Читать дальше )

Озон на взлет!

- 09 апреля 2024, 12:25

- |

Озон опубликовал финансовые результаты за 2023 год. Растущая компания компания оправдывает свое название.

Товарооборот в 2023 году вырос на +111% до 1,75 трлн рублей. В отдельном 4-ом квартале темпы роста были те же +111% до 625,8 млрд рублей. Количество заказов в 2023 году выросло до 966 млн штук (+107%), а количество активных клиентов выросло до 46,1 млн человек (+31%).

Выручка компании в 2023 году выросла на +37% в 4-ом квартале до 127,9 млрд рублей, в 2023 году рост составил +53% до 424,3 млрд рублей. EBITDA осталась в положительной зоне. Чистый убыток за 2023 год снизился с 58,2 млрд рублей до 42,7 млрд. Не спешите паниковать при виде такого убытка, его коснемся отдельно позже. Денежные потоки остались в положительной зоне, а на счетах компании сейчас находится уже 169,8 млрд рублей денежных средств!

( Читать дальше )

Инвесторы JetLend рассказали за какими блогерами регулярно следят, и какие СМИ читают

- 08 апреля 2024, 16:07

- |

Коммуникационное агентство Modifiers и краудлендинговая платформа JetLend провели опрос среди инвесторов платформы. Изучили потребление контента – узнали, как опрошенные получают профессиональные новости.

Новости, которые касаются работы или бизнеса, инвесторы получают из Telegram-каналов (58%), YouTube (56%), профильных онлайн обучений (43%), СМИ, касающихся их отрасли и бизнеса в целом (33%), профильных оффлайн конференций (31%), общественно-политических СМИ (12%).

Среди СМИ опрошенные регулярно читают РБК (37%), Тинькофф Журнал (28%), VC (12%), Коммерсантъ (16%), Forbes (12%), Ведомости (9%), Известия (8%), biz360 (1%), Klerk (1%), Деловую среду (1%), RB (1%).

Опрошенные отметили, что следят чаще всего за следующими блогерами:

Источник |

Количество упоминаний |

% от количества ответивших |

61 |

10.6% |

|

54 |

9.4% |

|

38 |

6.6% |

|

30 |

5.2% |

( Читать дальше )

теги блога bondsreview

- bitcoin

- buyback

- CarMoney

- Freedom Holding

- globaltrans

- Glorax

- IBO

- IDF Eurasia

- IPO

- IPO 2023

- IPO 2024

- ipo2024

- or group (обувь россии)

- OZON

- Segezha Group

- selectel

- smartlabonline

- softline

- SPO

- Whoosh

- АйДи Коллект

- акции

- Астра

- афк система

- Аэрофьюэлз

- банки

- Биннофарм Групп

- биткоин

- ВДО

- вис финанс

- вклады

- втб брокер

- гарант-инвест

- ГДР

- гк «сегежа»

- Глоракс

- Группа ВИС

- Группа ЛСР

- Группа Позитив

- гтлк

- ГТЛК облигации

- день инвестора

- дефолт

- Джетленд (JetLend)

- дивиденды

- европлан

- ЕвроТранс

- займер

- зеленые облигации

- кармани

- криптовалюта

- Лайм-Займ

- м.видео

- манимен

- МВ ФИНАНС

- Медскан

- металлоинвест

- минфин ульяновской области

- Монополия

- мосгорломбард

- Мосгорломбард (МГКЛ)

- москвская область

- мсб-лизинг

- МТС

- МТС-Банк

- мфк мани мен

- обзор рынка

- облигации

- обувьрус

- ОЗОН Фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- первичное размещение облигаций

- Первое коллекторское бюро

- прогноз компании

- прогноз по акциям

- размещение облигаций

- редомициляция

- Рентал ПРО

- реструктуризация

- роснано

- ростелеком

- самолет

- светофор групп

- сделки M&A

- селектел

- Селигдар

- сибур

- совкомфлот

- Солар

- тгк-14

- технический дефолт

- трейдинг

- флоатеры

- Элемент

- эр-телеком холдинг

- эталон