Виктор Бавин

О полезности и вреде инвестиций

- 25 июня 2020, 11:18

- |

Первое.

В рыночной экономике инвестиций без риска не существует.

(Людвиг фон Мизес)

Второе.

Говоря о капитальных вложениях и инвестициях, предполагается, что весь капитал равноценен. Однако, не все капиталы равны, и это одна из причин, по которой глобальная финансовая система более хрупка, чем кажется на первый взгляд. Например, показатель ВВП не отражает различий в движении огромного капитала, циркулирующего вокруг мировой экономики.

В классическом варианте, потоки капиталов направляются в продуктивные инвестиции: строительство недвижимости, заводов и т.д. Такие инвестиции создают ценность.

Ценность может выражаться в увеличении количества рабочих мест, увеличение экспортного потенциала страны и т.п. То есть, деятельность, которая возвращает прибыль владельцам капитала и развивает страну, что в конечном итоге улучшает уровень жизни граждан этой страны.

( Читать дальше )

- комментировать

- 435 | ★1

- Комментарии ( 1 )

Как увеличить доходность портфеля?

- 24 июня 2020, 18:43

- |

Дисклеймер:

Не является индивидуальной инвестиционной рекомендаций.

Вы можете потерять Ваши деньги.

Как увеличить доходность портфеля?

Для примера портфель на рынке США.

Размер портфеля $200 000.

Планируемый период: 3-5 лет.

Образец.

70% капитала размещаем в акциях, ETF, облигациях.

30% в деривативах. Фьючерсы

Консервативная часть (70%) в среднем дает 5-15% годовых в твердой валюте.

Более агрессивная часть (30%) показывает более высокую динамику по прибыли. Это 50-100 и выше процентов годовых.

Вопрос?

Какими фьючерсами торговать?

-Мой партнер торгует только двумя. Сразу скажу человек опытный, еще в 2014 году учился у господина Резвякова. Инструменты. Это фьючерс на SP500 (тикер ES= стоимость 1 контракта $14 000)

И фьючерс на нефть (тикер CL = стоимость 1 контракта -это $10 000)

Для примера.

( Читать дальше )

Делаем долгосрочный портфель

- 10 июня 2020, 10:38

- |

Принимаем решение о составе портфеля инвестиций

Важно. Прежде всего оцените вашу финансовую и моральную готовность нести убытки.

Если вы сравнительно молоды и у вас впереди много продуктивных лет трудовой деятельности, вы можете себе позволить принять риски, характерные для портфеля, состоящего преимущественно из акций, которые имеют наиболее высокий потенциал доходности в долгосрочном периоде.

С течением времени, когда ваш капитал достигнет достаточной величины для удовлетворения ваших потребностей после грядущего выхода на пенсию, а также финансирования прочих необходимых расходов, вам, скорее всего, придется снизить уровень риска портфеля (нет необходимости рисковать надежной материальной базой).

Из российских инструментов сложно составить диверсифицированный портфель. Основные биржевые обороты приходятся на бумаги не более десятка эмитентов и на пару — тройку фьючерсов. Цены на активы находятся в сильной зависимости от политической обстановки, которая в последние несколько лет явно не улучшается. Как следствие, сформировать долгосрочный портфель из российских акций весьма затруднительно.

( Читать дальше )

Инфляция. Как спастись. Правильно вкладываем капитал.

- 09 июня 2020, 15:44

- |

Многие пишут в личку и просят примеры портфелей на рынке США.

Всем трудно один определенного типа портфель посоветовать.

ЭТО ЗАВИСИТ ОТ ВАШИХ ЦЕЛЕЙ И ДРУГИХ ФАКТОРОВ.

Но сегодня покажу общий, базовый портфель. И легкий в реализации.

Итак начнем.

Рискованность инвестиций, осуществляемых с различными целями

Как правило, инвестиции, осуществляемые с целью получения постоянного и предсказуемого дохода, особенно в высококачественные ценные бумаги (такие, как первоклассные облигации или казначейские бумаги), менее рискованны, нежели капиталовложения на рынке акций. Акции, по которым выплачиваются более высокие дивиденды, обычно менее рискованны, чем спекулятивные «акции роста», т. е. бумаги, имеющие значительный потенциал повышения их рыночной стоимости.

Недостатки восстановления равновесия портфеля

Восстановление равновесного состава портфеля через равные промежутки времени имеет и свои недостатки. Эта стратегия ведет к возникновению трансакционных издержек и дополнительных налоговых платежей. Кроме того, существует опасность перемещения капитала из прибыльных позиций до того, как они исчерпают свой потенциал.

( Читать дальше )

Стратегии в долгосрочный инвестиционный портфель

- 15 мая 2020, 15:03

- |

1. Облигации

Хороший инструмент, подходит для формирования «подушки безопасности». По доходности выше, чем депозиты на 1-4%, но не менее надежный.

Стратегия: Покупаем ценные бумаги с фиксированной прибылью.

Плюсы: стабильность выплат. Налоговые льготы.

Минусы: низкий доход.

Инструмент хорош для защиты от инфляции, но не совсем подходит для наращивания денег в портфеле.

2. Акции

Акции – это часть компании, продаются на фондовом рынке также, как и облигации. Доходность не фиксирована, прибыль достигается двумя способами: рост актива и дивиденды. Инструмент хорошо подходит для того, чтобы строить пассивный портфель с большим капиталом.

Стратегия: Покупаем единичные акции, получаем прибыль при изменении цены.

Доходность: ± 30%. Данный актив может считаться основой всего инвестиционного портфеля.

Плюсы: много информации для анализа. Надежный инструмент, подходит и под рост актива и под пассивный доход.

( Читать дальше )

Налоги на рынке ценных бумаг для России и США

- 11 мая 2020, 11:32

- |

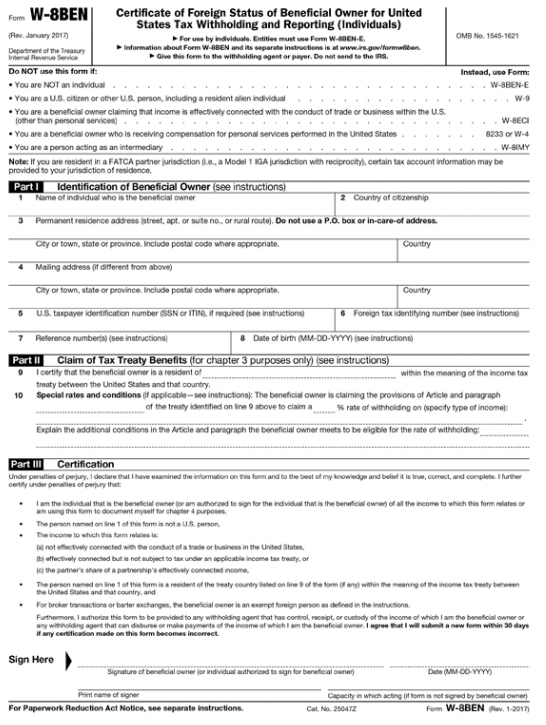

Полное название документа – Certificate of Foreign Status of Beneficial Owner or United States Tax Withholding.

Доходы, полученные на рынке ценных бумаг (от дивидендов и прироста курсовой стоимости), облагаются налогом по ставке 13%, за исключением выплат по государственным и муниципальным облигациям, которые налогом не облагаются.

Прибыль инвестора, получаемая от операций с акциями на рынке акций США, облагается налогом на доходы физических лиц по ставке 13%. Что касается дивидендов, то, согласно конвенции, они облагаются следующим образом. Эмитент, выплачивая дивиденды, удерживает с физического лица-нерезидента налог в соответствии с местным законодательством (в США – это 10%). После этого получатель дивидендов выплачивает налог в своей стране.

( Читать дальше )

МОЛНИЯ! Interactive Brokers. Ответ про нефть

- 09 мая 2020, 09:45

- |

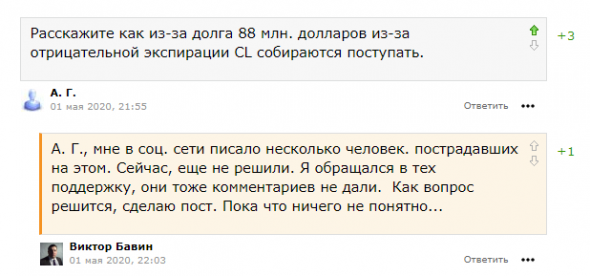

Как поступит компания IB.

Один из скринов ниже

Зашел утром на Смартлаб, и кое-кто уже опередил меня. Но, но, но, самого важного не указал.

а это самое важное. Поэтому решил написать .

Статья оригинал на Bloomberg

https://www.bloomberg.com/news/articles/2020-05-08/oil-crash-busted-a-broker-s-computers-and-inflicted-huge-losses?srnd=premium

Томас Петерфи, председатель и основатель Interactive Brokers, говорит, что путешествие на отрицательную территорию выявило ошибки в программном обеспечении компании. «С нашей стороны это ошибка в 113 миллионов долларов », — заявил 75-летний миллиардер в интервью в среду. С тех пор его фирма пересмотрела максимальную оценку убытков до $ 109,3 млн

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 74 )

Портфель Баффета ч 2

- 08 мая 2020, 21:15

- |

Дисклеймер:

Не является индивидуальной инвестиционной рекомендаций.

Вы можете потерять Ваши деньги.

Ч. 1 тут:https://smart-lab.ru/blog/620170.php

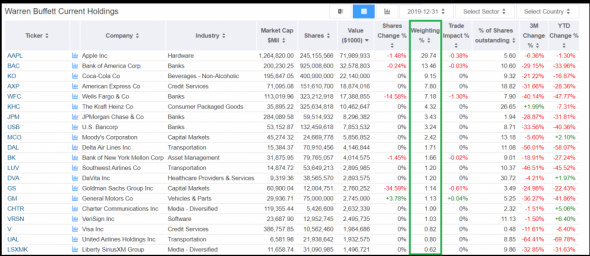

Холдинг Баффета – более полная версия

Продолжение,

Все графики месячные

( Читать дальше )

Портфель Баффета ч1

- 08 мая 2020, 20:58

- |

Дисклеймер:

Не является индивидуальной инвестиционной рекомендаций.

Вы можете потерять Ваши деньги.

Сначала, справка:

Уоррен Баффетт — американский предприниматель, один из крупнейших и наиболее известных в мире инвесторов, состояние которого на сентябрь 2018 года оценивалось в 108,4 млрд долларов, а на 12 февраля 2019 года — в 84,9 млрд долларов, что делало его четвертым самым богатым человеком в мире.

И его знаменитый портфель

( Читать дальше )

Статья про налоги. Прочтите пожалуйста.

- 06 мая 2020, 19:12

- |

Статья про налоги. Прочтите пожалуйста. 3-НДФЛ

Доброго времени суток, коллеги!

Сегодня в своей статье я опишу крайне важную и объемную тему, с которой рекомендую ознакомиться всем.

Покажу на примере Interactive Brokers.

У других брокеров аналогичная схема.

Итак, начнем

В статье будет идти повествование по налогообложению резидентов. Данная информация поможет Вам ориентироваться на рынке ценных бумаг. Информация будет полезной, как инвесторам, так и спекулянтам.

Кто признается налоговым резидентом: признаются граждане РФ, иностранные граждане, лица без гражданства, если они находится на территории РФ более 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды выезда физического лица за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья. И другие.

( Читать дальше )

- комментировать

- 12.3К |

- Комментарии ( 45 )

теги блога Виктор Бавин

- 1998 год

- 3 НДФЛ

- 3НДФЛ

- Dow Jones Industrial Average

- ES

- ES E-mini

- ES futures

- ETF

- ETN

- Hedge Fund Wizards

- IB

- IBKR

- Interactive Brokers

- quik

- S&P500

- S&P500 фьючерс

- TWS

- TWS от Interactive Brokers

- W-8BEN

- W8-BEN

- W8BEN

- Wall Street

- акции

- Акции РФ

- акции США

- банки

- баффет

- брокер США

- брокеры

- валюта

- Виктор Бавин

- высиживание прибыли

- грааль

- дефолт

- Джесси Лауристон Ливермор

- Джесси Ливермор

- Дивидендные акции

- дивиденды

- дивы

- доллар

- еврооблигации

- инвестирование в акции

- инвестор

- Интерактивброкер

- Интерактивброкерс

- Инфляция

- капитал

- капитализм

- Кеннеди

- Китай

- книги про инвестирование

- конференция смартлаба

- кризис

- кризис 2020

- леверидж

- лчи 2021

- московская биржа

- налог

- налоги

- налоговая

- Налогообложение на рынке ценных бумаг

- НАСЛЕДСТВО

- нефть

- облигации

- облигация

- опрос

- опционы

- опыт

- плечи

- плечи брокер

- пополнить счет

- портфели

- прибыль

- райфайзенбанк

- рецензия на книгу

- рокфеллер

- рынки

- рынок - глобальный взгляд

- сайт

- сайты ссылки

- сбер

- сбербанк

- серебро

- Скринеры акций

- сложные проценты

- сплит

- стратегии

- стратегия

- страховка

- США

- тинькофф

- трейдинг

- тренды

- тренды на рынке

- форекс

- фьючерс ртс

- фьючерсы

- шорт

- яндекс