Инвестировать Просто

7 лучших дивидендных акций от Альфа-Инвестиций

- 11 марта 2025, 08:15

- |

До начала активного дивидендного сезона осталось 2-3 месяца. Возможно, сейчас именно тот момент, когда можно попробовать заскочить в последний вагон уходящего дивидендного поезда, пока еще цены на акции не улетели в космос.

Хотя, с другой стороны, геополитические заявления последних 2-х месяцев заставляют рынок прыгать со стороны в сторону, и индекс Московской биржи с его составляющими еще может сходить к уровню 2 600 пункта.

Однако, в любом случае присмотреться к компаниям, которые стабильно выплачивали дивиденды, стоит заранее — до объявления рекомендаций по дивидендам, так как после этого акции уже будут расти намного активнее.

1. Татнефть

Идеальная классика инвестирования для дивидендной стратегии. Компания направляет на выплату дивидендов не менее 50% чистой прибыли по большему из учетов — или по МСФО, или по РСБУ.

Компания привлекает инвесторов низкой долговой нагрузкой и стабильно сильной финансовой отчетностью. Татнефть выплачивает дивиденды 3 раза в год — за 2,3 квартал и за год в целом. За 2024 год уже было выплачено 55,59 рублей дивидендов на одну акцию.

( Читать дальше )

- комментировать

- 371

- Комментарии ( 0 )

Итоги 10 марта на Московской бирже

- 10 марта 2025, 19:09

- |

Выходные прошли успешно, любимых женщин поздравили и теперь глобально до конца декабря можно не напрягаться, ведь план минимум выполнен 😜 Неделя началась оптимистичным ростом в преддверии завтрашних переговоров в Саудовской Аравии.

Оба индекса сегодня показывают положительную динамику: индекс Московской биржи растет на 📈+1,07% до 3 200,81 пункта, индекс государственных облигаций растет на 📈+0,3% до 111,37 пункта. Успешное начало успешной недели положено.

Совет директоров Полюса рекомендовал выплатить дивиденды в размере 730 рублей на одну акцию, таким образом годовая дивидендная доходность составит 3,8%. Доходность низкая. Не могу сказать, что были ожидания более высоких выплат, но на рекомендации бумаги падают на 📉-2,9%. Дивиденды будут выплачены уже после сплита, то есть на одну новую акцию придется 73 рубля дивидендов, если что помните это при решении купить бумаги.

Самые ярко выраженные горки сегодня у акций Совкомфлота. На прошлой неделе после публикации финансовой отчётности по МСФО за 2024 год бумаги просели более чем на 10%, а сегодня — уже в лидерах роста 📈+2,6%.

( Читать дальше )

Календарь инвестора на неделю

- 10 марта 2025, 10:17

- |

Рынок на этой неделе будет продолжать оставаться волатильным на геополитических новостях и высказываниях политиков, но и корпоративные события также найдут своё отражение в динамике бумаг.

11 марта — заседание совета директоров по дивидендам Новатэк;

11 марта — заседание совета директоров по бизнес-плану на 2025-2030 годы МГКЛ;

12 марта — отчет по МСФО за 2024 год от Ренессанс Страхования;

12 марта — недельная инфляция от Росстата;

13 марта — отчет по МСФО за 2024 год от Русгидро;

14 марта — отчет по МСФО за 2024 год от Совкомбанка.

Всем желаю успешной инвестиционной недели💼

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

Взлеты и падения недели

- 09 марта 2025, 11:17

- |

Очередная трамповская неделя подошла к концу. Не знаю как вас, но меня эти горки немного уже утомили 🤢 Каждый день рынок разворачивается на 180 градусов, каждый день в бумагах меняются фавориты и аутсайдеры, каждый день геополитика наполняет головы инвесторов.

🏆Пятерка лучших бумаг на этой неделе выглядит следующим образом:

1. Совкомбанк +5,9%

2. Русал +5,7%

3. Т-Технологии +3,4%

4. Селигдар +2,9%

5. Яндекс +2,6%

💩Пятерка худших бумаг индекса на этой неделе такая:

1. Юнипро -16,2%

2. Совкомфлот -10,1%

3. Хэдхантер -7,7%

4. Татнефть -6,4%

5. МКБ -5,8%

Акции Русал вторую неделю отыгрывают заявления о том, что Россия может предоставить алюминий в объеме 2 млн. тонн в год. Стоит отличать слухи от фактов, так как санкции на российский алюминий никто не отменял.

Юнипро и Совкомфлот хотя бы корректируется на годовой отчётности за 2024 год. У первой компании запланированы высокие капитальные расходы на следующие 6 лет, а отчётность второй была ожидаемо слабой, ведь санкции таки влияют на финансовый результат.

( Читать дальше )

С 8 марта!

- 08 марта 2025, 08:09

- |

Дорогие девушки, поздравляем Вас с 8 Марта!

Желаем, чтобы в Вашем портфеле всегда были акции счастья, облигации любви и фонды радости! Пусть рынок возможностей всегда растёт, а каждая инвестиция в карьеру, мечты или отношения приносит щедрую доходность.

Желаем чтобы каждый день был наполнен вдохновением, гармонией и верой в себя. Пусть в Вашей жизни будет как можно больше поводов для улыбок, а график настроения стабильно стремится вверх!

С праздником!

Ваш, Инвестировать Просто.

🔥Опять Трамп. Итоги 7 марта на Московской бирже

- 07 марта 2025, 19:04

- |

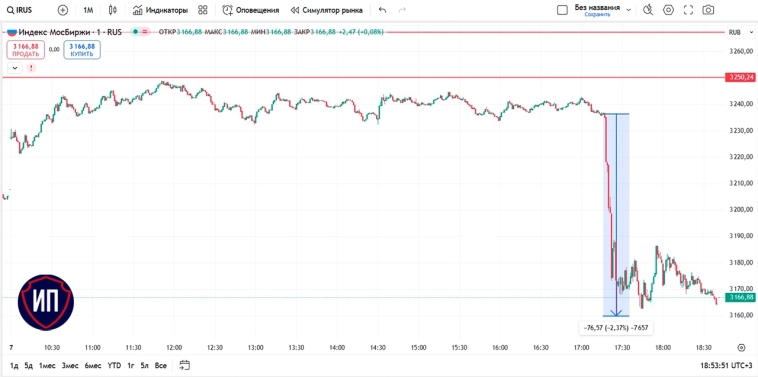

Весь день на рынке всё было хорошо, но под вечер случился Трамп со своей санкционной риторикой. На этот раз президент США заявил, что готов ввести против России более жесткие санкции для урегулирования украинского кризиса. Рынок отреагировал незамедлительно, в моменте сократившись на 2,4%. За день индекс Московской биржи показал отрицательную динамику, опустившись на 📉-1,27% до 3 166,88 пунктов.

Кто-то паникует, а кто-то видит одну из последних возможностей докупить интересные активы по хорошей цене. Кстати, если посмотреть в сторону государственных облигаций — второго индикатора рынка, то он продолжил рост до 111 пунктов — очередной максимум с мая 2024 года.

В лидерах падения продолжают оставаться акции Юнипро 📉-7,1%. Компания вчера представила сильную годовую отчетность за 2024 год по МСФО, но при этом в шестилетних планах роста заложены капитальные расходы в размере 327 млрд. рублей и эта цифра не нравится инвесторам. За два дня бумаги упали на 22% и я начал выкупать акции Юнипро назад в портфель.

( Читать дальше )

Отчётность и дивиденды Совкомфлота

- 07 марта 2025, 12:02

- |

Компания предоставила отчётность за 2024 год по МСФО. Инвесторы не ждали сильного отчета, так как компания находится под целой горой санкций, в том числе ограничения были наложены на теневой флот.

📌Выручка на основе тайм-чартерного эквивалента за год сократилась на 25% до 1 535 млн. долларов.

📌Скорректированная чистая прибыль составила 46,2 млрд. рублей, год к году она сократилась на 44,7%.

📌Чистый долг компании составляет 28 млн. долларов, показатель чистый долг/EBITDA стремится к нулю.

💰Согласно дивидендной политики компания направляет на выплату дивидендов не менее 25% от чистой прибыли по МСФО, при этом стремится этот показатель довести до 50%.

Таким образом, размер дивиденда может составить от 5 до 9,7 рублей на одну акцию, максимальная дивидендная доходность может составить 10%. С учетом санкционного давления высока вероятность отказа от выплаты дивидендов по итогам 2024 года.

После публикации отчетности акции СКФ теряют 📉-1,5%.

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

( Читать дальше )

Инвесторы активно покупают Газпром. Народный портфель февраля VS индекс Московской биржи!

- 07 марта 2025, 07:35

- |

👉Количество частных инвесторов на Московской бирже в феврале 2025 года выросло на очередные 500 тыс. человек до 36 миллионов. Это очередной рекорд, но откуда они берутся всё новые и новые инвесторы?! В феврале также немного выросла активность физических лиц — активных стало 3,9 млн. человек.

👉Если вы обратили внимание на высокую ежедневную волатильность, то причина ей мы с вами — частные инвесторы. Доля физиков в торгах акциях — 75%, облигациях — 33%. Чем выше поднимается индекс RGBI, тем ниже доля частных инвесторов в торгах на рынке облигаций. Совпадение? Да 😜

👉Мосбиржа отчиталась о росте активности на торгах утренней сессии — до 8% всех сделок. Также растет доля торгов после окончания рабочего дня — до 20%. Спать надо в это время, а не расшатывать рынок...

Десятка народного портфеля не претерпела изменений, но вот приоритеты инвесторов существенно изменились — акции Газпрома стали держать больше, а от Лукойла и Сургутнефтегаза понемногу избавляются. Итоговая десятка народного портфеля февраля 2025 выглядит следующим образом:

( Читать дальше )

🔥Замедление инфляции не помогло рынку. Итоги 6 марта на Московской бирже

- 06 марта 2025, 19:07

- |

Сегодня рынок находится под давлением геополитики и низких цен на нефть. Замедление инфляции не оказало должного эффекта на настроения инвесторов. Волатильность зашкаливает, поэтому надо быть крайне осмотрительными при осуществлении сделок на фондовом рынке. Индекс Московской биржи в «денежный четверг» падает на 📉-1,71% до 3 207,70 пунктов, а днем успел даже протестировать уровень 3 200.

Компания Юнипро отчиталась сразу по МСФО и РСБУ. По международным стандартам выручка компании за год выросла на 8,1% до 128,3 млрд. рублей, а чистая прибыль за счет финансовых доходов выросла на 44,8% до 31,9 млрд. рублей. По российскому учету процентные доходы за год составили 12,5 млрд. рублей. «Кубышка» оценена в 92 млрд. рублей. При этом долгосрочный capex был повышен до 327 млрд. рублей до 2031 года. Бумаги корректируются на 📉-13,9% - худший результат в индексе.

За 2024 год Московская биржа нарастила комиссионные доходы на 20,5% до 63 млрд рублей, а чистый процентный доход вырос на 57% до 82 млрд рублей.

( Читать дальше )

Рост портфеля. Итоги инвестирования в феврале 2025 года

- 06 марта 2025, 15:44

- |

Подвожу итоги инвестирования в феврале 2025 года. Наконец-то пассивный доход начал работать во всю силу, что привело к месячному росту на 6,5%.

Материалы не являются инвестиционной рекомендацией.

youtu.be/wBqEr7CY3ok

rutube.ru/video/a9cd5346ff8146fc2476080175a44081/

теги блога Инвестировать Просто

- headhunter

- IMOEX

- IPO

- IPO 2024

- SPO

- акции

- Акции РФ

- Алроса

- аэрофлот

- банки

- БКС брокер

- БПИФ

- брокеры

- ВДО

- ВТБ

- ВТБ инвестиции

- Вуш Холдинг

- Газпром

- деньги

- дивиденды

- доллар рубль

- заблокированные активы

- золото

- инвестиции

- инвестиции в акции

- инвестиционная идея

- Инвестиционный портфель

- инвестиционный портфель ИИС

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги дня

- итоги инвестирования

- итоги месяца

- Итоги недели

- итоги торгов

- календарь инвестора

- КАМАЗ

- ключевая ставка

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- лизинг

- Лукойл

- Магнит

- ММК

- Московская биржа

- мтс

- народный портфель

- Нефть

- НЛМК

- Новатэк

- Новости

- новости рынков

- новости рынков

- обзор акций

- обзор рынка

- Облигации

- Облигации РФ

- обмен заблокированными активами

- отчетность

- отчеты МСФО

- офз

- пассивный доход

- Полиметалл

- Полюс Золото

- портфель инвестора

- прогноз по акциям

- Путин

- разбор

- размещение облигаций

- рейтинг

- Ростелеком

- Русгидро

- санкции

- сбербанк

- Сегежа групп

- События недели

- события новой недели

- совкомбанк

- СПБ биржа

- субфедеральные облигации

- сургутнефтегаз

- татнефть

- Тинькофф Банк

- топ 10

- торговые сигналы

- Транснефть

- трейдинг

- флоатеры

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- юмор

- Яндекс