Russian Macro

Несмотря на провал в 4-м квартале, Алроса остаётся очень хорошим кэш-генератором

- 17 марта 2019, 15:21

- |

В начале года я писал https://t.me/russianmacro/4178, что акции Алросы – одни из фаворитов в моём инвестиционном портфеле российских акций. Таковыми они остаются и сейчас. Да, 4-й квартал оказался абсолютно провальным (см. графики и таблицы ниже). Но ничего драматичного я в этом не вижу. Текущий квартал, исходя из динамики продаж, о которых компания отчитывается ежемесячно, очевидно будет лучше предыдущего. У компании достаточно умеренная инвестиционная программа, так что она, скорее всего, сохранит высокий свободный денежный поток. Рассчитываю, что он будет не менее 90 млрд, и компания сможет распределить на дивиденды 8.5-12.5 рублей на акцию.

Что касается финальных дивидендов за 2018 год, то прикинуть их достаточно просто. FCF Алросы в 1-м полугодии 2018 года составил 62 млрд рублей. 70% FCF компания направила на дивиденды, составившие 5.93 рубля на акцию. Во 2-м полугодии FCF упал до 30.3 млрд. При NetDebt/Ebitda ниже единицы (на конец года было 0.4) Алроса может направить на дивиденды 70-100% FCF. Таким образом, финальные дивиденды за 2018 год могут составить 2.88-4.11 рубля на акцию (3-4.3% к текущей цене акций). Решение по дивидендам будет принято 26 апреля.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Когда начнётся рецессия?

- 25 февраля 2019, 22:51

- |

Bloomberg сегодня написал (https://www.bloomberg.com/news/articles/2019-02-25/most-economists-see-u-s-recession-by-2021-nabe-survey-shows), что согласно последнему опросу, 77% экономистов ожидают начала рецессии в экономике США до конца 2021 года. О наступлении рецессии в этом году говорят лишь 10% респондентов, в следующем году рецессию ждут 42%, 2021 год в качестве года начала кризиса называют 25%. При этом большинство говорит, что ФРС продолжит повышать ставку в этом году (рынок оценивает вероятность этого близко к нулю https://www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html).

Я недавно писал (https://t.me/russianmacro/4557), что пока явных сигналов приближения рецессии в США не видно. Вероятность рецессии в этом году я оцениваю близко к нулю, вероятность рецессии в следующем году – 30%, в 2021 год – 50%.

Заключение торговой сделки с Китаем, скорее всего, приведёт к улучшению макроэкономических показателей в глобальной экономике и в США и может продлить период бескризисного роста американской экономики. Если улучшение показателей будет сильным, и инфляция увеличится, то вопрос повышения ставки ФРС может вернуться в повестку дня во втором полугодии, что в свою очередь может привести к возобновлению оттока капитала с развивающихся рынков, подобного тому, что мы наблюдали в 2018г

Печальные последствия Shutdown

- 15 января 2019, 15:43

- |

Продолжающийся shutdown всё-таки не проходит бесследно для экономики США и американского Президента. Согласно ежедневному опросу Rasmussen Reports http://www.rasmussenreports.com/public_content/politics/trump_administration/trump_approval_index_history, рейтинг Трампа вчера упал до минимальных уровней с конца января прошлого года, составив 43 пункта (ещё в ноябре было 51). О предиктивных свойствах этого индикатора (я считаю, что это наиболее оперативный показатель доверия потребителей) я писал ранее https://t.me/russianmacro/2648.

Обратите внимание ещё вот на этот график https://t.me/russianmacro/2646 — он очень наглядно показывает, что исторический рейтинг на уровне 43-44 пункта соответствовал доходности UST10 – 2.5-2.7%. Правда, история всё-таки недостаточна, чтобы считать корреляцию устойчивой.

The Economist накосячил в расчётах по рублю

- 13 января 2019, 21:49

- |

На прошлой неделе The Economist опубликовал традиционное полугодовое исследование по индексу Бигмака https://www.economist.com/news/2019/01/10/the-big-mac-index. Сравнивая цены на абсолютно одинаковый товар (Бигмак) в разных странах, эксперты The Economist делают вывод о переоценённости или недооценённости национальных валют относительно доллара в тех или иных странах.

Последнее исследование дало неожиданный результат – The Economist заявил, что рубль – самая дешёвая валюта в мире (исследованием охвачены 56 стран)! Отклонение расчетного курса доллара (19.7 рублей за доллар по индексу Бигмака) к фактическому составило 70.4%. Иными словами, доллар в РФ стоит в 3.38 раза дороже своей «справедливой» стоимости.

Такой результат получился из-за того, что стоимость Бигмака в РФ, по утверждению The Economist, упала со 130 рублей в 1-м полугодии 2018г до 110.17 руб в январе 2019г. Однако, если Вы зайдёте на сайт Макдональдс в России https://mcdonalds.ru/products/10, то обнаружите, что это, скорее всего, ошибочная информация. Я не нашёл ни одного города в РФ, где цена Бигмака была бы ниже 130 рублей. В ряде городов Сибири, Калининграде и др. она составляет 137 рублей, а в городах черноморского побережья доходит до 156 рублей.

( Читать дальше )

ПЕРВЫЙ ЗНАЧИМЫЙ СИГНАЛ РАЗВОРОТА БИЗНЕС-ЦИКЛА

- 25 декабря 2018, 21:38

- |

Я уже писал в канале MMI про предиктивные свойства инвертированной кривой на участках 3-5 лет: https://t.me/russianmacro/3945и 2-10 лет: https://t.me/russianmacro/3791.

Спрэд 10-2 года считается наиболее важным с точки зрения предсказания будущих кризисов. Предиктивные свойства спрэда 5-3 года не столь очевидны. А вот что касается спрэда 2-1 года https://t.me/russianmacro/4099, то его предиктивные свойства оказываются столь же чёткими, как и спрэда 10-2 года. При этом данный спрэд предупреждает о грядущих неприятностях в экономике (становясь отрицательным) чуть раньше, чем поступают сигналы с участка кривой 10-2 года. Сигнал о том, что экономика разворачивается в сторону рецессии (отрицательный спрэд UST10-UST2), в предыдущих эпизодах поступал за 15-20 месяцев до начала кризиса в экономике. Что же касается спрэда 1-2 года, то он становился отрицательным примерно за полтора-два года до начала экономического спада.

( Читать дальше )

Заседание FOMC – неожиданно появилась интрига!

- 18 декабря 2018, 10:41

- |

Сегодня начинается двухдневное заседание Комитета по открытым рынкам ФРС США (FOMC). Ещё неделю назад сомнений в повышении ставок не было. Но в свете продолжающейся распродажи в акциях (S&P500 обновил вчера годовые минимумы, опустившись до минимальных значений с октября 2017 года; падение от сентябрьских максимумов составляет уже 13.1%) вероятность паузы увеличилась. Фьючерсы на Fed Funds rate показывают лишь 67%-ую вероятность повышения ставки www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html/, и это минимальное значение данной вероятности за последние месяцы.

Помимо бури на рынках имеются и экономические аргументы для сохранения ставки. Я уже отмечал и последнюю слабую статистика по рынку труда США t.me/russianmacro/3966, и снижение индексов деловой активности t.me/russianmacro/4029, и отсутствие серьёзного инфляционного давления t.me/russianmacro/4017, которое может ослабнуть благодаря непрекращающемуся падению commodities, прежде всего, нефти.

Конечно, выбор ФРС очень сильно затрудняют назойливые заявления Трампа t.me/russianmacro/4041 — нет сомнений, что если ФРС возьмёт сейчас паузу, то это породит спекуляции на тему снижения независимости и подрыва доверия. Не будь этих высказываний, я думаю, ФРС было бы проще принимать решение.

На мой взгляд, ФРС всё-таки не решится сейчас на паузу, но сигнал об остановке в первой половине следующего года, скорее всего, прозвучит. Мне кажется, ФРС должен попытаться успокоить рынки, иначе риски для экономики существенно возрастут.

Давление на ФРС может увеличиться, если фондовый рынок США продемонстрирует сегодня очередной сокрушительный обвал. В этом случае интрига завтра будет высока, как никогда!

Первый звоночек...

- 04 декабря 2018, 17:15

- |

Вчера произошло историческое событие. Кривая доходности UST приобрела инвертированный вид на участке 3-5 лет. Доходность 5-летних бумаг опустилась примерно на 1 бп ниже доходности 3-летних облигаций. Произошло это впервые за 11.5 лет. Можно ли это рассматривать как сигнал надвигающихся неприятностей?

( Читать дальше )

Emerging markets: для рождественского ралли всё готово?

- 03 декабря 2018, 17:42

- |

Ноябрь оказался очень хорошим месяцем для большинства emerging markets. Валюты и акции развивающихся стран показали в ноябре лучшую динамику с января, практически везде наблюдалось снижение ставок по госдолгу в национальных валютах, на многих рынках снизились кредитные риски.

Россия оказалась в аутсайдерах, что вполне логично на фоне обвала цен на нефть и сохраняющихся санкционных рисков.

Наиболее важным событием ноября для развивающихся рынков я считаю смягчение риторики ФРС. Пауэлл дал чёткий сигнал инвесторам, что после декабрьского повышения ставки (в этом сомнений нет) темпы ужесточения кредитно-денежной политики в США могут замедлиться. Рынки начинают закладывать на следующий год не более 1-2 повышений ставки. Такое изменение ожиданий создаёт серьёзные основания для восстановления EM.

Второе важнейшее событие – это, конечно, пауза в торговых войнах, о которой удалось договориться на саммите G20 США и Китаю. Как минимум до конца 1-го квартала 2019г импортные пошлины в США повышаться не будут, стороны продолжат переговоры и к концу этого срока дойти выйти на большое торговое соглашение. И хотя эти договорённости не убирают с повестки дня риски торговых войн, но позволяют инвесторам на время вздохнуть свободней.

Я думаю, в ближайший месяц мы, действительно, можем увидеть на EM рождественское ралли. Но Россию оно может в значительной мере обойти стороной. Риски санкций для нас никуда не делись. По-прежнему, ожидаем второго раунда «химических» санкций (Белый дом в минувшие выходные напомнил, что планирует ввести вторую часть этих санкций, как требует того американское законодательство). Сложно сказать, какое продолжение получит история с конфликтом в Керченском проливе. Но Трамп однозначно сказал, что Россия должна отпустить украинских моряков. Фактически исключил возможность для компромиссов. Чем-то напомнило историю с удержанием турецкими властями американского пастора… Ждём развития санкционной темы и со стороны Конгресса, но это, по-видимому, не ранее февраля-марта. Тем не менее, этот риск есть, он очевиден, и он будет сдерживать инвесторов от инвестиций в РФ. Ну и, наконец, нефть. Посмотрим, конечно, о чём договорятся на этой неделе ОПЕК и Россия, и как на эти договорённости отреагирует рынок. Есть ощущение, что реального сокращения никто не хочет, поэтому если и будет заявлено о снижении квот, то рынок может этому и не поверить. Выход Катара из картеля, конечно, тоже не добавляет оптимизма участникам рынка..

( Читать дальше )

Это ещё не начало медвежьего рынка

- 20 ноября 2018, 22:19

- |

Набор основных индикаторов (см. табл), позволяющих с очень высокой вероятностью предсказывать кризис, не даёт пока вообще НИ ОДНОГО сигнала о том, что бизнес-цикл развернулся. Напротив, все сигналы пока вверх.

Все, наверное, уже слышали про предиктивные свойства Yield Curve: t-do.ru/russianmacro/3791, t-do.ru/russianmacro/3792

Индикатор, который в предыдущих эпизодах (см. граф) ни разу не давал ложных сигналов, предупреждая о развороте бизнес-цикла за 15-20 мес до начала кризиса. Сейчас такого сигнала ещё нет.

Конечно, нет никакой гарантии, что в следующий раз какой-либо индикатор не даст сбой. Но если Вы имеете набор, скажем, из 5 индикаторов, имевших 100-процентную предсказательную силу в предыдущих эпизодах, то вероятность ошибочных сигналов от всех пяти выглядит невысокой.( Читать дальше )

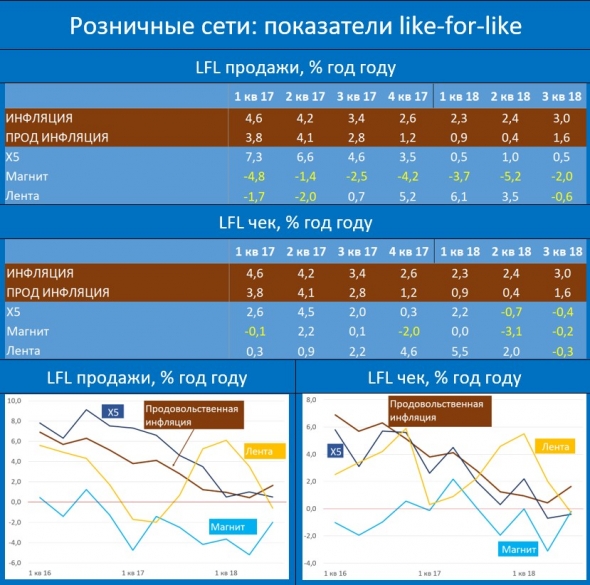

Продолжаем экономить

- 29 октября 2018, 18:57

- |

Чуть подробнее напишу по розничным сетям в канале MMI (@russianmacro)

теги блога Russian Macro

- CDS

- EM

- Emerging Markets

- fomc

- FX

- Libor-OIS

- Rusal

- S&P 1500

- S&P500 фьючерс

- The Economist

- treasuries

- UST

- X5 Retail Group

- Yield Curve

- акции

- Алроса

- Аргентина

- Банк России

- банки

- Бизнес-цикл

- Бразилия

- бюджет

- валютные резервы

- ввп

- Газпром

- ГМК НорНикель

- девальвация рубля

- дефицит бюджета

- дефляция

- дефолт 1998

- дивиденды

- доверие потребителей

- Доллар

- Доллар рубль

- евробонды

- евробонды России

- зарплата

- Индекс Биг Мака

- инфляционные ожидания

- инфляция

- Китай

- ключевая ставка

- Коррекция

- кризис

- лента

- Магнит

- медвежий рынок

- металлурги

- мировая экономика

- налоги

- НДС

- Нефть

- НЛМК

- облигации

- ОФЗ

- ОФЗ облигации

- прибыль

- прогноз

- прогнозы

- процентная ставка

- процентные ставки

- развивающиеся рынки

- развивающиеся экономики

- Реальные доходы населения

- резервы

- рейтинг S&P

- рейтинг президента

- рецессия

- рождественское ралли

- Росстат

- рубль

- Русал

- рынки

- рынки в мае

- рынок

- санкции

- сбербанк

- Сбербанк шорт

- Северсталь

- ставка

- ставка ЦБ

- ставки

- статистика

- Трамп

- Турция

- фондовый рынок сша

- ФРС

- футбол

- Центробанк

- шорт

- экономика

- экономика России

- экономический рост

- экспортеры