Russian Macro

На пути к рецессии

- 20 сентября 2018, 22:37

- |

Августовская статистика является, пожалуй, наиболее слабым месячным отчётом Росстата в этом году. Судя по опубликованным в среду цифрам t-do.ru/russianmacro/3268, рост ВВП составил не более 1% гг.

Наиболее интересные моменты:

• Обвал в сельском хозяйстве: -10.8% гг. Отчасти это связано со сдвигом в уборке урожая (здесь плавающая сезонность, и это нормально). Однако имеет место и падение урожайности. Уже нет сомнений, что урожай в этом году будет хуже прошлогоднего. Насколько хуже, можно будет сказать через месяц. Плохой урожай – это рост инфляционных рисков. Я не исключаю, что резкое и неожиданное повышение прогноза инфляции со стороны ЦБ, могло быть связано именно с этим фактором

• Возобновившееся снижение реальных располагаемых денежных доходов населения: -0.9% гг t-do.ru/russianmacro/3269. А вот здесь ничего удивительного. Падение реальных доходов связано не только с ускорением инфляции, но и с замедлением роста доходов в номинальном выражении: примерно 2.8% гг по сравнению с 5.3% гг в июле (по итогам 8 месяцев номинальные денежные доходы выросли на 4.5% гг). Тренд к ускорению инфляции усиливается, поэтому падение реальных доходов в ближайшие полгода, скорее всего, ускорится. Особенно печальной картина с реальными доходами может быть в 1-м квартале 2019г, когда ожидается инфляционный всплеск из-за НДС

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 34 )

Прогноз Минфина по дивидендам Сбербанка – хотелка. Будет меньше

- 19 сентября 2018, 14:23

- |

РБК сообщает https://www.rbc.ru/finances/19/09/2018/5ba20c3f9a7947a6f77e9aa8, что Минфин заложил в проект федерального бюджета на 2019-21гг следующие дивиденды Сбербанка:

- 2019 – 209.5 млрд рублей

- 2020 – 220.8 млрд рублей

- 2021 – 231.1 млрд рублей

В пересчёте на акцию это даёт примерно следующие значения:

- 2019 – 18.55 рублей на акцию

- 2020 – 19.55

- 2021 – 20.46

Напомню, что за прошлый год акционеры Сбера получили 12 рублей на акцию. Таким образом, по итогам текущего года дивиденды могут вырасти более чем в 1.5 раза. Можно ли рассчитывать на такой размер дивидендов, или это всего лишь хотелки Минфина?

За полугодие Сбербанк заработал 427 млрд рублей по МСФО. Сбер сохраняет позитивную динамику финансовых показателей t-do.ru/russianmacro/3152, что позволяет рассчитывать на годовую прибыль по МСФО в размере не менее 900 млрд рублей. Предлагаемые Минфином дивиденды – это порядка 46-47% от прогнозного размера прибыли. Для Сбера это много. Согласно дивидендной политике Сбер будет стремиться в течение 3 лет последовательно повышать дивидендные выплаты до 50% прибыли. Это планки дивиденды достигнут к 2020 г. при условии достижения, что уровень достаточности капитала по «Базель III» составит не менее 12.5%.

( Читать дальше )

странная беспечность...

- 10 сентября 2018, 20:04

- |

REUTERS сегодня провёл очередной опрос среди экономистов инвестбанков по ставке (в опросе приняли участие 24 человека), и вновь, как и в конце августа t-do.ru/russianmacro/3080, практически все высказались за неизменность ставки на заседании 14 сентября, хотя многие и заявили, что ждут от ЦБ ужесточения риторики. Я вновь оказался единственным, кто поставил на повышение: +25бп. Причём, если в конце августа я оценивал вероятность такого шага, как 55/45, то сейчас, считаю, вероятность существенно выросла.

Понятно, что повышение ставки на 25 бп в нынешней ситуации – это как мёртвому припарка – заметного влияния на кредитную активность не окажет, а значит не будет иметь и никаких инфляционных последствий. Фактически, ужесточение монетарных условий уже произошло. Рост ставок по ОФЗ на 130-160 бп за последнюю неделю (в средней и длинной части кривой) означает и изменение кредитных условий для всех заёмщиков (когда Белоусов говорит, что повышение ставки нежелательно из-за подавления инвестиционной активности и дополнительных расходов для бюджета t-do.ru/russianmacro/3174, я даже не знаю, что он имеет ввиду – ставки в экономике уже выросли, и это неизбежно скажется на экономической активности и сделает дороже заимствования для бюджета). Ставки по депозитам начали расти ещё в конце августа

( Читать дальше )

Не надо брать пример с Турции

- 09 сентября 2018, 16:03

- |

На этой неделе была одна важная новость, которую не могу не прокомментировать. Серьёзная тема, особенно в преддверие заседания Банка России по ставке. Речь идёт о выступлении Д.Медведева на Московском финансовом форуме в четверг. Точнее, буквально о нескольких его фразах.

Д.Медведев: “Мы также планируем добиваться дальнейшего снижения стоимости кредитов (это действительно очень важно), чтобы создавать условия для более уверенного роста экономики в целом. Необходимо перейти от нейтрального к стимулирующему регулированию сферы кредитования. Ведь даже несмотря на успехи в сдерживании инфляции, которые мы имеем (а это действительно успехи), ставки всё равно остаются довольно высокими. Мы все рассчитываем на активную позицию Банка России в этом вопросе”.

Я много в этом году писал про Турцию, которая, на мой взгляд, своими собственными усилиями соорудила себе кризис на голом месте. Ключевым элементом подрыва доверия инвесторов к долговому рынку страны и национальной валюте стали целенаправленные действия по снижению степени независимости ЦБ. После июльского заседания ЦБ Турции t-do.ru/russianmacro/2663, когда ставка была оставлена без изменений, но по факту стоимость предоставления ресурсов ЦБ выросла

( Читать дальше )

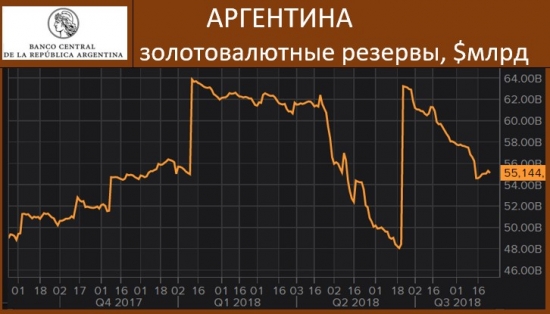

Аргентина - паника усиливается

- 30 августа 2018, 19:26

- |

В июне Аргентина получила от МВФ $15 млрд (всего МВФ обещал $50 млрд). Половины этих денег уже нет t-do.ru/russianmacro/3068. Очень напоминает лето 1998 г накануне дефолта РФ. Тогда за месяц до краха МВФ нам тоже дал $4 млрд…

( Читать дальше )

АРГЕНТИНА - рекордный обвал песо

- 29 августа 2018, 23:43

- |

Обвал песо в среду на 7.85% стал самым большим дневным падением с декабря 2015г, когда курс был отправлен в свободное плавание. Интервенции ЦБ (во вторник два аукциона по $200 млн и в среду $300 млн) не помогли. Всего с начала года ЦБ продал $13 млрд из резервов, оставив на сегодняшний день $54.7 млрд. Президент Макри обратился к МВФ с просьбой ускорить предоставление обещанных $50 млрд.

Обвал песо не отразился на динамике других валют EM.

Думаю, что всё-таки у Аргентины, власти которой пользуются поддержкой США и международных финансовых организаций, больше шансов избежать дефолта, чем у Турции, ЦБ которой утрачивает независимость и теряет доверие инвесторов, и которая при наличие огромного краткосрочного долга, требующего рефинансирования (банкам в течение следующих 12 месяцев необходимо рефинансировать около $77 млрд еврооблигаций и синдицированных кредитов, что составляет 41% от общего объема рыночного фондирования), идёт на обострение отношений со Штатами.

В плане влияния на курс рубля ситуация с лирой более опасна для нашей национальной валюты, чем ситуация с песо, подробнее здесь: t-do.ru/russianmacro/2958

( Читать дальше )

Про Сбербанк и ОФЗ

- 27 августа 2018, 22:55

- |

Все не доходили руки до квартальной отчётности Сбербанка, опубликованной на прошлой неделе. Сейчас посмотрел и делаю вывод, что санкции и финансовые потрясения пока не сильно затронули крупнейший банк страны. Более того, он скорее выигрывает от наметившегося повышения уровня процентных ставок в экономике. Ресурсы для него по-прежнему дешёвые, а доходность корпоративных кредитов повысилась во 2-м квартале на 10 бп, и этому, как он сам признаёт в презентации, «способствовало решение ЦБ сохранить ключевую ставку без изменений». О том, что у Сбера всё в порядке, свидетельствует и повышение годовых прогнозов t-do.ru/russianmacro/3025, благодаря более позитивному взгляду как на динамику процентных доходов, так и комиссионных.

В моём понимании Сбер остаётся одним из лучших кэш-генераторов на российском рынке акций (наравне с металлургами и нефтяниками). При наблюдаемой динамике финансовых показателей его дивиденды по итогам 2018 года составят не менее 15 рублей на акцию (12 руб – по итогам 2017г), т.е. более 8% к текущей цене. И это консервативная оценка. Обвал его акций, наблюдавшийся в августе – это исключительно санкционные страхи. В этом плане поведение его акций идентично поведению рынка ОФЗ – фундаментальная стоимость ни того, ни другого актива принципиально не изменилась. Доходность обоих активов существенно повысилась. В Сбере мы такой дивидендной доходности вообще никогда не видели, тем более, в реальном выражении (вдвое выше инфляционных ожиданий!) Особенно важно, что это происходит при сохранении двузначных темпов роста прибыли (прибыль на акцию в 1-м полугодии увеличилась на 19.6% гг).

( Читать дальше )

Самая весёлая страна! где скоро может стать совсем не весело...

- 22 августа 2018, 15:55

- |

Ну а если серьёзно, то падение бразильского реала резко ускорилось, что отчасти связано с итогами опросов в преддверие выборов (7 октября), показавшими преобладание «левых» настроений. Доходности локальных облигаций на максимумах с конца 2016 года. Бразилия может оказаться следующей после Турции. И если там шарахнет...

На таком фоне возобновление покупки валюты Минфином — это бред какой-то! Говорил вчера об этом t-do.ru/russianmacro/2950, и готов ещё раз повторить — С ВОЗОБНОВЛЕНИЕМ ПОКУПОК ВАЛЮТЫ МИНФИН ЯВНО ПОТОРОПИЛСЯ. Очень неспокойная ситуация на всех EM. На смену Турции может прийти Бразилия. Санкционные риски после вчерашних слушаний в Конгрессе только увеличились.

Доллар/рубль выше 68 (при растущей нефти — $73.9). Если масштабные покупки валюты будут продолжаться, курс может уйти на 70 и выше, и в этом случае занимать на ОФЗ придётся уже выше 9% годовых. А инфляция в ответ на такую не обоснованную девальвацию рубля может в какой-то момент совершить скачкообразное движение! Оно нужно?

====

и объявлять об операциях на рынке лучше оперативно, а не с двухдневным лагом...

t-do.ru/russianmacro/2967

Годовщине дефолта посвящается

- 17 августа 2018, 15:00

- |

Сегодня – 20-я годовщина дефолта. Ровно 20 лет назад правительство приостановило выплаты по госдолгу и девальвировало национальную валюту. Курс доллар/рубль, находивший накануне дефолта на уровне 6.24, уже к концу августа поднялся до 9.70, к концу сентября он находился на отметке 15.90, к концу года достиг 20.90. Ослабление рубля продолжалось вплоть до 2003г, на максимуме доллар стоил около 32 рублей, а потом началось его затяжное снижение, продолжавшееся пять с половиной лет. За это время американская валюта потеряла более трети своей стоимости.

В реальном выражении (т.е. с корректировкой на инфляцию в США и РФ) рубль рухнул в 1998 году примерно вдвое. Падение реального курса завершилось в марте 1999 года, и весной реальный курс стабилизировался t-do.ru/russianmacro/2918.

Падение реального курса рубля вдвое привело к кардинальной трансформации платёжного баланса. Счёт текущих операций в 1997-98 гг был нулевым, а уже в 1999 году превысил 12% ВВП t-do.ru/russianmacro/2919.

( Читать дальше )

РУСАЛ спасают всем миром

- 15 августа 2018, 14:33

- |

ГМК объявил щедрые дивиденды за 1-е полугодие t-do.ru/russianmacro/2889. Финансовые показатели компании за этот период также оказались весьма впечатляющими t-do.ru/russianmacro/2890. Если Вы помните, то предыдущая публикация отчётности ГМК была несколько скандальной t-do.ru/russianmacro/1273. В разгар корпоративной войны акционеров ГМК и Русала t-do.ru/russianmacro/1198контролирующий акционер ГМК явно не настроен был платить хорошие дивиденды Дерипаске. Но теперь, похоже, расклады изменились, и ГМК вынимает деньги из компании по максимуму! Я не исключаю, что к Потанину действительно обратились с настоятельной просьбой поддержать Русал. В сумме за 2-е полугодие прошлого года и 1-е полугодие текущего дивиденды ГМК составляют 219 млрд рублей или 128.5% от чистой прибыли по МСФО за этот период. Из общей суммы дивидендов за этот период Русал получит примерно $1 млрд. Выплаты за 2-е полугодие заканчиваются 21 августа, и, скорее всего, Русал получил уже эти деньги. Отсечка по дивидендам за 1-е полугодие поставлена на 1 октября. В прошлом году она была 19 октября. Похоже, что ГМК спешит выплатить эти деньги акционерам побыстрее, чтобы успеть до 23 октября, когда Русал окончательно может оказаться под санкциями, и его деятельность окажется в значительной степени парализована. Более того, после 23 октября могут возникнуть и проблемы с перечислением дивидендов на счета Русала.

( Читать дальше )

теги блога Russian Macro

- CDS

- EM

- Emerging Markets

- fomc

- FX

- Libor-OIS

- Rusal

- S&P 1500

- S&P500 фьючерс

- The Economist

- treasuries

- UST

- X5 Retail Group

- Yield Curve

- акции

- Алроса

- Аргентина

- Банк России

- банки

- Бизнес-цикл

- Бразилия

- бюджет

- валютные резервы

- ввп

- Газпром

- ГМК НорНикель

- девальвация рубля

- дефицит бюджета

- дефляция

- дефолт 1998

- дивиденды

- доверие потребителей

- Доллар

- Доллар рубль

- евробонды

- евробонды России

- зарплата

- Индекс Биг Мака

- инфляционные ожидания

- инфляция

- Китай

- ключевая ставка

- Коррекция

- кризис

- лента

- Магнит

- медвежий рынок

- металлурги

- мировая экономика

- налоги

- НДС

- Нефть

- НЛМК

- облигации

- ОФЗ

- ОФЗ облигации

- прибыль

- прогноз

- прогнозы

- процентная ставка

- процентные ставки

- развивающиеся рынки

- развивающиеся экономики

- Реальные доходы населения

- резервы

- рейтинг S&P

- рейтинг президента

- рецессия

- рождественское ралли

- Росстат

- рубль

- Русал

- рынки

- рынки в мае

- рынок

- санкции

- сбербанк

- Сбербанк шорт

- Северсталь

- ставка

- ставка ЦБ

- ставки

- статистика

- Трамп

- Турция

- фондовый рынок сша

- ФРС

- футбол

- Центробанк

- шорт

- экономика

- экономика России

- экономический рост

- экспортеры