Евгений Онегин

Причиной роста нефтяных цен могло быть закрытие коротких позиций

- 16 ноября 2016, 16:54

- |

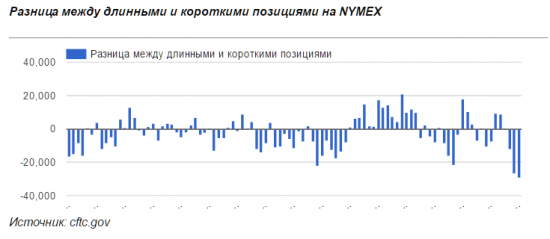

Похожая разница наблюдалась в этом году 12 января и 2 августа после чего, на рынках происходил разворот. В этот раз разворота пока не состоялось, а наоборот произошел обвал. Основной вклад в открытие коротких позиций по нефти внесли хедж-фонды, которые за неделю увеличили ставки на ее падение почти на 85 тыс. контрактов.

Причинами падения котировок на «черное золото» в последнюю неделю были: опасения инвесторов по поводу способности членов ОПЕК договориться; укрепление доллара и вывод средств из рискованных активов, на фоне распродаж госдолга США.

Резюме

Закрытие коротких позиций, скорее всего, приведет к взрывному росту цен. Вполне возможно, что вчера мы как раз-таки столкнулись с данной ситуацией, когда котировки подскочили на 5%.

( Читать дальше )

- комментировать

- 1 | ★1

- Комментарии ( 4 )

Добыча нефти в России снизилась

- 16 ноября 2016, 13:10

- |

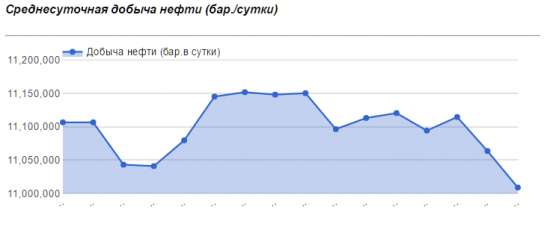

Согласно данным Министерства энергетики России активный рост производства начался с приходом осени этого года. Если в августе среднесуточная добыча нефти составляла 10,64 млн. баррелей, то в сентябре уже 11,04, а в октябре был установлен абсолютный рекорд — 11,13 млн. баррелей. С начала года наша страна стала извлекать из недр почти на 400 тыс. бочек в день больше (+3,7%), чем в декабре 2015 г. Тем самым опережая увеличение общемирового спроса, который по прогнозам ОПЕК должен вырасти на 1,2%. На экспорт по-прежнему отправляется менее 50% сырой нефти.

( Читать дальше )

Валютная пара евро/доллар в преддверии сильного движения

- 15 ноября 2016, 22:39

- |

По мнению Deutsche Bank — одного из крупнейших в мире валютных трейдеров, результатов выборов в США будет достаточно для того, чтобы выбить пару евро/доллар из диапазона, где она застряла в последний год и привести ее к паритету в 2017 году.

Сейчас валютная пара торгуется в коридоре от 1,05 до 1,15, вплотную приблизившись к нижней границе. Причиной тому стали опасения инвесторов о повышении ставки в Соединенных Штатах, что приведет к оттоку капитала со всего мира в Америку. Основной причиной тому будет диспаритет в процентных ставок — если в Европе они отрицательные, то после ужесточения монетарной политики в США ставка ФРС может достигнуть 0,75%.

По прогнозу George Saravelos стратега из Deutshce Bank к концу текущего года евро упадет до 1,05 к доллару, а в 2017 г. до 0,95. Однако, согласно консенсус мнению Wall Street, валюта «Старого Света» к концу следующего года будет находится на уровне 1,11.

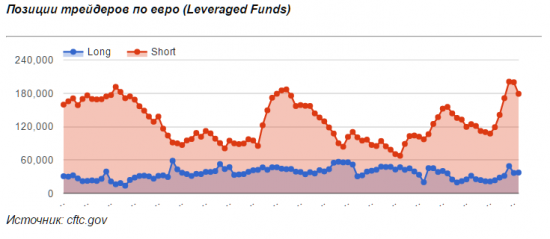

Если взглянуть на данные от Комиссии по торговле товарными фьючерсами, то можно увидеть, что большинство хедж-фондов ставят на падение евро к доллару. По состоянию на 08 ноября их общий объем открытых коротких позиций составил 22,4 млрд. евро, против 4,7 млрд. евро длинных позиций.

( Читать дальше )

Распродажи российских ОФЗ пока не привели к дефициту ликвидности у банков

- 15 ноября 2016, 17:49

- |

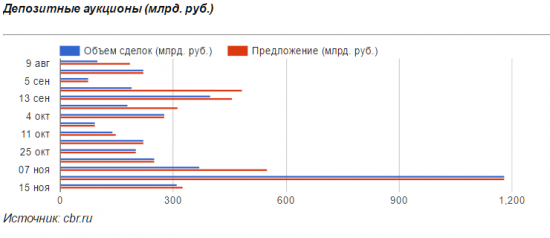

За октябрь месяц сократился общий объем заимствований у Банка России на 8,2%. Также уровень ликвидности поддерживается Федеральным Казначейством, которое разместило на счетах в банках более 795 млрд. рублей.

Спрос на иностранную валюту пока не привел к ее дефициту у кредитных организаций. Задолженность российских банков перед регулятором по валютным РЕПО остается стабильной и постепенно снижается. По состоянию на 15 ноября их обязательства перед ЦБ составляла 8,5 млрд. долларов.

Резюме

Завтра должен состояться очередной аукцион Минфина по размещению облигаций федерального займа, где ведомство предложит инвесторам около 20 млрд. рублей. По его результатам можно будет попробовать сделать вывод о текущих настроениях нерезидентов — пользуются ли наши гособлигации спросом или уже нет.

( Читать дальше )

Рост добычи нефти в США обеспечен традиционными компаниями

- 15 ноября 2016, 12:18

- |

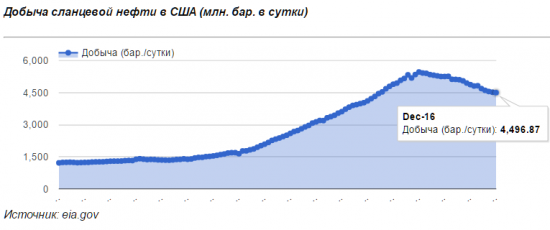

Согласно прогнозу Министерства энергетики США в текущем месяце среднесуточная добыча сланцевых компаний составит чуть более 4,5 млн. баррелей, а в декабре она опустится до 4,496 тыс. Однако скорость падения производства снижается, если по итогам августа она сократилась на 133 тыс. бочек в сутки, то в декабре ожидается лишь на 20 тыс.

В октябре и ноябре рост добычи наблюдался только на месторождении Permian. По расчетам ведомства США, в декабре производство увеличится уже на 3-х из 7-ми крупнейших месторождений страны.

Резюме

Несмотря на то что себестоимость добычи сланцевой нефти снизилась до 23,35 долларов за бочку, не для всех производителей это так. Пока компании смогли захеджировать себя от падения котировок. Однако даже если предположить, что половина контрактов на поставку нефти, заключенных на Чикагской товарной бирже, принадлежат сланцевым компаниям, то при текущем уровне добычи они смогут безболезненно пережить только два месяца.

( Читать дальше )

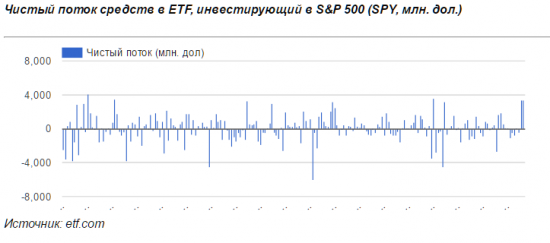

Инвесторы устремились на рынок США. Надолго ли?

- 14 ноября 2016, 22:07

- |

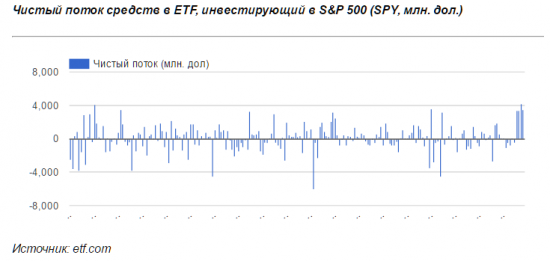

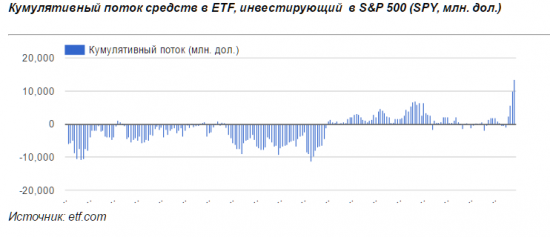

Столь значимый интерес к ценным бумагам США возник у инвесторов после ухода с рынка неопределенности, касающейся будущего президента Соединенных Штатах. За 2016 г. общий чистый приток средств в фонд превысил 13,4 млрд. долларов, таким образов положительный эффект был достигнут только благодаря 4-ем послевыборным дням.

( Читать дальше )

Иностранные инвесторы выводят средства из России

- 14 ноября 2016, 17:04

- |

Согласно ежемесячному выпуску Банка России в октябре нерезиденты заметно увеличили спрос на иностранную валюту.

«Банки-нерезиденты частично закрывали ранее открытые длинные позиции по рублю, сокращая объем размещаемой рублевой ликвидности на рынке валютных свопов», говорится в обзоре ЦБ о «Ликвидности банковского сектора и финансовых рыков».

Все это оказывало давление на курс национальной валюты. Однако если в начале октября рубль чувствовал себя уверенно из-за роста нефтяных цен, то во второй половине месяца его снижение было усилено падающими котировками на «черное золото».

В связи с усилившимися ожиданиями о повышении процентной ставки в США иностранные инвесторы сократили спрос на российские ценные бумаги. «В частности, на первичном рынке в октябре, в отличие от предыдущего месяца, отсутствовали крупные заявки нерезидентов на покупка размещаемых ОФЗ и корпоративных облигаций, на вторичном рынке нерезиденты преимущественно продавали облигации и акции».

( Читать дальше )

Нефтяные хранилища США заполнены на 80%

- 14 ноября 2016, 11:47

- |

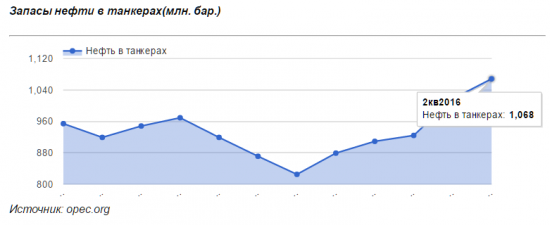

В пятницу агентство Bloomberg сообщило, что операторы увеличили количество нефтяных танкеров в морях северной Европы, так как место в наземных хранилищах подходит к концу.

Согласно ноябрьскому отчету ОПЕК запасы «черного золота» в Европе составили 1,471 млрд. баррелей, что меньше на 10 млн. баррелей, чем в 1 квартале. Однако на 115 млн. бочек больше показателей 2014 г.

Первое место в мире по складским запасам нефти все еще остается за Соединенными Штатами и весь мир следит за ними. По подсчетам Министерства энергетики США по состоянию на 04 ноября в хранилищах страны находилось почти 1,2 млрд. баррелей нефти. Из них 695 млн. бочек это стратегические запасы и 485 млн. — коммерческие.

( Читать дальше )

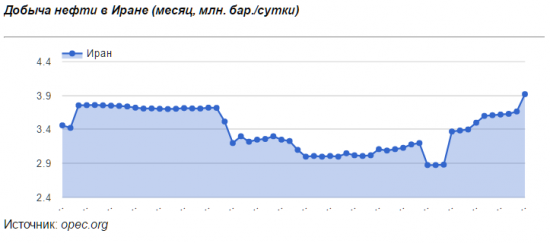

Добыча нефти в Иране достигла почти 4 млн. баррелей

- 11 ноября 2016, 14:58

- |

ОПЕК продолжает наращивать свою добычу, несмотря на договоренность о ее сокращении. Согласно официальным данным картеля в октябре он добывал 33,643 млн. баррелей в день, что на 236,7 тыс. баррелей больше, чем в сентябре.

Основное увеличение пришлось на страны с нестабильной внутриполитической ситуацией: Ливию и Нигерию. За второй месяц осени их производство составило 0,528 и 1,628 млн. баррелей в сутки соответственно. Вкупе за месяц они стали извлекать из своих недр на 337 тыс. бочек в день больше сентябрьских показателей.

Не остался в стороне и Иран. Исламская республика вплотную приблизилась к своей заветной цели в 4 млн. баррелей в сутки. В октябре среднесуточная добыча страны превысила 3,9 млн. бочек.

А вот производство Саудовской Аравии упало на 25 тыс. баррелей в сутки и по итогам месяца опустилось до 10,625 млн. баррелей. Однако это может быть вызвано сезонным фактором — традиционно именно в осенний период добыча королевства сокращается в связи с профилактическими работами.

( Читать дальше )

Инвесторы скупают американские акции, правда, с одним «но»

- 11 ноября 2016, 11:46

- |

Определившись с президентом в США, инвесторы принялись покупать американские акции. Вчера промышленный индекс Dow Jones 30 установил абсолютный максимум, закрывшись на рекордном уровне в 18811 п.

На этом фоне фонд, инвестирующий в американский индекс S&P 500 (SPY), ощутил на себе существенный приток средств. Так за 8 и 9 ноября общая сумма пришедших денег составила 6,8 млрд. долларов — самый высокий двухдневный приток с начала года.

За 2016 г. чистые вложения инвесторов превысили 5,77 млрд. долларов, приблизившись к максимальным показателям года, установленными 7 сентября.

Основными бенефициарами победы Трампа стали акции промышленных, финансовых и нефтегазовых компаний. Ценные бумаги технологичных и телекоммуникационных корпораций наоборот сильно потеряли в своей стоимости.

Однако не все так радужно. Уже третий день к ряду наблюдаются активные распродажи на долговом рынке США. Доходность по 10-летним гособлигациям страны подскочила на 15% с 1,858% до 2,138%. Напомним, что доходность растет в том случае, когда продают бумаги, что уменьшает их стоимость и тем самым повышает доходность.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс