Евгений Онегин

Саудовская Аравия ждет нефть по 78 долларов за баррель

- 22 декабря 2016, 19:30

- |

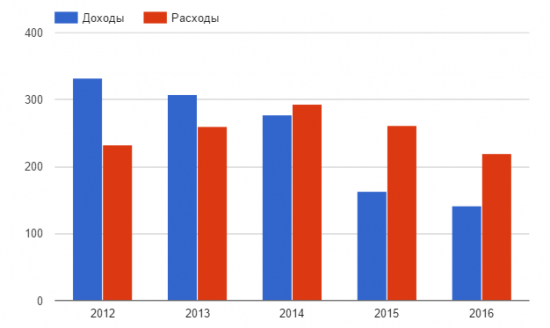

Низкие цены на нефть ударили по экономике Саудовской Аравии. Из-за обвала котировок королевство сократило бюджетные расходы на 25% по сравнению с 2014 г. Расходная часть бюджета осталась даже ниже уровня 2012 г.

Согласно данным, опубликованным Министерством финансов ближневосточного государства, в 2016 г. затраты превысят доходы на 297 млрд. риялов ($ 79,2 млрд.) Если для сравнения перевести эту сумму в рубли, то получится около 4,8 трлн. рублей — выше, чем в России, тогда как население СА в 5 раз меньше нашего. Для покрытия дыры в бюджете страна принялась активно занимать средства на долговом рынке — за 2016 г. национальный долг вырос на 174,5 млрд. риялов и теперь составляет 316,5 млрд. ($84,4 млрд.).

Саудовской Аравии удается повысить отдачу от несырьевого сектора и она растет уже 5 лет к ряду, за этот период практически удвоившись: с 101 млрд. риялов ($27 млрд.) в 2012 г. до 199 млрд. ($53 млрд) по итогам 2016 г. От следующего года Эр-Рияд ожидает получить 692 млрд. риялов дохода ($ 184,5 млрд.). На нефтегазовый сектор придется 480 млрд. ($128 млрд), на несырьевой — 212 млрд. ($56,5 млрд.).

( Читать дальше )

- комментировать

- 6 | ★2

- Комментарии ( 12 )

На что тратится бюджет страны?

- 22 декабря 2016, 16:58

- |

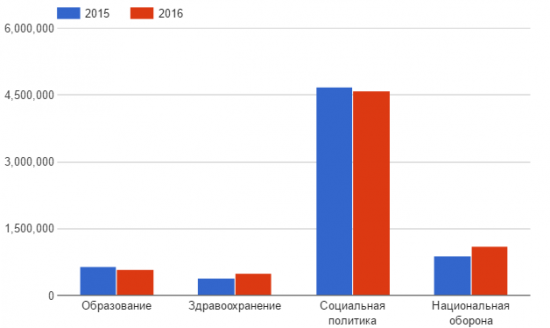

Согласно предварительным подсчетам Министерства финансов России за 11 месяцев 2016 г. из федерального бюджета страны было потрачено около 13,2 трлн. рублей, что на 200 млрд. рублей больше аналогичного периода прошлого года.

Одной из крупнейших статей являются затраты на национальную оборону. В соответствии с Бюджетным кодексом России в нее входят расходы на Вооруженные Силы, их модернизация, обслуживание ядерно-оружейного комплекса и научные исследования в области национальной обороны. С января по ноябрь на эти нужды было потрачено 1,1 трлн. рублей или на 24% больше аналогичного периода прошлого года.

На статью «Национальная безопасность и правоохранительная деятельность», которая включает в себя органы внутренних дел и безопасности, за этот же период израсходовано 1,3 трлн. рублей, что на 30 млрд. рублей меньше, чем в 2015 г.

Основной группой расходов по-прежнему остаются пенсионные отчисления — около 35% от общей доли бюджета страны. За 11 месяцев на пенсии и социальную поддержку населения потрачено 4,6 трлн. рублей.

( Читать дальше )

Ветераны сланцевой добычи опасаются падения цен

- 22 декабря 2016, 11:22

- |

Добыча нефти, а вместе с ней и рост производственных мощностей, активизировались на месторождении Permian в штате Техас США. Согласно прогнозу Министерства США уровень извлекаемой из недр нефти в январе 2017 г. преодолеет 2,1 млн. баррелей в сутки. Таким образом, за год добыча «черного золота» в этом регионе увеличится на 200 тыс. бочек.

Также бросается в глаза и количество буровых установок, которое с мая текущего года выросло аж на 125 единиц. Активизировавшаяся деятельность в бассейне Permian пугает сторожил этого региона.

Осенью 2016 г. некоторые сланцевые компании заплатили более 40 тыс. долларов, за использование одного акра (4 тыс. кв. м.) земли под добычу. Столь высокой цены не было даже в период, когда нефть стоила выше 100 долларов за баррель.

Такие компании, как Pioneer Natural Resoursec Co. и Occidential Petroleum Corp., пояснили это тем, что на этом месторождении слои нефтеносной породы сложены друг на друга, а это позволяет добывать куда больше нефти.

Ветераны региона выражают свои опасения на этот счет. По их мнению, данная ситуация приведет к очередному всплеску, который в итоге закончится обвалом котировок. На их памяти произошло уже три таких случая: в 1980-х, в 2008 и в 2014. Последствия помнят все.

( Читать дальше )

Бюджет России на 2017-2019 гг.

- 21 декабря 2016, 18:36

- |

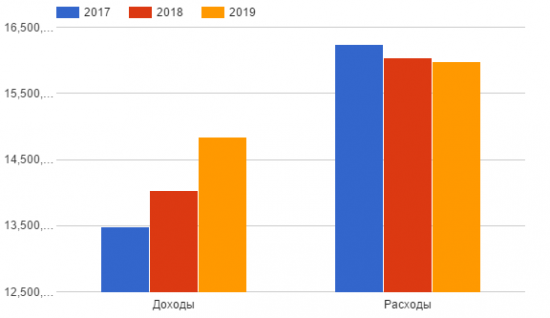

Позавчера президент России Владимир Путин утвердил бюджет страны на 2017-2019 гг. Согласно федеральному закону в следующем году доходная часть бюджета составит 13,5 трлн. рублей, а расходная 16,2 трлн. Максимальный уровень дефицита бюджета не должен превышать 2,75 трлн. рублей.

Планируется, что доходы бюджета за 3 года вырастут на 10%, а вот расходы упадут на 1,5%. Таким образом, в ближайшее время каких-либо стимулирующих фискальных мер от государства ждать не стоит.

Также законом ограничен уровень внешнего долга Российской Федерацией в 53,6 млрд. долларов. Напомним, что согласно данным Центрального банка по состоянию на 01 октября он составлял 38,4 млрд. долларов. Тем самым, наша страна может попробовать занять на внешних рынках в следующем году до 23,3 млрд. долларов (с учетом выплаченных процентов в 2017 г.).

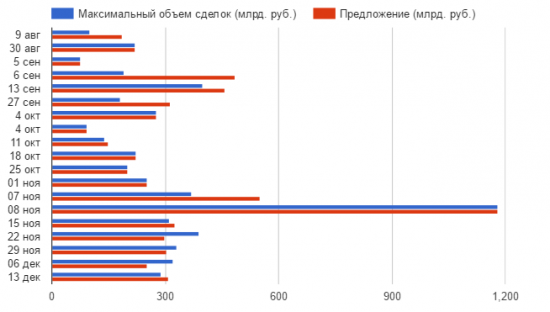

На погашение внутренней задолженности государство направит в 2017 г. — 828,7 млрд. рублей, в 2018 г. — 531,3 млрд. рублей, а в 2019 г. — 608,7 млрд. рублей. В этом году Минфину удалось разместить облигации федерального займа на 952 млрд. рублей. Получается, что практически вся сумма, которая была привлечена в 2016 г., уйдет на погашение задолженности в 2017 г. В связи с чем стоит ожидать активизации работы ведомства в следующем году, однако это будет возможно только при благоприятной внешней конъюнктуре.

( Читать дальше )

Еврозона столкнулась с сильнейшим оттоком капитала за всю ее историю

- 21 декабря 2016, 15:15

- |

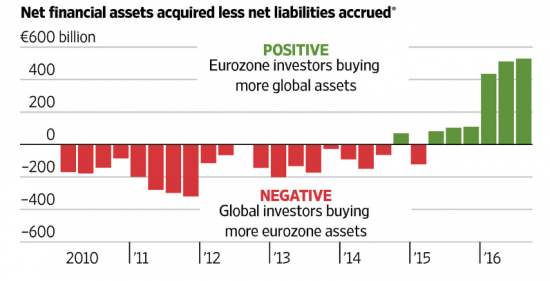

В этом году из Еврозоны было выведено больше денежных средств, чем когда-либо за всю ее историю, передает The Wall Street Journal. Отток капитала стал одной из причин ослабления курса евро к доллару и привел его к минимальному значению за последние 14 лет.

Согласно данным Европейского центрального банка в этом году Еврозона столкнулась с крупнейшим оттоком за все время ее существования, а это только данные за 9 месяцев 2016 г.

Европейские инвесторы купили активов вне блока на 516,7 млрд. долларов. Под их поле зрения попадали как акции, так и облигации. В то же самое время мировые инвесторы продали номинированные в евро активы на 32,5 млрд. долларов. Таким образом, общая сумма оттока средств превысила 549 млрд. долларов или почти 3% ВВП Еврозоны.

Политика Европейского центрального банка и Федерального резерва в последние годы начала расходиться. ФРС еще в 2014 г. завершила операции по выкупу долговых бумаг с рынка, а ЕЦБ расширила программу вплоть до конца 2017 г.

( Читать дальше )

ОПЕК добывает на пределе своих возможностей

- 21 декабря 2016, 12:56

- |

В ноябре добыча нефти странами ОПЕК достигла 33.87 млн. баррелей в сутки. Основными производителями являются Саудовская Аравия, Ирак, Иран и Объединенные Арабские Эмираты — общая доля этих 4-х стран в добыче картеля составляет более 64%.

Больше всех извлекает из недр Саудовская Аравия, в прошлом месяце ее производство достигло 10,72 млн. баррелей в сутки. На втором месте Ирак — 4,8 млн. баррелей, далее идут Иран и ОАЭ с 3,7 и 3,1 млн. баррелей соответственно.

В последнее время эксперты спорят и гадают, сможет ли ОПЕК сократить свою добычу. Согласно расчетам Министерства энергетики США картель все ближе и ближе к исчерпанию своих производственных мощностей. Так если в 2012-2014 гг. они были загружены в среднем по году на 94%, то в 2016 г. уже на 96%, а в 2017 г. американское ведомство ожидает все 97%.

Таким образом, для наращивания добычи странам ОПЕК нужны новые инвестиции, однако они не спешат с увеличением капитальных расходов на новые проекты. К примеру, Эр-Рияд сократил данные расходы с 3,32 млрд. долларов в 2014 г., до 2,1 млрд. долларов в 2016 г.

( Читать дальше )

Китайские власти не могут разместить свои облигации

- 21 декабря 2016, 10:31

- |

В последние недели с китайского долгового рынка приходят тревожные сигналы. В прошлый четверг произошел обвал фьючерсов на гособлигации Поднебесной, что заставило регуляторов остановить торги. А уже в пятницу китайским властям не удалось разместить полный выпуск своих долговых бумаг, так как не смогли найти достаточное количество покупателей на них.

На этом фоне Народный банк Китая произвел интервенции на внутреннем рынке, предоставив в четверг и пятницу 145 и 45 млрд. юаней соответственно. Также регулятор рекомендовал финансовым институтам увеличить долгосрочное кредитование для некредитных организаций.

Вчера Министерство финансов сообщило, что сокращает объем выпуска гособлигаций на ближайшем аукционе, который состоится сегодня, с 28 млрд. юаней до 16 млрд.

Доходность по долгосрочным гособлигациям (20-30 лет) остается на приемлемом уровне и не вызывает столь серьезных опасений, как доходность по «коротким» бумагам. За месяц она подскочила на 29%.

( Читать дальше )

Рубль продолжит укрпеляться

- 20 декабря 2016, 19:26

- |

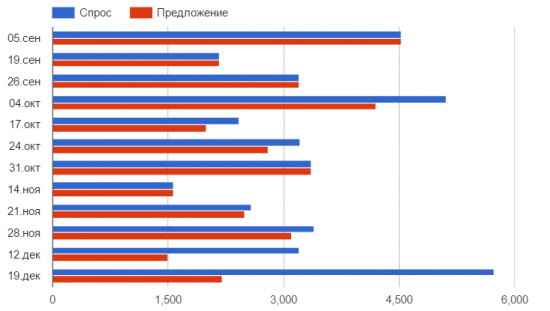

В то же самое время регулятор проводит аукционы по предложению иностранной валюты кредитным организациям — операции валютного РЕПО. В последние несколько недель ощущается определенный дефицит долларовой наличности. Вчера, к примеру, Центральный банк предложил для пополнения ликвидности 2,2 млрд. долларов, в то время как спрос составил более 5,7 млрд. долларов. Таким образом, разница в аппетитах превысила 3,5 млрд. долларов.

( Читать дальше )

Российская элита предпочитает хранить свои деньги в Швейцарии

- 20 декабря 2016, 17:17

- |

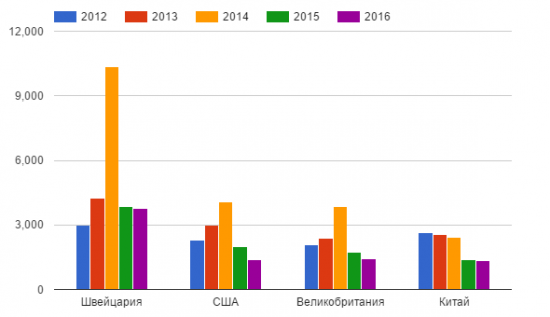

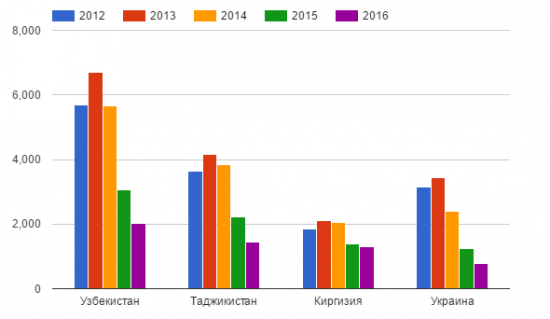

На графике также видно, что всплеск вывода капитала физическими лицами произошел в 2014 г., когда против России были введены санкции и произошла безуспешная попытка ее изоляции. Тогда в страну сыра и часов было переведено более 10,3 млрд. долларов, в самую демократическое государство мира почти 4,1 млрд., а на «остров беглых олигархов» 3,9 млрд. долларов.

В текущем году переводы в Швейцарию по-прежнему превышают перечисления в любую из стран СНГ. Так в Узбекистан в 2016 г. было отправлено 2 млрд. долларов, в Таджикистан 1,4 млрд., а в Украину 766 млн. долларов.

( Читать дальше )

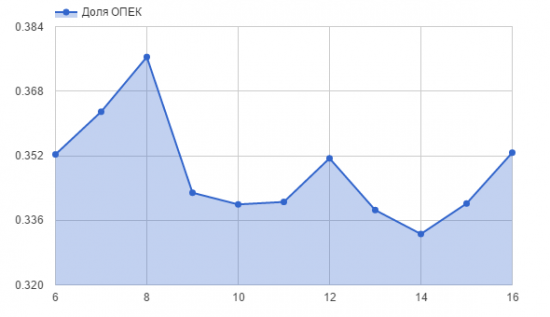

ОПЕК рискует потерять долю рынка

- 20 декабря 2016, 17:04

- |

«Ценовая война» на рынке нефти, начатая Саудовской Аравией, привела к обвалу нефтяных котировок и существенному сокращению капитальных затрат на разведку и разработку новых месторождений. Напомним, что основанием для ее развязывания, послужил рост добычи «черного золота» сланцевыми компаниями.

Однако этой осенью было положено начало для прекращения противостояния или, как минимум, введен режим перемирия — страны ОПЕК, во главе с Саудовской Аравией, согласились сократить свое производство на 1,2 млн. баррелей. К текущему моменту можно констатировать, что страны ОПЕК находятся в более выгодной позиции, так как им удалось вернуть часть потерянной доли рынка, правда цена этому превышает 1,2 трлн. долларов. По итогам 2016 г. картель будет поставлять около 35,3% всей мировой нефти, но это все еще меньше, чем в 2008 г, когда на него приходилось более 37,6% рынка.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс