Евгений Онегин

Банк России единственный в мире, кто покупает золото

- 06 января 2017, 13:52

- |

Россия остается главным покупателем золота в мире. По итогам декабря 2016 г. Центральный банк приобрел еще 32,1 тонны драгоценного металла. В то время как регуляторы других стран не проводили каких-либо значимых изменений в структурах своих резервов.

Таким образом к концу предыдущего года в хранилищах Банка России находилось более 1,6 тыс. тонн золота. За 2016 г. Россия купила почти 201 тонну металла, увеличив тем самым свои запас на 14%. За этот же период резервы Китая выросли всего лишь на 80,3 тонны. Таким образом наша страна сократила свое отставание от Поднебесной до 227 тонн.

Если такие темпы продолжатся, то уже через 2 года Россия обгонит Китай и выйдет на 6 место по объемам золота в резервах. Если переводить в доллары, то по состоянию на 06 января стоимость драгоценного металла оценивалась в 57 млрд. долларов, что составляет около 15% от золотовалютных резервов России.

( Читать дальше )

- комментировать

- 8 | ★4

- Комментарии ( 28 )

США могут потеснить ОПЕК и Россию на рынке нефти

- 05 января 2017, 22:18

- |

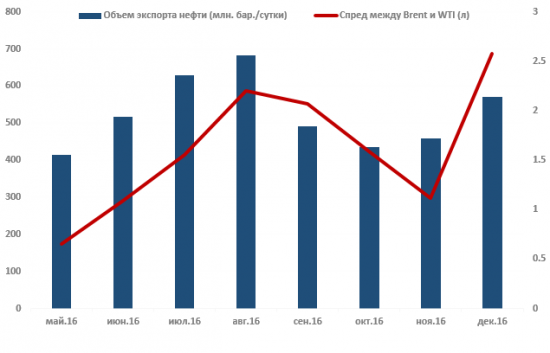

Основной причиной спада экспорта нефти из США, на наш взгляд, являются низкие цены на нефть. Если в 2015 г. средняя цена нефти марки WTI была равна 49,2 долларам за бочку, то в 2016 г. — 43,6 доллара. Из-за обвала цен на сырье началось сокращение добычи в самой стране, что, естественно, привело и к снижению экспорта. Как только падение котировок остановилось, начался и рост поставок за рубеж.

Также в последние месяца наметилась зависимость экспорта от ценовой разницы между марками Brent и WTI — чем она больше, тем выше и объем вывозимой из США нефти. Так как европейское сырье стоит дороже американского, то производителям из США выгоднее продавать его на рынке «Старого Света», а не у себя дома.

( Читать дальше )

Новый год легче встречается в долларах

- 03 января 2017, 21:22

- |

Однако столь существенный рост ставок против российской валюты был обеспечен благодаря мелким спекулянтам. Так если 29 декабря на одно физическое лицо приходилось в среднем 75 контрактов, то на конец 30 декабря уже 57 контрактов. В то же самое время количество людей, купивших длинных контрактов по доллару, увеличилось на 4,3 тыс. человек и достигло 11,8 тыс. В последний раз столь массово на фьючерсном рынке Московской биржи бежали из рубля в конце ноября 2016 г.

Резюме

Новогодние праздники всегда сопровождаются невысокими объемами торгов, поэтому котировки ценных бумаг и валют более легко «сдвигаются с места». Возможно, что данная тенденция была вызвана больше страхом января, так как в последние два года он был одним из самых плохих для российского рубля.

( Читать дальше )

Себестоимость сланцевой нефти 35,4 дол./бар., передает Rystad Energy

- 30 декабря 2016, 20:30

- |

Компании по добыче сланцевой нефти готовятся увеличить свои бюджеты в 2017 г., сообщает агентство Reuters. Благодаря росту котировок на «черное золото» банки увеличили кредитные линии производителям впервые за два года.

Пока изменение лимитов небольшое, однако на фоне сокращения добычи по всему миру, сланцевая нефть может попытаться отвоевать часть потерянных позиций.

Согласно данным Raymond James компании Северной Америки намереваются увеличить свои капитальные затраты в 2017 г. на 30%. Такие организации, как Pioneer Natural Resourses, Diamondback Energy Inc и RSP Permian, также заявили об увеличении бюджета и добычи в следующем году.

Каждые шесть месяцев производители и банки пересматривают размер кредитных линий, исходя из доказанных запасов нефти и их стоимости. По итогам последнего раунда переговоров 34 компании увеличили свои лимиты на 5% или более, чем на 1,3 млрд. долларов, подсчитали в Reuters. А общая сумма кредита достигла 30,3 млрд. долларов, тогда как в конце весны 2016 г. находилась на уровне в 28,9 млрд. долларов.

( Читать дальше )

Газпрому придется попотеть в борьбе за газовый рынок Китая

- 30 декабря 2016, 09:14

- |

Западные компании, такие как Royal Dutch Shell, Chevron и Exxon Mobil, активно строят заводы по сжижению природного газа для продажи его на экспорт и им нужны новые потребители. Согласно мнению экспертов, озвученному The Wall Street Journal, рынок СПГ будет перенасыщен до конца десятилетия. Поэтому энергетические гиганты будут искать новых потребителей своей продукции по всему миру.

На этом фоне лакомым куском выглядит Китай. Страна по-прежнему использует уголь для восполнения своих потребностей в электрической энергии и даже планирует увеличить угольные мощности на 20% к 2020 г.

Однако власти Китая пытаются стимулировать использование газа и подтолкнуть этот рынок к конкурентной борьбе. На сегодняшний день практически весь импорт голубого топлива контролируется PetroChina. Сейчас предпринимаются меры по открытию так называемого «окна» для небольших частных компаний.

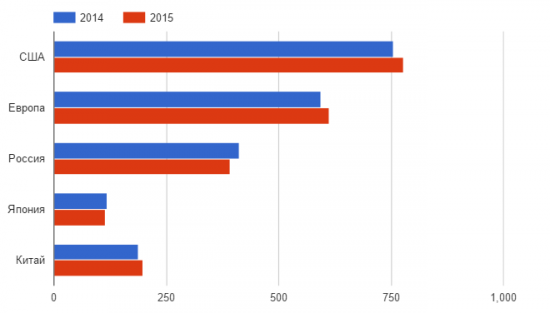

По данным BP в 2015 г. страна потребляла более 197 млрд. куб. метров газа. Для сравнения годовое потребление США составляет 778 млрд. куб. метров, Европы — 612, а России 391,5.

( Читать дальше )

Сможет ли Саудовская Аравия увеличить несырьевые доходы?

- 30 декабря 2016, 00:30

- |

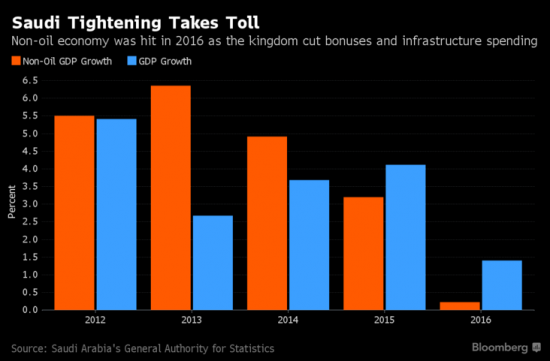

Низкие цены на нефть — основной источник дохода государства — привели к тому, что королевство начало сокращать бюджетные расходы и масштабные проекты. По этой причине пострадал и несырьевая отрасль экономики. Стоит отметить, что вплоть до 2015 г. несырьевой сектор рос более быстрыми темпами, чем нефтегазовый. Переломный момент произошел в прошлом году.

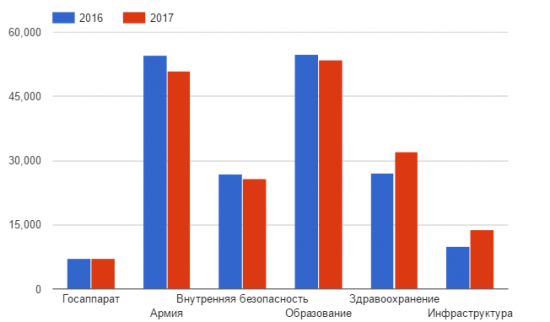

Согласно проекту бюджета на следующий год, Саудовская Аравия сконцентрируется на его контроле. Эр-Рияд планирует сократить военные расходы примерно на 14 млрд. риялов (4 млрд. долларов), также подвергнутся снижению затраты на обучение (-1,6 млрд. дол.). Правда именно на образование тратится наибольшая часть бюджета.

( Читать дальше )

Иностранные инвесторы скупают российские акции

- 29 декабря 2016, 12:51

- |

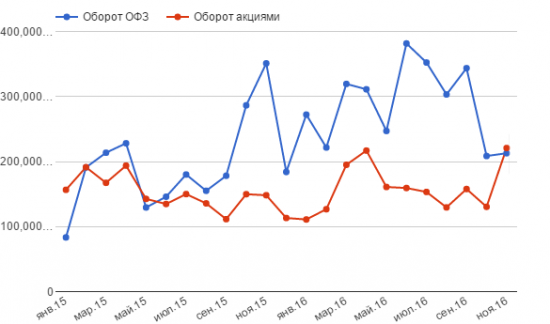

Иностранные инвесторы переключились с рынка ОФЗ на рынок акций. В октябре-ноябре наметился существенный спад в объеме торгов долговыми бумагами России. Так если в сентябре зарубежные участники Московской биржи совершили операций на 343,5 млрд. рублей, то в октябре всего лишь на 208,5 млрд. рублей — спад за месяц на 40%.

В этом году российские ОФЗ стали гораздо популярнее, чем в 2015 г. За 11 месяцев основные иностранные банки наторговали бумагами на 3,2 трлн. рублей, в то время как за аналогичный период прошлого года только на 2,1 трлн. рублей. А это рост оборота за год в 1,5 раза.

Однако в преддверии выборов в США инвесторы предпочли не рисковать и воздержаться от покупок долговых бумаг. Это было отмечено и Центральным банком, который говорил, что спрос со стороны нерезидентов уменьшился.

Неожиданная победа Дональда Трампа привела к взрывному росту торгового оборота акциями российских эмитентов. Если в октябре иностранцы совершили операций на 130,4 млрд. рублей, то в ноябре уже на 220 млрд. рублей, впервые с мая 2015 г. опередив месячный объем торгов по ОФЗ.

( Читать дальше )

США вступают в борьбу за мировой рынок нефти

- 28 декабря 2016, 17:35

- |

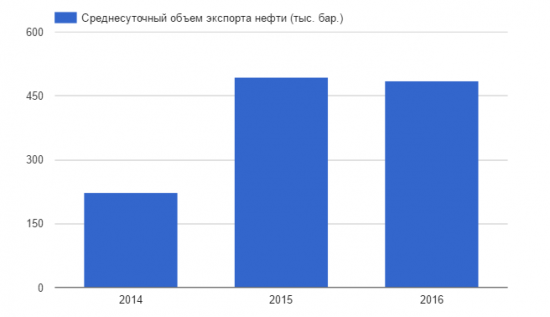

С тех пор как в Соединенных Штатах был отменен запрет на продажу нефти за рубеж, экспорт сырья вырос почти на 10%. Увеличилось и количество стран, закупающих у США «черное золото».

Основываясь на последних данных, среднесуточный экспорт американской нефти вырос на 43 тыс. баррелей по сравнению с показателями прошлого года и достиг 501 тыс. бочек в день, сообщило в среду Министерство энергетики США. Рост продаж наблюдался еще до отмены ограничений. В основе своей сырье продавалось в соседнюю Канаду, к которой запрет не относился.

В течение 13 лет вплоть до 2013 г. экспорт нефти из страны не доходил и до 100 тыс. баррелей в сутки. В пошлом году в страну клинового листа продавалось более 422 тыс. баррелей, а в остальные государства всего лишь 26 тыс. бар. в день.

В этом году основное направление экспорта было направлено в островное государство Кюрасао, находящееся в Карибском регионе. Туда в 2016 г. в среднем поставлялось 54 тыс. баррелей в день. На втором и третьем месте Нидерланды и Япония с объемами продаж в 39 и 17 тыс. бочек в день соответственно. Также среди потребителей фигурируют и такие страны, как Италия, Франция, Великобритания и Китай. Однако предложение в эти государства пока не велико.

( Читать дальше )

Спрос на американские гособлигации непреклонно падает

- 28 декабря 2016, 15:06

- |

Вчера доходность по 10-летним государственным облигациям достигла 2,563%, поднявшись после пятницы с 2,542%. Напомним, что процентные ставки по долговым бумагам растут, когда падает их цена.

Распродажи гособлигаций начались по всему миру, включая США, после избрания на пост президента Дональда Трампа. После чего рынки стали более уверены в том, что Федеральный резерв будет более агрессивным в своей монетарной политике и пойдет на повышение процентных ставок.

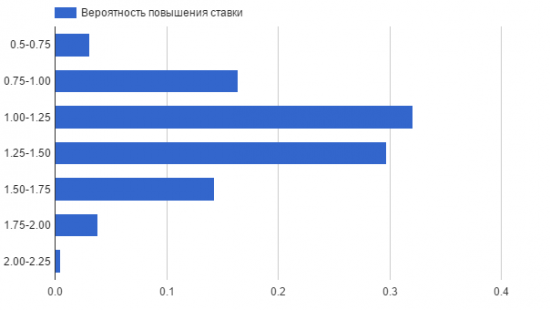

По состоянию на конец 27 декабря вероятность следующего увеличения ставки в июле 2017 г. поднялась до 73,8%. Также согласно планам ФРС по итогам следующего года ставка должна достичь уровня в 1,4%. Учитывая, что на сегодняшний день она находится в диапазоне от 0,5% до 0,75%, то это значит, что американский регулятор пойдет аж на 3 повышения. Однако рынки пока в это не верят, по их мнению, через год ставка будет находится на уровне в 1%-1,25%.

( Читать дальше )

Коррекция по рублю уже близка

- 28 декабря 2016, 10:12

- |

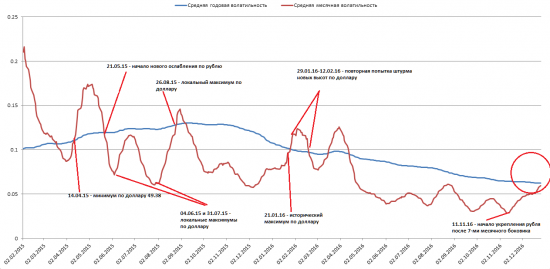

Укрепление рубля продолжается вот уже без месяца год. В начале 2016 г. мы видели активную стадию роста нашей валюты по отношению к доллару, а с апреля она перешла в более пассивную и неспешную.

Многие ожидали увидеть девальвацию рубля после выборов в Государственную думу, а потом и перед новогодними праздниками, как это было в последние 2 года. Однако этого не произошло — российская валюта по итогам 2016 г. будет одной из самых крепких в мире. С декабря 2015 г. она прибавила почти 17%.

На этом фоне хорошо заметно падение волатильности рубля, с весны 2016 г. она непреклонно снижалась и 10 ноября достигла двухлетнего минимума — 2,8% (среднемесячная волатильность). После чего начала постепенно увеличиваться и приближаться к уровням среднегодовой, которая на сегодняшний день находится на уровне в 6,2%. По состоянию на 26 декабря среднемесячная волатильность поднялась к 5,9%.

Есть определенная закономерность: до тех пор пока месячная волатильность снижается или находится ниже уровней среднегодовой на рынке продолжается сформировавшийся тренд. Как только она пробивает линию среднегодовой волатильности снизу вверх, происходит разворот тенденции и зарождение новой. Это происходило 14 апреля 2015 г., 26 августа 2015 г. и 21 января 2016 г. И именно сейчас мы собираемся переходить этот Рубикон.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс