Мизя Максим

📰Еженедельный обзор рынков: Критические поддержки акций и ОФЗ достигнуты. Дезинфляционный бюджет на внутренних доходах

- 27 сентября 2025, 12:46

- |

Валютный рынок

Конец месяца — это традиционно сильное время для рубля, что вновь подтвердилось в котировках. На будущую неделю рубль останется под отметкой 11,75 к юаню. Доллар в мире укреплялся, что отразилось стабильностью его курса к рублю на прошедшей неделе. Дальнейший рост DXY до 99-101 пунктов может способствовать укреплению доллара до 85 рублей.

Рынок ОФЗ

( Читать дальше )

- комментировать

- 444

- Комментарии ( 0 )

Недельная инфляция на таргете ~4,17%, а доходность ОФЗ уже 14,8%...

- 24 сентября 2025, 19:29

- |

Аннуализированная инфляция в России:

🔼 Недельная (16 сентября — 22 сентября) = 0,08*365/7 = 4,17%

🔼 За последние 4 недели = (– 4,17 + 5,21 + 2,09 + 4,17) / 4 = 1,83 %

🔽 С начала года накоплено 4,16% = 5,71% (YTD – 266 дней)

🔼 За последние 3 месяца = 1,63% → 1,76 %

34,5% позиций из недельной инфляции снижаются (40,1% на прошлой неделе):

— 58 позиций рост цен

— 12 позиции нейтрально

— 37 снижение цен

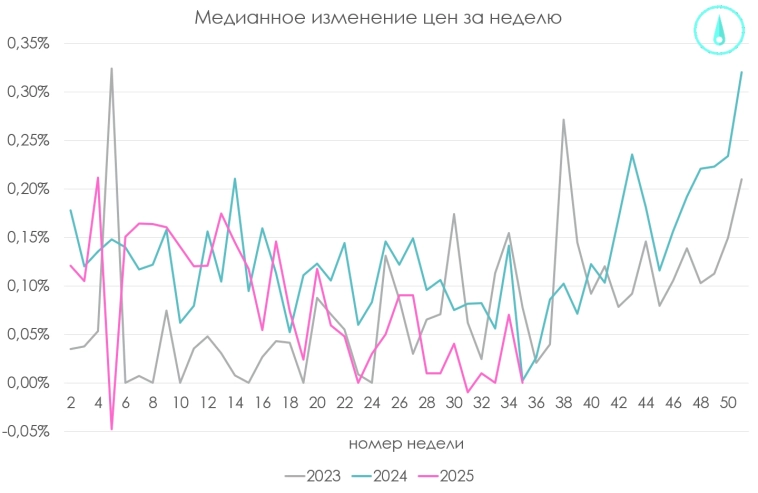

Медианный рост цен составил +0,05% за неделю, что остается ниже уровней прошлых двух лет. Накопленная инфляция продолжает закрепляться ниже 6%, т.е. цель 6% на конец года скорее всего будет выполнена. Инфляция за скользящие 3 месяца начинает немного подрастать, но пока ниже 2%. В лидерах роста цен лекарственные препараты – продолжается эпидемия ОРВИ [+0,45..+0,9%]. Ускорил рост цен бензин +0,62% за неделю, но с огромным отрывом лидирует Помидор +10,04%. Снижение цен фиксируется в сезонных овощах и фруктах, а также бытовой технике. Спрос населения подавлен центральным банком, сейчас тяжелое время для непродовольственных торговых сетей, достаточно посмотреть отчетность М.Видео за 6 месяцев: наценка падает.

( Читать дальше )

📰 Еженедельный обзор рынков: Деньги уходят из активов фондового рынка. Распродажа акций и ОФЗ продолжается

- 20 сентября 2025, 11:17

- |

Валютный рынок стабилизировался за прошедшую неделю. Юань закрылся под линией сопротивления 11,75, а стоимость юаня на одну ночь всю неделю была выше нулевой отметки, впервые с весны этого года – профицит юаня исчерпан. Доллар за неделю снизился по отношению к юаню, поэтому к рублю укрепление доллара было менее значимым, курс не дошел до 85 рублей за один доллар. В ближайшие неделю жду закрепления валюты под своими линиями сопротивлений, далее значимое влияние на динамику курсов окажет проект бюджета на 2026 год.

( Читать дальше )

Недельная инфляция может немного успокоить страхи на рынке долга

- 17 сентября 2025, 19:34

- |

Аннуализированная инфляция в России:

🔽 Недельная (09 сентября — 15 сентября) = 0,04*365/7 = 2,09%

🔼 За последние 4 недели = (1,04 – 4,17 + 5,21 + 2,09) / 4 = 1,04 %

🔽 С начала года накоплено 4,08% = 5,74% (YTD – 259 дней)

🔼 За последние 3 месяца = 1,87% → 2,03 %

40,1% позиций из недельной инфляции снижаются (28,0% на прошлой неделе):

- 52 позиций рост цен

- 12 позиции нейтрально

- 43 снижение цен

Новые недельные данные должны снять часть опасений участников рынка, ожидавших значительный разгон инфляции уже в сентябре, для этого нужна быстрая и сильная девальвация как в прошлом году, а ее нет. Медианный рост цен равен нулю. Средний рост цен без учета весов (-0,04%). В топе роста цен лекарства от ОРВИ (+0,4%) и все тот же бензин (+0,45%). Реагируют на снижение курса бананы (+1,2%) и телевизор (+1,1%). Отходят помидоры (+6,4%), а остальной овощной набор пока еще дешевеет. Скоро урожай распродадут и цены будут расти еженедельно по 0,1-0,15% — это абсолютно нормально для осени и все еще ниже, чем текущий рост цен с начала года (5,74% в годовом измерении). Пока идем ниже 6% по году.

( Читать дальше )

📰 Еженедельный обзор рынков: Идеальный шторм на валютном рынке, обвал в акциях и ОФЗ

- 13 сентября 2025, 11:10

- |

🔹Идеальный шторм на валютном рынке

Траектория курса рубля на этой неделе была ожидаема со всплеском и коррекцией к пятнице, но амплитуда была чрезмерной. На взлет валюты повлияло сразу несколько факторов:

- ожидаемое снижение ключевой ставки на 2% спекулянты отыгрывали по аналогии с июльским заседанием;

- регулярное обсуждение в СМИ проблемы дефицита бюджета 2025 года и прогнозов по бюджету на 2026 год;

- фактический рост валюты мог привести к сворачиванию идеи дешевых займов в юане для фондирования покупки растущих ОФЗ с предварительной конвертацией юаня в рубль. На это указывало синхронное снижение рубля и ОФЗ при отсутствии выраженного спроса на квази-валютные облигации;

- спрос на юань привел к выходу в положительную зону RUSFAR CNY, т.е. банки смогли разгрузить балансы от избыточной валюты, но ее дефицита как осенью 2024 года не наблюдается, тогда ставки были 20-40% годовых, а не 0,13%

( Читать дальше )

Суровая сезонность в инфляции. Рост цен возобновился

- 10 сентября 2025, 19:27

- |

Аннуализированная инфляция в России:

🔼 Недельная (02 сентября — 08 сентября) = 0,1*365/7 = 5,21%

🔼 За последние 4 недели = (– 2,09 + 1,04 – 4,17 + 5,21) / 4 = 0,0 %

🔽 С начала года накоплено 4,03% = 5,83% (YTD – 252 дней)

🔼 За последние 3 месяца = 1,86% → 1,87 %

Сезонность страшная сила, каждый год в эту неделю происходит существенное ускорение роста цен. Дезинфляционные месяцы закончились. Росстат посчитал данные за август и по полному кругу товаров вышло (-0,40%). Это весьма существенно, в прошлом году такого снижения цен летом не было. Годовой рост цен замедлился до 8,14%. Один только картофель в августе подешевел на 30%, на 27% подешевел проезд в поезде дальнего следования, на 10% снизились цены на внутренний туризм. Крепкий рубль не смог повлиять на розничные цены дрели (-1,0%) или триммера (-1,9%), но начавшееся ослабление рубля быстро отразилось в недельных данных: смартфон подорожал на 1,03%. При укреплении рубля цены падают медленно, а наоборот быстро идут вверх, поэтому на следующих неделях жду продолжения роста цен.

( Читать дальше )

Еженедельный обзор рынков: рубль дешевеет перед заседанием ЦБ - акции и ОФЗ растут. Золотое обращение 2.0?

- 06 сентября 2025, 10:23

- |

🔹 Рубль падает на ожиданиях снижения ключевой ставки ЦБ и оживлении спроса на валюту

🔹 Доллар DXY продолжает снижаться к основным валютам

🔹 Нефть в ожидании решения ОПЕК+ в воскресение

🔹 Золото начинает вторую фазу роста

🔹 Минфин готовит золотые кредиты и депозиты, снова 20-е годы ХХ века?

🔹 Экономика США не создает новые рабочие места

🔹 Последняя неделя дезинфляции – идем на 6% по итогам года, а может быть и ниже

🔹 ОФЗ вернулись к росту

🔹 Банки закладывают снижение ключевой ставки и готовятся конкурировать за вкладчика осенью

🔹 Динамика индексов MOEX и RTS перед заседанием ЦБ

Youtube:

youtu.be/lDNZl4NbybY

VKvideo:

vkvideo.ru/video-230173709_456239036

Последняя неделя дезинфляции

- 03 сентября 2025, 19:41

- |

Аннуализированная инфляция в России:

🔽 Недельная (26 августа — 01 сентября) = -0,08*365/7 = -4,17%

🔼 За последние 4 недели = (– 4,17 – 2,09 + 1,04 – 4,17) / 4 =-2,35 %

🔽 С начала года накоплено 4,1% = 6,1% (YTD – 245 дней)

🔽 За последние 3 месяца = 2,51% → 1,86 %

42% позиций из недельной инфляции снижаются (31,7% на прошлой неделе):

— 53 позиций рост цен

— 9 позиции нейтрально

— 45 снижение цен

Летние месяцы прошли дезинфляционно как и должны были. Продолжают быстро дешеветь Морковь (-7,2%), Картофель (-6,9%), Капуста (-5,7%). К плодоовощам присоединились туристические услуги: Проживание в гостинице 4*-5* (-2,0%). Дорожают отдельные лекарства +0,7..+2%, Огурцы +2,2% и продолжает ползти вверх цена на бензин, причем в данных по недельной корзине +0,3%, были достигнуты путем смешения низкого роста цен на АИ-98 +0,1% и высокого на АИ-92 и АИ-95 по +0,6%. Радует, что цена на дизельное топливо увеличивается более сдержанно +0,07%. Медианный рост цен +0,0% полностью укладывается в сезонность на рисунке, средние цены без учета весов снизились (-0,33%), т.е. дорожают социально значимые товары с высоким весом.

( Читать дальше )

ЦБ представил ОНЕГДКП 2026-2028

- 02 сентября 2025, 19:55

- |

ЦБ представил предварительный вариант единых направлений ДКП на следующие 3 года.

Во-первых, базовый сценарий лишь копия с июльского опорного заседания.

Во-вторых, у ЦБ нет данных по бюджету и А.Б. Заботкин на пресс-конференции прямо на это указывал

В-третьих, данные по ВВП складываются по нижней границе (хуже) базового сценария, «что является дефляционным фактором», т.е. способствует более быстрому снижению ставки

Также на пресс-конференции было отмечено, что высокие инфляционные ожидания — это нормально после всплеска цен и по опыту России и других стран нужно 2 года пока население успокоится. Поэтому не считаю, что ЦБ будет особенно сильное внимание обращать на этот фактор.

По ОНЕГДКП 2026-2028 отмечу следующее:

🔹Фантазия у ЦБ кончилась и сценарии как в прошлом году

🔹Дезинфляционный сценарий по предпосылкам не случится

🔹Рисковый сценарий по описанию не соответствует моим ожиданиям смены мировой валютной системы, за образец взят 2008 год, но тогда цены на нефть были 150 USD/bbl и могли свободно падать, а спасли систему деньгами G20, на которые после ШОС можно не рассчитывать. Как показатель сегодня растет цена на нефть, а не падает. Финансовый кризис будет сопровождаться краткосрочным инфляционным всплеском (на пару лет), затем мировая дефляция восстановится на годы.

( Читать дальше )

Почему падает рынок акций?

- 02 сентября 2025, 19:52

- |

Саммит ШОС с созданием нового международного банка для проведения расчетно-клиринговых операций в обход западных систем с уставным капиталом не в долларах США и неудачи политики пошлин Трампа в суде привели к значительным подвижкам на рынках:

1) Реализовался прогноз из еженедельного обзора по выходу золота на 3500. Если удастся закрепиться на достигнутой высоте хотя бы неделю, то продолжение роста будет с первой целью 4000 USD/oz.

2) Начался Risk-off:

— дорожает доллар DXY (оттолкнулся от 97,5)

— бюджет США совсем расползется по швам, если пошлины отменят. Налоги понизили за счет повышения пошлин, если риск отмены реализуется, то 25% текущего дефицита может превратиться в 30+% дыры в бюджете крупнейшей по финансовым метрикам страны.

— доходность 30-летних долгов США сегодня коснулась 5% (красный флаг для рынков). Британский 10-летний долг на минимумах с 2000-х годов и идут разговоры о стабилизационном кредите МВФ.

— индекс S&P500 сейчас теряет 1,5%

На этом фоне наш рынок летит вниз. Других причин распродавать акции на фоне отличных политических и экономических новостей из Китая не наблюдается. Старая логика про то, что если в США чихают, то в России уже грипп работает. Корреляция S&P500 и MOEX все еще сохраняется.

( Читать дальше )

теги блога Мизя Максим

- 2025

- CNYRUB

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- MOEX

- NASDAQ

- RGBI

- S&P500

- S&P500 фьючерс

- акции

- Акции РФ

- акции США

- анализ компании

- аналитик

- аналитика

- Банк России

- банки

- Бюджет

- Валюта

- вклады

- гособлигации РФ

- денежно-кредитная политика

- Дивиденды

- ДКП

- доллар

- доллар рубль

- ЕвроТранс

- заседание ЦБ

- Золото

- индекс RTSI

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- Индекс Московской Биржи

- инфляция

- инфляция в России

- инфляция в США

- Итоги месяца

- Итоги недели

- Йена

- Китай

- ключевая ставка

- ключевая ставка ЦБ РФ

- кредитование

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- макроэкономика России

- мировая экономика

- ММВБ

- мобильный пост

- МОЕХ

- Нефть

- нефть Brent

- новости

- обзор рынка

- Обзор рынков

- облигации

- обложка Economist

- офз

- пресс-конференция

- Прогноз

- прогноз 2024

- прогноз курса доллара

- прогнозы

- прогнозы аналитиков

- рубль

- рынок акций

- рынок акций РФ

- рынок США

- Совкомфлот

- СПБ биржа

- Статистика

- Статистика в США

- статистика РФ

- сценарии развития событий на рынке

- США

- трейдинг

- форекс

- фьючерс S&P 500

- Фьючерс на индекс SP500

- ЦБ

- ЦБ РФ

- экономика

- экономика германии

- экономика Италии

- экономика Китая

- экономика России

- экономика США

- экономика Франции

- экономический дайджест

- Эльвира Набиуллина

- Юань

- ЮГК

- ЮГК Южуралзолото

- Южуралзолото