Dushin

Выставка Литмаш и Проволока 2021 - фокус на специальном машиностроении

- 16 июня 2021, 00:39

- |

Выставка «МЕТАЛЛУРГИЯ – ЛИТМАШ’2021» проходила в этом году (8-10 июня) параллельно с выставкой «Проволока России 2021», а также Трубы, что обеспечило микс в павильоне 3 Экспоцентра, на который составлялось 2 каталога участников — Литмаш и Проволока. Такие специализированные выставки по машиностроению заставляют плотно погружаться в отраслевые справочники, иначе трудно понять, что к чему. Навскидку видно, что в литейном деле мы (Россия) более продвинуты, чем по кабельному машиностроению.

1.Я так и не решился подойти к этой компании Kabmak Mühendislik Ve Makina Sanayi Ticaret Ltd. Sti. (Турция). Зато изучил её экспозицию. Это машина двойной скрутки DTB — 630 (мм) — double twist buncher. Отдельные токовоприводящие жилы необходимо скручивать, чтобы получить многожильный кабель. Отдельные(несколько 19?) медные или алюминиевые проволочки в натянутом состоянии подают (слева) на эту машину, где они попадают в рамку, которая вращается с большой скоростью вокруг оранжевой сердцевины.

( Читать дальше )

- комментировать

- 724

- Комментарии ( 1 )

Выставка "Электро-2021". Картина электротехнической отрасли

- 11 июня 2021, 01:11

- |

7 июня я посетил выставку Электро 2021, в прошлом году выставка не проходила из-за пандемии. По сравнению же с 2019 году она была представлена заметно меньшим числом участников. Из-за пандемии в Москву приехало меньше иностранцев — турок и китайцев, да и с экспонатами стало пожиже. Передаю свои впечатление от калейдоскопа экспозиции в 2 павильонах Экспоцентра, начиная от систем бесперебойного питания (ИБП). К сожалению, здесь мы не впереди планеты всей, так как источники бесперебойного электропитания развивались параллельно с компьютерами в сложные годы спокойного застоя, беспокойный перестройки-ускорения и сокрушительного развала.

1.Знакомство с выставкой началось с российской компании, которая привлекла своим названием, похожим на автомобиль, — Преора. Этимологию этого слова я так и не уяснил, но интересно, что идея заняться собственным производством систем или источников бесперебойного питания (ИБП или СБП) пришла в «голову» руководителям этого эксклюзивного дистрибьютора компании Socomec в России в переломном для страны 2014 году. Французская компания Socomec (Сокомек) существует c 1922г. и является одним из ведущих в области производства систем защиты низковольтных сетей. В 2017г. его российским дистрибьютром Преора была осуществлена первая поставка в систему Россети модульной Системы бесперебойного питания. СБП-25-400-50-УХЛ4 (от 25 до 600 кВА/кВт). С 2018г. компанией ведется работа по налаживанию контактов по этому же направлению — СБП (ИБП) с Газпромом. Впрочем, «в живую» на стенде я увидел только французские изделия — дисплей DIRIS A-30 (устройство мониторинга рабочих характеристик элетросистемы) и выключатели нагрузки (рубильники).

( Читать дальше )

По выставке Металлообработка 2021. Калейдоскоп отрасли

- 30 мая 2021, 11:01

- |

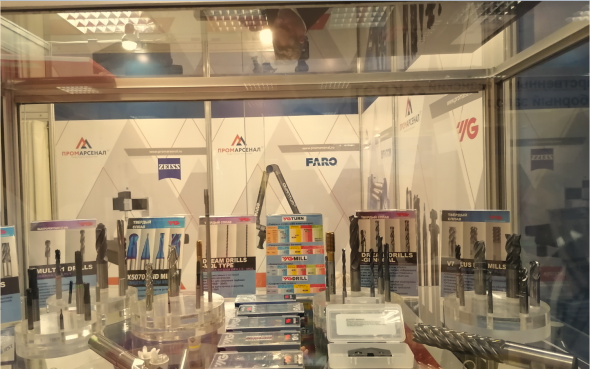

1.Начал я знакомство с выставкой с павильона Форум. Бродил по нему, пока меня не остановил представитель компании Промарсенал (Челябинск) и стал рассказывать о своем предприятии. Промарсенал — это специализированное торговое предприятие, созданное в 1998г. выпускником Южно-Уральского университета Шегуровым. Нашло это ООО себя на рынке в 2007г., став дистрибьютором японской YAMAZAKI MAZAK, станков по лазерной резке. Количество иностранных партнеров с тех пор у коммерсантов сильно увеличилось, в Челябинске был построен инженерно-технологический центр, где с 2017г. возникло и производство. Представитель показал мне вольфрамовые сверла, изготовленные своими силами. Сверла из карбида вольфрама (WC) чрезвычайно прочные и могут служить дольше, чем почти любое другое сверло. Твердость вольфрама между 8.5 и 9 по шкале Мооса (тянущиеся алмазы, которые имеют твердость 10). Однако заготовки (видимо, собственно вольфрамовые наконечники) для сверл в Челябинск поставляются из Германии! Доля по добыче вольфрама России в мире в 2019г. всего 1,8%, для нужд промышленности приходится этот металл импортировать.

( Читать дальше )

Выставка Нефтегаз-2021. Впечатления

- 29 апреля 2021, 22:50

- |

Посетил 28 апреля выставку Нефтегаз-2021. Поделюсь своими наблюдениями и впечатлениями, касающимися российской экономики.

1.ОДК

Наибольшее визуальное впечатление на выставке у меня вызвал газотурбинный двигатель АЛ-41СТ-25 Уфимского моторостроительного объединения (УМПО), входит в ОДК (объединенную двигателестроительную корпорацию). Подобный двигатель видел на авиашоу в Жуковском. Действительно, это и есть «бывший» авиационный двигатель (истребителя СУ) переделанный под газотурбину. Об АЛ-41СТ-25 говорят с 2019 года в рамках развития концепции нового поколения Газоперекачивающих агрегатов (ГПА) Газпрома и ОДК. Между прочим, они предназначены для замены изношенных украинских ДН-80 (на 25 Мвт ).

Как вы знаете, газ транспортируется под высоким давлением в магистральных трубопроводах, для этого его сжимают в компрессорах. Приводом для газового компрессора выступает такая вот турбина. АЛ-41СТ-25 минимальной мощностью 25,6 мвт (планируются модели и 42 Мвт) и эффективным КПД 39% призвана повысить эффективность и скорость транспортировки газа. Возможно, это всё-таки скрытый конкурентный вызов Пермским моторам (его 25 Мвт ГТУ-25П). Пермские моторы, правда, входят в ОДК, но всё же им придется подвинуться. Упомянем также о конкуренции на мировом рынке этих установок — Сименс, GE.

( Читать дальше )

Угроза отключения SWIFT - реальность или фикция?

- 17 апреля 2021, 22:44

- |

Градус напряженности в мировых отношениях после предложения Байдена о встрече с президентом России, кажется, снизился, несмотря на объявление новых антироссийских санкций. Однако это не означает, что проблема решена, и наш финансовый рынок не ждут новые испытания. Сценарный прогноз на тему развития геополитической ситуации к 2022г. я набросал здесь zen.yandex.ru/media/id/602a4ad11f00f8727510ae6b/ob-obostrenii-holodnoi-voiny-po-koreiskomu-scenariiu-i-nyneshnih-sankciiah-vse-esce-vperedi-607854dcb57e177a1cd63b7c. В этой же статье обращаюсь к специфичному вопросу о международной системе банковских переводов SWIFT, как ключевому элементу безопасности и рисков для России. Он имеет прямое отношение к любым сценарным прогнозам.

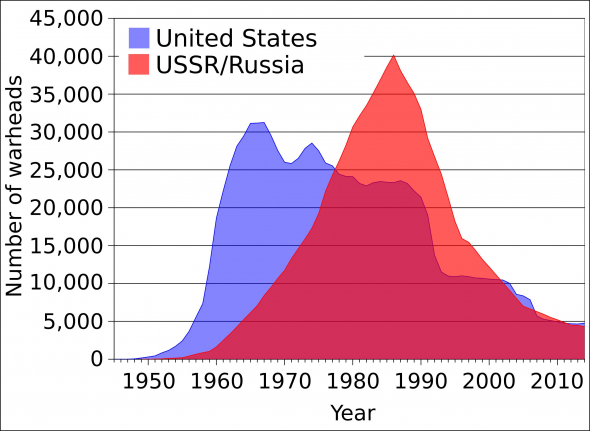

Существование постоянного режима санкций против нашей страны, их периодическое обновление на относительно мягкой основе незаметно приучило соотечественников к мысли, что эти западные санкции носят скорее предупреждающий и ограничивающий характер, и не преследует цели быстрого сокрушения. Есть мнение, что в отношении такой крупной державы (в отличие от Ирана, КНДР) на отключение от SWIFT коллективный Запад во избежание собственных экономических проблем пойти никогда не решится. В какой-то степени такая боязнь Запада (США) применять сильнейшее средство экономического давления напоминает ситуацию после появления ядерного оружия в 1945г. и бомбардировки Хиросимы и Нагасаки. Монополия США на атомную бомбу существовала в 1945-1949гг. Однако обладание сильнейшим оружием не привело к его применению против СССР по множеству невоенных и военных соображений — вскоре после второй мировой войны. Холодная война началась, большая горячая — нет.

В последующем же монополия США была разрушена. Испытание 29 августа 1949г. советской атомной бомбы изменило конфигурацию мировых сил, возник реальный эффект ядерного сдерживания амбиций руководства США.

( Читать дальше )

Климатический вызов, суровая зима и спрос на газ

- 06 марта 2021, 00:35

- |

Зима 2020/2021 осуществила немалые подвижки на газовом рынке. У природы нет плохой погоды, но новые свидетельства происходящих климатических изменений на Земле вносят коррективы в энергетику и, прямо ли косвенно, влияют на экономическую политику многих стран и собственно большую политику, если речь идет, например, о судьбе нашего проекта Северный поток 2.

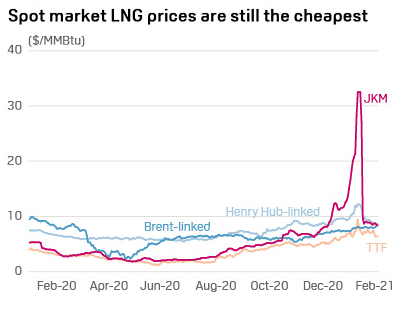

Азиатский спотовый индекс Platts JKM по сжиженному газу (LNG) достиг в январе 21г. уровня $740 за 1000 кубометров, что является максимальным значением за все время его расчета с начала 2009 года, отметило агентство S&P Global Platts. Европейский рынок по сравнению с рынками АТР выглядел спокойнее. Местные рекорды составили «всего» $253,5 за 1000 кубов.

Последовательность событий, приведший к взрывному росту спотовых цен на газ в Азии (сжиженный LNG, в первую очередь) в январе 2021г. выглядела следующим образом. 1.Эпидемия коронавируса с начала 2020г. вызывает сокращение потребности в природном газе, который и без этой беды предлагали на рынке в больших объемах. 2. Тем не менее экономика к осени начинает восстанавливаться, растет спрос и на газ. 3. Осенью-зимой 2020г. уходят на ремонт по тем или иным причинам некоторые мощности по производству LNG в Австралии, Малайзии. 4. Наступает зима, а она оборачивается сильными холодами в Америке и восточной Азии, что увеличивает потребление газа. Цены на спотовом рынке в Восточной Азии резко растут и превышают многолетние рекорды. Американские производители газа забывают про Европу и спешно отгружают LNG на танкерах в восточную Азию, которая лишилась некоторых поставок из Австралии, Малайзии. Впрочем, ограниченная проходимость Панамского канала увеличивает срок поставки американского газа из Мексиканского залива.

( Читать дальше )

IPO века электромобилей - Rivian Automotive Inc.

- 14 февраля 2021, 13:27

- |

1. Заказ на автофургоны

В сентябре 2019г. Amazon заказал Rivian 100000 электроавтофургонов для доставки товаров покупателям, срок выполнения заказа до 2030г. Это один из крупнейших контрактов в исторической перспективе вообще по электромобилям. 3 февраля 2021г. первый электрофургон тестовом режиме вышел на улицы Лос-Анджелеса, — сообщил Amazon. К концу 2022 их будет ездить у компании 10000 в 16 городах США. А старт их производства намечен на конец 2021г.

Водителям на этом электрофургоне не нужны внешние устройства для построения маршрута, интегрированный голосовой помощник от Амазона Alexa избавляет их от ручного ввода информации. Внешние камеры обеспечивают на дисплее 360 градусов для обзора. Водителю предусмотрен “танцпол " для его легкого перемещения внутри фургона. Большие лобовые стекла усиливают панорамность видения. Дальность одной поездки без зарядки 150 миль (241,4 км) не слишком поражает воображение, но как поясняют в компании, это сделано для экономической оптимизации с учетом обычного дневного пробега (от 15-20 до 100 миль для вэнов доставки) и последующего потери заряда батареи при стоянке.

( Читать дальше )

Lockheed Martin - ставка на 5-ое поколение

- 28 октября 2020, 16:32

- |

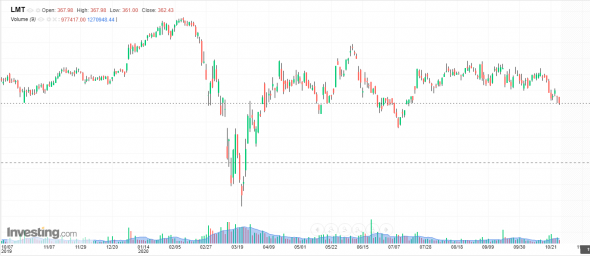

Lockheed Martin успешно отчитался за 3 квартал и снова поднял прогноз на 2020 год. Но более осторожный взгляд на 2021 год из-за конкуренции в космической области со SpaceX (с Маском) обусловил снижение акции после отчета 20.10.2020. Как видно на графике, консенсус EPS 2021 акции снизился после отчета, а консенсус EPS 2020 повысился.

( Читать дальше )

Трудный сентябрь. Тесла и Боинг. Пульс американского рынка

- 09 сентября 2020, 12:12

- |

S&P 500 SPX, -2,77% упал во вторник 8 сентября. Сектор технологий -4,59%, сектор нефти и газа индекса -3,71%. Nasdaq потерял -4,11%. Высокая оценка технологических компаний, умеренность темпов восстановления на фоне пандемии, геополитические риски, вытекающие из отношений КНР и США, промедление с пакетом стимулирования, предстоящие выборы — неясность с судьбой Трампа в США обусловили падение акций. Индикатором на падение вкуса к рискам с утра вторника — предстоящего схода лавины с гор после выходного дня Труда в США — послужило утреннее снижение цены нефти. Кто знал это, тому повезло)

Альманах трейдера. Исторические наблюдения показывают, что падение Nasdaq в первые 5 торговых дня сентября вело всегда к продолжению падения в сентябре. Это сезонное явление «сбора урожая». В этом году бурное восстановление рынка акций на фоне пандемии дает время для коррекции своих размышлений об истинной фондовой цене активов.

( Читать дальше )

теги блога Dushin

- brent

- emerging markets

- IPO

- QE3

- S&P500

- Siemens

- авиация

- агропром

- акции

- Бразилия

- бюджет

- Великая Отечественная война

- ВТБ

- Выставки

- Газпром

- дивиденды

- доклад о занятости

- доллар

- Дональд Трамп

- Донбасс

- донецкая республика

- Драги

- ЕС

- ЕЦБ

- Женева

- запасы нефти

- золото

- импорт

- импортозамещение

- Индия

- Индонезия

- инфляция

- Иран

- Йеллен

- Керри

- кино

- Китай

- Конгресс

- коронавирус

- Крым

- Лавров

- лазеры

- Локхарт

- Меркель

- металлургия

- Мечел

- Минпромторг

- Минфин

- ММВБ

- Наполеон

- НАТО

- нефть

- Новатэк

- Норильский никель

- ОАК

- ОАЭ

- Обама

- облигации

- олимпиада

- опек+

- оффтоп

- песня

- Пищевая промышленность

- пищепром

- Порошенко

- промышленность

- протоколы ФРС

- Путин

- Распадская

- референдум

- Роснефть

- Россия

- рубль

- Русал

- санкции

- Саудовская Аравия

- Сбербанк

- сво

- Северсталь

- Сечин

- Сирия

- Славянск

- Сталин

- США

- торговая война

- Трамп

- Турция

- Украина

- Уралкалий

- фондовый рынок

- фондовый рынок США

- Франция

- ФРС

- химпром

- ЦБ

- чипы

- экономика

- экономика России

- экспорт

- юань