Анатолий Полубояринов

Конспект: Максим Орловский на конференции Smart-lab

- 25 июня 2022, 14:25

- |

Таких цен уже не будет сказал Максим в начале года еще до 24 февраля, но вышло так как как вышло. Часто на прошлых конференциях он говорил о большой доле кэша в портфеле. Но к 24 февраля кэша было меньше чем акций и облигаций.

Покупал на падении ОГК-2, но долгосрочно в эту историю не верит, ДПМ кончится. Больше верит в Интер РАО: много кэша, небольшая доля выплат на дивиденды (они стабильные). Считает, что справедливая оценка Интер РАО около 6 рублей. Рынку главное чтобы платили дивиденды и они были стабильные. Если компании будут платить и делиться — рынок будет расти.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Магнит перспективы роста

- 22 июня 2022, 19:43

- |

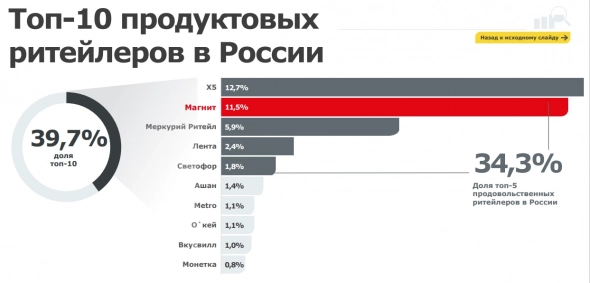

Магнит — вторая по размеру выручки розничная сеть в России после X5, которая сегодня имеет ключевое преимущество для акционеров по сравнению с нидерландским конкурентом — российская прописка. Но по итогам 2021 года Магнит не стал им пользоваться и отказался от выплаты дивидендов. Разочарованных этим решением инвесторов оказалось немного, и Магнит уже несколько месяцев торгуется выше 24 февраля. Х5 же на факте своей иностранной юрисдикции стал стоить вдвое дешевле, хотя до 24 февраля у них был паритет.

Как уже писал в обзоре X5: продуктовый ритейл — это X5 и Магнит и все остальные. Обзор X5 можно прочитать здесь.

( Читать дальше )

Итоги недели: патриотичный светофор

- 20 июня 2022, 07:10

- |

Неделя для большинства эмитентов закончилась в зеленой зоне, чего нельзя сказать о западных компаниях. Спасибо ПМЭФ с менеджерами-оптимистами и заседанию ФРС, где в разы снижают прогноз по ВВП и говорят о сильной экономике.

Лукойл растет, а Эксон вот падает.

P.S. Если открыть длинные диапазоны — и там и там плохо. Но делать этого, я, конечно, не буду.

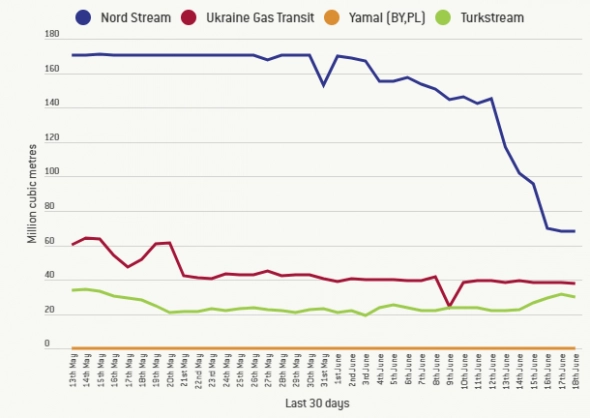

Газпром

Ситуация с Газпромом все больше переходит в формат «дотянуть до 30 июня». Если 4 года назад в день компания экспортировала по 550 млн куб. метров. То после скукоживания Северного Потока экспортируется в 4 раза меньший объем.

( Читать дальше )

Заметка про Распадскую

- 18 июня 2022, 14:39

- |

Про Распадскую пишу уже третий раз после 24 февраля.

Про то, что Распадская — это неплохая идея после 24 февраля здесь.

Про то, что Распадская — это не очень хорошая идея в апдейте здесь.

Основные вводные остались прежними. Распадская по-прежнему зарабатывает много денег, из-за высоких цен на уголь. Но нет драйверов роста для реализации этого потенциала.

Сегодня Распадская стоит 190 млрд рублей. Компания в 2021 году заработала 48 млрд свободного денежного потока, при этом около 15 млрд осталось в виде обязательств Евраза перед Распадской (дебиторская задолженность). По результатам 2021 года P/FCF = 3. Учитывая, что див. политика предполагает (возможно уже предполагала) выплату 100% от FCF — если бы все вернулось на прежние рельсы — это 33% доходности. Но это все в прошлом, от дивидендов отказались, вместе с выделением компании. Как и у всех — всеми виной неопределенность.

( Читать дальше )

Конспект: интервью первого зампреда Сбербанка Александра Ведяхина

- 16 июня 2022, 14:50

- |

Весь текст интервью Интерфаксу

Александр Ведяхин зампред правления Сбербанка. Главный по B2B направлению.

👉 Самые мрачные предсказания первых недель уже пересмотрены.

👉 Высокие ставки приостановили выдачу новых кредитов. Существенная часть корпоративного портфеля была валютной и переоценка оказывает влияние. На текущий момент доля валюты 17%, в начале года была 22%.

👉 Ожидается, что по итогам года сокращение валютного корпоративного портфеля кредитов составит 20%. А рублевый корпоративный портфель вырастет на 8-9%. В целом корпоративный портфель вырастет на 2%, а общий на 4%.

👉 Текущий кризис не совсем обычный. Стандартно в кризис резко падают инвестиции, сейчас же компаниям, наоборот нужны новые вложения для поиска новых рынков и оборудования. Валютных ресурсов мало, поэтому надо скорее переходить на кредитование в рублях, но нужна низкая процентная ставка.

( Читать дальше )

Х5 обзор компании и перспективы удвоения

- 14 июня 2022, 12:34

- |

Котировки нидерландской компании Х5 до сих пор не могут надежно закрепиться на каком-то уровне, продолжая погружаться вниз периодически отскакивая на 5-10%.

С точки зрения финансовых результатов, компания чувствует себя неплохо: инфляция дует в паруса, выручка растет двузначными темпами. Виновником такого падения является именно прописка компании.

В отличие от других иностранных компаний, работающих в России, которые находятся в схожих обстоятельствах, у X5 есть прямой конкурент, с которым идет перманентная война за долю рынка, и в разное время кто-то из них вырывается вперед по капитализации. Это компания Магнит, капитализация которого за последние несколько месяцев, после падения котировок X5, оказалась вдвое выше.

( Читать дальше )

Итоги недели: вернулись туда, где начали

- 14 июня 2022, 08:53

- |

Расписки продолжают тонуть, а индекс за неделю оказался на тех же значениях. Главное событие недели — снижение ставки до 9,5%. Уровень середины февраля, когда никаких признаний не было. На конференции Набиуллина отметила, что ЦБ поддерживает девалютизацию, а фонды Финэкса планируют делистинговать. Про конференцию Набиуллиной и Заботкина писал здесь.

Рубль на смягчении ДКП отреагировал «логично» укреплением. Хотя про это Набиуллина дала комментарий, что ставка раньше регулировала приток инвестиций, сегодня никаких инвестиций извне нет и эффект на курс более долгосрочный. Кстати офигеть, что вопросы ЦБ на конференции до сих пор задает Блумберг.

В целом неделя без особых новостей и каких-то значимых событий. Инфляция в США оказалась не совсем временной, как они часто говорили. А ее виновником назначают Путина, что нелепо, как бы не относиться к текущей ситуации. Автор бесконечного QE — это же Путин, очевидно.

( Читать дальше )

Конспект: пресс-конференция Эльвиры Набиуллиной

- 12 июня 2022, 17:15

- |

Рыночный консенсус перед решением совета директоров ЦБ по ставке заключался в её дальнейшем снижении. ЦБ не стал разочаровывать и снизил ставку даже ниже прогноза в 10%, вернув значение на февральский уровень в 9,5%.

В конце 2014 года, в схожей ситуации, когда ключевую ставку поднимали с 10,5% до 17%, прошло 1,5 года до момента возвращения ставки на прежний уровень. В этот раз справились за 3,5 месяца. Мне было интересно, вернется ли брошка. Я полагал, что это достаточно вероятно, так как возвращение к 9,5% могло означать возвращение коммуникаций на прежний уровень.

Брошки не вернулись, по всей видимости, они либо импортные (проблемы импорта не раз упоминались в рамках конференции), либо они по-прежнему затыкают дыры в экономике. Вместо брошки в глаза бросалась большая черная пуговица. Если уж пытаться искать символизм, то на фондовом рынке по-прежнему существует два лагеря: иностранные и российские регуляторы, которые подобно жирной пуговице удерживают инвесторов противоположных сторон в активах, не давая выйти в кэш.

( Читать дальше )

Ритейл 1 квартал, ищем лучших: Озон

- 06 июня 2022, 13:17

- |

Локомотив отечественного е-commerce и совместное детище АФК Системы и Baring Vostok с момента блестящего IPO продолжает топтаться на уровне 800-900 рублей, имея массу проблем с иностранными акционерами и держателями конвертируемых облигаций.

( Читать дальше )

Итоги недели: кто, если не Газпром?

- 06 июня 2022, 08:40

- |

Прошлая неделя прошла с чередой дивидендных отказов и новых членов SDN списка. Индекс по итогам недели чуть припал -3,8%. Так как вернули маржинальную торговлю, возможно на этом кто-то наконец заработал.

В лидерах роста не первую неделю — энергетики. Мосэнерго рекомендовала приличные дивиденды и в лидерах роста, но и те дивиденды ниже Газпрома по доходности. Пока на рынке возникает ситуация, что доходность всех рекомендаций уступает Газпромовской и все сравнивают их с ним. Все дивидендные акции покосили санкциями, теперь чтобы было и ликвидно и доходно есть только один вариант.

Черные пятна на карте рынка — это фактические дивидендные отказы у Мечела префа, Саратовского НПЗ, ФСК.

И квазидивидендный гэп без дивидендов в Северстали, которая и стала новичком в токсичном SDN.

( Читать дальше )

теги блога Анатолий Полубояринов

- buyback

- EMC

- fix price

- M2

- mvid

- Ozon

- Softline

- VK

- Whoosh

- Wildberries

- X5

- акции

- анализ сектора

- банки

- белуга групп

- брокеры

- бурятзолото

- ВДО

- втб

- газпром

- Группа ЛСР

- Группа Позитив

- детский мир

- дефолт

- дивиденды

- дисконт Urals

- доллар рубль

- европейская электротехника

- европлан

- инвест идея

- инвестидея

- инвестиции в недвижимость

- ипотека

- Ипотека в РФ

- ИСКЧ

- КарМани

- комментарий

- Конференция смартлаба

- М.видео

- Магнит

- Максим Орловский

- Мечел

- ммцб

- Московская Биржа

- МТС

- нефть

- НРД

- Облигации

- обратный выкуп акций

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- оффтоп

- ПИК СЗ

- полиметалл

- полюс золото

- прогноз

- прогноз компании

- прогноз по акциям

- райффайзенбанк

- Распадская

- редомициляция

- Ренессанс Страхование

- рецензия на книгу

- росгосстрах

- ростелеком

- Самолет

- саратовский нпз

- сбербанк

- сделки M&A

- смартлаб премиум

- СПб Биржа

- статистика

- стонкс

- тинькофф банк

- Фосагро

- циан

- энел россия

- ЭсЭфАй

- эталон

- юнипро

- Яндекс