SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

AMarkets

США: 30% шансов на понижение рейтинга

- 26 ноября 2012, 11:29

- |

Согласно данным опроса Reuters, существует 30%-ая вероятность того, что рейтинговые агентства понизят суверенный рейтинг страны на фоне политической нерешительности американских лидеров своевременно предотвращать наступление «фискального обрыва» (автоматических сокращений госрасходов в купе с упразднением налоговых льгот совокупным объемом в $600 млрд) – по материалам AForex.

Согласно данным опроса Reuters, существует 30%-ая вероятность того, что рейтинговые агентства понизят суверенный рейтинг страны на фоне политической нерешительности американских лидеров своевременно предотвращать наступление «фискального обрыва» (автоматических сокращений госрасходов в купе с упразднением налоговых льгот совокупным объемом в $600 млрд) – по материалам AForex.В прошлом году США уже потеряли один уровень «А» своего рейтинга от агентства S&P, когда тянули до последней минуты с решением поднять лимит долга и чуть было не оказались техническим дефолтной нацией.

Вероятность того, что и другие два крупных агентства (Moody’s и Fitch) понизят рейтинг Америки составляет 3 к 10 (опросы Reuters).

Тем не менее, аналитики, в частности эксперты компании AForex, полагают, что снижение рейтинга Америки не будет иметь сильного влияния на рынок, так как рынок уже сегодня закладывает вероятность «обрыва» в стоимость торгуемых финансовых активов. Другими словами, рейтинговые агентства являются, скорее, отражателями рыночных ожиданий, чем тренд-мейкерами.

По материалам: ning.it/V1jGOf

- комментировать

- 6

- Комментарии ( 0 )

Новости "черной пятницы". Прогноз Николая Корженевского.

- 23 ноября 2012, 16:48

- |

Мы сохраняем позиционирование неизменным, подтягиваем стопы в EURUSD на точку входа.

Мы сохраняем позиционирование неизменным, подтягиваем стопы в EURUSD на точку входа.Евро продолжил рост даже в ходе низкоактивных торгов четверга. Сегодня, когда после выходного на рынок вернутся все дески, эта тенденция наверняка продолжится. Техническое пробитие уровня 1.285 произошло, следующая остановка — 1.3. Фундаментальный фон также говорит о том, что это путь наименьшего сопротивления. С одной стороны, позитивны для евро переговоры лидеров ЕС по поводу бюджета союза. Хотя наиболее жесткие требования к нему, предъявленные Германией и Британией, похоже, будут отвергнуты, определенный прогресс по поводу фискальной политики в целом уже наметился.

С другой стороны, есть факторы, способные дальше ослабить доллар. В завершение недели это, в первую очередь, новости из США, где наступает т.н. «черная пятница». После дня Благодарения в стране традиционно начинаются самые масштабные распродажи, магазины открываются в 4.00-5.00 утра, и фанаты шоппинга уже к этому времени стоят у входа в очередях. Для финансовых рынков будут крайне важны поступающие данные о потребительской активности и расходах. В случае, если американцы смогут хорошенько потратиться, вполне возможна игра на относительно быстрый рост экономики Штатов. А такие настроения традиционно позитивны для риска и негативны для USD.

По материалам: ning.it/SeN8TM

Китай "увянет" из-за долговой нагрузки?

- 23 ноября 2012, 16:46

- |

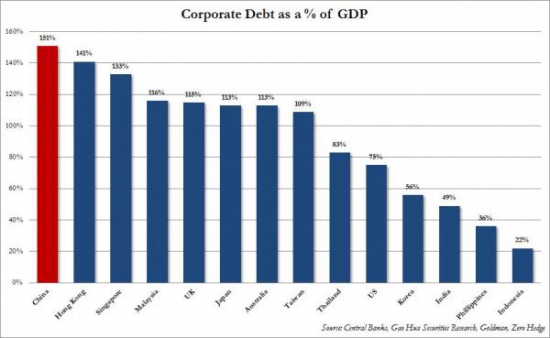

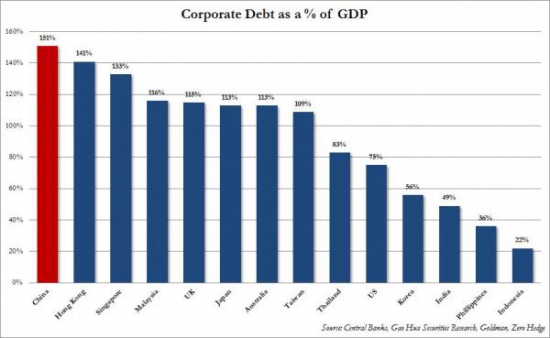

Правительство Китая может манипулировать цифрами госдолга. Банки, являющиеся государственными, могут занимать средства на свои балансы, формально оставляя цифры непосредственно госдолга в желаемых границах. Но спрятать задолженность корпоративного сектора вряд ли удастся. Соотношение долга китайских компаний к ВВП является самым большим в мире. Этот пугающий факт до сих пор оставался малоизвестным – по материалам AForex.

Долговая нагрузка китайского корпоративного сектора в широком определении (включает в себя банковский долг и забалансовые формы кредитования) вырос со 150% в 2007 до 200% в 2012.

График. Динамика корпоративного долга Китая, в % от ВВП.

График. Динамика долговой зависимости китайской экономики, в % от ВВП (государственный, частный и корпоративный сектор).

( Читать дальше )

Долговая нагрузка китайского корпоративного сектора в широком определении (включает в себя банковский долг и забалансовые формы кредитования) вырос со 150% в 2007 до 200% в 2012.

График. Динамика корпоративного долга Китая, в % от ВВП.

График. Динамика долговой зависимости китайской экономики, в % от ВВП (государственный, частный и корпоративный сектор).

( Читать дальше )

Джейм Рикардс: «QE3 будет и дальше ослаблять доллар»

- 23 ноября 2012, 16:44

- |

По словам Джеймас Рикардса, партнера JAC Capital Advisors, монетарные политики ФРС США, проводимые с целью поддержания роста экономики, пока не ослабили доллар слишком сильно, но на перспективу будут ослаблять – по материалам AForex.

По словам Джеймас Рикардса, партнера JAC Capital Advisors, монетарные политики ФРС США, проводимые с целью поддержания роста экономики, пока не ослабили доллар слишком сильно, но на перспективу будут ослаблять – по материалам AForex.В данный момент, на рынке работает третья программа «количественного смягчения», запущенная Беном Бернанке, председателем ФРС США. Объем QE3 – $40 млрд (или $85 млрд вместе с программой «операционный твист») ежемесячных вливаний ликвидности в коммерческие банки через скупку долгосрочных бумаг, привязанных к ипотечным закладным. Через первый раунд QE в экономику США поступило $1.7 трлн (2007 год). Через второй – $600 млрд.

Побочные эффекты от программ «количественного смягчения» — ослабляемый доллар, растущие цены на сырье и ценные бумаги (не всегда с привязкой к фундаментальным показателям, что, в конце концов, дестабилизирует рынок), растущая инфляция.

( Читать дальше )

Динамика китайских валютных резервов как индикатор мирового роста

- 23 ноября 2012, 16:38

- |

Согласно отчету Расселу Напье (CLSA), надежды на то, что в текущий момент глобальная экономика начала восстанавливаться, слишком преувеличены. Напье рассмотрел динамику роста мировой экономики в привязке к динамике валютных резервов Китая – по материалам AForex.

Согласно отчету Расселу Напье (CLSA), надежды на то, что в текущий момент глобальная экономика начала восстанавливаться, слишком преувеличены. Напье рассмотрел динамику роста мировой экономики в привязке к динамике валютных резервов Китая – по материалам AForex.Согласно модели Напье, основной рост мирового ВВП обеспечивался за последние несколько декад ростом валютных резервов Китая. Более того, весь рост финансовых рынков как бы тоже обеспечивался ростом резервов Китая. Для стимулирования своей экономики Китай печатал много валюты и искусственно снижал доходность доллара, что являлось якорным фактором всеобщего роста.

За последнее 5 лет китайские валютные резервы сильно уменьшились и теперь близки нулю, разумеется, без учета золотых запасов (по информации от eFinancial News и ZeroHedge.com).

В последний раз темпы роста китайского ВВП были ниже отметки 10% в 90-е годы, как раз до начала бума высокотехнологических компаний с последующим «пузырем» и рецессией. Далее с 2001 года китайский рост восстановился и был на высоком уровне до 2007 года – до начала мирового финансового кризиса.

( Читать дальше )

Две головы и две пары плеч. Прогноз Николая Корженевского.

- 22 ноября 2012, 13:15

- |

Мы агрессивно наращиваем тактический лонг в EURUSD, будем шортить USDJPY от 84.5.

Мы агрессивно наращиваем тактический лонг в EURUSD, будем шортить USDJPY от 84.5.Главный ньюсмейкер последних 24 часов — министр финансов Германии Вольфганг Шойбле. Накануне он выступил с заявлениями по поводу Греции и фактически объявил, что Берлин «сливает» Афины. Ни о каком дальнейшем списании долга, по словам политика, речи идти не может. Дискуссии продолжаются, и конкретного решения по проблемной стране в ближайшее время принят не будет. Для рынка эти слова почему-то стали откровением, и EURUSD снизилась сразу на пол фигуры. Естественно, позже все потери были отвоеваны, так как ни один серьезный инвестор не рассчитывал на прояснение греческой ситуации раньше, по меньшей мере, следующей недели. Мы использовали это проседание котировок как возможность для входа в лонг, и видим поводы продолжать покупку евро в районе 1.28 со спекулятивной целью 1.3.

Еще одна интересная история на форексе — иена. USDJPY вошла в уверенный растущий тренд, который сопровождается крайне интересной технической картинкой. Есть локальная, малая голова-плечи, целью которой является отметка 84.5. Но есть еще и глобальная разворотная фигура, которая начнет выполняться при пробитии 82.5. Таким образом, выполнение первой головы-плеч подразумевает инициацию второй. Мы с интересом наблюдаем за ситуацией, но считаем, что сейчас продавать иену тактически неудачно — поздновато. Скорее, имеет смысл определить максимальную вершину на 84.5, и шортить от нее в случае безостановочного роста к данной отметке. Это будет попытка словить затяжную коррекцию. А вот дальше начнется намного более любопытная история, не только техническая, но и фундаментальная.

По материалам: ning.it/TZArdJ

Премаркет Фондового Рынка. Прогноз Артема Деева.

- 22 ноября 2012, 13:13

- |

Внешний новостной фон хоть и не блещет оптимизмом, но на рынках он все-таки есть. Американские фондовые индексы получили поддержку на фоне соглашения о прекращении огня между «Хамас» и Израилем. Но особой активности, не наблюдалось, что было связано с сегодняшнем выходным – днем благодарения. Другими положительными факторами стали снижение числа обращений за пособием по безработице и рост индекс опережающих индикаторов в октябре, хотя он и замедлился. Индекс настроений потребителей в ноябре вырос с 82,6 до 82,7.

Внешний новостной фон хоть и не блещет оптимизмом, но на рынках он все-таки есть. Американские фондовые индексы получили поддержку на фоне соглашения о прекращении огня между «Хамас» и Израилем. Но особой активности, не наблюдалось, что было связано с сегодняшнем выходным – днем благодарения. Другими положительными факторами стали снижение числа обращений за пособием по безработице и рост индекс опережающих индикаторов в октябре, хотя он и замедлился. Индекс настроений потребителей в ноябре вырос с 82,6 до 82,7.Европа, хоть и разочаровала инвесторов днем ранее, в очередной раз, отложив решение греческого вопроса, в этот раз до следующего понедельника, ближе к концу торговой сессии тоже привнесла на рынки определенные нотки оптимизма. Высказывания канцлера Германии Меркель о том, что она видит шансы достичь договорённости на встрече министров финансов в предстоящий понедельник, полностью компенсировали массовые распродажи, которые были зафиксированы еще на азиатской сессии. В итоги ключевые мировые индексы, обозначив восходящие стремления, закрыли торговую сессию на положительной территории.

( Читать дальше )

PIMCO: «Улучшенные экономические показатели США не отражают мрачной реальности»…

- 22 ноября 2012, 13:12

- |

По словам Мохамеда Эль-Эриана, управляющего партнера крупнейшего облигационного фонда мира, улучшающиеся показатели американской экономической статистики, к сожалению, не символизируют собой восстановление экономики – по материалам AForex.

По словам Мохамеда Эль-Эриана, управляющего партнера крупнейшего облигационного фонда мира, улучшающиеся показатели американской экономической статистики, к сожалению, не символизируют собой восстановление экономики – по материалам AForex.Ежемесячные отчеты о динамике рынка труда и жилья показали неплохие результаты в последние месяцы. Тем не менее, американцы все еще остаются в напряжении в отношении грядущего «фискального обрыва», в результате которого экономика США сожмется на 0.5% уже в первой половине 2013 года, и это еще не самый пессимистичный прогноз. Собственно, главные страхи в отношении «обрыва» — это страхи перед тем, что власти окажутся не в состоянии найти компромисс в силу того, что Демократы и Республиканцы руководствуются полярными интересами, которые конфликтуют с оппозиционной стороной.

По словам Эль-Эриана, Америка входит в новую эпоху, в которой риски (преимущественно, неопределенность в отношении будущего) молодых поколений намного выше рисков старших поколений – такого расклада не было уже более 100 лет. Наиболее острые, болезненные и остающиеся пока, что без решения вопросы – пенсионные выплаты, страхование жизни, несостоятельность системы образования. Механизм «американской мечты», в рамках которого можно было планировать и строить свое будущее, больше не работает. То есть, теперь уже недостаточно работать усердно и много, чтобы быть уверенным в том, что тебе будет, на что жить, через 30-50 лет.

( Читать дальше )

Прогноз по китайскому производственному индексу PMI – на 13-месячном максимуме

- 22 ноября 2012, 13:10

- |

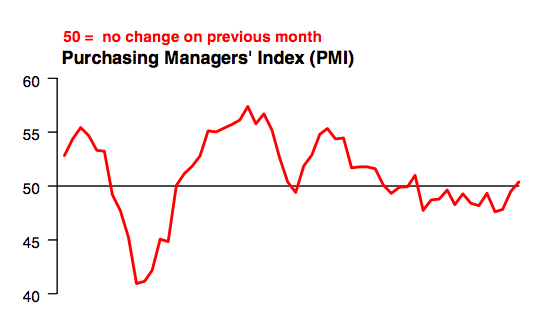

Индекс китайского производственного сектора PMI, который считает HSBC, может подняться выше 50 (составит 50.4) – впервые за последние 13 месяцев – по материалам AForex.

Индекс китайского производственного сектора PMI, который считает HSBC, может подняться выше 50 (составит 50.4) – впервые за последние 13 месяцев – по материалам AForex.В октябре PMI достиг отметки 49.5 – 8-месячный максимум. Согласно общепринятой модели, все, что ниже 50 считается стагнацией, выше – развитием, ростом индустриального сектора экономики.

( Читать дальше )

Опросы Rasmussen: 50% взрослых американцев думают, что через год экономике будет только хуже

- 22 ноября 2012, 13:08

- |

Половина населения Америки полагает, что экономике США будет хуже через год, как показывают данные свежего опроса Rasmussen Reports (2000 респондентов) – по материалам AForex.

Половина населения Америки полагает, что экономике США будет хуже через год, как показывают данные свежего опроса Rasmussen Reports (2000 респондентов) – по материалам AForex.Интересно, что американцы настроены пессимистично, как на краткосрочную, так и на долгосрочную перспективу. В ноябре количество пессимистов выросло на 27 пунктов по сравнению с октябрем.

34% опрошенных верят в то, что экономика США улучшит свои позиции через год – это на 7 пунктов меньше, чем в октябре. 9% населения считают, что экономика через год будет представлять собой примерно такую же картину, что и сегодня.

На более долгосрочную перспективу настроения выглядят еще мрачнее. 51% респондентов (против 35% в октябре) полагает, что через 3-5 лет экономика США будет представлять собой картину Великой Депрессии, имевшей место в 1930-х. 51% — это фактический годовой максимум долгосрочного пессимизма американцев.

По материалам: ning.it/R16DAG

теги блога AMarkets

- AForex

- AMarkets

- Berkshire Hathaway

- Bloomberg

- Brent

- Briefing

- cnbc

- Deutsche Bank

- Dow Jones

- ETF-фонд

- EURUSD

- forex

- GBPUSD

- Goldman Sachs

- HSBC

- JPMorgan

- QE

- S&P500

- Societe Generale

- UBS

- USD

- USDCHF

- USDJPY

- Volkswagen

- WTI

- азия

- активы

- акции

- американский рынок

- аналитика

- Аналитика форекс

- Афорекс

- Банк Англии

- банк Японии

- баррель

- Баффет

- безработица

- бизнес

- Бразилия

- брифинг

- валюта

- ВВП

- газ

- Германия

- Греция

- деньги

- Джексон Хоул

- долг

- Доллар

- Евро

- еврозона

- Европа

- ЕС

- ЕЦБ

- золото

- ИГИЛ

- иена

- инвестиции

- инвесторы

- инфляция

- Ирак

- йена

- Киев

- Китай

- КНР

- кризис

- Ливия

- М.Драги

- Марио Драги

- МВФ

- нефть

- Обама

- опек+

- оффтоп

- прогноз

- Путин

- Россия

- РТС

- рубль

- рынок

- санкции

- Саудовская Аравия

- США

- трейдинг

- Украина

- ФЕД

- фондовый рынок

- форекс

- ФРС

- фунт

- футбол

- ФЬЮЧЕРСЫ

- Центробанк

- Центробанки

- цены

- цены на нефть

- экономика

- экспорт

- юань