Копипаст

Копипаст | Как перестать видеть финансовые пирамиды там, где их нет?

- 03 ноября 2020, 18:20

- |

Частный случай в современном финансовом мире. Размещает какой-нибудь брокер или управляющий приглашение проинвестировать во вполне приемлемый финансовый продукт, и тут же в комментариях начинается «как не стыдно предлагать финансовые пирамиды, МММ, Мавроди, Леня Голубков…»

Историческая справка для людей, родившихся после кризиса 1998 года: МММ – одна из самых крупных финансовых пирамид в России эпохи дикого капитализма, Сергей Мавроди – ее основатель, Леня Голубков – выдуманный персонаж из серии рекламных роликов того самого МММ. Ролики, кстати, были очень качественные и забавные. Об МММ сказать такого нельзя.

Те, кто в инвестициях не эксперт и не уверен, что именно вот это опубликованное предложение – пирамида, пытаются найти ответ привычным путем: забив в поисковой системе запрос «признаки финансовой пирамиды». И получают следующий список:

- Вознаграждение за приведенных вами клиентов

- Гарантирование высокой доходности, в несколько раз превышающей рыночный уровень

- Отсутствие необходимых лицензий

- Отсутствие собственных основных средств, других дорогостоящих активов

- Агрессивная реклама с некорректной информацией

- Отсутствие точного определения деятельности организации

- Наличие вступительного взноса: на оформление, обучение, за акции и т. п.

- Платежи принимают ТОЛЬКО наличными деньгами

- Консультации ТОЛЬКО при личной встрече

- Призывают не раздумывать и вкладывать быстро

- Договор не защищает ваши права

С учетом низкого уровня доверия населения нашей страны к финансовым услугам в целом, вооружившись этим списком, можно отнести к финансовой пирамиде абсолютно любое, даже самое прозрачное и низкорискованное предложение по инвестированию средств.

Давайте разберемся, какие из перечисленных признаков действительно должны насторожить, а какие вполне безобидны.

Вознаграждение за приведенных вами клиентов

Нормальная практика работы любой компании, не только финансовой. Называется «агентские продажи». Если у вас есть база людей, готовых купить услуги компании, и вы приведете их к покупке – компания заплатит вам агентское вознаграждение в твердой денежной сумме или в виде процента от выручки, полученной от этих клиентов.

Cерьезные финансовые компании не будут предлагать вам агентское соглашение в обмен на то, что вы приведете к ним жену, друга и собственную бабушку. Как правило, речь об агентских отношениях идет тогда, когда вы заявляете о намерении привлечь несколько десятков клиентов на общую сумму от нескольких миллионов рублей. Все, что ниже, серьезным компаниям не интересно, и платить они за это не будут.

Вес признака = 0 баллов.

Гарантирование высокой доходности и отсутствие необходимых лицензий

Я намеренно объединила эти пункты в один, потому что они взаимосвязаны. Компания, имеющая лицензию Банка России как профессиональный участник фондового рынка, гарантировать доходность не имеет права вообще. За это к компании могут применяться санкции вплоть до лишения лицензии и прекращения деятельности. Поэтому – да, наличие лицензии – важный признак в пользу легитимности и безопасности предложения. Еще стоит дополнительно посмотреть на дату выдачи лицензии – если она выдана меньше года назад, возможно, нарушения эта компания допускает, но до нее просто не успели добраться санкции. Выбирайте компании с длинной историей, хотя бы от 10 лет.

А вот отсутствие лицензии Банка России у организации, предлагающей финансовые услуги, –первый достоверный признак того, что вам попалась финансовая пирамида, а обращение в такую организацию — надежный путь к потере ваших денег.

Вес признака = 1 балл.

Отсутствие собственных основных средств, других дорогостоящих активов

Спорный пункт. Если у компании положительный баланс в пользу активов, мало кредитов и займов, высокая финансовая устойчивость — это, конечно, говорит о ее высокой надежности, но обратное не относит ее автоматически к финансовым пирамидам.

Наличие этого признака можно использовать как дополнительный фактор при выборе между двумя равнозначными компаниями на последнем этапе.

Вес признака = 0 баллов

Агрессивная реклама с некорректной информацией

Очень субъективный критерий. Агрессивная реклама – это какая? Та, которую вам в соцсетях показывают через каждые три поста в ленте? Так это не агрессия компании, а алгоритмы соцсетей, которые вам ее подсовывают в связи с вашей же, кстати, поисковой активностью. Наличие предложений от компании в телевизоре и на билбордах? Это всего лишь говорит о том, что у компании хороший рекламный бюджет и реализуется политика активного выхода на рынок. Судить по количеству рекламы о легитимности предложения не стоит.

С некорректной информацией то же самое. Оценить корректность информационного посыла в рекламе может только эксперт инвестиционной компании, а имеет на это право только контролер или уполномоченный сотрудник Банка России.

А вот предупреждение о рисках должно быть в любом финансовом предложении. Чаще всего его прописывают мелким шрифтом в самом конце. И если его нет – повод задуматься и проверить информацию более тщательно. Если декларации о рисках нет в рекламе, но есть на сайте, это говорит о локальной невнимательности контролера, а не о злонамеренности компании и ее предложения.

Но если уведомления о рисках нет нигде — это еще один фактор в пользу того, что вы встретились с финансовой пирамидой.

Вес признака = 1 балл

Отсутствие точного определения деятельности организации

Для человека без опыта инвестирования определения видов инвестиционной деятельности вполне могут показаться неточными и неопределенными, поэтому давайте выделим те формулировки, которые можно считать нормальными и безопасными, а все остальное отнесем к зоне риска. Компания, которая имеет право оказывать финансовые услуги инвесторам и делать им предложения разместить средства с целью получения дохода, может заниматься:

1. Брокерской деятельностью

2. Деятельностью по управлению активами

3. Деятельностью по управлению инвестиционными фондами, паевыми фондами и негосударственными пенсионными фондами

4. Индивидуальным инвестиционным консультированием

5. Деятельностью форекс-дилера

Все эти заявленные виды деятельности должны быть подтверждены лицензиями Банка России, кроме пункта 4 – там должно быть подтверждение, что компания и ее сотрудники включены в реестр инвестиционных советников Банка России.

Если этого нет – еще один признак того, что данное предложение похоже на пирамиду.

Вес признака = 1 балл

Наличие вступительного взноса: на оформление, обучение, за акции

В случае с покупкой акций это нормально. Чтобы купить акции, нужно внести деньги. Иногда бывают комиссии за оформление сделки, никто не работает бесплатно.

Обучение так же довольно популярно среди инвестиционных компаний: лучше потратить полгода и научить человека инвестировать, чем он за эти же полгода все деньги потеряет, а потом пойдет всем рассказывать, что инвестировать плохо, страшно и вообще не надо. Однако это обучение никогда не будет навязываться как необходимое условие сотрудничества. Хотите – учитесь, не хотите — дело ваше, стать клиентом компании это не помешает.

У инвестиционной компании «ВЕЛЕС Капитал», например, курсы бесплатные, но решение по этому вопросу – часть маркетинговой политики компании, и если они у кого-то другого платные – это не значит ничего плохого и не является поводом насторожиться.

Вес признака = 0 баллов

Платежи принимают только наличными деньгами

Если инвестиционная компания не имеет в своем холдинге банка, то предпочитать наличные она может из-за менее высокой стоимости инкассации.

И, как правило, в 99% случаев то, что воспринимается как «только наличные», – на самом деле оказывается «выгоднее внести наличные, чтобы не платить комиссию за банковский перевод».

В общем, если возможность внести безнал есть, но не выгодно и дорого, – все нормально, если такой возможности нет вообще — повод задуматься о пирамиде.

Вес признака = 0,5 баллов

Консультации только при личной встрече

Надеюсь, эту статью прочитает хотя бы один врач. И задаст себе вопрос: сможет ли он объяснить студенту-медику 1 курса по телефону, как правильно вырезать аппендицит и не угробить пациента.

Первичные консультации лучше всего проводить при личной встрече. Чтобы выработать глобальную стратегию, провести инвестиционное профилирование, познакомиться и понять, что вы – консультант и инвестор – подходите друг другу и сможете работать в связке. Все дальнейшие действия (совершение сделок, подписание отчетов) можно проводить и дистанционно.

Если же вас просят подъехать в офис с наличными деньгами для проведения любой операции по вашему счету – появляются признаки пирамиды, стоит задуматься.

Вес признака = 0,5 баллов

Тем, кто не верит в важность личной встречи, предлагаю эксперимент.

Пишите на электронный адрес veles@veles-capital.ru письмо: тема «Заявка на тест дистанционной консультации с Валентиной Савенковой», в теле письма укажите свой телефон. Первым троим написавшим я позвоню и попробую по телефону объяснить какой-нибудь сложный финансовый продукт. Если хотя бы двое из троих поймут и ответят на контрольные вопросы – подниму балл по этому пункту в 2 раза.

Призывают не раздумывать и вкладывать быстро

Это плохо. Но это не обязательно признак финансовой пирамиды. Возможно, у вашего консультанта просто конец отчетного периода и не выполнен план.

Не репрезентативно, невозможно оценить причины спешки.

Вес признака = 0 баллов.

Договор не защищает ваши права

Тут все бесспорно. Внимательно читайте договор. Совсем недоверчивым можно порекомендовать провести разведку боем: заведите небольшую сумму, купите акции, продайте их и выведите хотя бы часть освободившихся средств.

В легальных структурах никаких проблем подобная операция не вызовет.

Баллы можно присвоить только после разведки. Удалось без проблем завести и вывести 100 рублей – значит и с суммой в 100 тысяч все будет в порядке.

На этапе теоретической оценки в расчетах не участвует.

Но главный признак финансовой пирамиды, о котором не скажет вам гугл и яндекс, другой.

Финансовая пирамида не может показать вам структуру активов, в которые она размещает ваши деньги.

Потому что ее попросту нет. Вам выплачивают доход за счет взносов новых вкладчиков, а не за счет того, что денежные средства прирастают в связи с размещением в доходные инструменты.

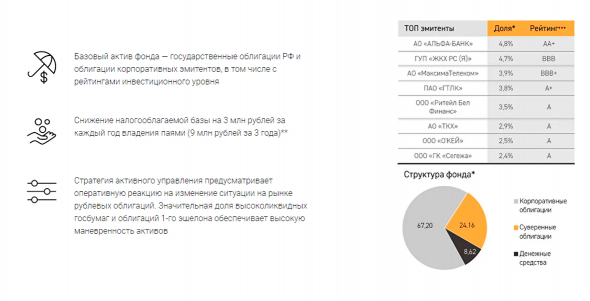

Откройте страницу любого паевого фонда, вы всегда найдете там актуальную именно на сегодня структуру активов, в которые вложены ваши средства.

В пирамиде вы не найдете такой прозрачной отчетности. Вы вообще не сможете узнать, куда разместили ваши вложенные деньги и разместили ли в принципе.

И если все предыдущие пункты заставляют нас только подозревать что-то не вполне корректное и в сумме могут набрать только 4 балла, то отсутствие информации об активах, в которые вложены ваши денежные средства дают +10 баллов в пользу того, что это – финансовая пирамида, и вкладывать в нее деньги не нужно.

Нижняя граница баллов, которая может вызывать подозрения и должна снизить мотивацию вкладываться в предлагаемые продукты, – 3 балла.

Попробуйте самостоятельно проанализировать по этой схеме компании, которые предлагали вам финансовые услуги. А если вам нужна помощью в этом вопросе – пишите на veles@veles-capital.ru с темой «Помощь в оценке финансовой пирамиды» — будем разбираться вместе.

Удачных вам инвестиций!

теги блога velescapital

- IMOEX

- VK

- X5

- X5 Retail Group

- активный доход

- активы

- акции

- Алроса

- аналитика

- банки

- бизнес

- биржа

- богатство

- Брокер

- брокеры

- валюта

- валютный рынок

- Велес Капитал

- вложить деньги

- газ

- где хранить деньги

- ГМК Норникель

- дивиденды

- доллар

- доллар прогноз

- доллар рубль

- доллар рубль прогноз

- евро

- золото

- инвестиции

- инвестиции в акции

- инвестиции в доллар

- инвестиции в ценные бумаги

- инвестиционная идея

- инвестиционный портфель

- инвестор

- Индекс МБ

- Индекс МосБиржи

- итоги дня

- итоги месяца

- Итоги недели

- как заработать деньги

- как инвестировать

- как правильно инвестировать

- как стать богатым

- капитал

- китай

- Куда инвестировать

- курс валют

- курс доллара

- курс доллара прогноз

- курс рубля

- личные финансы

- магнит

- мировая экономика

- ММК

- МосБиржа

- московская биржа

- мтс

- накопления

- Нефть

- новости биржи

- новости финансов

- новости экономики

- обзор рынка

- облигации

- операционные результаты

- отчеты МСФО

- пассивный доход

- покупка акций

- покупка валюты

- Полиметалл

- полюс золото

- прогноз

- прогноз курса доллара

- прогноз курса рубля

- прогноз по акциям

- рост акций

- рубль

- рынок акций

- сбербанк

- Северсталь

- создание капитала

- трейдинг

- управление деньгами

- финансовая грамотность

- финансовая независимость

- финансы

- фондовая биржа

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ценные бумаги

- что будет с рублем

- что делать с деньгами

- экономика

- Экономика россии

- юань

- Яндекс

Знаем, плавали.

Или оттуда получить??