Блог им. enotcapital

Сбер - кэш-машина генерирует прибыль, но на дивиденды не хватает достаточности капитала 0_о

- 13 марта 2024, 00:01

- |

Салют, мои маленькие любители инвестиций! Сегодня Сбербанк отчитался по РПБУ за февраль, посмотрим не зачах ли наш зеленый гигант Халк, не сбоит ли наша кэш-машина по генерации прибыли.

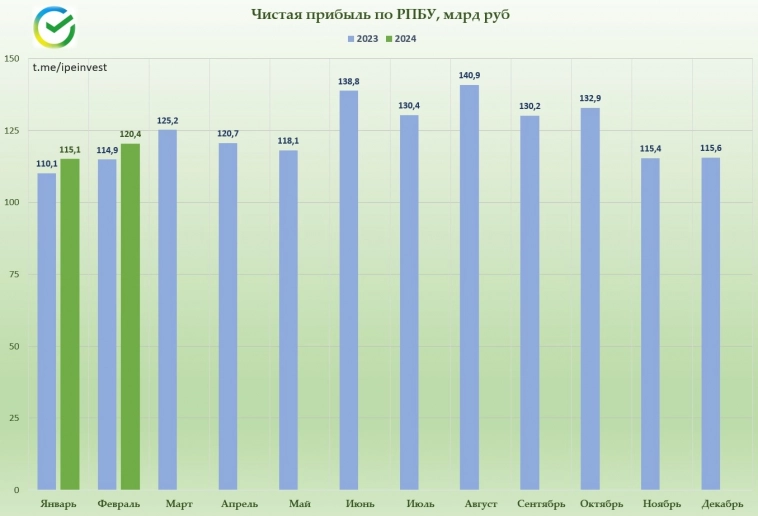

А как раз с ней все в порядке, за февраль ЧП составила 120,4 млрд руб. +4,8% м/м, а за 2 месяца 2024 года чистая прибыль — 235,5 млрд руб. (+4,7% 2м/2м) или 5,21 рубля на акцию, не смотря на то, что январь-февраль не самые сильные месяцы исторически, а также присутствовали немаленькие отчисления в резервы, но обо всем по порядку.

Результаты сравниваю с рекордным 2023 годом, а можем ли повторить? а превзойти?))

Сбер — чистая прибыль по месяцам по РПБУ, млрд руб

Рентабельность капитала (ROE) в феврале 21,7% — хуже чем в феврале 2023 г., но лучше января 2024 г. — в прошлом месяце было 20,7%

Сбер — чистый процентный доход по месяцам по РПБУ, млрд руб

Чистые процентные доходы первых 2х месяцев 2024 г. превосходят первые месяцы рекордного 2023 года, но в феврале они снизились по отношению к январю — с 211 до 199,2 млрд рублей.

Что там с комиссией?)

Тут тоже идем с опережением:

Сбер — чистый комиссионный доход по месяцам по РПБУ, млрд руб.

В расходы на резервы и переоценку кредитов Сбер направил в январе 65,5 млрд руб., в феврале 84,1 млрд руб. — что выше, чем в среднем в 2023 году.

Операционные расходы (тут чем больше — тем хуже):

Сбер — операционные расходы по месяцам по РПБУ, млрд руб.

Операционные расходы выше прошлогодних, в январе 60,3 млрд руб., в феврале 71,0 млрд руб.

Прирост активных клиентов — физлиц с начала года составил +0,2 млн, всего их у банка 108,7 млн, так как банк уже большой здесь расти ему сложновато, за весь прошлый 2023 год клиенты по этому сегменту выросли на 1,6 млн. Корпоратов с прошлого года цифра около 3 млн, на февраль 3,2 млн корпоративных клиентов.

Пользователей подписки СберПрайм увеличилось с начала года на 0,2 млн и составило на февраль 10,2 млн, кстати, подписки хорошо выросли с 5,9 млн до 10 млн в прошлом году. Активных ежемесячных пользователей СберБанк Онлайн — 82,4 млн (+пол ляма с начала года).

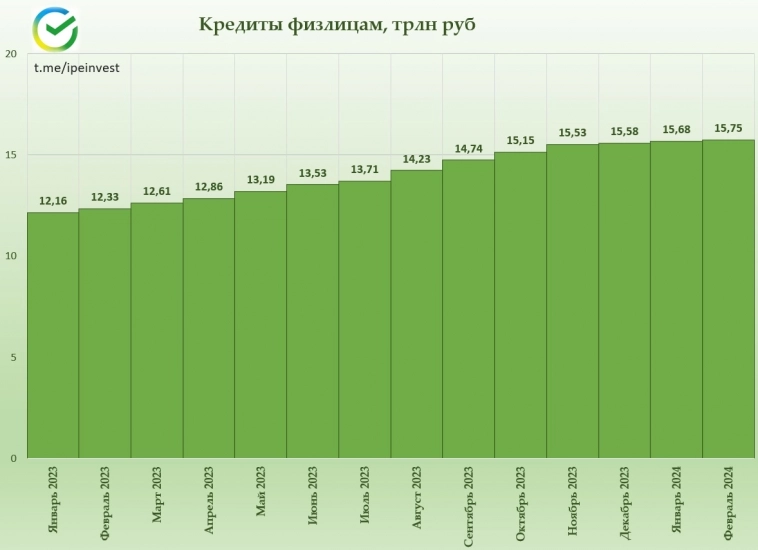

Перейдем к кредитам:

Корпоративный кредитный портфель немного подрос по сравнению с январем и составил 23,15 трлн руб., но находится пока ниже декабря 2023 г., тогда он составлял 23,32 трлн рублей. За месяц корпоративным клиентам был выдан объем кредитов на сумму 1.5 трлн руб. Пока все нормально, но видно что темпы кредитования снизились.

Розничный кредитный портфель растет, но также видно замедление динамики роста, на февраль составляет 15,75 трлн рублей. Частным клиентам в феврале было выдано 449 млрд руб. кредитов, из них 255 млрд руб. потребкредитов, ипотечных — 153 млрд руб.

Доля просроченной задолженности на конец февраля стабильна - 2,1%.

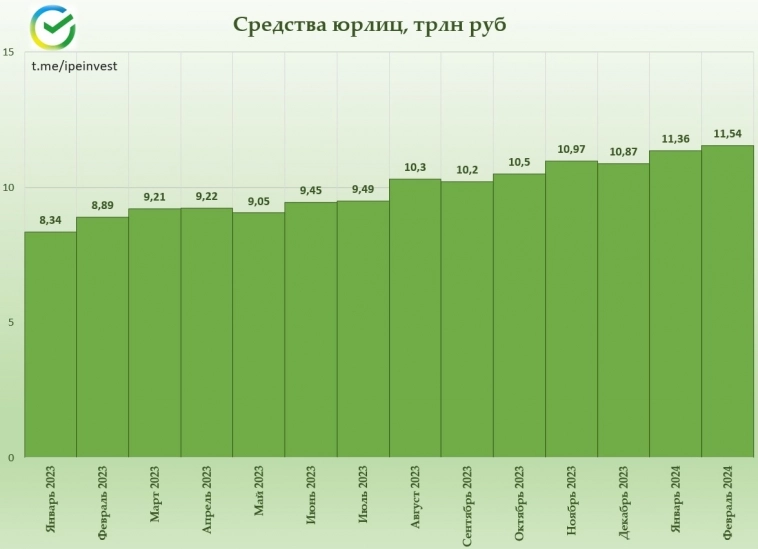

Средства юридических лиц составили 11.5 трлн руб. и с начала года выросли на 6.1%.

Физлица же держат средств в Сбере вдвое больше, чем юрики:

Не смотря на январский спад, в феврале средства физиков, на фоне высоких процентных ставок по срочным вкладам, выросли до 22.8 трлн руб.

Показатель соотношения затрат и доходов CIR (cost income ratio) также известен, как коэффициент эффективности у Сбера составил в феврале ровно 23%. Чем меньше значение CIR — тем лучше (выше производительности и эффективность банка).

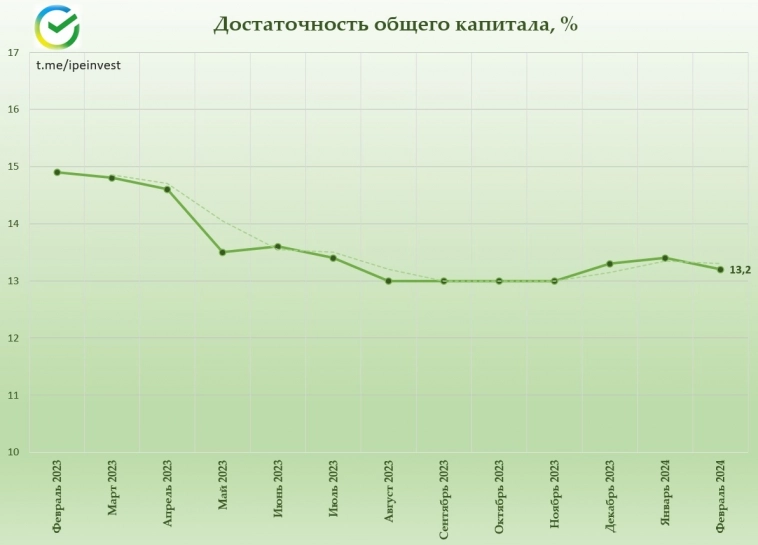

Что еще важно: в декабре 2023 г. в Сбере принята дивидендная политика на последующие 3 года. Целевой уровень дивидендных выплат установлен в размере 50% от чистой прибыли по МСФО, а ключевым условием в том числе является поддержание достаточности общего капитала по РПБУ на уровне не менее 13,3%.

Поэтому посмотрим на общий капитал банка и его достаточность

В мае 2023 года Сбер выплатил 564,67 млрд рублей, в размере 25 рублей на акцию. Сейчас капитал составляет 283,44 рубля на акцию.

Вот тут то и вылезла проблемка, вот тут то дупло инвесторов и должно немного сузиться, но проблемка пока совсем небольшая, достаточность общего капитала по РПБУ для выплаты дивидендов должна быть не менее 13,3%, у Сбера сейчас 13,2%, чуть ниже допустимой границы. В прошлом году, по итогам апреля Сбер подошел к выплате дивов с достаточностью общего капитала в 14,6%.

Не думаю что в этом году будут отменены дивиденды от зеленого Халка, да и государству деньги сейчас нужны как никогда, поэтому нужные цифры нарисуют, если понадобится — сдвинут выплаты подальше мая месяца, держу Сбер и не суечусь, а у меня пол портфеля всё-таки в нем, покупался весь пакет ниже 200 рублей за акцию, жду на него див в районе 33,4 рубля на акцию. Идея была понятна — банки окажутся бенефициарами закрытия иностранного кредитования для наших компаний и роста денежной массы с вливанием её по всем фронтам (увеличение расходов, льготные ипотеки, соц. выплаты и т.д.). А рентабельность капитала банка выше инфляции (не только официальной) и ключевой ставки на данный момент как ни крути.

В итоге, отечественная кэш-машина продолжает генерировать деньги и 5,21 рублей на дивы за 2 месяца уже нафармила, грубо экстраполируя (чего делать не надо) 30 рублей за 2024 г. уж покажем, а дальше может быть снижение ставки + роспуск резервов (которые доначислялись также на фоне сокращения субсидирования государства и изменения параметров льготной ипотеки), что только поможет перебить рекорд 2023 года, так что Герман Греф не лукавит, когда заявляет о том, что в следующем году в банке также ждут положительной динамики бизнеса. Оценка банка сейчас — 4.4 P/E — исторически не дорого, а потенциальная годовая доха для инвестора 22,2%, это около 360 рублей за лист. Динамика роста хоть и замедлилась по розничным и корпоративным кредитным портфелям, но они все ещё растут не смотря на высокую ключевую ставку.

В общем Сбер считаю хорошей, консервативной и понятной идеей, а закладывая снижение ставки, ниже 300 руб. за акцию покупка привлекательна на мой взгляд, если конечно не удастся взять ниже капитала, который сейчас 283,44 рубля, иксов тут не жду, он был сделан в прошлом году, свой пакет акций оставляю под дивиденды, рост на уровне и выше рынка вполне допускаю.

Не является индивидуальной инвестиционной рекомендацией

Мой телеграм канал: https://t.me/ipeinvest

Канал на дзене (больше статей): dzen.ru/enotcapital

Буду рад Вашим лайкам и подпискам.

Хорошего настроения и зеленых портфелей, и да прибудет с Вами сила сложного процента.

теги блога Енот с Мосбиржи!

- Headhunter

- IMOEX

- RGBI

- акции

- Алроса

- Арктик СПГ-2

- банки

- банковский сектор

- биржа

- БПЛА

- валюта

- вклад

- ВТБ

- выкуп

- Газпром

- Газпромнефть

- ГМК Норникель

- гособлигации

- дивидендная политика

- дивиденды

- длинные ОФЗ

- доллар

- доходность

- займер

- золото

- идеи

- инвестиции

- Индекс МБ

- Индекс МосБиржи

- Интер РАО

- интервью

- инфляция

- Итоги месяца

- капитал

- Китай

- ключевая ставка

- ключевая ставка ЦБ РФ

- компании

- коррекция

- кубышка

- ликвидность

- Лукойл

- металлурги

- Минфин

- мсфо

- Нефть

- нефтянка

- Новатэк

- Новости

- Норникель

- НПЗ

- Облигации

- объем

- отчеты МСФО

- отчёт

- офз

- оценка

- падение

- перспективы

- портфель

- портфель инвестора

- прогноз

- прогноз по акциям

- разбор

- размещения

- редомициляция

- результаты

- Роснеть

- роснефть

- Россети

- РСБУ

- рубль

- рынок

- рынок - взгляд

- санкции

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- ставка

- сургут

- сургутнефтегаз

- танкеры

- топливо

- Транснефть

- флоатеры

- фондовый рынок

- фонды денежного рынка

- форекс

- фрахт

- фьючерс mix

- Хэдхантер

- ЦБ РФ

- Цели

- чистая прибыль

- экспорт

- Южная Корея

- юмор

- Юнипро

держи и не суетись. суетиться начнешь, когда объявят дефолт по валютным депозитам.

Витя, В дивполитике:

— возможность удержания на среднесрочном горизонте достаточности общего капитала Группы, рассчитанной в соответствии с требованиями Банка России (Н20.0) на основе консолидированной отчетности Группы по РПБУ, с учетом консервативного прогноза развития бизнеса Группы в следующем отчетном периоде, на уровне не менее 13,3 процентов