SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. zzznth

Золотой полюс

- 19 февраля 2024, 18:02

- |

Как уже отмечалось, Полюс мог бы стать золотым эталоном, если б не их последние сомнительные корпоративные практики...

Вообще, говоря о Полюсе нельзя не вспомнить Сухой Лог — крупнейшее неосвоенное месторождение золота. Проект, ожидаемо, крайне масштабный и сроки ввода в эксплуатацию периодически сдвигались вправо. Тем не менее, я все ж исхожу из мнения, что Ахиллес догонит черепаху :) На данный момент, прогнозируется, что первая очередь будет введена в 28-м году, а вторая в 2030-м. Производственные мощности настолько велики, что позволят удвоить производство золота.

Переведем планы в цифры. В предположении, что рост производства через 5 лет составит 90%, это означает среднегодовой рост на 13.7%. Скажем 80% на горизонте 6 лет — это 10.3%. Тут просто надо учесть и неопределенность со сроками и возможную естественную деградацию текущих производств.

Тем не менее, прогнозный рост объемов пусть и небольшой, но все-таки двузначный. Прогнозная себестоимость на уровне остальных проектов. В 2020-м году TCC оценивалось $390, притом что средняя по компании тогда была $369. К слову, за 22-й год TCC было $519. Ну, я ж не просто так упоминаю инфляцию почти в каждом посте… Вот например про инфляцию в капексах майнинга…

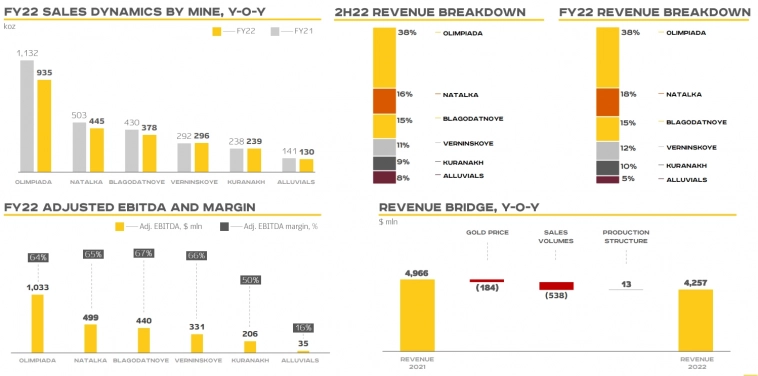

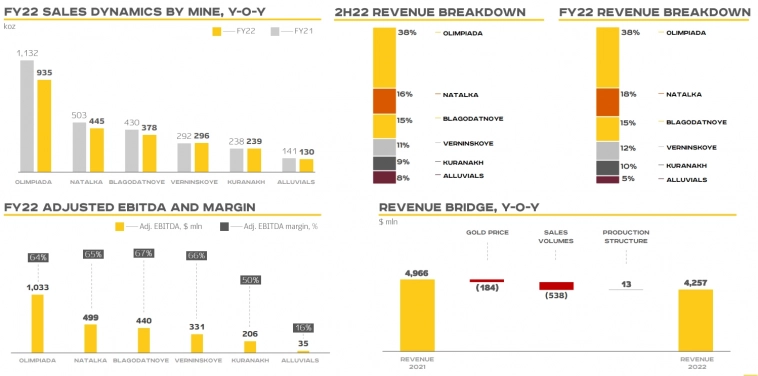

Олимпиада — крупнейшее месторождение Полюса, которое разрабатывают уже полвека! Этот проект приносит почти половину всего золота! Кстати, некоторая просадка в объемах добычи в 22-м году и была вызвана Олимпиадой.

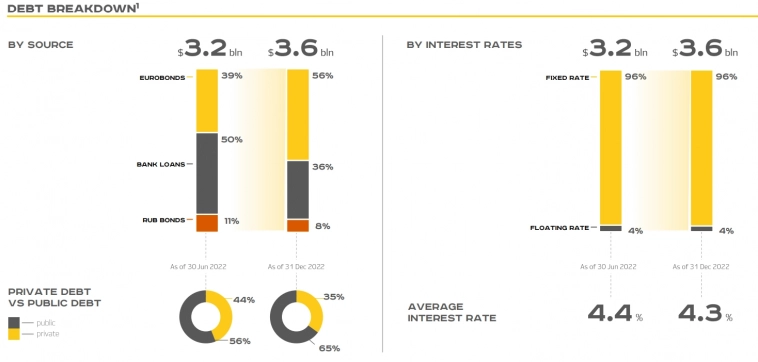

Так что слабые результаты 1П22 связаны именно с этим (а не сезонностью или чем-то еще). Поскольку у Полюса очень низкая себестоимость (и очень высокая маржинальность) колебания спотовых цен менее сильно влияют на финансовые результаты по сравнению с другими компаниями. Безусловно, рост цен — это здорово (убедимся с выходом отчета). Собственно я бы и не разбирал Полюс если б не его низкая текущая капитализация.

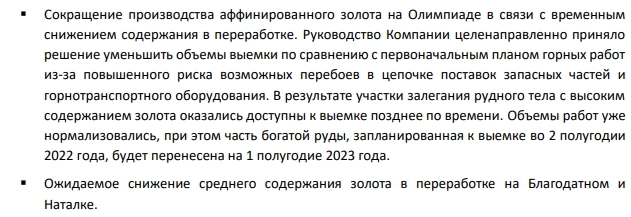

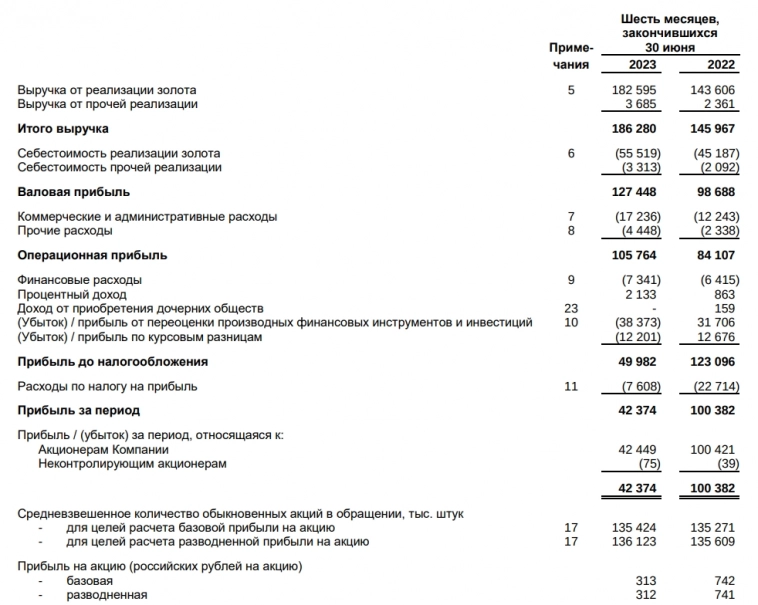

К сожалению, количество раскрываемой информации довольно мало… Посмотрим на полугодовое МСФО

Отмечу, что за 1П23 было реализовано 1261 тыс унций (39.2т), что составляет 87% от объемов производства. Средняя рублевая цена реализации во 2П будет минимум процентов на 25 выше. Выручка (даже при таких же объемах реализации) будет больше почти на 50 млрд! Держим в уме дополнительный прирост выручки на 10-15% (если компания сможет продать все добытое золото). Таким образом, операционная прибыль за 2П может составить 150-170 млрд!

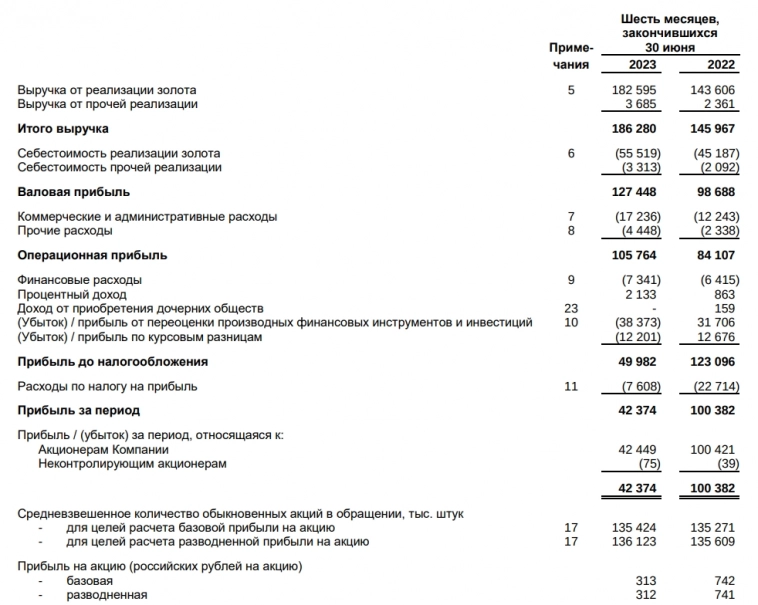

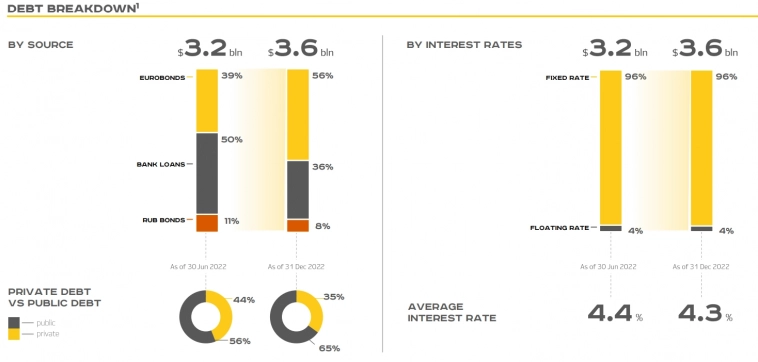

Долг у компании (на момент окончания 1П23) почти весь был валютный и с фиксированной ставкой. Переоценка долга (из-за девальвации) дала 50 млрд финансового убытка, уполовинив результаты. С учетом роста процентов, и более слабой девальвации во 2П, вполне можем увидеть 100-120 млрд прибыли за 2 полугодие. Подчеркну, что тут много нюансов из-за колоссального байбека..

Так что при текущем рублеграмме, компания выглядит весьма дешевой по прогнозным мультипликаторам, если б не одно но...

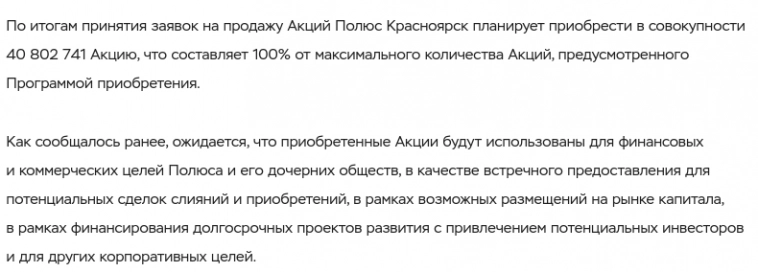

Все сменилось с колоссальным байбеком для своих по завышенной цене, на который ушло почти 0.6 триллиона рублей...

Данный огромный квазиказначейский пакет крайне затрудняет анализ компании. Какие на него планы — прямо сейчас не очень ясно.

На конец 1П23, у компании было 150 млрд в денежных средствах и их эквивалентов. Это сильно меньше чем объем байбека — очевидно что компании пришлось занять еще. Причем много. Пока нет понимания какими именно инструментами компания увеличила свою долговую нагрузку. Из хорошего: она (почти наверняка) успела это сделать до сильного повышения ключевой ставки в середине августа.

Так то компания выглядит недорогой (все-таки цена на золото и девальвация сделали свое дело).

Вообще, говоря о Полюсе нельзя не вспомнить Сухой Лог — крупнейшее неосвоенное месторождение золота. Проект, ожидаемо, крайне масштабный и сроки ввода в эксплуатацию периодически сдвигались вправо. Тем не менее, я все ж исхожу из мнения, что Ахиллес догонит черепаху :) На данный момент, прогнозируется, что первая очередь будет введена в 28-м году, а вторая в 2030-м. Производственные мощности настолько велики, что позволят удвоить производство золота.

Переведем планы в цифры. В предположении, что рост производства через 5 лет составит 90%, это означает среднегодовой рост на 13.7%. Скажем 80% на горизонте 6 лет — это 10.3%. Тут просто надо учесть и неопределенность со сроками и возможную естественную деградацию текущих производств.

Тем не менее, прогнозный рост объемов пусть и небольшой, но все-таки двузначный. Прогнозная себестоимость на уровне остальных проектов. В 2020-м году TCC оценивалось $390, притом что средняя по компании тогда была $369. К слову, за 22-й год TCC было $519. Ну, я ж не просто так упоминаю инфляцию почти в каждом посте… Вот например про инфляцию в капексах майнинга…

***

Сухой лог держим в уме (как и корп практики). Перейдем к анализу производства у компании.

Олимпиада — крупнейшее месторождение Полюса, которое разрабатывают уже полвека! Этот проект приносит почти половину всего золота! Кстати, некоторая просадка в объемах добычи в 22-м году и была вызвана Олимпиадой.

Так что слабые результаты 1П22 связаны именно с этим (а не сезонностью или чем-то еще). Поскольку у Полюса очень низкая себестоимость (и очень высокая маржинальность) колебания спотовых цен менее сильно влияют на финансовые результаты по сравнению с другими компаниями. Безусловно, рост цен — это здорово (убедимся с выходом отчета). Собственно я бы и не разбирал Полюс если б не его низкая текущая капитализация.

К сожалению, количество раскрываемой информации довольно мало… Посмотрим на полугодовое МСФО

Отмечу, что за 1П23 было реализовано 1261 тыс унций (39.2т), что составляет 87% от объемов производства. Средняя рублевая цена реализации во 2П будет минимум процентов на 25 выше. Выручка (даже при таких же объемах реализации) будет больше почти на 50 млрд! Держим в уме дополнительный прирост выручки на 10-15% (если компания сможет продать все добытое золото). Таким образом, операционная прибыль за 2П может составить 150-170 млрд!

Долг у компании (на момент окончания 1П23) почти весь был валютный и с фиксированной ставкой. Переоценка долга (из-за девальвации) дала 50 млрд финансового убытка, уполовинив результаты. С учетом роста процентов, и более слабой девальвации во 2П, вполне можем увидеть 100-120 млрд прибыли за 2 полугодие. Подчеркну, что тут много нюансов из-за колоссального байбека..

Так что при текущем рублеграмме, компания выглядит весьма дешевой по прогнозным мультипликаторам, если б не одно но...

***

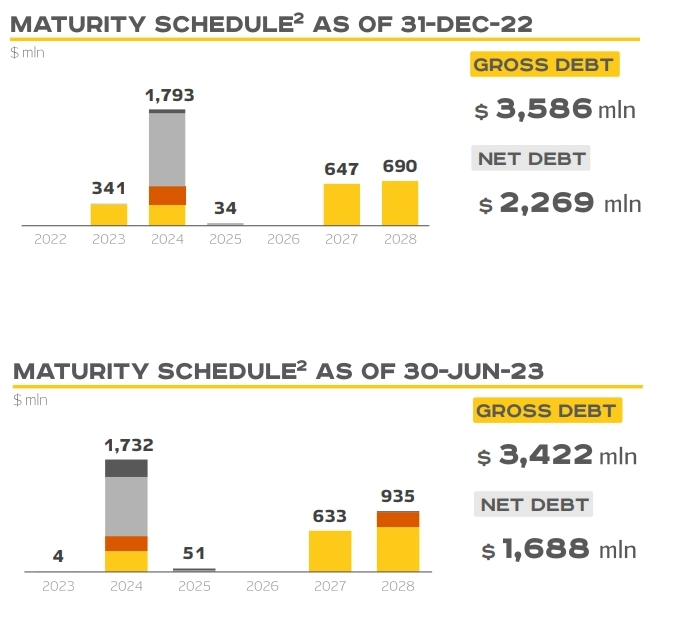

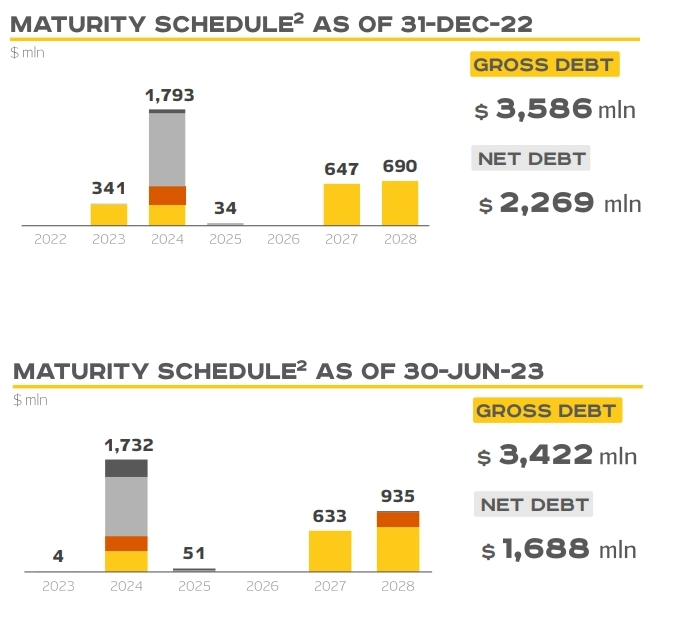

Самый интересный момент долговая нагрузка и байбек. До этой сомнительной практики, долг у компании был довольно небольшой. При этом, львиная часть выплат приходилась на 2024-й год.

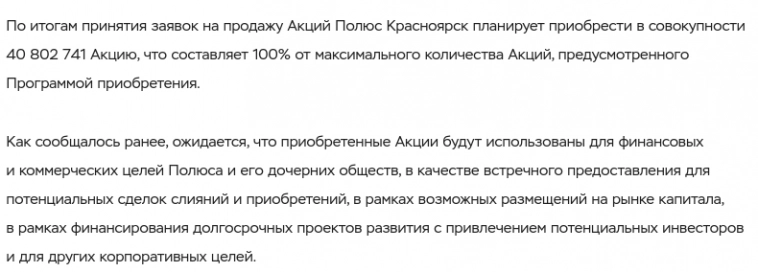

Все сменилось с колоссальным байбеком для своих по завышенной цене, на который ушло почти 0.6 триллиона рублей...

Данный огромный квазиказначейский пакет крайне затрудняет анализ компании. Какие на него планы — прямо сейчас не очень ясно.

На конец 1П23, у компании было 150 млрд в денежных средствах и их эквивалентов. Это сильно меньше чем объем байбека — очевидно что компании пришлось занять еще. Причем много. Пока нет понимания какими именно инструментами компания увеличила свою долговую нагрузку. Из хорошего: она (почти наверняка) успела это сделать до сильного повышения ключевой ставки в середине августа.

Так то компания выглядит недорогой (все-таки цена на золото и девальвация сделали свое дело).

Однако, детали по долгу и планам на квазиказначейские акции могут очень сильно повлиять на оценку компании.

5.6К |

Читайте на SMART-LAB:

МГКЛ: мероприятия недели

На этой неделе МГКЛ примет участие сразу в двух профильных мероприятиях, посвященных рынку капитала. 📍 26 февраля — Конференция IPO –...

10:00

Berkshire Hathaway наращивает вложения в страхование

Инвестиционный фонд, основанный Уорреном Баффетом, Berkshire Hathaway увеличил в 4 кв. 25 года долю в американской страховой фирме Chubb до 8,7%,...

11:50

теги блога zzznth

- buyback

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- ВИМ Ликвидность

- внеочередное заседание ЦБ

- денежно-кредитная политика

- дивидендная политика

- дивидендное ралли

- дивиденды

- ДКП

- долгосрочные инвестиции

- доллар рубль

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Инград

- Индекс МБ

- интеррао

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- коррекция

- куйбышевазот

- ЛЧИ 2021

- макро

- ММК

- мнение по рынку

- мобильный пост

- Налогообложение на рынке ценных бумаг

- нефть

- НоваБев Групп

- обзор

- обзор рынка

- Облигации

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- разбор

- результат торговли

- результаты

- Русагро

- Самолет Девелопмент

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- совкомбанк

- солнечная энергетика

- сравнение

- стейтмент

- сургут преф

- Сургутнефтегаз

- США

- сырье

- Тинькофф Банк

- ТМК

- трежерис США

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото

Вообще, настолько дешева, что можно бы ну Очень Много взять, но из-за специфических рисков взял пока примерно на такую же долю как Селю и ЮГК

при росте спота (и прочих постоянных) фин результаты растут как обратная маржинальность. вот собственно и все

Но ключевое тут _изначально_ справедливо оценены. Полюс как-то занижен сильно оказался

Но у каждой компании из списка (полюс, югк, селигдар) своя неопределенность есть, причем сильная...

Решил для себя, что буду держать до отчетов, а там уж думать