Блог им. boomin

«Электрорешения»: быстрый дебют

- 18 августа 2023, 15:25

- |

10 июля на Московской бирже был размещен за один день дебютный выпуск облигаций ООО «Электрорешения» объемом 1 млрд рублей. Еще до размещения в апреле 2023 г. АКРА повысило кредитный рейтинг компании до BBB со стабильным прогнозом. Ставка купона установлена на уровне 12,3% годовых на весь период обращения. Несмотря на невысокую премию за дебют, выпуск оказался интересен розничным инвесторам и был размещен в течение одного дня за 2 633 сделки. Организаторами выступили БКС КИБ и Газпромбанк. Аналитики Boomin решили подробно рассмотреть деятельность компании и выяснить, всё ли так действительно радужно в отчетности эмитента.

ООО «Электрорешения» — производитель и поставщик электротехнического оборудования. Работает на рынке с 2003 г. под брендом EKF. Компания производит:

- электротехническую продукцию;

- оборудование среднего напряжения;

- корпуса электрощитов;

- изделия для электромонтажа и электроустановки;

- средства измерения;

- кабеленесущие системы;

- шинопроводы.

Также эмитент предоставляет готовые типовые электротехнические решения в сферах жилищного и коммерческого строительства. Компания планирует активно развивать свою работу и с промышленным сектором.

На текущий момент продукция EKF реализуется в 20 странах мира. В ассортименте — более 17 тыс. позиций. Производственная база EKF включает заводы во Владимирской области, семь логистических центров в России и странах СНГ, испытательную лабораторию и конструкторское бюро.

По заявлению компании, привлеченные на долговом рынке средства будут направлены на наращивание и модернизацию производственных мощностей, развитие и внедрение цифровых инструментов. В качестве особенно важной задачи эмитент выделяет локализацию собственного производства в России. Сейчас 70% компонентов для продукции «Электрорешений» производится за рубежом, однако в рамках импортозамещения в ближайшей перспективе планируется сокращение импортных составляющих до 30%.

Структура группы

Учредителем ООО «Электрорешений» со 100-процентной долей является компания с ограниченной ответственностью «Ревана Альянс ЛТД» (Республика Кипр). Генеральным директором является Александр Андреевич Иванов.

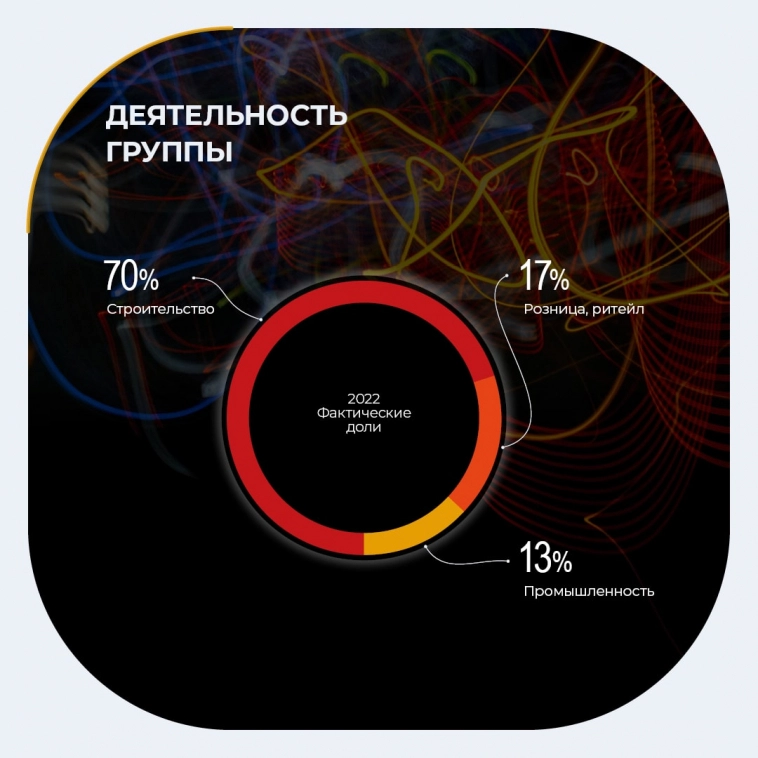

В 2022 г. большая часть деятельности EKF приходилась на сферу строительства. Компания ведет сотрудничество с крупными девелоперами: «Самолет», «Группа ЛСР», ФСК, ПИК, «Эталон» и др.

17% в структуре сбыта «Электрорешений» занимает промышленный сектор. Компания рассчитывает на существенный прирост своей деятельности в этом направлении.

Также компания активно сотрудничает с ведущими сетями и маркетплейсами.

Анализ финансовых показателей

По данным МСФО на конец 2022 г., активы компании выросли на 26% год к году и составили 10,11 млрд рублей. Ключевая доля активов, как и в прошлом году, была сосредоточена в «запасах» — 4,47 млрд рублей (44% активов) и дебиторской задолженности — 2,22 млрд рублей (22% активов). Объем денежных средств на счетах снизился с 389 до 349 млн рублей.

Для определения реальной стоимости чистых активов, доступных инвесторам в случае негативного развития сценария, аналитики Boomin провели оценку активов и обязательств компании по данным отчетности МСФО за 2022 г. Полугодовая отчетность по МСФО за 2023 г. эмитентом пока не раскрыта.

| Балансовая стоимость | Корректировка | Комментарий | |

|---|---|---|---|

| АКТИВЫ | |||

| Основные средства (ОС) | 609 044 | 323 863 | 80% ОС приходится на машины и оборудование, которые на рынке можно быстро продать с дисконтом 50%. |

| Активы в форме права пользования | 1 036 178 | 0 | Актив, который представляет собой право арендатора использовать базисный актив, не учитываем в чистых активах, так как продать его компания вряд ли сможет. |

| Нематериальные активы | 51 986 | 0 | Оценка нематериальных активов достаточно субъективна и трудно оценима при продаже. |

| Предоплата за внеоборотные активы | 210 280 | 147 196 | |

| Инвестиции и прочие финансовые активы | 5 | 5 | |

| Отложенные налоговые активы | 146 736 | 154 | |

| Внеоборотные активы | 2 054 229 | 471 218 | |

| Запасы | 4 468 144 | 3 088 298 | 95% всех запасов составляет готовая продукция, которую можно реализовать с дисконтом 30%. |

| Торговая и прочая дебиторская задолженность | 2 218 003 | 2 155 951 | 82% от общей дебиторской задолженности составляют задолженность покупателей и заказчиков, остальная часть — прочие дебиторские задолженности. Показатель скорректирован на объем резерва обесценивания. |

| Авансы выданные | 783 993 | 391 997 | Предположим, что половину авансов и предоплат удастся вернуть. |

| Авансы по текущему налогу на прибыль | 47 215 | 47 215 | |

| Налоги к возмещению | 144 630 | 144 630 | |

| Инвестиции и прочие финансовые активы | 40 973 | 40 973 | |

| Денежные средства и их эквиваленты | 349 255 | 349 255 | |

| Оборотные активы | 8 052 213 | 6 218 318 | |

| Итого активы | 10 106 442 | 6 689 536 | |

| ОБЯЗАТЕЛЬСТВА | |||

| Кредиты и займы | 477 000 | 477 000 | |

| Обязательства по аренде | 839 952 | 0 | |

| Торговая и прочая кредиторская задолженность | 33 | 33 | |

| Резервы | |||

| Долгосрочная обязательства | 1 316 985 | 477 033 | |

| Кредиты и займы | 1 951 366 | 1 951 366 | |

| Обязательства по аренде | 297 980 | 0 | |

| Торговая и прочая кредиторская задолженность | 3 285 546 | 3 285 546 | |

| Авансы полученные | 356 011 | 356 011 | |

| Резервы | 156 897 | 156 897 | |

| Задолженность по налогам | 441 410 | 441 410 | |

| Прочие обязательства | 0 | ||

| Задолженность по налогу на прибыль | 968 | 968 | |

| Краткосрочные обязательства | 6 490 178 | 6 192 198 | |

| Итого обязательства | 7 807 163 | 6 669 231 | |

| Чистые активы | 2 299 279 | 20 305 |

В целом, на текущий момент активы компании практически полностью покрывают ее обязательства.

В пассивах собственный капитал по итогам 2022 г. составил 2,3 млрд рублей, увеличился он преимущественно за счет роста нераспределенной прибыли.

Финансовый долг в 2022 г. не подвергся существенному изменению и составил 2,4 млрд рублей без учета обязательств по аренде. На кредиторскую задолженность приходилось 3,3 млрд рублей (что на 18% больше, чем в предыдущем году).

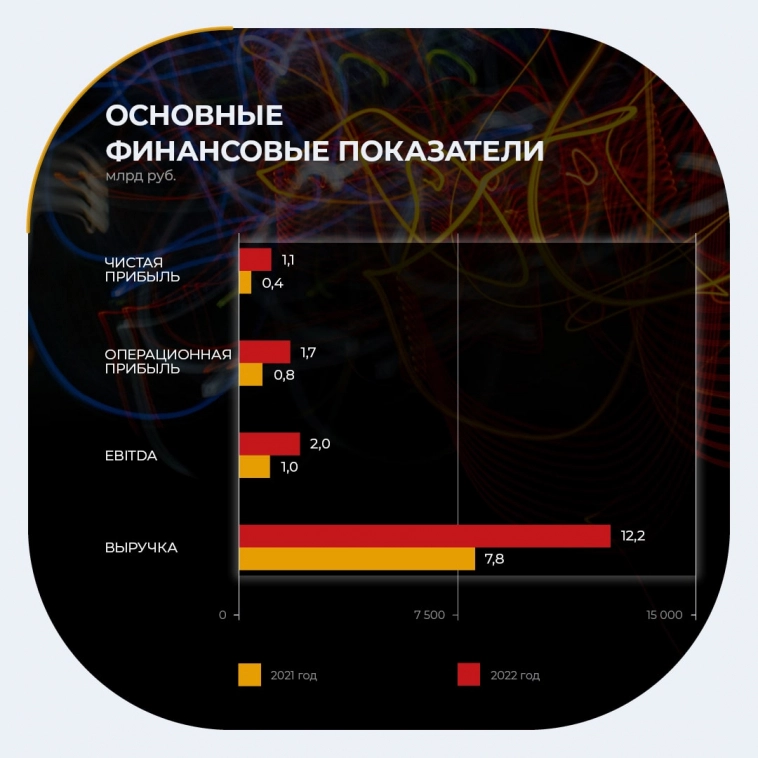

Выручка растет на протяжении пяти лет подряд. За 2022 г. она увеличилась на 57,3% и составила 12,2 млрд. По прогнозам компании, к концу 2023 г. этот показатель должен достигнуть 20 млрд рублей.

EBITDA выросла вдвое — до 2 млрд рублей, что на 993,4 млн рублей превышает итог предыдущего года. Соотношение EBITDA/Выручка в 2022 г. составило 16,45%. Чистая прибыль за год составила 1,1 млрд рублей по сравнению с 407 млрд рублей в 2021 г.

Долговая нагрузка в терминах чистый долг/EBITDA за 2022 г. составила 1,6х с учетом обязательств по аренде.

Динамика рентабельности продаж положительная. Показатель ROS за 2022 г. указывает на эффективное функционирование компании. За последние три года наблюдается устойчивый рост рентабельности собственного капитала (ROE), а высокая рентабельность активов (ROA) указывает на эффективность менеджмента в управлении ресурсами компании.

Кредитный портфель

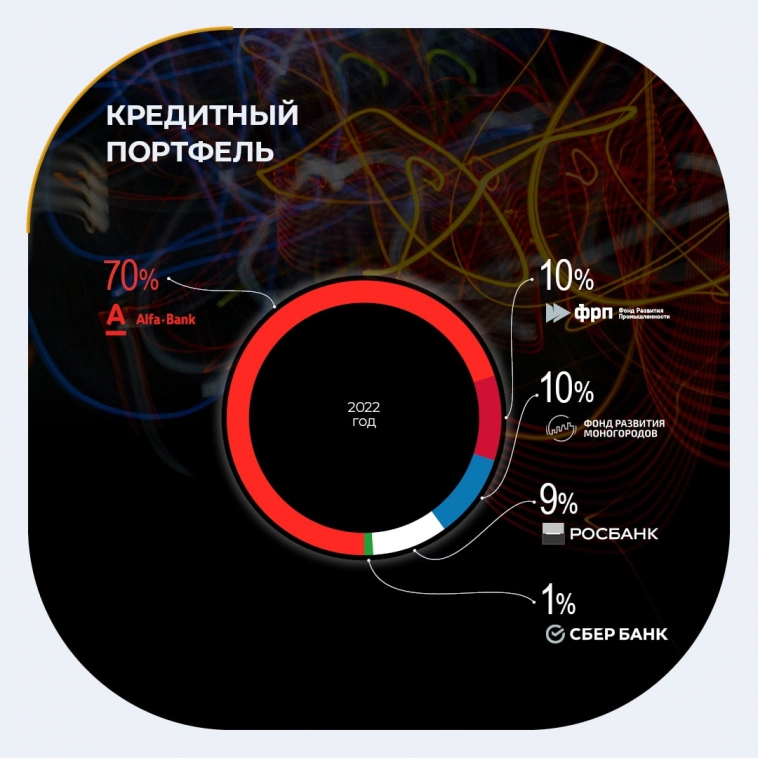

На конец 2022 г. кредитный портфель подвергся несущественным изменениям. Годовой прирост составил менее 1%: с 2 407,2 млн до 2 428,4 млн рублей.

Основная доля кредитных займов по-прежнему приходится на краткосрочные обязательства, которые за 2022 г. увеличились вдвое и составили 1,7 млрд рублей. Долгосрочные обязательства за год не подверглись изменениям. Пятая часть кредитного портфеля приходится на государственные фонды: 477 млн рублей с фиксированной ставкой 1%.

Основную долю в кредитном портфеле составляют кредиты Альфа-Банка — около 1,7 млрд рублей, или 70% от всего портфеля.

Рынок и конкуренты

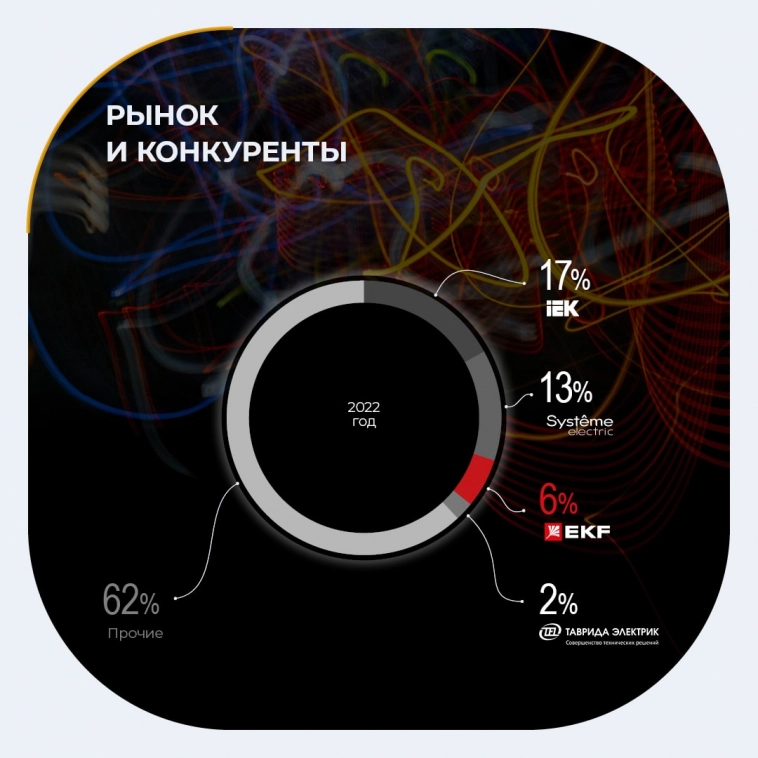

За последние два года многие крупнейшие международные компании покинули российский рынок электрооборудования и тем самым создали потенциал для развития отечественных производителей.

EKF занимает 5,7% рынка и входит в тройку лидеров продаж низковольтового оборудования.

Основным конкурентом «Электрорешений» является отечественный производитель IEK GROUP, занимающий 17% рынка. IEK также является действующим эмитентом долгового рынка. Дебютный выпуск облигаций был размещен в декабре прошлого года объемом 2 млрд рублей и купонной доходностью 12,7%, при этом уровень кредитного рейтинга компании A- (от «Эксперта РА»).

Риски

Аналитики Boomin отмечают следующие риски при анализе текущего состояния компании:

- Зависимость от зарубежного производства является ключевым риском для эмитента на текущий момент. Высокая доля комплектующих для производства поставляется из-за границы. Ухудшение отношений между странами и антироссийские санкции привели к ухудшению логистической схемы.

- Резкие колебания курса валют могут негативно отразиться на себестоимости продукции. Убытки компании от курсовых разниц за 2022 г. выросли на 80%.

- Темпы экономического развития в России. Высокая доля реализации продукции компании в строительной сфере (70%) приводит к повышенной чувствительности относительно проблем данного сектора. В случае кризиса на рынке недвижимости или снижения экономической активности произойдет сокращение спроса на продукцию компании.

- Кредитные риски. На конец 2022 г. у компании наблюдалась слабая диверсификация кредитного портфеля. Существенная доля финансовых обязательств была сформирована краткосрочным долгом. При низких запасах наличных средств присутствуют риски невыполнения компанией кредитных обязательств.

Заключение

EKF является сильным игроком на рынке электрооборудования и входит в тройку лидеров своего сегмента.

Повышение кредитного рейтинга аналитики Boomin считают обоснованным. Компания действительно имеет хорошие финансовые показатели. Расчет стоимости чистых активов показал, что даже при худшем сценарии компания способна покрыть свои текущие долговые обязательства. При этом все-таки стоит отметить слабую диверсификацию кредитного портфеля, основная доля (70%) займов приходится на один банк.

По мнению аналитиков Boomin, основным риском в работе компании является зависимость от импортных комплектующих для производимого электрооборудования. Эмитент планирует нивелировать этот риск за счет локализации и наращивания собственных производственных мощностей. Для реализации этой задачи, а также для реструктуризации долговых обязательств EKF планирует использовать привлеченные на бирже средства.

10 июля 2023 г. состоялось размещение дебютного выпуска облигаций на сумму 1 млрд рублей с погашением через три года. Первая выплата купона с фиксированной годовой ставкой 12,3% состоится 9 октября 2023 г. С момента размещения цена на бумагу не опускалась ниже номинала и торгуется с премией, не превышающей 2,5%.

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал