SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. TAUREN

🏦 Сбербанк (SBER) - обзор результатов банка за июнь 2023г

- 12 июля 2023, 09:23

- |

◽️ Капитализация: 5,6 трлн ₽ / 248₽ за акцию

◽️ P/B TTM: 1

◽️ fwd P/E 2023:4

◽️ fwd дивиденд 2023: 12,5%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

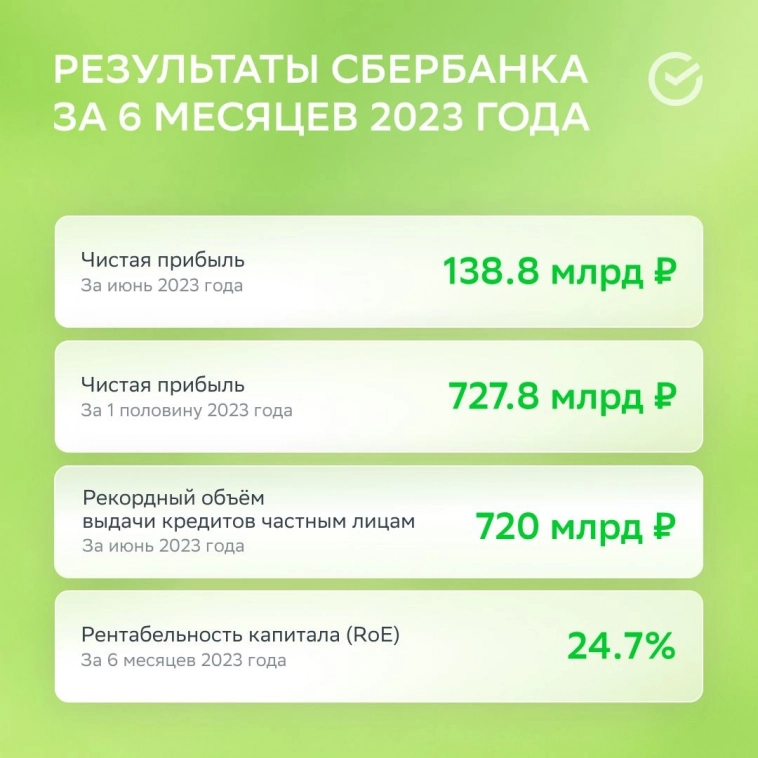

👉 Финансовые результаты за июнь 2023г:

— чистый % доход: 182 млрд ₽ (-2,8% м/м)

— чистый ком. доход: 58 млрд ₽ (+3,4% м/м)

— чистая прибыль: 139 млрд ₽ (+17,7% м/м)

✅ Рост чистой прибыли до почти 140 млрд обусловлен зафиксированной разовой прибылью от продажи европейского подразделения. Точных цифр не раскрывается, но судя по всему это принесло около 90-100 млрд рублей чистой прибыли.

✅ Помимо этого, в июне также были и разовые расходы связанные с ростом резервов под изменение валютных курсов. По сравнению с прошлым месяцем расходы на резервы выросли на 205% до 116 млрд.

👉 Финансовые результаты за 1П2023г:

— чистый % доход: 1064 млрд ₽

— чистый ком. доход: 323 млрд ₽

— чистая прибыль: 728 млрд ₽

👆 Траектория прибыль немного ухудшилась (если сделать корректировку на разовую прибыль, но мой прогноз по чистой прибыли в1,4 трлн за 2023г по-прежнему актуален. Форвардная оценка вP/E = 4 в целом вполне адекватная (див. доходность около 12,5%).

👉 Основной драйвер роста кредитного портфеля — это ипотека. В июне по РФ объём выдачи ипотеки составил 590 млрд (рекорд с начала 2023г). Рынок остаётся, пока что, стабильным, но уже на ближайшем заседании ЦБ РФ ожидается рост ключевой ставки, что само собой повлияет и на спрос на ипотеку(по разным оценкам, рост ставок на 1% приводит к сокращению выдачи ипотеки на 4-6%).

👉 Див. доходность в 12,5% при текущих ценах выглядит более менее интересно на фоне других компаний, но надо понимать, что доходность по отдельным выпускам ОФЗ уже превышает 11%. Дальнейший рост доходности по облигациям будет всё больше влиять на привлекательность Сбера и фондового рынка в целом. При том, что основные активы банка — это деньги и обязательства, которые могут обесцениваться быстрее реальных активов производственных предприятий.

Вывод:

Никаких принципиальных изменений в отчётности Сбера мы не видим: банк стабильно зарабатывает, но процентные доходы начинают уменьшаться, а резервы расти. Есть основания полагать, что 2п2023 будет хуже первого, но насколько — предсказать сложно.

По текущей цене и в текущих реалиях, на мой взгляд, в Сбере уже давно нет выгодного дисконта, который бы мог в полной мере компенсировать хотя бы откат показателей прибыли от высокой базы 1П2023, не говоря уже о налоговых и других рисках. По текущей оценке P/B = 1 банк частенько торговался в тихие и спокойные годы.

Телеграм: t.me/+Sh-aXTTRdpMyYzky

Не является индивидуальной инвестиционной рекомендацией #обзор #сбербанк #sber

◽️ P/B TTM: 1

◽️ fwd P/E 2023:4

◽️ fwd дивиденд 2023: 12,5%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Финансовые результаты за июнь 2023г:

— чистый % доход: 182 млрд ₽ (-2,8% м/м)

— чистый ком. доход: 58 млрд ₽ (+3,4% м/м)

— чистая прибыль: 139 млрд ₽ (+17,7% м/м)

✅ Рост чистой прибыли до почти 140 млрд обусловлен зафиксированной разовой прибылью от продажи европейского подразделения. Точных цифр не раскрывается, но судя по всему это принесло около 90-100 млрд рублей чистой прибыли.

✅ Помимо этого, в июне также были и разовые расходы связанные с ростом резервов под изменение валютных курсов. По сравнению с прошлым месяцем расходы на резервы выросли на 205% до 116 млрд.

👉 Финансовые результаты за 1П2023г:

— чистый % доход: 1064 млрд ₽

— чистый ком. доход: 323 млрд ₽

— чистая прибыль: 728 млрд ₽

👆 Траектория прибыль немного ухудшилась (если сделать корректировку на разовую прибыль, но мой прогноз по чистой прибыли в1,4 трлн за 2023г по-прежнему актуален. Форвардная оценка вP/E = 4 в целом вполне адекватная (див. доходность около 12,5%).

👉 Основной драйвер роста кредитного портфеля — это ипотека. В июне по РФ объём выдачи ипотеки составил 590 млрд (рекорд с начала 2023г). Рынок остаётся, пока что, стабильным, но уже на ближайшем заседании ЦБ РФ ожидается рост ключевой ставки, что само собой повлияет и на спрос на ипотеку(по разным оценкам, рост ставок на 1% приводит к сокращению выдачи ипотеки на 4-6%).

👉 Див. доходность в 12,5% при текущих ценах выглядит более менее интересно на фоне других компаний, но надо понимать, что доходность по отдельным выпускам ОФЗ уже превышает 11%. Дальнейший рост доходности по облигациям будет всё больше влиять на привлекательность Сбера и фондового рынка в целом. При том, что основные активы банка — это деньги и обязательства, которые могут обесцениваться быстрее реальных активов производственных предприятий.

Вывод:

Никаких принципиальных изменений в отчётности Сбера мы не видим: банк стабильно зарабатывает, но процентные доходы начинают уменьшаться, а резервы расти. Есть основания полагать, что 2п2023 будет хуже первого, но насколько — предсказать сложно.

По текущей цене и в текущих реалиях, на мой взгляд, в Сбере уже давно нет выгодного дисконта, который бы мог в полной мере компенсировать хотя бы откат показателей прибыли от высокой базы 1П2023, не говоря уже о налоговых и других рисках. По текущей оценке P/B = 1 банк частенько торговался в тихие и спокойные годы.

Телеграм: t.me/+Sh-aXTTRdpMyYzky

Не является индивидуальной инвестиционной рекомендацией #обзор #сбербанк #sber

4.5К |

3 комментария

+1

Лучше баксы покупать)) а то можно завтра проснуться, а бакс 150, а сбер -40%, такое уже бывало

- 13 июля 2023, 05:35

Мой господин, а нефть Бидон по 200 в бочке Путина продал, чего деньги мариновать с дивидендов, я пока Татнефти немного куплю…

- 13 июля 2023, 05:58

Мой господин, не все это понимают. Если Бакс 150, то товарный бизнес куда больше будет в плюсе в рублях, чем банки.

- 13 июля 2023, 09:21

Читайте на SMART-LAB:

Какие перспективы у «Ренессанс Страхования»?

Финансовые результаты «Ренессанс Страхования» за 2025 год оказались в целом нейтральными. Несмотря на сложную экономическую ситуацию в...

18:57

Реконцепция ТЦ «Сокольники»: через тернии к звёздам

«Если важный проект выпадает на сложные времена, он становится великим», — кто-то из классиков 😉 Проект реконцепции ТЦ «Сокольники» застал...

17:50

теги блога TAUREN

- 2023

- 2024

- En+

- FCF

- fix price

- Headhunter

- IPO

- IPO 2024

- Ozon

- P/E

- S&P500

- softline

- vk

- X5

- Акрон

- акции

- акции США

- Алроса

- анализ

- Астра

- АФК Система

- аэрофлот

- банк

- Банк Санкт-Петербург

- банки

- Белуга Групп

- ВК

- ВТБ

- газ

- Газпром

- Газпромнефть

- гмк норникель

- Группа Позитив

- ДВМП

- дивиденды

- долг

- европлан

- застройщики

- золото

- Интеррао

- ИТ

- капитал

- Китай

- ЛСР

- Лукойл

- Магнит

- Мвидео

- мечел

- ММК

- мобильный пост

- МосБиржа

- московская биржа

- мтс

- недвижимость

- Нефть

- НМТП

- Новатэк

- Норникель

- обзор

- обзор акций

- обзор компании

- обзор рынка

- Облигации

- озон

- отчеты МСФО

- позитив

- Полиметалл

- полюс

- полюс золото

- прибыль

- прогноз

- прогноз по акциям

- Роснефть

- Россети

- Ростелеком

- Русагро

- русал

- Русснефть

- самолет

- сбербанк

- свободный денежный поток

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Софтлайн

- сталь

- Сургутнефтегаз

- татнефть

- Тинькофф Банк

- Транснефть

- трейдинг

- Фосагро

- ФСК Россети

- фьючерс mix

- Черкизово

- чистая прибыль

- энергетика

- Эталон

- Яндекс