Блог им. igotosochi

Свежие облигации: ТД РКС на размещении

- 05 июня 2023, 07:47

- |

Облигации крупных застройщиков занимаю большую долю в корпоративном сегменте, благодаря высокой доходности по праву считаясь ВДО. А что с облигациями более скромных строительных компаний? Вскоре размещается новый выпуск облигаций ТД РКС, застройщика из второй сотни по объёмам.

Недавно я писал пост про всех застройщиков, чьи облигации есть на бирже. ТД РКС находится там в почётной серединке.

Объём выпуска — 950 млн, доходность ожидается 15–15,2% (для себя ставлю ориентир 15%), срок 3 года, без оферты, без амортизации. Купоны ежеквартально. Рейтинг BBB- от НКР.

ООО «ТД РКС» — часть группы компаний «РКС Девелопмент» (является и поручителем по выпуску). РКС существует с 2007 года и является девелопером жилой недвижимости комфорт-класса в 10 регионах РФ. Тикер 🏗🧱 Сайт: https://rks-dev.com

- Выпуск: ТД РКС-002Р-03

- Объём: 950 млн

- Начало размещения: 13 июня 2023 (сбор заявок до 9 июня)

- Срок: 3 года

- Купонная доходность: 15–15,2%

- Выплаты: 4 раза в год

- Оферта: нет

- Амортизация: нет

На самом деле, ситуация на рынке недвижимости такая, что в одном регионе застройщики могут чувствовать себя хорошо, а в других похуже. Диверсификация по регионам — это хорошо, но лучше посмотреть, как дела у компании, посмотрев на отчётность и проекты. РКС строит в разных регионах, в том числе и в Москве. Кроме Москвы на данный момент реализуются проекты в Твери, Пензе и Анапе.

Совокупный размер площади в портфеле компании — 1,4 млн м2 в 21 проекте, 10 из которых (772 тыс. м2) в стадии реализации (на конец 2022). По объёму строительства компания занимает 169-е место в рейтинге застройщиков, при этом компания отмечена высшей оценкой своевременного ввода жилья в эксплуатацию.

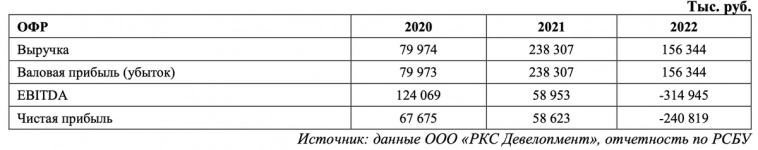

Вообще, там всё не так просто. Основной деятельностью ТД РКС является реализация сторонних объектов недвижимости. В 2020 к основной деятельности компании в качестве агентства по продаже недвижимости добавилась функция компании, привлекающей финансирование для развития Группы РКС. И вот сам ТД работает, судя по отчётности, хорошо. Чистая прибыль за 2022 год — 81,6 млн (10,5 млн в 2021), правда выручка снизилась с 272 млн до 186 млн.

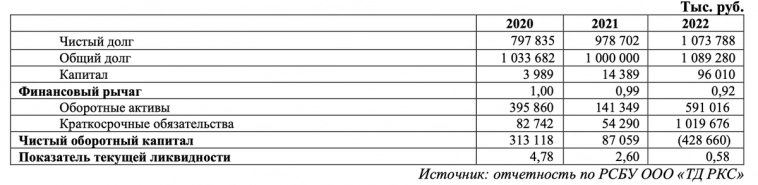

Чистый долг — 1,07 млрд (0,98 млрд в 2021), причём почти весь долг (1,01 млрд) краткосрочный, что плохо. Логично передвинуть долги на более долгий срок. Например, в этом году гасится первый выпуск облигаций на 500 млн, можно считать этот, третий выпуск, рефинансированием.

Но это не самое интересное. EBITDA ТД РКС — 95 млн. Нужен калькулятор, чтобы разделить ярд на 95? Больше 10 показатель Чистый долг / EBITDA. И да, понятно, что роется котлован, собираются деньги на эскроу-счетах, по мере сбора капитал будет расти… Но всё равно чистый оборотный капитал отрицательный, а ставки по ипотекам растут. Но и это ещё не всё. Если посмотреть на поручителя, РКС Девелопмент, то там EBITDA отрицательная (-314 млн). Поручитель, которого мы заслужили.

Неспроста облигации ТД РКС дают доходность выше, чем более именитые застройщики. При купоне 15% эффективная доходность будет около 16% — заманчивое предложение для тех, кто любит рисковать. Доходность второго выпуска опустилась с появлением информации о третьем. Если верить в то, что будет четвёртый выпуск, то эти облигации достойны места в портфеле. До погашения их брать я бы не стал, а на год — думаю, что вполне можно. Так что я беру (не под погашение, пока на год) и держу в уме, что это либо спекулятивная, либо крайне рискованная история. До погашения лучше рассмотреть более надёжные выпуски, пусть даже и с меньшим купоном.

Стоит отметить, что сама компания как строитель имеет хорошую репутацию. Дома классные, сдаются всегда в срок. Но вот времена сейчас такие, что никто не знает, что произойдёт с мелким застройщиком. Снижение рентабельности, вызванное ростом себестоимости строительства, и высокая доля заёмных средств не добавляют оптимизма.

Подписывайтесь на мой телеграм-канал про инвестиции, финансы и квадратные метры.

- 05 июня 2023, 08:34

- 05 июня 2023, 09:23

- 05 июня 2023, 09:44

теги блога igotosochi

- ETF

- IMOEX

- IPO

- IPO 2024

- OZON

- акции

- Акции РФ

- Балтийский лизинг

- банки

- Белуга Групп

- брокеры

- бэктестинг

- валютные облигации

- ВДО

- вклады

- втб

- Газпром

- дайджест

- Делимобиль

- Депозиты

- дивиденды

- доллар

- доллар рубль

- доход

- европлан

- замещающие облигации

- зпиф

- ЗПИФН

- ЗПИФы недвижимости

- инвестиции

- инвестиции в недвижимость

- инвесторы в России

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- исследование

- итоги

- итоги года

- итоги месяца

- Итоги недели

- календарь инвестора

- КАМАЗ

- капитал

- квалифицированный инвестор

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- Книги

- коммерческая недвижимость

- криптовалюта

- лизинг

- лукойл

- мемы

- МосБиржа

- Москва

- Московская Биржа

- накопления

- недвижимость

- недвижимость в Москве

- недвижимость в РФ

- недвижимость в Сочи

- недельный обзор

- нефтгеазовый сектор

- Новатэк

- обзор рынка

- Облигации

- Облигации РФ

- отчёт

- офз

- пассивный доход

- пифы

- покупки

- портфель инвестора

- прогноз по акциям

- роснефть

- Ростелеком

- рубль

- русал

- сбербанк

- селектел

- Селигдар

- скидки

- совкомбанк

- Сочи

- СПб Биржа

- статистика

- трейдинг

- флоатеры

- форекс

- фосагро

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- экономический дайджест

- эксперимент

- элемент лизинг

- юаневые облигации

- юмор