Блог им. InveStory

Газпром: будет хуже, прежде чем станет лучше?

- 15 апреля 2023, 23:56

- |

Газпром сейчас и чуть более года назад — как будто две совершенно разные компании. До февраля 2022 года компания оставалась безоговорочным фаворитом с понятными перспективами и мощнейшим дивидендным потенциалом. Спустя год акции стоят примерно половину того, что мы видели в 2021 году, а теплая зима в Европе вынуждает аналитиков пересматривать прогнозы по компании в негативную сторону. Значит ли это, что про Газпром инвестору лучше просто забыть и переключиться на другие акции?

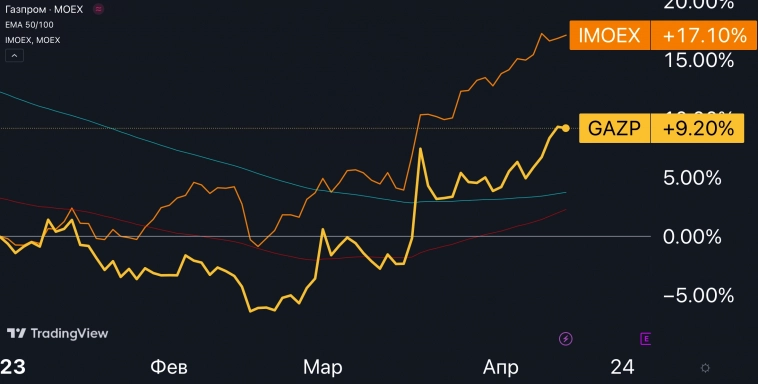

Что с акциямиС начала года акции Газпрома почти в два раза отстают от динамики индекса Мосбиржи, который перешел к бурному росту начиная с весны.

Акции Газпрома до сих пор не закрыли дивидендный гэп прошлой осени, когда акции уходили в див. отсечку по 195 рублей за акцию. Более того, на внезапном объявлении дивидендов Газпром торговался по 240-250 рублей за акцию в первой половине сентября.

Если учесть, что Мосбиржа уже достигла уровня начала сентября 2022 года (это был последний раз, когда мы видели Мосбиржу на 2500 пунктах и выше), а Газпром — еще нет, то без учета выплаченных дивидендов акции должны стоить как минимум 190-200 рублей, просто чтобы быть на одном уровне с динамикой Мосбиржи.

Тайны ГазпромаС 2022 года компанию стало гораздо сложнее анализировать: новые санкции привели не только к потере ключевого для компании европейского газового рынка, но и привели к тому, что Газпром теперь раскрывает самый минимум информации. Последний отчет по стандартам МСФО выходил в 2021 году, теперь для анализа компании необходимо опираться на менее информативные отчеты по РСБУ.

К отчетности Газпрома на данный момент имеются следующие вопросы, которые могут сильно повлиять на оценку компании:

- В 2022 году вступил в силу новый стандарт бухгалтерской отчетности ФСБУ 6/2020, который фактически увеличивает налоговую нагрузку на компании. Существуют оценки, что Газпром может заплатить 50-60 млрд рублей дополнительного налога просто в силу изменения в стандарте отчетности. Это может произойти из-за того, что часть уже выплаченных в 2022 году дивидендов компания может признать как «безвозмездно переданное имущество», на которое придется платить 13% налога.

- Что компания будет делать с нерабочими Северными потоками? В наиболее свежем отчете все трубопроводы до сих пор числятся как рабочие. Если компания изменит их статус — скорее всего мы увидим обесценение активов.

Ситуация на рынке газа также складывается не самым благоприятным образом. Ни для кого не секрет, что цены на газ падали на протяжении второй половины 2022 года и весь 2023-й год:

Прогнозы о суровой зиме не оправдались, и теперь Европа закончила сезон с рекордно заполненными хранилищами. Структура спроса и предложения на 2023 год выглядит следующим образом:

Из таблицы явно видно, как просел импорт газа из России: в допандемийную эпоху импорт в среднем составлял 170-190 млрд кубометров газа, в 2021 из РФ было импортировано 167 млрд, в 2022 году в два раза меньше (85 млрд), а по итогам 2023 года, по прогнозу SberCIB, импорт может составить скромные 50 млрд кубометров.

По оценкам IEF, поставки российского трубопроводного газа по состоянию на начало 2023 г. продолжаются в 10 европейских стран, включая 7 стран-членов ЕС.

- Транзитом через Украину российский газ получают Словакия, Австрия, Словения, Италия;

- по «Балканскому потоку» — Румыния и Греция;

- по обоим маршрутам — Венгрия.

Из стран не-ЕС по «Балканскому потоку» российский газ поставляется в Сербию, Северную Македонию, Боснию и Герцеговину.

Получается, что если Газпром поставит хотя бы 35-50 млрд кубов за этот год в Европу — это уже будет неплохой (пусть и скромный глобально) результат. Прошедший год показал, что Европа готова по любой цене импортировать СПГ, а также готова сокращать потребление даже в ущерб собственной промышленности.

Среднесрочно переломить ситуацию в пользу Газпрома сможет холодная зима 2023-2024, которая чисто статистически должна быть холоднее последних трех зимних сезонов. Снижение цен на газ также будет частично компенсировано выросшим курсом доллара более чем на 20% с начала 2023 года.

ЗаключениеДаже без учета чисто экономических сложностей, связанных с потерей существенной доли европейского газового рынка, компании стоило бы уделять больше внимания коммуникации с инвесторами, как мы это видели до 2021 года включительно. Непростая реальность Газпрома заключается в том, что на фондовом рынке РФ, который на 80% состоит из простых инвесторов (а не профессиональных фондов со штатными аналитиками), желающих разбираться в сложных тонкостях отчетности компании и газового рынка в целом остается совсем немного.

Консервативным инвесторам, присматривающимся к акциям Газпрома, как минимум стоит подождать свежей отчетности (за первый квартал 2023 года, либо за первое полугодие), исходя из которой можно будет более точно оценить долгосрочные перспективы компании с учетом сокращения поставок в Европу, падения цен на газ, и увеличения налоговой нагрузки.

Долгосрочный потенциал роста акций Газпрома сохраняется, но перед этим компании еще предстоит преодолеть непростой период 2022-2023 гг, чтобы полностью адаптироваться к новым рыночным условиям.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

теги блога InveStory

- brent

- ipo

- IPO 2024

- Ozon

- S&P500

- Акции

- акции роста

- Акции РФ

- акции США

- аналитика

- банки

- банковский сектор

- биржа

- валюта

- газ

- Газпром

- ГМК НорНикель

- дивиденды

- доллар

- доллар рубль

- Евротранс

- золото

- золотодобывающие компании

- инвестидеи

- Инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- исследование рынка

- китай

- китайские акции

- ключевая процентная ставка

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- криптовалюта

- Лукойл

- металлурги

- металлургический сектор

- мнение по рынку

- МосБиржа

- мтс

- недвижимость

- нефтегаз

- нефтегазовый сектор

- нефть

- нефть Brent

- НЛМК

- Новатэк

- новости

- новости компаний

- новости недели

- норникель

- обзор компании

- обзор рынка

- Облигации

- ОГК-2

- опек

- отчетность

- Пауэлл

- Полиметалл

- полупроводники

- полюс

- Полюс Золото

- Прогноз

- прогноз по акциям

- прогнозы

- редомициляция

- Ритейл

- рубль

- рынок

- рынок акций РФ

- самолет

- санкции

- сбер

- Сбербанк

- Северсталь

- Сигналы

- сургут преф

- Сургутнефтегаз

- сша

- сырьё

- технологические компании

- Тинькофф

- трамп

- трейдинг

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок РФ

- форекс

- фрс

- фьючерс mix

- цб рф

- экономика

- экономика России

- ЮГК Южуралзолото

- Яндекс

Самое интересное, что Газпром отчитался по рсбу по Новым правилам фбу и ничего подобного там нет, но этот миф продолжает распространятся.

А что до неопределенности!?

У компании и её акций, отчетов, новых/старых рынков, прибыли, труб, холодных/теплых зим в европах...

А может сейчас как раз то самое время!? Когда надо покупать акции!?

А не когда все станет Просто Понятно и Очевидно…

Рs. Не к чему не призываю, мнение высказал.

За слайды в посте спасибо.