Блог им. Lovkach56rus

Как лопнул ипотечный пузырь в США 2007 – 2008 г. по материалам книги Рея Далио, часть №1. История повторяется?

- 17 марта 2023, 13:50

- |

В первой серии мы разобрали, как образовался ипотечный пузырь. Ознакомиться можно по ссылке.

Теперь разберём, как этот пузырь лопнул и какие последствия за этим последовали.

Лето 2007 года

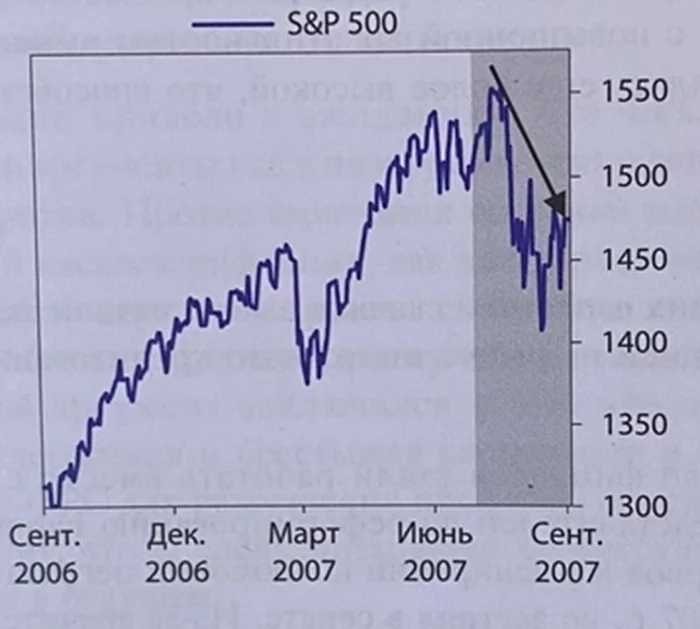

Экономический рост был устойчивым, рынок ценных бумаг достиг новых исторических высот.

Перед ФРС стояла дилемма, проводить ли ужесточение ДКП (повышать процентную ставку) для борьбы с инфляцией или стимулировать экономику из-за первых проблем на рынке недвижимости.

Продажи новых домов продолжали снижаться.

Всё больше заёмщиков пропускали выплаты по ипотечным платежам.

В начале августа 2007 года ипотечный рынок стал рушиться.

Банк BNP Paribas, крупнейший во Франции 9 августа заморозил инвестиции на сумму 2,2 млрд долларов в трёх своих фондах, поскольку его позиции в американских ипотечных кредитах привели к убыткам.

Банки Европы с большой осторожностью стали кредитовать друг друга, что вынудило Европейский центральный банк (ЕЦБ) залить в систему 156 млрд евро для поддержания ликвидности.

Менее чем неделю спустя появилась новость, что компания Countrywide, крупнейший поставщик ипотечных кредитов, исчерпала свою кредитную линию и находится на грани банкротства.

В течение последующих нескольких дней фондовый рынок снизился.

Банк Японии, ЕЦБ и ФРС предоставили ликвидность банкам.

ФРС пришлось снизить процентную ставку на 0,5%.

Bank of America инвестировал 2 млрд долларов в Countrywide в обмен на долю в компании.

Когда эпизод был исчерпан, большинство политиков и инвесторов думали, что проблемы с рисками ипотечного пузыря можно будет обуздать.

Осень 2007 года

Министерство финансов и ФРС разработали план действий, который они назвали «выбиванием стекла».

План:

Постепенно реструктурировать ипотечные кредиты.

В случае проблем выкупать неликвидные ипотечные бумаги.

ФРС дала понять, что снизит процентную ставку, если это потребуется.

ФРС стала выдавать кредиты напрямую более широкому кругу контрагентов, а не только банкам.

Власти отреагировали на кризис предоставлением гарантий по всем направлениям, введя в систему необходимый объём ликвидности.

Проще говоря, спасать будут всех и это лучше, чем дать обанкротится большому количеству компаний и потерять по разным оценкам 5 — 10% ВВП.

Тем временем кредитный кризис распространился на Европу.

Британский банк Northern Rock был на грани банкротства и к лету 2007 года британское правительство гарантировало безопасность вкладчиков, причём всех, а не только согласно тогдашнему порогу страхования вкладов в размере 35 тысяч фунтов стерлингов.

Многие другие банки, включая, UBS и Deutsche Bank владели проблемными ипотечными облигациями, из-за чего начались первые убытки.

В конце октября всё больше банков отчитывалось об убытках по ипотечным облигациям, стало понятно, что проблема куда более серьёзная, чем ожидалось.

Депрессия: 2008 год

В начале года согласно отчётности, промышленное производство в США, розничные продажи и занятость оказались слабыми.

Затем появились сообщения о крупных списаниях долгов (убытках):

Citigroup — 22,2 млрд долларов.

Merrill Lynch – 14,1 млрд долларов.

Был понижен рейтинг Ambac и MBIA – двух страховщиков по ипотечным облигациям на 1 трлн долларов!

Фондовый рынок снизился на 10%.

22 января ФРС понизила ставка на 75 базисных пунктов до 3,5%.

Причина – снижение экономических прогнозов. Спустя неделю ставки снизили ещё на 0,5% из-за значительного стресса в финансовом секторе.

Сенат одобрил выделение 160 млрд долларов (снизили налоги) на поддержку экономики.

Всё это не помогло. Кредитные и экономические условия ухудшались. Крупные банки продолжили отчитываться об убытках.

Согласно отчётности UBS, убытки финансовой системы США от ипотечных ценных бумаг могли составлять 600 млрд долларов.

Март 2008 года: спасение Bear Stearns

Компании, завязанные на ипотечные кредиты, стали объявлять дефолты.

Обанкротились фонды – Carlyle Capital (22 млрд долларов активов), Peloton Partners (3 млрд долларов активов), Thornburg Mortgage (36 млрд долларов активов).

Эти банкротства отразились на крупных брокерах – Bear Stearns, Lehman Brothers, Merrill lynch – системно значимые компании.

Bear Stearns удерживал ценные бумаги в размере 400 млрд долларов, которые затем были проданы за бесценок.

Допустить крушение такой крупной компании, было нельзя, иначе по цепочке полетела бы вся система.

ФРС залила 200 млрд долларов в систему.

Хотя вливание денег в систему, отток средств клиентов продолжался.

Инвестиционному банку требовался инвестор, который бы покрыл убытки.

В итоге JP Morgan выкупил компанию, чтобы сделка состоялась, ФРС предоставила кредит в размере 30 млрд долларов, а также взяла на себя будущие убытки по ипотечным бумагам.

Во вторник ФРС снизила ставку ещё на 75 базисных пунктов, а ставка снизилась до 2,25%.

Лето 2008 года: стагфляция

Растущие цены на нефть привели к резкому скачку инфляции в то время, как экономика чувствовала себя плохо.

Безработица выросла до 5,6% (крупнейший рост за 20 лет), промышленное производство снижалось 4 квартал подряд.

Рынки продолжали падать, цена на нефть росла, статистика по рынку недвижимости показала ухудшение. Образовались новые убытки и банкротства.

На этот раз проблемы появились у Freddie Mac и Fannie Mae.

Чип и Дейл (ФРС) вновь спешат на помощь. Были использованы государственные гарантии и средства для поддержки компаний.

Freddie Mac и Fannie Mae занимались скупкой ипотечных облигаций с высоким риском за копейки, а затем их перепродажей втридорога.

К 2007 году эти два ипотечных страховщика были в 20 раз крупнее, чем Bear Stearns.

Компании выступали гарантами по ипотечным кредитам на сумму в 5 трлн долларов (!).

23 июля был одобрен законопроект, который позволял министерству финансов использовать неограниченный объём (!) средств для спасения этих компаний.

В итоге их национализировали.

Крах: сентябрь 2008 года

В сентябре кризис вступил в новую стадию, когда появился обоснованный риск, что вся мировая экономика погрузится в депрессию.

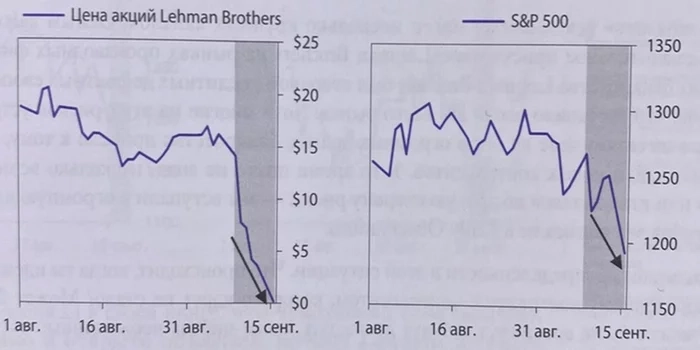

Накопленные проблемы у Lehman Brothers дали о себе знать. Компания нуждалась в крупном инвесторе.

Хотя ФРС и смогла выдать кредит, чтобы помочь с ликвидностью, однако количество денег было ограничено, поскольку у компании была низкая платёжеспособность и не было понимания, а помогают ли вообще эти вливания.

Проблему платёжеспособности можно решить, только предоставив средства больше собственного капитала, или изменить нормативные требования, а таких полномочий у ФРС не было.

Нужен был крупный инвестор. Интерес выразили Bank of America, Barclays и HSBC, но они требовали государственного с финансирования, но чиновники были против.

Инвестор не появился, и началась паника на рынке.

Банкротство было крупнейшим в истории.

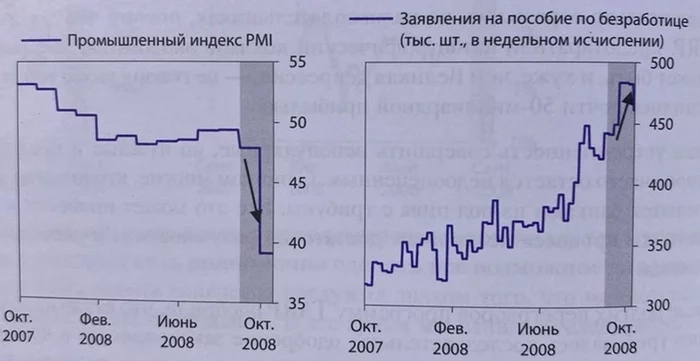

Тем временем поступили отчёты, из которых было очевидно, что крах финансовой системы переходил в экономику, готовясь её обрушить.

Промышленное производство резко сократилось, стали понижаться кредитные рейтинги компаний, компании начали сокращать численность сотрудников.

Все эти проблемы распространились по цепочке во все страны.

Европейские, азиатские центральные банки предоставили необходимую ликвидность.

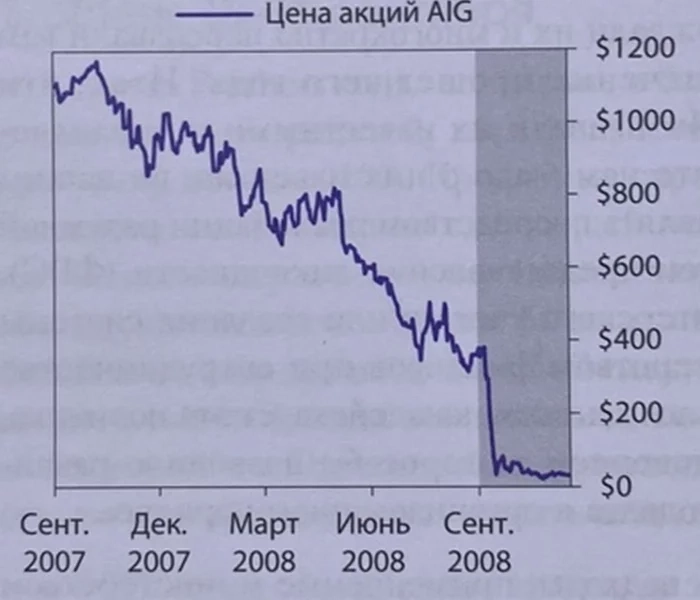

Фонды денежного рынка встали, страховые компании испытывали трудности в том числе AIG – крупнейший страховщик, которому требовалось финансирование.

Правительство организовывает фонд спасения

Решить проблемы собирались, создав специальный фонд по выкупу проблемных активов (TARP).

Было выделено 700 млрд долларов и ещё ФРС открыла своп линии для мировых ЦБ в размере 180 млрд долларов.

Вкладчики стали выводить средства из фондов денежного рынка, в ответ на это было принято решение предоставить гарантии фондам, используя средства валютного фонда на 50 млрд долларов.

Однако, каждый день происходило всё больше и больше негативных событий.

Экономическая статистика стала выходить удручающей.

В этот период плохих новостей акции дешевели каждый день.

Продолжение следует….

Мой телеграм-канал для инвесторов: t.me/invest_fynbos

- 17 марта 2023, 14:12

- 17 марта 2023, 14:20

теги блога Точка Спокойствия

- En+

- En+ Group

- FixPrice

- Globaltrans

- Lyft

- lyft inc

- Ozon

- Polymetal

- QIWI

- S&P500

- softline

- SVB

- tcs group

- tesla

- USDRUB

- X5 Retail Group

- акции

- Алроса

- АФК Система

- БСП

- ВТБ

- Газпром

- Глобалтранс

- ГМК НорНикель

- Детский мир

- дивиденды

- европа

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- инвестиционная идея

- Интер РАО

- инфляция

- Китай

- Коррекция

- кризис

- Кризис в США

- криптовалюта

- Ленэнерго

- ленэнерго ап

- ЛСР

- лукойл

- Магнит

- Максим Орловский

- мать и дитя

- Мечел

- ММК

- МосБиржа

- мосэнерго

- МРСК Урала

- мтс

- недвижимость в РФ

- Нефть

- НЛМК

- Новатэк

- Новости

- обзор акций

- облигации

- ОГК-2

- отчеты МСФО

- офз

- Пик

- политсрач

- Полюс

- Полюс Золото

- портфель

- прогноз

- прогноз по акциям

- Распадская

- рецессия

- роснефть

- Русал

- русгидро

- самолет

- санкции

- сбер

- сбербанк

- Сбербанк преф

- Северсталь

- Совкомфлот

- Софтлайн

- сургут преф

- сша

- татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- ТМК

- Транснефть

- Транснефть преф

- трейдинг

- форекс

- Фосагро

- ФРС

- Экономика

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания