Блог им. Koleso

Экономика сопротивления. Теневой импорт России. Опыт Ирана. Контрабанда нефти. $-83. Хаос утих?

- 31 марта 2022, 11:25

- |

Поддержать канал: https://boosty.to/kolesnikov

Мои ресурсы: Telegram https://t.me/kudaidem2

VK https://vk.com/id170715284

Zen https://zen.yandex.ru/id/6228a9bdb2ff...

Rutube https://rutube.ru/channel/4169818/

Если какая-либо экономика и могла приблизиться к тому, чтобы справиться с отрезанностью от мира, то это была бы российская.

И Разберем: Три причины устойчивости Ирана перед санкциями.

Опыт Ирана актуален сегодня как никогда для России.

Что может сделать Россия, чтобы продать свою нефть, в обход санкции?

Российская нефтянка может использовать “контрабандистский” опыт нефтянки Ирана.

В ответ на СВО Запад начал экономическую войну.

Америка запретила продажу в Россию широкого спектра товаров; большие компании уходят дюжинами; и ряд стран вместе заморозили 60% международных резервов центрального банка.

Идея заключалась в том, чтобы отправить российскую экономику в свободное падение.

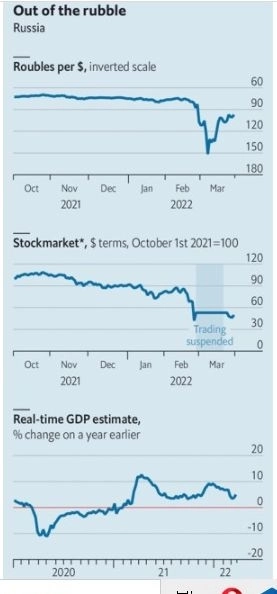

За неделю после СВО курс рубля по отношению к доллару упал на треть, и цены на акции многих российских компаний рухнули.

Хаос на российских рынках, похоже, утих.

После своего минимума в начале марта рубль подскочил и теперь приближается к своему прежнему уровню

(см. график 1).

На конец марта, доллар опустился к 83.

Основной ориентир российских акций упал на треть, но с тех пор восстановил часть своих потерь.

Правительство и большинство фирм производят платежи по облигациям в иностранной валюте.

Набег на банки, из которых было снято почти 3 триллиона рублей, подошёл к концу, и россияне вернули большую часть наличных денег на свои счета.

Комплекс мер политики помог стабилизировать рынки.

Правительство постановило, что экспортеры должны конвертировать 80% своей валютной выручки в рубли. Торги на Московской бирже стали, выражаясь эвфемизмом ЦБ, «договорными». Короткие продажи запрещены, а нерезиденты не могут продавать акции до 1 апреля.

Однако реальная экономика в некотором роде является зеркальным отражением финансовой: более здоровой, чем кажется на первый взгляд.

Еженедельное измерение потребительских цен показывает, что только с начала марта они выросли более чем на 5%.

Многие иностранные фирмы ушли, сократив поставки товаров, а более слабая валюта и санкции сделали импорт более дорогим.

Но не все дорожает.

Водка, производимая в основном внутри страны, стоит немногим дороже, чем до войны.

Бензин стоит примерно столько же.

И, пока мало свидетельств серьезного удара по экономической активности.

Согласно оценке, ВВП России за неделю до 26 марта был примерно на 5% выше, чем годом ранее (см. диаграмму 2).

Трекер расходов, созданный Сбербанком, немного вырос по сравнению с прошлым годом.

Частично это связано с тем, что люди накапливают товары перед ростом цен: особенно высоки расходы на бытовую технику.

Но расходы на услуги снизились лишь немного и остаются намного более здоровыми, чем во время большей части пандемии.

кажется ли все так же плохо, как предсказывает большинство экономистов — прогнозируют падение ВВП на 10–15% — зависит от трех факторов.

Во-первых, начнут ли простые россияне беспокоиться об экономике по мере затягивания войны и сократят ли расходы, как это произошло в 2014 году.

Во-вторых, остановится ли производство, поскольку санкции блокируют доступ компаний к импорту с Запада.

Российский авиационный сектор выглядит особенно уязвимым, как и автомобильная промышленность.

Однако многие крупные предприятия, возникшие в советское время, привыкли обходиться без импорта.

Если какая-либо экономика и могла приблизиться к тому, чтобы справиться с отрезанностью от мира, то это была бы российская.

Третий и самый важный фактор касается российского экспорта ископаемого топлива.

Несмотря на огромное количество наложенных на нее санкций, Россия по-прежнему продает иностранным покупателям нефти на сумму около 10 миллиардов долларов в месяц, что эквивалентно четверти ее довоенного экспорта;

доходы от продажи природного газа и других нефтепродуктов также продолжают поступать.

Это обеспечивает ценный источник иностранной валюты, с помощью которой можно покупать некоторые потребительские товары и запчасти из нейтральных или дружественных стран.

Что может сделать Россия, чтобы продать свою нефть, в обход санкции?

Сейчас из РФ уходит меньше нефти.

24 марта объем экспорта российской морской нефти, составлявший 2,3 млн баррелей в сутки, был почти на 2 млн ниже уровня 1 марта.

Поскольку эти баррели не продаются, цена на нефть марки Brent, глобальный эталон, в конце марта торгуется около 110 долларов.

В марте мы видели нефтяные качели — в начале марта цены взлетели почти до 140, потом резко упали ниже 100, потом опять выросли до 120.

Волатильность зашкаливает.

:--) Рай для спекулянтов.

странам, готовых рискнуть осуждением и прыгнуть через новые логистические обручи, российская нефть начинает казаться выгодной сделкой.

Это, в свою очередь, может привести к длительному изменению моделей торговли.

Частичное эмбарго России перекликается с блокадой Ирана Западом в 2010-х годах, что привело к тому, что Исламская Республика разработала непревзойденный план контрабанды нефти.

В мае 2018 года Америка ввела санкции «максимального давления» с целью полностью остановить экспорт нефти из Ирана.

Это почти удалось:

к октябрю 2019 года они упали в среднем до 260 000 баррелей в сутки с 2,3 млн до введения санкций.

Однако с тех пор они немного восстановились, составив в среднем около 850 000 баррелей в сутки за три месяца до февраля 2022 года.

Ирану удается продавать нефть по двум каналам.

Первый — через авторизованные, но ограниченные продажи.

Когда она ввела свои санкции, Америка предоставила ограниченное исключение восьми странам-импортерам.

Однако есть большая загвоздка:

продажи должны оплачиваться в валюте покупателей и либо храниться на счетах условного депонирования в местных банках, либо тратиться на список товаров местного производства.

Ирану это очень неприятно.

Он был вынужден принять чай из Шри-Ланки в качестве оплаты долга за нефть в размере 251 млн долларов.

Чтобы обойти ограничения, Иран контрабандой переправляет огромное количество нефти — второй канал сбыта.

Иранские танкеры плывут к противникам Америки, таким как Венесуэла, с отключенными транспондерами.

Некоторые перекрашены, чтобы скрыть свое происхождение.

Другие перегружают свой груз в открытом море, часто ночью, на суда, плавающие под другим флагом.

Нефть также перевозится по суше бандами контрабандистов.

Нефть обменивается с Китаем, Турцией и Объединенными Арабскими Эмиратами на золото, пестициды и даже жилищные проекты в Тегеране.

Трейдеры в Дубае, где проживает полмиллиона иранцев, смешивают нефть из Исламской Республики с другими, аналогичными сортами, которые они затем переименовывают в кувейтскую нефть.

Но, России полностью заимствовать “контрабандистский” опыт Ирана пока нет необходимости.

Санкции, наложенные на Иран, включают вторичные санкции, которые грозят банкам третьих стран, имеющим с ним дело, огромными штрафами.

то делает открытую покупку ее нефти рискованной.

Напротив, Россия сталкивается с более слабым эмбарго.

Только Америка запретила импорт нефти из страны, да и закупила она ее не так много.

25 марта Германия заявила, что сократит свои закупки вдвое, но неясно, когда это начнется.

Продажи по трубопроводам, которые менее заметны, чем отгрузки, и составляют около 1 млн от общего объема российского экспорта в 7,9 млн баррелей в сутки, все еще идут.

Вторичных санкций нет.

Вместо этого морской экспорт сократился, потому что западные покупатели, такие как крупные энергетические компании, опасаются негативной реакции общественности.

Они также сталкиваются с финансовыми и логистическими проблемами, поскольку осторожные банки сокращают кредиты, судовладельцы изо всех сил пытаются получить страховку, а стоимость фрахта резко возрастает.

И каждый раз, когда санкции корректируются, сотрудникам по комплаенсу приходится изучать сотни страниц двусмысленной юридической лексики, что делает многие российские сделки едва ли стоящими хлопот.

В результате нефть марки Urals, добываемая Россией, в настоящее время торгуется с дисконтом около 30 долларов за баррель.

Две большие страны, которые не присоединились к санкциям Запада, чувствуют, что время активизировать отношения с Россией по нефти: Индия и Китай.

Индия, безусловно, использует эту возможность.

Ожидается, что загрузка российских судов, направляющихся на субконтинент, в марте вырастет до 230 000 баррелей в сутки, по сравнению с нулевым показателем за предыдущие три месяца .

Тем не менее Индия вряд ли купит много, по крайней мере, в краткосрочной перспективе.

Почти половина его импорта приходится на Ближний Восток.

Хотя некоторые из них можно было бы заменить российской нефтью, доставка из Персидского залива настолько дешевле, что скидка на нефть марки Urals должна была бы сначала увеличиться.

Оплата не может быть произведена в долларах, что требует от Индии экспериментов с механизмом обмена рублями и рупиями.

Все это может объяснить, почему Индийская нефтяная корпорация, крупнейший нефтеперерабатывающий завод страны, заказала всего 3 млн баррелей.

Вероятно, Индия будет покупать не более 10 млн баррелей в месяц.

Это немного, учитывая, что Международное энергетическое агентство ожидает, что запасы ненужной нефти в России достигнут в апреле 3 млн баррелей в сутки.

Только Китай может спасти Россию.

Он импортирует в общей сложности около 10,5 млн баррелей в сутки (11% мирового суточного производства).

Китай мог бы увеличить свои закупки до 12 миллионов баррелей в сутки.

Это могло бы позволить ему купить 60 миллионов в России в относительно короткие сроки.

Помогает то, что в Китае много пустых хранилищ.

Но, даже для Китая стало сложнее транспортировать нефть из России.

В то время как доставка из России в Европу обычно занимает три-четыре дня, транспортировка в Азию занимает 40 дней.

Нефть приходится перегружать в более крупные танкеры, что занимает больше времени и обходится дороже.

Китайские банки неохотно кредитуют. Покупки должны быть сделаны в юанях.

Однако главная причина заключается в том, что китайские трейдеры, вероятно, выжидают.

Даже с учетом дополнительных затрат покупка российской нефти сэкономит много денег.

китайские трейдеры узнают выгоду, когда увидят ее: когда цена на нефть приблизилась к однозначным цифрам во время вызванного коронавирусом спада 2020 года, они запаслись до отказа.

Если дисконт на Urals будет расти. Так же будут расти и закупки Китая.

Большинство нефтеперерабатывающих заводов настроены на потребление определенных типов нефти, а это означает, что переход от высокосернистой нефти сорта Urals к, скажем, сверхлегкой нефти Саудовской Аравии требует времени и денег.

Это, в свою очередь, предполагает, что продвижение России в Азию и борьба Европы за поставки могут изменить глобальный рынок.

Нефть Северного моря, большая часть которой обычно идет на восток, останется в Европе.

Континент, вероятно, также будет покупать больше в Западной Африке и Америке и увеличит импорт сортов с высоким содержанием серы из стран Персидского залива.

Остальному миру, включая Азию, придется продолжать покупать российскую нефть.

В заключении расскажу, как Иран живет под санкциями.

Разберем: Три причины устойчивости Ирана перед санкциями.

Опыт Ирана актуален сегодня как никогда для России.

Процветающий фондовый рынок Ирана отражает его устойчивую экономику.

Экономика Ирана сильно пострадала от санкций, но не рухнула.

Когда одна дверь захлопывается, другая открывается.

:--) Хоть и часто со скрипом.

В марте глобальное давление на финансы России резко возросло.

Тем временем в Иране хватка санкций снова ослабевает.

В 2018 году Америка вышла из многостороннего ядерного соглашения с Ираном.

Годовые переговоры по его возрождению подошли к завершающей стадии.

Сделка кажется близкой.

Шансы на то, что соглашение вернет иранскую нефть на мировой рынок, увеличиваются.

Опыт Ирана поучителен.

В последнее десятилетие он пережил рецессии, девальвации и хроническую инфляцию под давлением мировых санкций.

Его экономика была подорвана. Но он не рухнул.

Во многом это связано с тем, что иранские производители оказались устойчивыми.

Процветающий фондовый рынок Тегерана свидетельствует о стойкости экономики. Там перечислены многие фирмы, которые выжили и процветали.

Американские санкции были фактом жизни в Иране на протяжении десятилетий.

Они начались в 1979 году, когда президент Джимми Картер ввел запрет на импорт нефти из Ирана и заморозил иранские активы в Америке после захвата американского посольства в Тегеране.

Но санкции в отношении Ирана действительно начали действовать, когда к ним присоединились другие страны.

Чтобы заставить Иран свернуть свою ядерную программу, в период с 2010 по 2012 год была введена волна международных санкций, которые неуклонно ужесточались.

Целью стали экспорт иранской нефти и банки.

Иностранные активы его центрального банка были заморожены.

А коммерческим банкам по всему миру Америка запретила финансировать любой бизнес с Ираном в долларах.

С тех пор действует санкционный режим разной степени жесткости.

Ущерб был обширным.

Экспорт нефти Ирана упал с 2,5 млн баррелей в день в 2011 году до 1,1 млн баррелей в день в 2014 году.

Его экономика пережила глубокий спад в 2012 и 2018 годах.

Эмбарго на экспорт иранской нефти оставило большую брешь в государственных финансах. Не имея доступа к своим резервам или надежных долларовых поступлений от экспорта нефти, власти не смогли поддержать обменный курс.

Результатом стала хронически высокая инфляция.

Было много трудностей.

В последнем отчете Всемирного банка по Ирану говорится о потерянном десятилетии незначительного роста ВВП.

Хотя могло быть и намного хуже.

Есть три объяснения стойкости Ирана.

Во-первых, несмотря на то, что санкции были обширными и тщательно контролировались, они подвержены утечке.

Иран смог экспортировать несколько сотен тысяч баррелей нефти в день.

Большая часть его попадает в Китай, помеченный как нефть из Малайзии, Омана или Объединенных Арабских Эмиратов (ОАЭ).

Нарушать санкции рискованно. Но некоторые частные нефтеперерабатывающие заводы готовы пойти на риск в обмен на значительную скидку в цене.

И доллары — не единственная твердая валюта: есть, конечно, юани, но также привязанный к доллару дирхам ОАЭ.

Второй источник устойчивости — диверсификация экспорта.

В Иране есть несколько отраслей обрабатывающей промышленности.

Некоторые из более крупных предприятий, такие как горнодобывающая промышленность и обработка металлов, извлекают выгоду из доступа к дешевой и надежной энергии.

Кроме того, Иран имеет сухопутные границы с несколькими густонаселенными странами, включая Пакистан и Турцию.

Часть наземной торговли Ирана не имеет документов, и поэтому ее трудно контролировать.

Третий фактор – импортозамещение.

Более слабый риал сделал импортные товары недоступными для многих иранцев.

Но это было благом для производителей, обслуживающих 83-миллионный внутренний рынок.

В магазинам в Тегеране, вы найдете иранскую одежду, игрушки и товары для дома.

«Если бы существовал глобальный индекс самодостаточности, Иран занял бы высокое место».

Фондовый рынок Ирана отражает эту устойчивую экономику.

Некоторые из крупных фирм находятся в санкционном списке, но сотни более мелких — нет.

Акции оказались хорошей защитой от девальвации и инфляции.

Это заметили многие местные жители.

Рынок взорвался в 2020 году, когда на него навалились розничные инвесторы.

С тех пор этот мини-пузырь лопнул.

Акции снова дешевы.

Среднее соотношение цены и прибыли для 100 ведущих компаний составляет около пяти, исходя из прогнозов местных аналитиков.

Лидеры Ирана хвастаются «экономикой сопротивления».

Но его стойкость в основном отражает борьбу снизу вверх за элементарное выживание, а не стратегический выбор сверху вниз.

Экономика состоит из простых людей.

Они приспосабливаются к изменившимся обстоятельствам как могут.

У иранцев теперь есть реальная перспектива лучших дней.

Для России, вероятно, болезненная адаптация только начинается.

- 31 марта 2022, 11:54

- 31 марта 2022, 14:21

теги блога Андрей Колесников

- Amazon

- ChatGPT

- ETF

- ICO

- netflix

- telegram

- акции

- банки

- баффет

- безработица

- Биохакинг

- биткоин

- блокчейн

- видеоКонспект

- газпром

- геополитика

- геронтология

- демография

- долголетие

- Доллар рубль

- здоровый образ жизни

- здоровье

- ЗнанияСжато

- ЗОЖ

- золото

- ИИ

- Илон Маск

- инвестирование

- инвестиции

- Инновации

- инфляция

- искусственный интеллект

- история

- история России

- Китай

- коронавирус

- короновирус

- Красная Таблетка-2

- кризис

- кризис 2020

- кризис2020

- криптовалюта

- магия утра

- ментальные ловушки

- меры поддержки бизнеса

- мировая экономика

- мобильный пост

- Мовчан

- мозг

- Мошенничество

- мышление

- нейробиология

- Нефть

- Облигации

- олигархи

- опек+

- опрос

- оффтоп

- пандемия

- Пелевин

- поведенческая экономика

- подсознание

- предпринемательство

- предпринимательство

- психология

- Путин

- ресурсное "проклятие"

- Рэй Далио

- самодисциплина

- саморазвитие

- санкции

- сбербанк

- СВО

- Собянин

- стартапы

- счастье

- сша

- тайм-менеджмент

- ТГ-канал kudaidem

- ТГ-канал SmartEventMos

- технологии

- Трамп

- трейдинг

- Утро

- финам

- форекс

- ФРС

- футурология

- цифровизация

- экономика

- экономика Китая

- экономика России

- экономика США

- экономическая история

- эмиграция

- Энергетический кризис

- эффективность

- Яндекс