Блог им. INVESTMAN92

Raytheon на пути к новым максимумам

- 14 ноября 2020, 16:52

- |

Краткие сведения

- У Raytheon был тяжелый год, так как коммерческая слабость более чем компенсировала рост в оборонных сегментах.

- Тем не менее, компания снова генерирует свободный денежный поток и стремится к высокой доходности для акционеров.

- Компания имеет низкий долг и снова будет в числе победителей рынка, когда коммерческие авиационные разгоны ускорятся в 2021 году.

Пришло время обсудить один из моих крупнейших промышленных холдингов. Raytheon Technologies (RTX) была одной из худших компаний в этом году, поскольку ее сегмент коммерческой авиации сильно пострадал от глобальной пандемии. Несмотря на это, до сих пор его оборонный сегмент продолжает реветь, и предстоящая вакцина от Pfizer (NYSE:PFE) проливает новый свет на запасы коммерческой авиации. Зима может быть неровной, но я почти не сомневаюсь, что компания рано или поздно вернется в полную силу и продолжит выкупать акции и увеличивать дивиденды. В этой статье я расскажу вам почему.

Источник: Raytheon Technologies

Q3 Был Беспорядком, Но «Все» Ожидали ЭтогоНачнем с очевидного: третий квартал стал полной катастрофой для компании и ее сотрудников. В третьем квартале скорректированная EPS упала до $ 0,58. Это на 74% меньше, чем $2,21 в предыдущем квартале. Это уже третье квартальное снижение подряд после сокращения на 7% в первом квартале и сокращения на 82% во втором квартале. Тем не менее, компания превзошла оценки каждый квартал этого года. Например, в третьем квартале аналитики ожидали скорректированного результата EPS в размере $ 0.50.

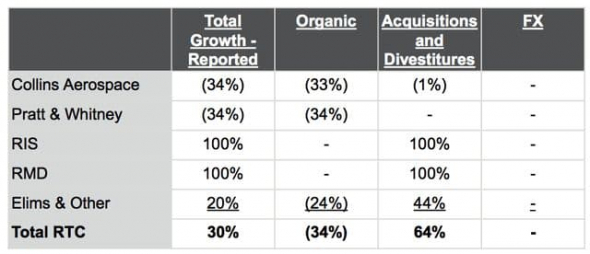

Вместе с тем в таблице ниже показано, насколько серьезным был ущерб в сегментах с сильной коммерческой направленностью. Обратите внимание, что только Collins Aerospace и Pratt & Whitney сообщают об органическом росте продаж, поскольку как Raytheon Intelligence & Space, так и Raytheon Missiles & Defense являются «новыми» сегментами после слияния United Technologies и Raytheon в 2020 году.

Источник: Raytheon Technologies Q3/2020 Презентация Доходов

Но вышеприведенная таблица не говорит нам о том, насколько хорошо продавались оборонные товары. Например, общий объем продаж Collins Aerospace снизился на 34% до $ 4,3 млрд в третьем квартале, поскольку коммерческие продажи OE (оригинального оборудования) снизились на 44%, а коммерческий вторичный рынок сократился на 52%. Однако военные продажи выросли на 4%. Военные продажи выросли на 8% с поправкой на распродажи и валютные изменения.

То же самое произошло и в сегменте Pratt & Whitney, где органический рост упал на 34%. В коммерческом сегменте OEM продажи снизились на 30%, а на вторичном рынке-на 51%. Военные продажи в этом сегменте выросли на 11%, так как продажи двигателей F135 (двигатель, используемый в F-35) и рост вторичного рынка на нескольких платформах истребителей поддержали продажи в третьем квартале.

В результате серьезной отраслевой слабости компания приняла решение сократить численность персонала на 15 000 человек. Это приводит к сокращению на 20% коммерческой аэрокосмической занятости в Collins и P&W. 50% ролей подрядчиков были сокращены в дополнение к временным отпускам и замораживанию найма. В целом компания намерена сократить расходы на 2 миллиарда долларов в 2020 году.

Хорошей новостью является то, что Raytheon достигла 65 миллионов долларов валовой прибыли в третьем квартале. Это приносит общую синергетическую экономию до 100 миллионов долларов в первые шесть месяцев. В течение всего года руководство ожидает достижения синергетического эффекта в размере 225 миллионов долларов, что выше предыдущей оценки в 200 миллионов долларов.

И если говорить о высоком синергетическом эффекте, то компания способна обеспечить акционерную стоимость даже в трудные времена.

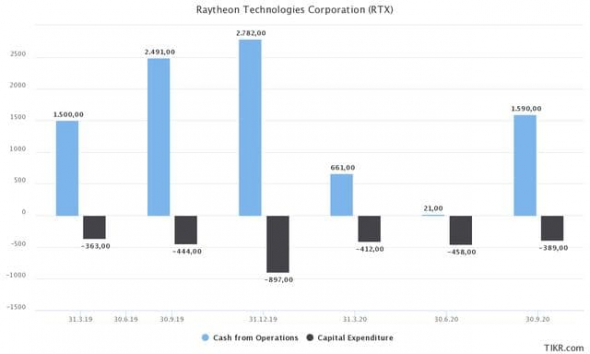

Почему я довольный акционерКогда я ищу инвестиции, я стараюсь покупать компании, которые хорошо работают даже в трудные времена, так как это почти всегда дает вам качественную компанию по отличной цене. Raytheon является одной из таких компаний, поскольку компания продолжает генерировать свободный денежный поток даже во время пандемии. На приведенном ниже графике показаны операционные денежные потоки и капитальные затраты с первого квартала 2019 года. Обратите внимание, что разница между операционным денежным потоком и капитальными затратами является свободным денежным потоком. Излишне говорить, что только во втором квартале наблюдался отрицательный свободный денежный поток, поскольку в этом квартале произошел самый большой удар от отключения вируса. В последнем третьем квартале свободный денежный поток снова вырос до 1,2 миллиарда долларов. Компания использовала половину этой суммы для выплаты дивидендов на сумму 688 миллионов долларов. Выкупы были практически равны 4 миллионам долларов.

Это то, что руководство должно было сказать в отношении распределения акционеров.

Цитата:

… мы по-прежнему привержены возвращению акционерам денежных средств в размере от 18 до 20 миллиардов долларов. Тем не менее, на высоком уровне, да, мы ожидаем, что 2021 наличные деньги будут лучше, чем в этом году.

Отметим, что $18-20 млрд относится к капиталу, который компания хочет вернуть акционерам в первые четыре года после слияния.

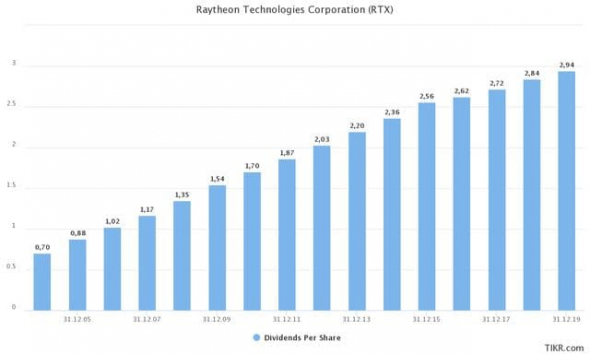

До слияния (2004-2019 гг.) дивиденды увеличивались в среднем на 9,4% в год. Трудно сказать, как этот темп роста изменится в течение следующих 16 лет, но я почти не сомневаюсь, что компания будет придерживаться последовательной политики роста дивидендов, поскольку United Technologies была дивидендным аристократом с несколькими десятилетиями последовательного роста дивидендов.

Кроме того, инвесторы не подвержены высоким рискам, поскольку совокупные обязательства Raytheon оцениваются в 57% от общего объема активов. И даже в нынешней рецессии EBITDA покрывает процентные расходы в 4,6 раза. долгосрочный долг компании примерно в 31 миллиард долларов США имел среднюю процентную ставку 4,2% по состоянию на третий квартал 2020 года

Raytheon Technologies имеет несколько вещей, идущих в ее пользу. Компания имеет как коммерческую, так и оборонную экспозицию и является лидером в обоих сегментах. В то время как в настоящее время только оборонные продажи поддерживают этот бизнес, я почти не сомневаюсь, что коммерческие продажи будут расширяться во второй половине 2021 года, если пандемия удержит самолеты на Земле до весны. Так или иначе, даже в эти времена компания способна генерировать свободный денежный поток, а инвесторы не подвержены высоким долгам.

У меня есть средняя цена входа в $60,57, но я буду продолжать добавлять к этой акции на ежеквартальной основе — существенно увеличивая мою среднюю цену входа. В то время как рынок все еще избегает акций аэрокосмической отрасли, мы в конечном итоге вернемся к тому времени, когда эти акции снова будут сильными аутсайдерами.

Я считаю, что недавнее объявление о вакцине от Pfizer поставило дно под цену акций. Однако, если вы планируете покупать акции, имейте в виду, что Raytheon-это волатильная акция и подвержена серьезным изменениям цен на акции, пока коммерческая авиация снова не поднимется. И даже тогда акции будут волатильны, поскольку это не безопасное убежище, как коммунальные услуги и потребительские товары. Это звучит очевидно, но если вы будете иметь это в виду при создании портфолио, вы избежите неприятных сюрпризов в будущем.

В любом случае, я почти не сомневаюсь, что инвесторы будут наслаждаться как приростом капитала, так и (растущими) дивидендами в течение многих лет.

Большое вам спасибо за чтение. Пожалуйста, не забудьте нажать кнопку «хорошо» и подписаться на мой YouTube канал www.youtube.com/channel/UCphcYgtKJxn0BAMiBhRvMXw, где я рассказываю о грамотных инвестициях и приумножению личных сбережений.

Также можете подписаться на меня в Пульсе и следить за моими сделками в режиме реального времени: www.tinkoff.ru/invest/social/profile/Hrystalev?utm_source=share

теги блога Dmitriy Invest

- AAPL

- alibaba

- Amazon

- Apple

- forex

- Intel

- ipo

- Microsoft

- Nvidia

- rub

- S&P500

- stocks

- tesla

- usd

- акции

- акции роста

- Акции РФ

- акции США

- анализ

- аналитика

- Байден

- Девальвация

- деноминация

- дивиденды

- доллар

- Доллар рубль

- евро

- Илон Маск

- инвест фьюче

- инвестирование

- инвестиции

- инвестиции без риска

- инвестиции в акции

- инвестиции в акции США

- инвестиции в будущее

- инвестиции в Китай

- инвестиции для начинающих

- инвестиции для новичков

- инвестиции для чайников

- инвестиции с нуля

- Инвестиционный портфель

- инвестор

- инвестору

- инфляция

- какие акции вырастут

- какие акции купить

- какие акции покупать

- Кибербезопасность

- китай

- китайские акции

- когда покупать валюту

- когда покупать доллар

- куда вложить деньги

- куда инвестировать

- курс доллара

- курс рубля

- мнение по рынку

- мой инвестиционный портфель

- Нефть

- Новости

- новости рынков

- обвал фондового рынка

- Обзор акций

- обзор рынка

- Облигации

- полезно знать

- прогноз доллара

- прогноз курса доллара

- прогноз курса рубля

- прогноз рубля

- Россия

- рубль

- рынок США

- с чего начать инвестировать

- с чего начать инвестиции

- с чего начать покупку акций

- сша

- тесла

- тинькофф

- Тинькофф Инвестиции

- топ акций

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Финансовая грамотность

- Финансовая независимость

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок для начинающих

- форекс

- ФРС

- Что будет с долларом

- что будет с рублем

- экономика

- ютуб

- ютубканал