Блог им. Kitten

Республиканцы начинают партию и... Обзор на предстоящую неделю от 04.11.2018

- 04 ноября 2018, 22:42

- |

По ФА…

Nonfarm Payrolls

Отчет по рынку труда вышел уверенно сильным, но реакция рынка была слабой, т.к. внимание инвесторов на текущем этапе сосредоточено на предстоящих выборах в Конгресс США, возможном прогрессе в достижении соглашения по Брексит и росте ожиданий на начало переговоров США и Китая по торговле.

Основные компоненты отчета по рынку труда США за октябрь:

— Количество новых рабочих мест 250К против 190К прогноза, ревизия за 2 месяца ранее составила 0К: август был пересмотрен до 286К против 270К ранее, сентябрь до 118К против 134К ранее;

— Уровень безработицы U3 3,7% против 3,7% ранее;

— Уровень безработицы U6 7,4% против 7,5% ранее;

— Уровень участия в рабочей силе 62,9% против 62,7% ранее;

— Рост зарплат 0,2%мм 3,1%гг против 0,3%мм 2,8%гг ранее;

— Средняя продолжительность рабочей недели 34,5 против 34,4 ранее.

Главный плюс отчета — рост зарплат:

Но рост зарплат по году во многом обязан низкой базе и был ожидаем как согласно среднему прогнозу экономистов, так и экспертами банков.

Только в случае сохранения темпа роста зарплат в последующие месяцы ФРС может признать наличие рисков перегрева рынка труда, хотя выход из диапазона, безусловно, является позитивным и долгожданным событием.

Рост участия в рабочей силе также является позитивным признаком, но, с другой стороны, может указывать на наличие свободных мощностей на рынке труда.

Рыночные ожидания на повышение ставки после публикации нонфармов повысились незначительно, что логично с учетом неопределенности исхода выборов в Конгресс США и последующей политики Белого дома.

Очевидно, что ФРС повысит ставку в декабре и, скорее всего, в марте 2019 года, но повышение ставки после достижения нейтральных уровней по-прежнему сомнительно.

Комментарии членов ФРС по росту зарплат и их значимости для политики ФРС могут оказать значительное влияние на доллар, но их выступления возобновятся после публикации решения ФРС 8 ноября.

Вывод по октябрьским нонфармам:

Отчет по рынку труда вышел уверенно сильным, подтвердив необходимость повышения ставки ФРС как минимум до нейтральных уровней.

Но, невзирая на рост зарплат по году максимальными темпами с 2009 года, текущий отчет не доказывает наличие перегрева рынка труда США, т.к. рост зарплат произошел благодаря низкой базе прошлого года и требуется подтверждение тенденции в последующие месяцы.

Реакция рынка на нонфармы была слабой по причине сфокусированности внимания инвесторов на других событиях, но при отсутствии прогресса по Брексит и/или срыве торговых переговоров США и Китая следует ожидать, что доллар отыграет не только разочарование инвесторов от несбывшихся ожиданий, но и сильные нонфармы.

На предстоящей неделе:

1. Выборы в Конгресс США, 6 ноября

Исторически на промежуточных выборах в Конгресс побеждает партия, противоположная партии президента США.

Эксперты объясняют данный феномен большей активностью избирателей, недовольных политикой Белого дома.

На промежуточных выборах в Конгресс переизбранию подлежат все 435 членов Палаты представителей и 35 из 100 мест в Сенате, из которых 26 мест принадлежат демократам.

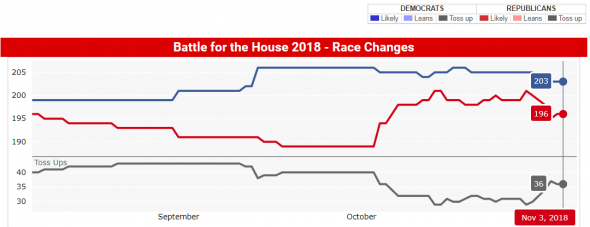

Опросы свидетельствуют о победе демократов в нижней палате Конгресса США, на текущий момент можно с относительной уверенностью предположить, что демократы имеют 203 места в нижней палате, а из 36 неопределившихся, более вероятно, получат ещё минимум 16 мест, что гарантирует перевес в один голос:

Букмекерские ставки говорят о получении демократами большинства в нижней палате с шансом 85%, но следует помнить о том, что они ошибались с момента проведения референдума по Брексит.

Для Трампа потеря контроля над Конгрессом несет массу опасностей от импичмента до наступления нового финансового кризиса до президентских выборов в 2020 году.

Демократы намерены отменить налоговую реформу Трампа, но в данном случае спасет вето Трампа, ибо для преодоления вето президента США нужно две трети голосов в Сенате, а даже если в крайне маловероятном варианте демократы получат большинство в обеих палатах Конгресса – две трети голосов в Сенате им не видать.

Но налоговый обрыв будет приближаться, а налоговая реформа-2 не пройдет через Конгресс, что гарантирует замедление экономики США если не с 2019 года, то с 2020 года.

Трамп приложил все усилия для повышения рейтинга партии республиканцев в крайние пару недель.

Он пообещал в случае победы снизить налоги для среднего класса на 10%, развернулся на 180 градусов в вопросе переговорах с Китаем по торговле, предоставил 8 странам отсрочку на введение санкций на экспорт нефти Ирана, снял санкции с Турции… разве что цыганочку не сплясал, но результатом может всё равно стать потеря большинства в нижней палате Конгресса, хотя перевес демократов может быть незначительным.

Безусловно, победа демократов негативна для доллара, она может привести к оглушительному падению доллара в случае, если демократы получат большинство в обеих палатах Конгресса или к сильному шипу на падение доллара при уверенном перевесе в нижней палате на десяток или более голосов.

Но более вероятно сохранение республиканцами большинства в Сенате и победы демократов в нижней палате с небольшим перевесом голосом, что совпадет с ожиданиями рынка и не приведет к мгновенной реакции или реакция будет слабой, т.к. Трамп всегда умел найти общий язык с парой-тройкой демократов в нижней палате.

В этом случае решающим фактором для фунта и евро станет прогресс в переговорах по Брексит или его отсутствие, результат выборов всё равно окажет влияние на рынки, но это может быть «ползущая» реакция в виде постепенного учета ситуации через подачу новых законопроектов и риторики специального прокурора Мюллера.

Следует также учитывать возможную вторичную реакцию рынка наподобие двойной реакции после победы Трампа в 2016 году, основанием может стать подача законопроектов демократов о запрете повышения таможенных пошлин Трампом в рамках закона о национальной безопасности, в этом случае будет рост аппетита к риску на ослаблении страхов по торговому протекционизму администрации Белого дома.

Не стоит забывать о том, что Трамп, как и демократы, хотят запустить инфраструктурный проект, что приведет к росту экономики, хотя на месте демократов я бы эту базуку приберегла бы до президентских выборов в 2020 году.

Вывод по выборам в Конгресс США:

Результат выборов в Конгресс США окажет влияние на все финансовые инструменты, т.к. с 2016 года в котировках заложена львиная доля политики Трампа.

Потеря большинства в Конгрессе лишит Трампа возможности запуска новых фискальных стимулов, которые ему необходимы как гарантия отсутствия вероятности импичмента и выигрыша президентских выборов в 2020 году, данная ситуация негативна для доллара.

Тем не менее, победа демократов в нижней палате с небольшим перевесом может не привести к сильной и длительной реакции, рынки будут учитывать результат выборов постепенно через намерения демократов и, в частности, через фактическую подачу новых законопроектов, а это будет уже в 2019 году.

2. Заседание ФРС

Заседание ФРС будет проходным, повышение ставки не ожидается, по итогам заседания участники рынка получат только краткое сопроводительное заявление.

Более вероятно, что члены ФРС не захотят вносить какие-то изменения в «руководство вперед» после выборов в Конгресс США, дабы не увеличивать волатильность рынков, тем более что до декабря нет никакой необходимости в изменениях.

Основные моменты сопроводительного заявления:

— Оценка рынка труда, зарплат в частности.

Нет сомнений в том, что ФРС подчеркнет сильный рост рынка труда в США, но отдельное упоминание о росте зарплат приведет к росту доллара, хотя более вероятно, что детальный разбор тенденций на рынке труда будет в протоколе, без выноса в сопроводиловку.

— Оценка роста инфляции.

Невзирая на рост зарплат, есть признаки замедления темпов роста инфляции.

Тем не менее, тенденция неустойчива и во многом зависит от прогресса в переговорах США и Китая, поэтому на текущем этапе изменение риторики ФРС в отношении инфляции маловероятно.

— Указание о возможном повышении ставки по избыточным резервам на 0,20% при повышении основной ставки на 0,25% на декабрьском заседании.

Данный шаг выглядит вполне уместным, но указание на него логично в протоколе ФРС, который выйдет спустя три недели после заседания.

Наличие указания будет негативным фактором для доллара, но эффект вряд ли будет длительным, т.к. соответствует текущим ожидания рынка.

— Наличие инакомыслящих.

Логично ожидать голосование по сохранению ставки неизменной единогласным, но при наличии голосов за повышение ставки рост доллара будет сильным и длительным, т.к. укажет на готовность некоторых членов ФРС ускорить темп повышения ставок в противовес критике Трампа.

Вывод по заседанию ФРС:

Сюрпризы маловероятны, логично ожидать минимальные изменения в сопроводительном заявлении ФРС.

Тем не менее, следует учитывать, что чем ниже ожидания рынка – тем сильнее будет реакции в случае более ястребиной риторики ФРС или при наличии голосов за повышение ставки.

3. Экономические данные

На предстоящей неделе главными данными США станут ISM сектора услуг и исследование настроений потребителей от Мичигана.

По Еврозоне следует отследить PMI сектора услуг за октябрь в финальном чтении.

Фунт получил импульс к росту на слухах о достижении соглашения между Британией и ЕС по Брексит, министр Британии по Брексит Рааб заявил о планируемом подписании соглашения к 21 ноября, позитив усилил инсайд о достижении соглашении о доступе банков Британии на рынок финансовых услуг после Брексит.

ВоЕ повысил прогнозы по темпам повышения ставок, но заявил, что прогнозы будут действительны только в случае заключения соглашения с ЕС по Брексит.

Очевидно, что согласие по Брексит между ЕС и премьером Британии Мэй достигнуто, но проблема заключается в том, что часть Кабмина Британии выступает против данного соглашения, а голосов в парламенте Британии может быть недостаточно для ратификации соглашения по Брексит.

Предстоящая неделя станет решающей для фунта, во вторник премьер Британии Мэй может уведомить Кабмин о достижении договоренностей по Брексит и, если большинство её поддержит, будет назначена дата саммита ЕС по Брексит, что станет официальным признанием о достижении договоренностей по соглашению о разводе и намерений по будущим отношениям.

Следует ожидать рост фунтдоллара к 1,35-1,36 при назначении даты саммита ЕС, последующий рост будет возможен при ратификации парламентом Британии соглашения по Брексит, в случае провала плана Мэй возможна её отставка, в этом случае фунтдоллар уйдет в начало 1,20х фигур.

По данным Британии следует обратить внимание на PMI услуг с публикацией в понедельник и ВВП Британии в пятницу.

Заявление Трампа о готовности к заключению соглашения с Китаем привело к росту аппетита к риску на мировых фондовых рынках, юань начал укрепление.

Как минимум до получения результата выборов в Конгресс США, а скорее до саммита стран Б20 в конце ноября, Трамп мнение не изменит, а значит позитив будет преобладать.

Китай порадует остатками PMI в понедельник, торговым балансом в четверг и инфляционным отчетом в пятницу, но даже провальные данные вряд ли испортят инвесторам настроение.

— США:

Понедельник: PMI и ISM сектора услуг;

Вторник: вакансии на рынке труда JOLTs;

Четверг: недельные заявки по безработице;

Пятница: инфляция цен производителей, оптовые запасы, исследование настроений потребителей от Мичигана.

— Еврозона:

Понедельник: индекс уверенности инвесторов Еврозоны Sentix;

Вторник: PMI сектора услуг и инфляция цен производителей Еврозоны;

Среда: розничные продажи в Еврозоне;

Четверг: торговый баланс Германии.

При отслеживании данных следует учитывать переход США на зимнее время.

4. Выступления членов ЦБ

В ФРС продолжается «период тишины» до публикации решения ФРС вечером четверга, только с пятницы возможны комментарии членов ФРС, которые будут очень интересными с учетом замедления инфляции на фоне ускорения роста зарплат.

Члены ЕЦБ неохотно комментируют замедление экономики Еврозоны в 3 квартале на фоне слабого роста инфляции, т.к. очевидно, что наилучший момент для нормализации политики упущен.

Инсайды говорят о том, что ЕЦБ готов запустить весной новую серию TLTROs, что не компенсирует сворачивание программы QE, но отчасти смягчит шок от сокращения ликвидности.

Не исключена утечка «инсайда» после промежуточного заседания ЕЦБ в среду.

------------------------

По ТА…

По ТА по евродоллару масса вариантов, ФА-события на предстоящей неделе позволят выбрать правильный.

Идеальным по-прежнему является добитие 1,1200+- перед среднесрочным разворотом вверх:

Это станет вероятным в случае благополучного для Трампа результата выборов в Конгресс и/или провала переговоров по Брексит:

В противном случае евродоллар развернется вверх в виде проекта ОГП:

С целью начала 1,16й фигуры, при совпадении негативных событий для доллара с позитивными для фунта и евро цели могут быть гораздо выше.

-------------------------------

Рубль

Запасы нефти не порадовали нефтебыков на уходящей неделе, отчет Baker Hughes сообщил о снижении активных нефтяных вышек до 874 против 875 неделей ранее.

США временно освободили 8 стран от санкций за экспорт нефти Китая, полный список будет опубликован в понедельник, но известно, что в него вошли Китай, Япония, Индия и Южная Корея.

Мягкое решение США по экспорту нефти Ирана усилило падение нефти, не помог даже позитив по переговорам США и Китае о торговле.

Тем не менее, риторика Трампа после выборов в отношении санкций по Ирану может стать более жесткой, т.к. он перестанет остро нуждаться в низких ценах на нефть, а надежды на переговоры США и Китая могут прожить до конца ноября, что приведет к восходящей коррекции.

ТА по нефти неизменно:

Но нужно учитывать возможность коррекции вверх.

Победа демократов в Конгрессе США будет негативна для рубля, но инвесторы могут предпочесть подождать встречи Трампа и Путина, тем более что уже анонсировано две встречи: «короткая» 11 ноября в Париже и «продолжительная и обстоятельная» на саммите стран Б20 в конце ноября.

Долларрубль продолжает флиртовать с поддержкой:

Но результат выборов в Конгресс США его вряд ли обрадует, хотя до встречи Трампа и Путина сильного роста также ожидать не следует.

---------------------------

Выводы:

На предстоящей неделе главными событиями станут выборы в Конгресс США и ожидаемое оглашение о достижении договоренности между Британией и ЕС по Брексит.

Потенциально оба события негативны для доллара, победа демократов будет сопутствовать снижению курса доллара, а прогресс по Брексит приведет к росту фунта, рост фунта будет приводит к росту евро посредством кросса.

Заседание ФРС будет проходным, но отследить на момент сюрпризов следует, как и не забыть, что в связи с выборами решение ФРС увидит свет в четверг.

Оглашение о прогрессе по Брексит, или об его отсутствии в маловероятном негативном варианте, может быть в любой момент после заседания Кабмина Британии в первой половине вторника.

Первые экзит-поллы по выборам в Конгресс будут оглашены в 2.00мск среды, но они не покажут реальную картину, т.к. избирательные площадки в ключевых штатах закроются позже.

Ситуация должна прояснится с 4.00мск до 7.00мск, но некоторые штаты считают долго и при небольшом разрыве не исключена задержка с полным подсчетом голосов на пару дней, а в случае исков в суды и на пару недель, но рынки отреагируют на данные экзит-поллов после окончания голосования во всех штатах и только потом задумаются о возможности пересчета при пограничном результате.

Для понимания долгосрочных последствий результата выборов в Конгресс для тренда доллара нужно учитывать намерения демократов в заявлениях после выборов, особый акцент на возможности импичмента Трампу, отчет Мюллера не заставит ждать, он должен быть опубликован в середине ноября, но инсайды логичны ранее.

-----------------------------

Моя тактика по евродоллару:

На выходные ушла в плюсовом локе в лонгах евродоллара от 1,1349 и шортах от 1.1424.

С учетом вероятного исхода ФА-событий пока упор на лонгах.

После открытия рынков шорт может быть закрыт или снесен по стопу бу в случае сохранения страховки.

На росте евродоллара буду присматриваться к шортам, при перехае 1,1455, более вероятно, не ранее 1,16й фигуры с учетом возможности роста выше в случае прогресса по Брексит и победы демократов в Конгрессе.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

С иеной невыгодно сейчас.

Рост аппетита к риску и зарплат США толкает вверх, а негатив по выборам в Конгресс и ожидание предстоящего начала нормализации политики ВоЯ вниз.

При росте буду присматриваться к шортам, но не фанатично, ибо ситуация неинтересная пока по ней, ожидание прорыва в переговорах США и Китая будет приводить к покупкам на падении, собственные переговоры США и Японии по торговле под вопросом.

Доллариена трендовая валюта, нужно покупать/продавать перед событием, покупать желания нет, а продавать рановато.

Это логичнее с учетом его падения ранее и роста надежд на переговоры США и Китая по торговле

Ждём ли геп на очередных слухах о брексит от Таймс в воскресенье?

Да, возможен рост фунта.

В выводах написано подробно)

)))

Трамп много чего читает, пусть лучше не нас)

За импичмент Трампу?)

Благодарю!

Спасибо за Ваш отзыв!

Объяснение экспертов — чушь собачья для тупого быдла.

Правильное объяснение звучит так:

Правящий класс США следует стратегии — Разделяй и властвуй. Ветви власти США должны конфликтовать друг с другом. Иначе, они могут объединиться и усилиться. Это опасно для правящего класса.

Поэтому, Конгресс всегда конфликтует с Президентом. А кандидаты в Президенты набирают почти одинаковое количество голосов.

Если Трампу удастся подмять под себя Конгресс, то правящему классу США придется физически ликвидировать Трампа (как Кеннеди) или сделать его овощем.

Надо подогнать ему бронежилетик и взвод спецназовцев. А то падет от пули идиота по старой доброй традиции.

Не факт, там идеальный уход вверх по ТА, что, конечно, не мешает откату вниз, но санкции против экспорта золота Венесуэлы могут не дать.

Но если перевес демократов в нижней палате Конгресса будет небольшим — не исключено.