SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

Правила "Бойцовского клуба" Драги. Обзор на предстоящую неделю от 23.10.2016

- 23 октября 2016, 22:00

- |

По ФА…

На уходящей неделе:

Заседание ЕЦБ

После заседания ЕЦБ экономист UBS Пол Донован охарактеризовал пресс-конференцию Драги так:

Вступительное заявление Драги стало копией заявления сентябрьского заседания.

В ответ на первый вопрос о продлении программы QE после марта 2017 года Драги сообщил, что обсуждение данного вопроса на заседании не было и это привело к росту евро.

Я предполагала, что первый вопрос будет относительно инсайда Блумберга о планах ЕЦБ по сокращению размера покупок активов в рамках программы QE исходя из предположения, что первый вопрос часто выбирается Драги и он захочет сначала уронить евро, а потом уходить от ответов на вопросы о дальнейших планах ЕЦБ.

Но Драги решил иначе и не ошибся, т.к. последующие уточнения о том, что обсуждения не было, т.к. будет на заседании в декабре, спровоцировало новую волну продаж евродоллара с более высоких уровней.

Проблематично предположить, что стало драйвером последующих продаж евро, ибо Драги не дал никакой новой информации о планах ЕЦБ.

Создается впечатление, что участники рынка продавали евродоллар по другим причинам, потом испугались возможному отсутствию продления программы QE, но при последующих пояснениях вздохнули спокойно и продолжили продавать евро.

Главное от Драги в тезисах:

— ЕЦБ не обсуждал сокращение программы QE;

— ЕЦБ не обсуждал продление программы QE за пределами марта 2017 года;

— ЕЦБ не обсуждал сроки и размер программы QE за пределами марта 2017 года;

— Программа QE вряд ли закончится внезапно;

— Но не следует ожидать, что текущие меры ЕЦБ будут длиться вечно.

СМИ много иронизировали по поводу того, что ЕЦБ второе заседание ничего не обсуждает.

Но Драги сообщил, что на текущем заседании они обсудили возможный дефицит покупок активов в рамках программы QE, но дефицита на данный момент не наблюдается, реализация мер ЕЦБ проходит идеально.

Также ЕЦБ обсудил проблему низких ставок, но пришел к выводу, что проблем нет.

На вопрос об инсайде Блумберга о консенсусе среди членов ЕЦБ относительно сокращения покупки активов в рамках программы QE Драги ответил, что это было сделано «кем-то, кто не имел ни малейшего понятия или информации о происходящем».

При этом было заметно раздражение Драги, он постоянно подчеркивал, что Комитет лишь разрабатывает возможные варианты, а решение примет ЕЦБ.

Из этого можно сделать вывод, что одним из предложений Комитета является сокращение объема покупок программы QЕ и этот вариант считается наиболее подходящим.

Это логично, ибо отказ от ключа капитала невозможен без согласия Германии, отвязка низа доходностей ГКО от депозитной ставки приведет к невозможности спрогнозировать возможные убытки, а это прямо противоречит Конституции Германии, аналогично по увеличению доли покупок отдельных эмитентов, т.к. ЕЦБ согласно мандату не может владеть контрольным пакетом ГКО.

Издание Die Welt акцентировало внимание на том, что пресс-конференция Драги была самой короткой за всю историю ЕЦБ.

Причина в том, что целью Драги было дать минимум информации участникам рынка или вообще ничего не сообщить о дальнейших планах.

Согласно исследованиям Die Welt мнения экспертов о причине молчания Драги разделились:

— Одна часть экспертов считает, что Драги хочет подождать решение ФРС и, если ФРС поднимет ставку, Драги снизит объем покупок ГКО;

— Другие эксперты считают, что Драги специально не пояснил дальнейшие намерения для того, чтобы заставить правительства стран Еврозоны приступить к структурным реформам из-за страха сворачивания стимулов ЕЦБ;

— Третья часть экспертов считает, что молчание Драги связано с расколом внутри ЕЦБ, отсутствием способности достичь согласия относительно дальнейших действий;

— Четвертая часть экспертов считает, что Драги не захотел завышать ожидания рынка, чтобы по факту не получить негативного эффекта от решения в декабре, помня ситуацию на декабрьском заседании в прошлом году.

Раскол внутри ЕЦБ очевиден, многие ожидают, что рост инфляции будет значительно выше прогнозов ЕЦБ и, чтобы не вызвать панику на рынках при необходимости отказа от текущей мягкой политики, более разумно начать сворачивать стимулы постепенно.

Фактом остается то, что при дальнейшем росте нефти ЕЦБ будет вынужден пересмотреть цели по инфляции, что приведет к отказу от стимулов.

Драги хотел бы продолжить текущую политику до выборов во Франции и Германии в следующем году, после которых можно начать разговор о единых евробондах.

Только введение евробондов может облегчить выход ЕЦБ из мягкой политики, сохранить доходности ГКО на низких уровнях и, в конечном итоге, саму Еврозону.

Но реальность обещает быть более суровой и сколько бы Драги не отказывался отвечать на вопросы: на предстоящих заседаниях ЕЦБ сокращения размера программы QE не избежать.

Вывод относительно заседания ЕЦБ:

Драги отказался предоставить любую информацию о будущем программы QE, аргументируя сие отсутствием обсуждения.

Но на заседании 8 декабря придется рассказать о дальнейших планах и, при росте инфляции, сокращения размера покупок активов в рамках программы QE не миновать и это приведет к росту евродоллара.

Есть вероятность, что при поддержке проблемных стран на декабрьском заседании будет оглашено о продлении программы QE после марта 2017 года, а сам размер будет оглашен на заседании в марте исходя из новых прогнозов по инфляции, но и в этом варианте ответами «размер не обсуждался» Драги обойтись не сможет.

На предстоящей неделе:

1. Экономические данные

Главным событием недели станет публикации ВВП США за 3й квартал в первом чтении в пятницу.

Средний прогноз экономистов указывает на ожидания роста ВВП США на 2,5% в то время, как по оценке ФРБ Атланты рост ВВП США в 3 квартале составит 2,0%.

Согласно статистике прогноз ФРБ Атланты наиболее точен, но по результату всех трех пересмотров.

Следует отследить крайний пересмотр прогноза ФРБ Атланты по росту ВВП США в 3 квартале 27 октября, после публикации дюраблов.

За сутки перед первым чтением ВВП США за второй квартал ФРБ Атланты неожиданно, без веских дополнительных причин, резко снизило прогноз по росту ВВП США.

При публикации слабых дюраблов в четверг и пересмотра прогноза ФРБ Атланты по ВВП США вниз следует ожидать официальную публикацию тоже ниже прогноза.

Это может стать поводом для среднесрочного разворота доллара вниз, т.к. позиция ФРС о превышении цели по инфляции ради ускорения роста экономики США уже оглашена Йеллен две недели назад и подтверждена выступлением Фишера.

По Еврозоне следует отследить публикацию PMI стран Еврозоны, индекса Германии IFO, первую оценку роста инфляции в Германии за октябрь.

Британия опубликует первую оценку роста ВВП в 3 квартале в четверг.

По Китаю важных данных на предстоящей неделе не ожидается, но следует отслеживать курс юаня и динамику фондового рынка, текущая тенденция может спровоцировать панику после выборов президента США.

— США:

Понедельник: PMI промышленности;

Вторник: индекс потребительского доверия по версии СВ;

Среда: торговый баланс, оптовые запасы, PMI услуг, продажи жилья на первичном рынке;

Четверг: дюраблы, недельные заявки по безработице, незавершенные сделки по продаже жилья;

Пятница: первая оценка ВВП США в 3 квартале, Мичиган.

— Еврозона:

Понедельник: PMI промышленности и услуг стран Еврозоны;

Вторник: IFO Германии;

Пятница: инфляции в Германии, индекс потребительского доверия стран Еврозоны.

2. Отчеты компаний за 3 квартал

Отчеты компаний S&P выходят смешанными и не способны создать тренд на фондовом рынке США.

Ликвидность снижена в ожидании выборов президента США, поэтому более вероятен понижающийся флэт на фондовых рынках до заседания ФРС 2 ноября как минимум.

Но следует обратить особое внимание на отчет Дойче банка 27 октября.

Дойче банк намерен решить вопрос по штрафу с минюстом США до выборов президента США, на прошлой неделе Дойче банк официально заявил, что согласованный штраф будет гораздо ниже первоначального в 14 ярдов долларов.

Не исключено, что оглашение договоренности по штрафу Дойче банк объединит с отчетом за 3 квартал и это может стать драйвером для роста евродоллара.

3. Выступления членов ЦБ

Заявления членов ФРС будут представлять интерес после публикации ВВП США за 3 квартал, но в понедельник выступит ряд голосующих членов ФРС, из которых особое внимание стоит уделить руководящему составу ФРС Дадли и Пауэллу, а также голубю ФРС Эвансу, голосующему в 2017 году.

Спич Булларда обычно находит отклик в реакции участников рынка, т.к. Буллард излагает свои мысли четко и ясно, в отличие от Йеллен.

Выступления членов ЕЦБ имеет смысл анализировать на предмет инсайда по решению на заседании в декабре, но для откровений пока рановато.

Драги выступит во вторник, но вряд ли сообщит что-то новое.

-----------------

По ТА…

Индекс доллара подходит к верху канала на дейли, следует ожидать в ближайшее время разворот как минимум на нисходящий коррект:

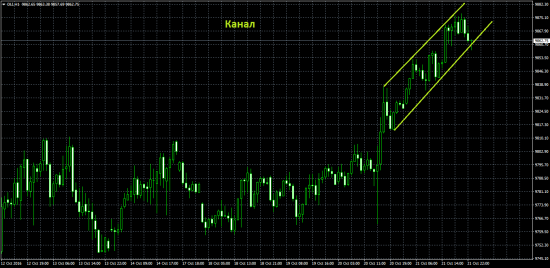

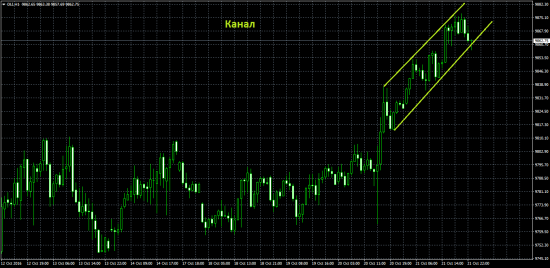

На часах индекс доллара пробил вниз канал, при закреплении под каналом наиболее логичен коррект вниз с открытия недели:

Евродоллар на часе пробил аналогичный канал вверх:

Если рынок не откроется гэпом вниз: следует ожидать коррект минимум в начало 1.09й фигуры.

В 1.08й фигуре по евродоллару находятся сильные сопротивления, преодолеть которые будет проблематично без корректа вверх:

Сопротивления ограничат рост евродоллара, для истинного пробития как сопротивлений, так и зоны поддержки, необходимо сильное ФА.

-----------------

Рубль

Генсек ОПЕК Баркидо обещает, что в результате ноябрьского саммита будет принято решение, включающее в себя значительное снижение добычи нефти, а страны вне ОПЕК присоединятся к соглашению.

Тем не менее, по результату переговоров в выходные, Новак заявил об отсутствии соглашения на текущем этапе.

На предстоящей неделе переговоры продолжаться в Вене, с РФ в понедельник, также РФ получила приглашение на техническое заседание ОПЕК 28−29 октября.

Запасы нефти продолжают радовать быков по нефти, но согласно отчетам Baker Hughes количество активных нефтяных вышек продолжило рост до 443 против 432 неделей ранее.

Наиболее вероятно, что нефть продолжит флэт в канале до результатов встречи 28−29 октября:

Снижение ставки ЦБ РФ на предстоящей неделе не ожидается, логично продолжение флэта долларрубля в канале:

-----------------

Выводы:

Драги отказался обсуждать дальнейшие действия ЕЦБ по продлению программы QE и, хотя очевидно, что программа покупки активов будет продлена после марта 2017 года – размер, скорее всего, будет уменьшен.

Падение евродоллара по результату заседания ЕЦБ не имеет перспектив ниже 1.08й фигуры, но, при акценте инвесторов на политическом будущем Италии по результатам референдума 4 декабря, нельзя исключать падение евродоллара к низу гипотетического треугольника на викли.

Агентство Фитч в пятницу понизило прогноз по рейтингу Италии со «стабильного» на «негативный», аргументируя это ростом госдолга, состоянием банковской системы и политическими рисками, исходя из опросов по референдуму в Италии относительно Конституционной реформы.

Очевидно, что при отставке Ренци при негативном результате референдума спасение проблемных банков Италии станет невозможным, ибо никто не даст деньги банкам страны с неопределенным политическим будущем.

Ренци пытается отойти от первоначального обещания подать в отставку при провале референдума, но евродоллар продолжит оставаться под давлением до полного прояснения ситуации.

Относительно расхождения перспектив монетарной политики ФРС и ЕЦБ, то здесь очевидны аргументы в пользу роста евродоллара.

Промышленность США страдает от высокого курса доллара, ниже 1.08 фигуры по евродоллару ФРС задумается о необходимости переноса повышения ставки на более позднее время.

При сохранении роста рынка труда и отсутствия падения фондового рынка ФРС повысит ставку 14 декабря при любом курсе доллара, ибо иначе репутация ФРС не будет подлежать восстановлению, но риторика относительно предстоящих повышений изменится кардинально.

Рост курса доллара приведет к замедлению роста инфляции в США, в то время как падение евро ускорит рост инфляции в Еврозоне.

Для Драги идеальным вариантом стало бы сохранение текущей политики ЕЦБ до выборов в Италии, которые пройдут в 2018 году или ранее при отставке Ренци в случае проигрыша референдума.

В связи с этим Драги ставит целью достижение ориентира ЕЦБ по инфляции в конце 2018 года или начале 2019 года, но прогнозы экспертов за пределами ЕЦБ утверждают, что рост инфляции в Еврозоне будет более быстрым.

Драги важно сохранить низкими и курс евро и доходности ГКО, но ему придется выбирать между ними.

Лучше снизить инфляцию через рост курса евро, но при этом продлить действие программы QE и сохранить низкие ставки, чем при росте инфляции повысить ставки через полгода и получить рост курса евро на фоне резкого роста доходностей ГКО проблемных стран.

Следует ожидать уменьшение размера программы QE при продлении срока её действия после марта 2017 года и рост евродоллара на этом.

Предстоящие две недели будут волатильными.

Важные данные США, заседание ФРС, выборы президента США приведут к резким движениям на рынках, ликвидность будет низкой, т.к. многие инвесторы предпочтут пересидеть этот период в кэше.

Этот период может быть алогичным по динамике финансовых инструментов и корреляции.

Открытие недели будет происходить на противоречивой информации по Еврозоне: понижение прогноза Фитч по Италии негативно для евродоллара, но подтверждение рейтинга Португалии с сохранением её в программе QE ЕЦБ и возможное формирование правительства Испании безусловный позитив, который перевешивает негатив по Италии.

Следует ожидать как минимум начало восходящего корректа по евродоллару из 1.08й фигуры.

Если в первой половине недели евродоллар добьет начало 1.08й фигуры в районе 1,0820+-: следует ожидать рост во второй половине недели с закрытием ближе к верху 1.09й фигуры.

Если в первой половине недели евродоллар откорректируется к 1,092Х-5Х: нельзя исключать перелой во второй половине недели при выходе данных США лучше прогноза.

В любом случае в 1.08й фигуре логично присматриваться к лонгам евродоллара, возможен среднесрочный разворот вверх при выходе данных США хуже прогноза.

------------------

Моя тактика:

На выходные ушла в лонгах евродоллара со средним уровнем 1,0963.

На доливки из 1.08 фигуры после открытия рынка при отсутствии гэпа вниз будет установлен стоп бу, при сносе намерена доливать лонги около 1.0820.

При изначальном корректе евродоллара вверх возможно принятие решения о частичном или полном закрытия лонгов с перезаходом в лонги ниже.

Открытие шортов евродоллара не планируется ранее начала 1.11й, но возможно при поступлении нового ФА или сигналов по ТА.

На уходящей неделе:

Заседание ЕЦБ

После заседания ЕЦБ экономист UBS Пол Донован охарактеризовал пресс-конференцию Драги так:

«Первое правило Бойцовского клуба – вы не говорите о сокращении размера программы QE.Более точно отразить смысл пресс-конференции Драги трудно.

Второе правило Бойцовского клуба – вы никогда не говорите о сокращении размера программы QE.

ЕЦБ не говорил о сокращении.

ЕЦБ не обсуждал и не вел разговоры о сокращении.

ЕЦБ, вероятно, сократит размер программы QE.»

Вступительное заявление Драги стало копией заявления сентябрьского заседания.

В ответ на первый вопрос о продлении программы QE после марта 2017 года Драги сообщил, что обсуждение данного вопроса на заседании не было и это привело к росту евро.

Я предполагала, что первый вопрос будет относительно инсайда Блумберга о планах ЕЦБ по сокращению размера покупок активов в рамках программы QE исходя из предположения, что первый вопрос часто выбирается Драги и он захочет сначала уронить евро, а потом уходить от ответов на вопросы о дальнейших планах ЕЦБ.

Но Драги решил иначе и не ошибся, т.к. последующие уточнения о том, что обсуждения не было, т.к. будет на заседании в декабре, спровоцировало новую волну продаж евродоллара с более высоких уровней.

Проблематично предположить, что стало драйвером последующих продаж евро, ибо Драги не дал никакой новой информации о планах ЕЦБ.

Создается впечатление, что участники рынка продавали евродоллар по другим причинам, потом испугались возможному отсутствию продления программы QE, но при последующих пояснениях вздохнули спокойно и продолжили продавать евро.

Главное от Драги в тезисах:

— ЕЦБ не обсуждал сокращение программы QE;

— ЕЦБ не обсуждал продление программы QE за пределами марта 2017 года;

— ЕЦБ не обсуждал сроки и размер программы QE за пределами марта 2017 года;

— Программа QE вряд ли закончится внезапно;

— Но не следует ожидать, что текущие меры ЕЦБ будут длиться вечно.

СМИ много иронизировали по поводу того, что ЕЦБ второе заседание ничего не обсуждает.

Но Драги сообщил, что на текущем заседании они обсудили возможный дефицит покупок активов в рамках программы QE, но дефицита на данный момент не наблюдается, реализация мер ЕЦБ проходит идеально.

Также ЕЦБ обсудил проблему низких ставок, но пришел к выводу, что проблем нет.

На вопрос об инсайде Блумберга о консенсусе среди членов ЕЦБ относительно сокращения покупки активов в рамках программы QE Драги ответил, что это было сделано «кем-то, кто не имел ни малейшего понятия или информации о происходящем».

При этом было заметно раздражение Драги, он постоянно подчеркивал, что Комитет лишь разрабатывает возможные варианты, а решение примет ЕЦБ.

Из этого можно сделать вывод, что одним из предложений Комитета является сокращение объема покупок программы QЕ и этот вариант считается наиболее подходящим.

Это логично, ибо отказ от ключа капитала невозможен без согласия Германии, отвязка низа доходностей ГКО от депозитной ставки приведет к невозможности спрогнозировать возможные убытки, а это прямо противоречит Конституции Германии, аналогично по увеличению доли покупок отдельных эмитентов, т.к. ЕЦБ согласно мандату не может владеть контрольным пакетом ГКО.

Издание Die Welt акцентировало внимание на том, что пресс-конференция Драги была самой короткой за всю историю ЕЦБ.

Причина в том, что целью Драги было дать минимум информации участникам рынка или вообще ничего не сообщить о дальнейших планах.

Согласно исследованиям Die Welt мнения экспертов о причине молчания Драги разделились:

— Одна часть экспертов считает, что Драги хочет подождать решение ФРС и, если ФРС поднимет ставку, Драги снизит объем покупок ГКО;

— Другие эксперты считают, что Драги специально не пояснил дальнейшие намерения для того, чтобы заставить правительства стран Еврозоны приступить к структурным реформам из-за страха сворачивания стимулов ЕЦБ;

— Третья часть экспертов считает, что молчание Драги связано с расколом внутри ЕЦБ, отсутствием способности достичь согласия относительно дальнейших действий;

— Четвертая часть экспертов считает, что Драги не захотел завышать ожидания рынка, чтобы по факту не получить негативного эффекта от решения в декабре, помня ситуацию на декабрьском заседании в прошлом году.

Раскол внутри ЕЦБ очевиден, многие ожидают, что рост инфляции будет значительно выше прогнозов ЕЦБ и, чтобы не вызвать панику на рынках при необходимости отказа от текущей мягкой политики, более разумно начать сворачивать стимулы постепенно.

Фактом остается то, что при дальнейшем росте нефти ЕЦБ будет вынужден пересмотреть цели по инфляции, что приведет к отказу от стимулов.

Драги хотел бы продолжить текущую политику до выборов во Франции и Германии в следующем году, после которых можно начать разговор о единых евробондах.

Только введение евробондов может облегчить выход ЕЦБ из мягкой политики, сохранить доходности ГКО на низких уровнях и, в конечном итоге, саму Еврозону.

Но реальность обещает быть более суровой и сколько бы Драги не отказывался отвечать на вопросы: на предстоящих заседаниях ЕЦБ сокращения размера программы QE не избежать.

Вывод относительно заседания ЕЦБ:

Драги отказался предоставить любую информацию о будущем программы QE, аргументируя сие отсутствием обсуждения.

Но на заседании 8 декабря придется рассказать о дальнейших планах и, при росте инфляции, сокращения размера покупок активов в рамках программы QE не миновать и это приведет к росту евродоллара.

Есть вероятность, что при поддержке проблемных стран на декабрьском заседании будет оглашено о продлении программы QE после марта 2017 года, а сам размер будет оглашен на заседании в марте исходя из новых прогнозов по инфляции, но и в этом варианте ответами «размер не обсуждался» Драги обойтись не сможет.

На предстоящей неделе:

1. Экономические данные

Главным событием недели станет публикации ВВП США за 3й квартал в первом чтении в пятницу.

Средний прогноз экономистов указывает на ожидания роста ВВП США на 2,5% в то время, как по оценке ФРБ Атланты рост ВВП США в 3 квартале составит 2,0%.

Согласно статистике прогноз ФРБ Атланты наиболее точен, но по результату всех трех пересмотров.

Следует отследить крайний пересмотр прогноза ФРБ Атланты по росту ВВП США в 3 квартале 27 октября, после публикации дюраблов.

За сутки перед первым чтением ВВП США за второй квартал ФРБ Атланты неожиданно, без веских дополнительных причин, резко снизило прогноз по росту ВВП США.

При публикации слабых дюраблов в четверг и пересмотра прогноза ФРБ Атланты по ВВП США вниз следует ожидать официальную публикацию тоже ниже прогноза.

Это может стать поводом для среднесрочного разворота доллара вниз, т.к. позиция ФРС о превышении цели по инфляции ради ускорения роста экономики США уже оглашена Йеллен две недели назад и подтверждена выступлением Фишера.

По Еврозоне следует отследить публикацию PMI стран Еврозоны, индекса Германии IFO, первую оценку роста инфляции в Германии за октябрь.

Британия опубликует первую оценку роста ВВП в 3 квартале в четверг.

По Китаю важных данных на предстоящей неделе не ожидается, но следует отслеживать курс юаня и динамику фондового рынка, текущая тенденция может спровоцировать панику после выборов президента США.

— США:

Понедельник: PMI промышленности;

Вторник: индекс потребительского доверия по версии СВ;

Среда: торговый баланс, оптовые запасы, PMI услуг, продажи жилья на первичном рынке;

Четверг: дюраблы, недельные заявки по безработице, незавершенные сделки по продаже жилья;

Пятница: первая оценка ВВП США в 3 квартале, Мичиган.

— Еврозона:

Понедельник: PMI промышленности и услуг стран Еврозоны;

Вторник: IFO Германии;

Пятница: инфляции в Германии, индекс потребительского доверия стран Еврозоны.

2. Отчеты компаний за 3 квартал

Отчеты компаний S&P выходят смешанными и не способны создать тренд на фондовом рынке США.

Ликвидность снижена в ожидании выборов президента США, поэтому более вероятен понижающийся флэт на фондовых рынках до заседания ФРС 2 ноября как минимум.

Но следует обратить особое внимание на отчет Дойче банка 27 октября.

Дойче банк намерен решить вопрос по штрафу с минюстом США до выборов президента США, на прошлой неделе Дойче банк официально заявил, что согласованный штраф будет гораздо ниже первоначального в 14 ярдов долларов.

Не исключено, что оглашение договоренности по штрафу Дойче банк объединит с отчетом за 3 квартал и это может стать драйвером для роста евродоллара.

3. Выступления членов ЦБ

Заявления членов ФРС будут представлять интерес после публикации ВВП США за 3 квартал, но в понедельник выступит ряд голосующих членов ФРС, из которых особое внимание стоит уделить руководящему составу ФРС Дадли и Пауэллу, а также голубю ФРС Эвансу, голосующему в 2017 году.

Спич Булларда обычно находит отклик в реакции участников рынка, т.к. Буллард излагает свои мысли четко и ясно, в отличие от Йеллен.

Выступления членов ЕЦБ имеет смысл анализировать на предмет инсайда по решению на заседании в декабре, но для откровений пока рановато.

Драги выступит во вторник, но вряд ли сообщит что-то новое.

-----------------

По ТА…

Индекс доллара подходит к верху канала на дейли, следует ожидать в ближайшее время разворот как минимум на нисходящий коррект:

На часах индекс доллара пробил вниз канал, при закреплении под каналом наиболее логичен коррект вниз с открытия недели:

Евродоллар на часе пробил аналогичный канал вверх:

Если рынок не откроется гэпом вниз: следует ожидать коррект минимум в начало 1.09й фигуры.

В 1.08й фигуре по евродоллару находятся сильные сопротивления, преодолеть которые будет проблематично без корректа вверх:

Сопротивления ограничат рост евродоллара, для истинного пробития как сопротивлений, так и зоны поддержки, необходимо сильное ФА.

-----------------

Рубль

Генсек ОПЕК Баркидо обещает, что в результате ноябрьского саммита будет принято решение, включающее в себя значительное снижение добычи нефти, а страны вне ОПЕК присоединятся к соглашению.

Тем не менее, по результату переговоров в выходные, Новак заявил об отсутствии соглашения на текущем этапе.

На предстоящей неделе переговоры продолжаться в Вене, с РФ в понедельник, также РФ получила приглашение на техническое заседание ОПЕК 28−29 октября.

Запасы нефти продолжают радовать быков по нефти, но согласно отчетам Baker Hughes количество активных нефтяных вышек продолжило рост до 443 против 432 неделей ранее.

Наиболее вероятно, что нефть продолжит флэт в канале до результатов встречи 28−29 октября:

Снижение ставки ЦБ РФ на предстоящей неделе не ожидается, логично продолжение флэта долларрубля в канале:

-----------------

Выводы:

Драги отказался обсуждать дальнейшие действия ЕЦБ по продлению программы QE и, хотя очевидно, что программа покупки активов будет продлена после марта 2017 года – размер, скорее всего, будет уменьшен.

Падение евродоллара по результату заседания ЕЦБ не имеет перспектив ниже 1.08й фигуры, но, при акценте инвесторов на политическом будущем Италии по результатам референдума 4 декабря, нельзя исключать падение евродоллара к низу гипотетического треугольника на викли.

Агентство Фитч в пятницу понизило прогноз по рейтингу Италии со «стабильного» на «негативный», аргументируя это ростом госдолга, состоянием банковской системы и политическими рисками, исходя из опросов по референдуму в Италии относительно Конституционной реформы.

Очевидно, что при отставке Ренци при негативном результате референдума спасение проблемных банков Италии станет невозможным, ибо никто не даст деньги банкам страны с неопределенным политическим будущем.

Ренци пытается отойти от первоначального обещания подать в отставку при провале референдума, но евродоллар продолжит оставаться под давлением до полного прояснения ситуации.

Относительно расхождения перспектив монетарной политики ФРС и ЕЦБ, то здесь очевидны аргументы в пользу роста евродоллара.

Промышленность США страдает от высокого курса доллара, ниже 1.08 фигуры по евродоллару ФРС задумается о необходимости переноса повышения ставки на более позднее время.

При сохранении роста рынка труда и отсутствия падения фондового рынка ФРС повысит ставку 14 декабря при любом курсе доллара, ибо иначе репутация ФРС не будет подлежать восстановлению, но риторика относительно предстоящих повышений изменится кардинально.

Рост курса доллара приведет к замедлению роста инфляции в США, в то время как падение евро ускорит рост инфляции в Еврозоне.

Для Драги идеальным вариантом стало бы сохранение текущей политики ЕЦБ до выборов в Италии, которые пройдут в 2018 году или ранее при отставке Ренци в случае проигрыша референдума.

В связи с этим Драги ставит целью достижение ориентира ЕЦБ по инфляции в конце 2018 года или начале 2019 года, но прогнозы экспертов за пределами ЕЦБ утверждают, что рост инфляции в Еврозоне будет более быстрым.

Драги важно сохранить низкими и курс евро и доходности ГКО, но ему придется выбирать между ними.

Лучше снизить инфляцию через рост курса евро, но при этом продлить действие программы QE и сохранить низкие ставки, чем при росте инфляции повысить ставки через полгода и получить рост курса евро на фоне резкого роста доходностей ГКО проблемных стран.

Следует ожидать уменьшение размера программы QE при продлении срока её действия после марта 2017 года и рост евродоллара на этом.

Предстоящие две недели будут волатильными.

Важные данные США, заседание ФРС, выборы президента США приведут к резким движениям на рынках, ликвидность будет низкой, т.к. многие инвесторы предпочтут пересидеть этот период в кэше.

Этот период может быть алогичным по динамике финансовых инструментов и корреляции.

Открытие недели будет происходить на противоречивой информации по Еврозоне: понижение прогноза Фитч по Италии негативно для евродоллара, но подтверждение рейтинга Португалии с сохранением её в программе QE ЕЦБ и возможное формирование правительства Испании безусловный позитив, который перевешивает негатив по Италии.

Следует ожидать как минимум начало восходящего корректа по евродоллару из 1.08й фигуры.

Если в первой половине недели евродоллар добьет начало 1.08й фигуры в районе 1,0820+-: следует ожидать рост во второй половине недели с закрытием ближе к верху 1.09й фигуры.

Если в первой половине недели евродоллар откорректируется к 1,092Х-5Х: нельзя исключать перелой во второй половине недели при выходе данных США лучше прогноза.

В любом случае в 1.08й фигуре логично присматриваться к лонгам евродоллара, возможен среднесрочный разворот вверх при выходе данных США хуже прогноза.

------------------

Моя тактика:

На выходные ушла в лонгах евродоллара со средним уровнем 1,0963.

На доливки из 1.08 фигуры после открытия рынка при отсутствии гэпа вниз будет установлен стоп бу, при сносе намерена доливать лонги около 1.0820.

При изначальном корректе евродоллара вверх возможно принятие решения о частичном или полном закрытия лонгов с перезаходом в лонги ниже.

Открытие шортов евродоллара не планируется ранее начала 1.11й, но возможно при поступлении нового ФА или сигналов по ТА.

37 |

Читайте на SMART-LAB:

Евро игнорирует хороший ВВП: рынок прайсит риск ускорения роста ИПЦ

Евро четвертую сессию подряд отступает против доллара и во время лондонской сессии держится чуть выше 1.1850, постепенно сдавая важный...

16:09

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В...

19:12

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Меньше, чем предыдущие.

Для удобства разбиты по разделам, можно выбирать нужное)

Спасибо за труд)

На картинке — это всё, что от евро-быка осталось?)))

Да, как положено, уши и хвост)

Но, думаю, это крайняя победа Драги, теперь придет очередь быка отрезать от Марио уши и… чего у него там вместо хвоста)

Благодарю!

Может быть, но коррект нужен, да и по уму это будет лишь рефлекторная реакция рынка, который по итогу задумается о курсе доллара и перспективах ФРС в связи с этим

можно ссылку на источник?

Изначально было в Блумберге, из русскоязычных — любой источник, везде один результат:

tass.ru/ekonomika/3727553

Звезды на нашей стороне и это хорошо)

Дойче банк в третьем квартале заработал небольшую прибыль, удивив большинство аналитиков, которые прогнозировали убытки крупнейшему финансовому институту Германии. За три месяца по сентябрь включительно чистая прибыль Deutsche Bank составила 278 млн евро – неплохой результат по сравнению с чистым убытком в размере 6 млрд евро за аналогичный период прошлого года, когда банку пришлось изрядно потратиться на судебные дела и реструктуризацию.

Прогнозы какие-то

Покажите лучше свои входы выходы

Вы обычный шарлотан.

Можете удавиться завистью, мне вас не жалко.

Здравствуйте!

Очень большие стопы нужно использовать при лонгах фунтдоллара по ТА, риски чрезмерны.

В моменте может появиться возможность минимизации стопа, но чтобы сейчас с уверенностью сказать: в 1.21й покупать, стоп под 1.2080 — неинтересно

Это очень своеобразное трактование теории Эллиота, я не знакома с таким)

Там нет треугольника, он не соответствует требованиям.

Там поддержка и сопротивление

Жду коррекции вверх по ED, от жеж как быстро меняются настроения на рынке. То пара ниже 1.12 не хотела падать, а щас валится просто как спелая груша. Хотя вроде бы и нет на то особых оснований. Может быть, конечно, итальянский референдум добавляет неопределенности, типа заранее отыгрывают весь негатив.

Но я тоже думаю, что ниже 1.08 пара нафиг не нужна Штатам, если начнет слишком уж валиться, то они провальную стату начнут рисовать и нонфармы какие-нить выйдут с цифрами по типу майских. В общем, увидим.

Рейтер пишет, что Китай продает евро, т.к. падение доллара его вынуждает поддерживать курс валютной корзины.

Правда я по корреляции не вижу больших продаж евро Китаем, но, тем не менее, как ещё один вариант для размышления

Как

В сказке

Скрипнула дверь,

Всё мне

Ясно

Стало теперь!

©

Привет, моя радость!

Соберу твои стихи в один сборник и поставлю на полочку)))