SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

Обзор на предстоящую неделю от 19.10.14

- 19 октября 2014, 23:52

- |

По ФА…

На уходящей неделе:

— США

После голубиного протокола ФРС и высказываний членов ФРС, что рост доллара может отложить повышение ставки, спекулянты на уходящей неделе переключили внимание на данные США, чтобы найти в них подтверждение или опровержение опасениям ФРС.

После провального блока данных США в среду ожидания первого повышения ставки ФРС переместилась на 3й квартал 2015 года.

Спекулянты начали закрывать лонги по доллару, фонде и уходить в ГКО США, что вызвало рост пары евродоллар.

В четверг вышел сильный блок данных США, но выступление Булларда вызвало очередной раунд закрытия лонгов по доллару.

Буллард заявил, что ввиду ситуации в Европе и снижении перспектив инфляционных ожиданий в США было бы разумно сделать паузу на заседании в октябре и завершить QE в декабре, если экономические данные США продолжат рост.

Буллард – не голосующий член ФРС в 2014 и 2015 годах, в 2013 он выражал особое мнение в протоколе ФРС о том, что программу QE надо продолжать до тех пор, пока инфляция не приблизится к 2%.

В 2014 году инфляция начала расти и Буллард выражал мнение о необходимости повышения ставки ФРС в конце 1го квартала.

Сейчас Буллард до сих пор считает, что экономика США продолжит расти на 3% в 2014-2015гг и пока не меняет своего мнения по времени первого повышения ставки, но призывает ФРС к осторожности.

После выступления Булларда рынок ждал пятничного спича Йеллен в надежде, что она прольет свет на перспективу исхода QE на заседании 29 октября, но Йеллен погрузилась в вечную тему неравенства доходов, не дав ни единого намека спекулянтам.

— Еврозона.

Экономические данные Еврозоны на уходящей неделе не порадовали.

Но выступления многочисленных членов ЕЦБ в очередной раз продемонстрировали глубину раскола.

Драги не порадовал рынки новыми подробностями программы ABS, его выступление было далеким от текущих проблем рынка.

Вайдман в очередной раз выступил против крайних решений ЕЦБ, заявив, что кроме покупки мусора ЕЦБ нарушает свою функцию банковского надзора.

Также Вайдман заявил, что невзирая на замедление экономического роста Германии не требуется стимулирование.

Также Вайдман, как и многие другие члены ЕЦБ, сказал, что монетарная политика не может решить все проблемы и странам Еврозоны нужны структурные реформы.

Самым интересным было выступление члена ЕЦБ Новотны.

Он сообщил, что экономические прогнозы на 2015 год полностью зависят от санкций ЕС+РФ.

Снятие санкций ЕС+РФ повысит прогнозы ЕЦБ, если же санкции не снимут: ЕЦБ в декабре пересмотрит экономические прогнозы Еврозоны на понижение.

Основными проблемами Еврозоны Новотны назвал кризис РФ+Украина и Грецию.

С санкциями понятно, и до санкций ЕС+РФ рост в Еврозоне был хрупкий, а после санкций шансы возвращения рецессии усилились.

Встреча в Милане на уходящей неделе пока не дала оснований для отмены санкций.

Греция не хочет больше брать обязательства по сокращению дефицита бюджета, намерена выйти из соглашений ЕС+МВФ+ЕЦБ и ищет линии кредитной поддержки на случай роста стоимости займов.

Лидеры Еврозоны обеспокоены таким решением Греции, но Греции нужно хотя бы на время прекратить практику «затягивания поясов».

Невзирая на то, что правительство Самараса недавно получило вотум доверия, угроза досрочных перевыборов парламента в Греции сильна.

В феврале 2015 парламент Греции должен избрать президента.

Очень сложно будет набрать нужное количество голосов без дополнительных договоренностей, в качестве которых и могут стать досрочные перевыборы парламента.

По опросу при досрочных перевыборах в парламент победит партия Ципраса Сириза, которая против любых программ экономии и финансовой помощи, что равносильно выходу Греции из Еврозоны.

На уходящей неделе ЕЦБ предпринял очередную попытку удержать Грецию в рамках программ Тройки: ЕЦБ предложил увеличить финансирование банков Греции при условии, что Греция продолжит выполнять все требования ЕС+МВФ+ЕЦБ.

На предстоящей неделе:

1. Экономические данные

США.

Продажи на вторичном рынке жилья во вторник.

Продажи на первичном рынке жилья в пятницу.

Базовый индекс потребительской инфляции в среду.

ФРС учитывает именно базовый индекс потреб инфляции для повышения ставок.

Самый важный показатель США на предстоящей неделе.

Прогноз учитывает рост показателя, но после данных уходящей недели достаточно будет неизменного показателя для роста доллара при ухудшении данных Еврозоны.

Еврозона.

Главными будут PMI стран Еврозоны в четверг.

Впервые с лета 2013 ожидается падение PMI промышленности под 50 (водораздел рецессии).

PMI промышленности Германии также ожидается ниже 50.

Если данные выйдут ниже 50 на фоне неплохих данных США во вторник-среду: падение евродоллара может быть сильным, вплоть до 1.25й.

2. Стресс-тесты банков Еврозоны.

26 октября в 14мск ЕЦБ опубликует результаты стресс-тестов банков Еврозоны.

Это воскресенье, поэтому возможен гэп на открытии пон-ка.

----------------

По ТА…

Необходим коррект к 1.33-1.35:

Более логичен данный коррект с текущих, пока ФРС выражает сомнения в начале периода ужесточения монетарной политики.

Если же данные США продолжат выходить сильными: возможно продолжение падения в 1.23ю или к 1.2200+- перед корректом к 1.33-1.35.

Если на предстоящей неделе данные США будут выходить ниже прогноза, а PMI Еврозоны выйдут выше прогноза, то возможен такой вариант:

Т.е. ход к 1.2950+- и откат обратно в 1.28ю.

В этом случае евродоллар вряд ли закрепится ниже 2-4 вульфа.

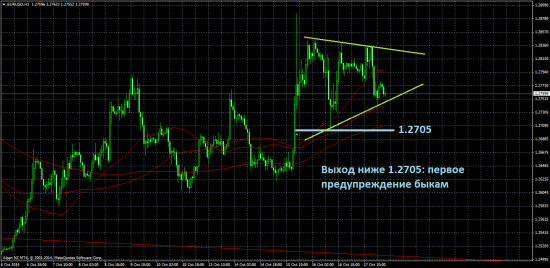

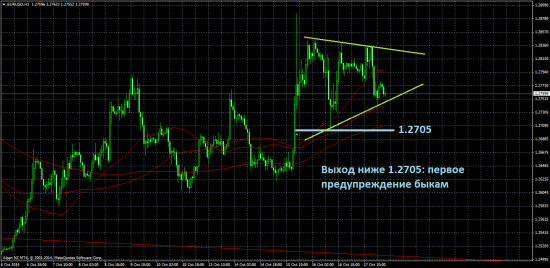

От 1.262Х отрисовали нечто похожее на вымпел, но откат составил более 61,8%, т.е. вымпел по классике ТА сломан:

Проход 1.2705 первый тревожный звонок для быков по евродоллару.

Закрепление под 1.2705 приведет к падению в начало 1.26й-верх 1.25й и, скорее всего, откроет путь в 1.23ю.

-----------------

Выводы:

На предстоящей неделе инвесторы будут выстраивать позиции перед заседанием ФРС 29 октября и ВВП США 30 октября.

После выступления Булларда ожидания на заседание ФРС слишком голубиные.

Данные по инфляции в США подтвердят опасения Булларда или опровергнут.

PMI Еврозоны опровергнут или подтвердят опасения рынка по угрозе рецессии в Еврозоне.

Предстоящая неделя пройдет во флете.

Выход из флета ожидаю 29-30 октября.

Бычий (базовый) сценарий:

Флет 1.27-1.28, перед заседанием ФРС будет выход в 1.29ю (по ТА 1.2950+-, по ФА-уровням получается район 1.290Х-2Х), потом возврат в 1.28ю и встреча ФРС вверху 1.27й-1.28й с последующим ходом вверх.

Для этого сценария нужны плохие данные США и хорошие PMI Еврозоны.

Медвежий (альтернативный) сценарий:

Флет в начале недели с выходом в 1.28ю, падение на данных США+Еврозоны, закрытие недели в 1.25-1.26. В этом случае ожидаю достижение 1.2400+- на ВВП США 30 октября.

-----------------

Моя тактика:

Основной счет:

Шорты евродоллара от 1.2868, бу перед данными США+Еврозоны.

При перехае перезаход в шорты от 1.290Х-2Х (при быстром ходе вверх на сильных данных без задержки цены в районе 1.290Х-2Х шорт от 1.2950+-).

Лучшей тактикой на данный момент считаю шорты евродоллара от хаев двойными лотами, с закрытием части на корректах вниз.

При плохих данных США и хороших PMI Еврозоны и закрытии недели вверху диапазона: перед заседанием ФРС 29 октября планирую переворот в лонг.

На уходящей неделе:

— США

После голубиного протокола ФРС и высказываний членов ФРС, что рост доллара может отложить повышение ставки, спекулянты на уходящей неделе переключили внимание на данные США, чтобы найти в них подтверждение или опровержение опасениям ФРС.

После провального блока данных США в среду ожидания первого повышения ставки ФРС переместилась на 3й квартал 2015 года.

Спекулянты начали закрывать лонги по доллару, фонде и уходить в ГКО США, что вызвало рост пары евродоллар.

В четверг вышел сильный блок данных США, но выступление Булларда вызвало очередной раунд закрытия лонгов по доллару.

Буллард заявил, что ввиду ситуации в Европе и снижении перспектив инфляционных ожиданий в США было бы разумно сделать паузу на заседании в октябре и завершить QE в декабре, если экономические данные США продолжат рост.

Буллард – не голосующий член ФРС в 2014 и 2015 годах, в 2013 он выражал особое мнение в протоколе ФРС о том, что программу QE надо продолжать до тех пор, пока инфляция не приблизится к 2%.

В 2014 году инфляция начала расти и Буллард выражал мнение о необходимости повышения ставки ФРС в конце 1го квартала.

Сейчас Буллард до сих пор считает, что экономика США продолжит расти на 3% в 2014-2015гг и пока не меняет своего мнения по времени первого повышения ставки, но призывает ФРС к осторожности.

После выступления Булларда рынок ждал пятничного спича Йеллен в надежде, что она прольет свет на перспективу исхода QE на заседании 29 октября, но Йеллен погрузилась в вечную тему неравенства доходов, не дав ни единого намека спекулянтам.

— Еврозона.

Экономические данные Еврозоны на уходящей неделе не порадовали.

Но выступления многочисленных членов ЕЦБ в очередной раз продемонстрировали глубину раскола.

Драги не порадовал рынки новыми подробностями программы ABS, его выступление было далеким от текущих проблем рынка.

Вайдман в очередной раз выступил против крайних решений ЕЦБ, заявив, что кроме покупки мусора ЕЦБ нарушает свою функцию банковского надзора.

Также Вайдман заявил, что невзирая на замедление экономического роста Германии не требуется стимулирование.

Также Вайдман, как и многие другие члены ЕЦБ, сказал, что монетарная политика не может решить все проблемы и странам Еврозоны нужны структурные реформы.

Самым интересным было выступление члена ЕЦБ Новотны.

Он сообщил, что экономические прогнозы на 2015 год полностью зависят от санкций ЕС+РФ.

Снятие санкций ЕС+РФ повысит прогнозы ЕЦБ, если же санкции не снимут: ЕЦБ в декабре пересмотрит экономические прогнозы Еврозоны на понижение.

Основными проблемами Еврозоны Новотны назвал кризис РФ+Украина и Грецию.

С санкциями понятно, и до санкций ЕС+РФ рост в Еврозоне был хрупкий, а после санкций шансы возвращения рецессии усилились.

Встреча в Милане на уходящей неделе пока не дала оснований для отмены санкций.

Греция не хочет больше брать обязательства по сокращению дефицита бюджета, намерена выйти из соглашений ЕС+МВФ+ЕЦБ и ищет линии кредитной поддержки на случай роста стоимости займов.

Лидеры Еврозоны обеспокоены таким решением Греции, но Греции нужно хотя бы на время прекратить практику «затягивания поясов».

Невзирая на то, что правительство Самараса недавно получило вотум доверия, угроза досрочных перевыборов парламента в Греции сильна.

В феврале 2015 парламент Греции должен избрать президента.

Очень сложно будет набрать нужное количество голосов без дополнительных договоренностей, в качестве которых и могут стать досрочные перевыборы парламента.

По опросу при досрочных перевыборах в парламент победит партия Ципраса Сириза, которая против любых программ экономии и финансовой помощи, что равносильно выходу Греции из Еврозоны.

На уходящей неделе ЕЦБ предпринял очередную попытку удержать Грецию в рамках программ Тройки: ЕЦБ предложил увеличить финансирование банков Греции при условии, что Греция продолжит выполнять все требования ЕС+МВФ+ЕЦБ.

На предстоящей неделе:

1. Экономические данные

США.

Продажи на вторичном рынке жилья во вторник.

Продажи на первичном рынке жилья в пятницу.

Базовый индекс потребительской инфляции в среду.

ФРС учитывает именно базовый индекс потреб инфляции для повышения ставок.

Самый важный показатель США на предстоящей неделе.

Прогноз учитывает рост показателя, но после данных уходящей недели достаточно будет неизменного показателя для роста доллара при ухудшении данных Еврозоны.

Еврозона.

Главными будут PMI стран Еврозоны в четверг.

Впервые с лета 2013 ожидается падение PMI промышленности под 50 (водораздел рецессии).

PMI промышленности Германии также ожидается ниже 50.

Если данные выйдут ниже 50 на фоне неплохих данных США во вторник-среду: падение евродоллара может быть сильным, вплоть до 1.25й.

2. Стресс-тесты банков Еврозоны.

26 октября в 14мск ЕЦБ опубликует результаты стресс-тестов банков Еврозоны.

Это воскресенье, поэтому возможен гэп на открытии пон-ка.

----------------

По ТА…

Необходим коррект к 1.33-1.35:

Более логичен данный коррект с текущих, пока ФРС выражает сомнения в начале периода ужесточения монетарной политики.

Если же данные США продолжат выходить сильными: возможно продолжение падения в 1.23ю или к 1.2200+- перед корректом к 1.33-1.35.

Если на предстоящей неделе данные США будут выходить ниже прогноза, а PMI Еврозоны выйдут выше прогноза, то возможен такой вариант:

Т.е. ход к 1.2950+- и откат обратно в 1.28ю.

В этом случае евродоллар вряд ли закрепится ниже 2-4 вульфа.

От 1.262Х отрисовали нечто похожее на вымпел, но откат составил более 61,8%, т.е. вымпел по классике ТА сломан:

Проход 1.2705 первый тревожный звонок для быков по евродоллару.

Закрепление под 1.2705 приведет к падению в начало 1.26й-верх 1.25й и, скорее всего, откроет путь в 1.23ю.

-----------------

Выводы:

На предстоящей неделе инвесторы будут выстраивать позиции перед заседанием ФРС 29 октября и ВВП США 30 октября.

После выступления Булларда ожидания на заседание ФРС слишком голубиные.

Данные по инфляции в США подтвердят опасения Булларда или опровергнут.

PMI Еврозоны опровергнут или подтвердят опасения рынка по угрозе рецессии в Еврозоне.

Предстоящая неделя пройдет во флете.

Выход из флета ожидаю 29-30 октября.

Бычий (базовый) сценарий:

Флет 1.27-1.28, перед заседанием ФРС будет выход в 1.29ю (по ТА 1.2950+-, по ФА-уровням получается район 1.290Х-2Х), потом возврат в 1.28ю и встреча ФРС вверху 1.27й-1.28й с последующим ходом вверх.

Для этого сценария нужны плохие данные США и хорошие PMI Еврозоны.

Медвежий (альтернативный) сценарий:

Флет в начале недели с выходом в 1.28ю, падение на данных США+Еврозоны, закрытие недели в 1.25-1.26. В этом случае ожидаю достижение 1.2400+- на ВВП США 30 октября.

-----------------

Моя тактика:

Основной счет:

Шорты евродоллара от 1.2868, бу перед данными США+Еврозоны.

При перехае перезаход в шорты от 1.290Х-2Х (при быстром ходе вверх на сильных данных без задержки цены в районе 1.290Х-2Х шорт от 1.2950+-).

Лучшей тактикой на данный момент считаю шорты евродоллара от хаев двойными лотами, с закрытием части на корректах вниз.

При плохих данных США и хороших PMI Еврозоны и закрытии недели вверху диапазона: перед заседанием ФРС 29 октября планирую переворот в лонг.

33 |

Читайте на SMART-LAB:

🧸 Как российский рынок акций проводит День медведя?

27 февраля — Международный день белого медведя. Мы заглянули в историю с момента появления праздника в 2008 году и вот что обнаружили....

27 февраля 2026, 11:36

EUR/GBP: Бетонный пол и медвежий капкан — покупатели готовят прорыв крепости?

Кросс-курс EUR/GBP изменил тактику: вместо немедленной реализации «бычьего флага» цена перешла к классическому ретесту. Котировки откатились к...

26 февраля 2026, 19:29

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Закончат, конечно.

И будет новый кризис и новое КУЕ, а до этого надо привести в порядок баланс ФРС и слить текущие пузыри.

Рынок цикличен.

Понятно, что рост доллара снижает инфляцию и вредит экспорту.

ФРС нужно замедлить рост доллара для окончания КУЕ и поднятия ставки ФРС хотя бы единожды летом 2015 года.

Но для этого хватило бы голубиной риторики.

Буллард переборщил на мой взгляд с выражением, что при ухудшении данных КУЕ в декабре можно не заканчивать.

Слишком большая перемена ожиданий для рынка.

Теперь окончание КУЕ 29 октября вызовет сильный рост доллара, сильнее чем если бы Буллард был скромнее в выражениях.

Есть хороший шанс, что 29 октября КУЕ могут сократить на 10 или 5 ярдов для избежания резкой реакции рынка при окончании КУЕ.

Этим ФРС выиграет минимум полтора месяца до заседания 17 декабря падением доллара, ростом фонды, снижением доходностей ГКО США.

Но стоит ли игра свеч если потом переигрывать обратно?

Сложный вопрос в свете того, что 29 октября получим только сопроводиловку ФРС, в ней многого не объяснить рынкам.

А если рынки начнут в цене закладывать возможность продолжения КУЕ: после 17 декабря грохнемся очень сильно.

Но я так пониманию ФРС хочет выиграть время для начала восстановления экономики Еврозоны, второго раунда ТЛТРО 11 декабря, возможной отмены санкций.

Чтобы евродоллар перестал падать камнем на ужесточении политики ФРС.