SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AlexLazarev

Теперь точно вклады заморозят! Иначе будет гиперинфляция. Часть 1.

- 16 ноября 2024, 15:49

- |

Сейчас это слышно постоянно, то тут, то там. Но велика ли эта угроза? Чтобы понять это, посмотрим сначала на 2008 год. И начнем с США, чтобы осмотреть на разные примеры действия монетарных властей.

14 сентября 2008 года Lehman Brothers объявила о банкротстве, а тем временем члены ФРС на своем заседании, состоявшемся через 2 дня, боялись снижать ставку, потому что инфляция была еще высока. Рынок был уверен, что ставка будет понижена, но этого не случилось. В заявлении ФРС при этом было указано:

«Напряженность на финансовых рынках увеличилась значительно, и ситуация на рынках труда стала еще более слабой. Экономический рост в последнее время замедлился, что отчасти отразило ослабление расходов домохозяйств. Со временем, значительное смягчение монетарной политики в сочетании с принимаемыми мерами по укреплению рыночной ликвидности должно помочь стимулировать умеренный экономический рост.

Инфляция находится на высоком уровне, что обусловлено произошедшим ранее ростом цен на энергоносители и некоторые другие сырьевые товары. Комитет ожидает, что инфляция будет понижаться позднее в этом году и в следующем году, но инфляционная перспектива остается чрезвычайно неопределенной.

И риски ослабления экономики, и риски повышения инфляции являются объектами значительной озабоченности комитета. Комитет будет внимательно следить за развитием ситуации в экономике и на финансовых рынках и будет действовать, как это будет необходимо для поощрения устойчивого экономического роста и ценовой стабильности».

Устойчивый экономический рост, да… Неопределенная инфляционная перспектива, ага. А на самом деле уже вовсю развивался устойчивый экономический коллапс… И вместе с ним экономика уже уходила в дефляцию, хоть разглядеть её пока было чрезвычайно сложно.

Обратите внимание на диаграмму вверху – даже за сентябрь данные по инфляции были еще довольно высокими. И в октябре снижение только начиналось. Но экономика уже пыталась провалиться в штопор. Вот насколько могут запаздывать данные по инфляции. Даже ВВП в 3 квартале показал резкое замедление до 0,3% с 1,4% во втором квартале. Т.е. в сентябре он, скорее всего, уже был в отрицательной зоне.

Надо отметить, что ФРС в ответ на крах Lehman Brothers и последовавшее за ним сжатие ликвидности (банки перестали кредитовать друг друга и экономику), достаточно оперативно предоставила «вертолетные» деньги, которые в такой ситуации спасают экономику от дальнейшего падения. Будет ли наш ЦБ столь же оперативен? Будет ли он вообще делать что-то похожее? Я очень сомневаюсь, ведь он же борется только с инфляцией, с него нет спроса насчет экономического роста. А инфляция реагирует на ситуацию с очень большим опозданием – в 4-м квартале 2008 года инфляция в США еще была положительная, хотя в ноябре-декабре уже практически нулевая, а ВВП уже падал на 2,5%. Только в первом квартале 2009 г. пришла дефляция, а ВВП снижался уже на 3,2%.

Так же и у нас, когда инфляция придет к заветным 4%, боюсь, ВВП уже будет показывать -5%, а то и все -15%. Даже не то что боюсь, я уверен. Я опасаюсь именно такого проявления независимости центробанка, который не отвечает за рост ВВП, и будет до последнего давить инфляцию. Хотя до совсем уж треша, надеюсь, дело не дойдет. Но, как говорил товарищ Сталин, «перегибы на местах» нам почти гарантированы. И в том, что ЦБ опоздает, я тоже почти не сомневаюсь.

Чтобы убедиться в этом, давайте посмотрим, что происходило в 2008 году у нас?

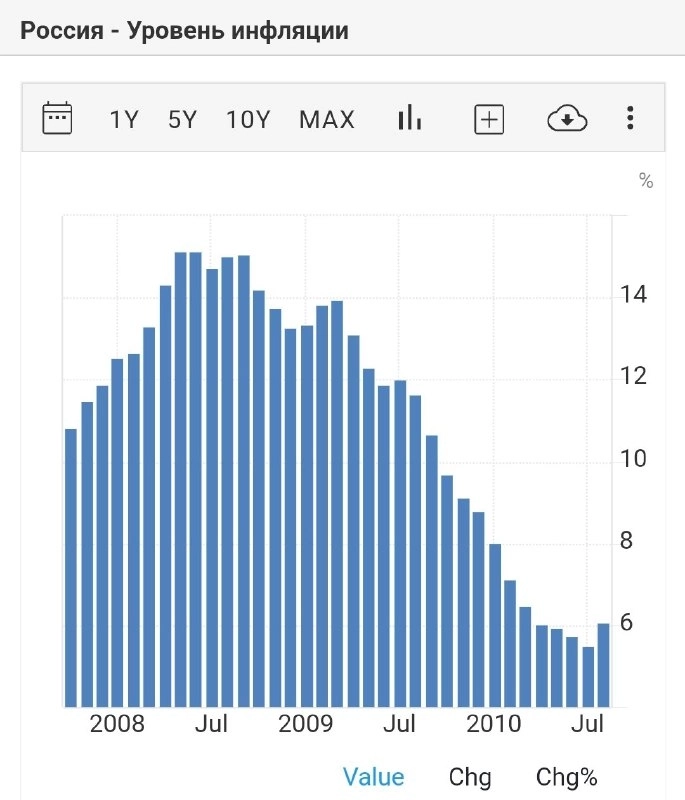

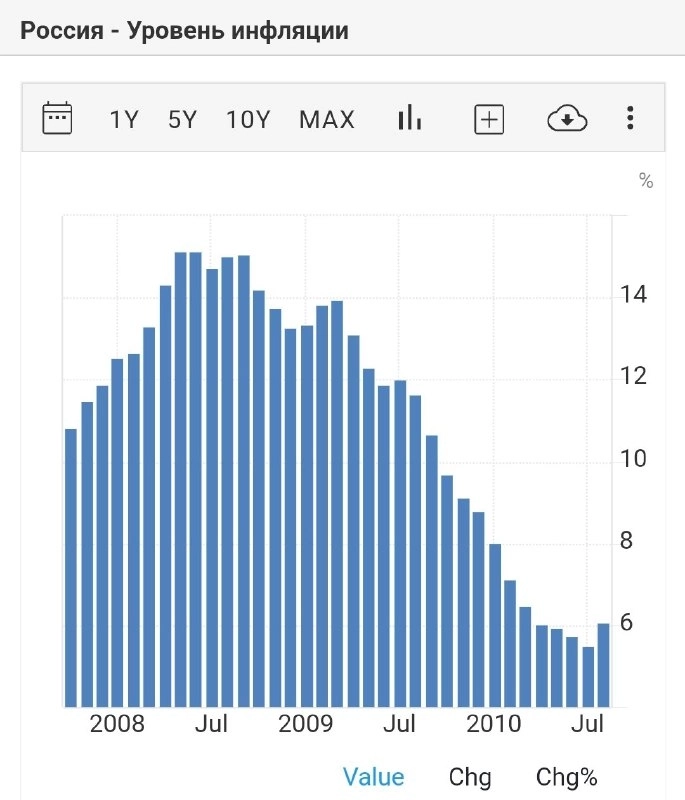

Первая диаграмма — инфляция. Думаю, признать, что она перешла к устойчивому снижению, можно было, самое раннее, по итогам декабря 2008 года, а в идеале — вообще мая 2009 года. А где у нас в это время находилась экономика?

За декабрь 2008 года ВВП снижался на 4,8% г/г, а за май 2009-го — на 11,8%. Неплохо, да? Думаете, в этот раз всё будет по-другому? Напомню еще, что с середины 2007 года всего за год инфляция выросла в 2 раза. Хотя не было никаких санкций, курс рубля укреплялся, и перегрев экономики был, судя по всему, заметно меньше, чем сейчас. Однако, рост инфляции был не менее внушительным, а снижение было довольно медленное.

Что тогда делал Банк России? Он поднимал ставку на 1% в ноябре, еще на процент в декабре, до 13%. И только в конце апреля в ЦБ убедились, что инфляция снижается, и начали понижать ставку (на пол процента). Правда, тогда причинной повышения ставки были попытки удержать рубль от падения, впрочем, довольно робкие. Это поняла в декабре 2014 года Эльвира Сахипзадовна, когда она сначала повысила ставку на 1%, но рубль начал обесцениваться не просто быстрее, он полетел в пропасть. Пришлось вечером 16 декабря выпускать внеочередное решение, поднимать ставку сразу на 6,5%, и на следующий день рубль начал так же резво укрепляться.

Этот урок точно усвоен, но сейчас нет рисков обрушения рубля, т.к. нет нерезидентов и, тем более, кэрри-трейдеров, которые и создавали эти обвалы. Другой урок тоже, похоже, усвоен – что не надо продавать валюту из резервов ЦБ в попытках удержать падающий рубль. Но он точно так же сейчас не очень актуален. А в 2008 году, судя по всему, именно он больше повлиял на падение российской экономики, чем ставка ЦБ. Ведь в кризис всегда наступают проблемы с ликвидностью – банки либо отказываются кредитовать (знаю нескольких промышленников, бывших осенью 2008 года на волосок от банкротства, а один в итоге так и пришел к банкротству, на нем до сих пор висят долги около 10 млрд. рублей), либо выставляют запредельные ставки. Тогда ставки по межбанковским кредитам доходили в моменте даже до 55%, хотя средние были в районе 15-16%. Так еще и ЦБ изымал рублевую ликвидность с рынка, продавая долларовые резервы. Сейчас нам такая проблема, скорее всего, не грозит.

Изъять ликвидность можно очень быстро и максимально драматично – заморозить вклады. Зачем это делать? А зачем это сделали в 1990 году? Чтобы изъять «лишнюю» денежную массу и сдержать рост цен при переходе к рыночной экономике. И к чему о привело? К прямо противоположному эффекту. Я практически уверен, что власти получили серьезную прививку от желания сделать что-то подобное. Но моя уверенность – это моя проблема, перефразируя великих.:) А если нет, если урок не усвоен? Во-первых, кто у нас стал, по словам Белоусова, новыми «молодыми богатыми»? И что они будут делать, если их деньги заморозят? Думаете, нового «пригожинского марша» не случится? Во-вторых, заморозка вкладов совершенно точно вызовет у народа и компаний желание потратить наличные, которых сейчас порядка 15 триллионов рублей. И стоит ли ради этой бури морозить вклады? Тогда уж надо запускать полноценный аналог «павловской реформы» и «отменять» наличные. Думаете, кто-то может решиться на это сейчас?

Но главный аргумент вот какой. Набиуллина с Заботкиным прекрасно понимают, что деньги создаются кредитом. А значит, они будут стараться и дальше максимально замедлить кредитование, пусть даже ценой «жесткой посадки» экономики. И ниже я покажу, что при схлопывании кредита никакие гигантские депозиты никуда не польются, как это уже было в кризис 2008 года, и как это вообще бывает в кризис.

Но, может быть, власти попробуют заморозить только проценты по вкладам? Такие слухи тоже циркулируют. По-моему, хрен редьки не слаще, и приведет это нас туда же, куда и полная заморозка. Я еще подумывал насчет некой конвертации вкладов в ОФЗ – всё равно это может стать ударом по банковской системе. А банки – кровеносная система нынешней экономики. В общем, как ни крути, а ничего лучше долгого удержания высокой ставки придумать нельзя. Скорее, Правительство поставит банки перед выбором: покупаете ОФЗ по любой назначенной Минфином ставке или платите налог на сверхдоходы. Подобные новеллы мне видятся гораздо более вероятными.

Хотя некие "ОФЗшки Свободы" (по аналогии с американскими военными облигациями) — это отличная идея, они помогли бы надолго «заморозить» любые накопления безо всякой заморозки. Другое дело, что покупать их просто так вряд ли будут в больших объемах. Это должна быть, с одной стороны, добровольно-принудительная система, которая, с другой стороны, гарантирует в будущем получение каких-то очень вкусных плюшек. Но это отдельная большая тема.

Пока мой вывод таков: исходя из того, что мы имеем на данный момент, ставка начнет снижение только на заметном, а возможно, и довольно серьезном торможении экономики. Что тогда будет с денежной массой, что куда хлынет, я рассмотрю в следующей части.

Моя торговля фьючерсами с доходом от 5% до 22% в месяц: t.me/shpilkatrade

14 сентября 2008 года Lehman Brothers объявила о банкротстве, а тем временем члены ФРС на своем заседании, состоявшемся через 2 дня, боялись снижать ставку, потому что инфляция была еще высока. Рынок был уверен, что ставка будет понижена, но этого не случилось. В заявлении ФРС при этом было указано:

«Напряженность на финансовых рынках увеличилась значительно, и ситуация на рынках труда стала еще более слабой. Экономический рост в последнее время замедлился, что отчасти отразило ослабление расходов домохозяйств. Со временем, значительное смягчение монетарной политики в сочетании с принимаемыми мерами по укреплению рыночной ликвидности должно помочь стимулировать умеренный экономический рост.

Инфляция находится на высоком уровне, что обусловлено произошедшим ранее ростом цен на энергоносители и некоторые другие сырьевые товары. Комитет ожидает, что инфляция будет понижаться позднее в этом году и в следующем году, но инфляционная перспектива остается чрезвычайно неопределенной.

И риски ослабления экономики, и риски повышения инфляции являются объектами значительной озабоченности комитета. Комитет будет внимательно следить за развитием ситуации в экономике и на финансовых рынках и будет действовать, как это будет необходимо для поощрения устойчивого экономического роста и ценовой стабильности».

Устойчивый экономический рост, да… Неопределенная инфляционная перспектива, ага. А на самом деле уже вовсю развивался устойчивый экономический коллапс… И вместе с ним экономика уже уходила в дефляцию, хоть разглядеть её пока было чрезвычайно сложно.

Обратите внимание на диаграмму вверху – даже за сентябрь данные по инфляции были еще довольно высокими. И в октябре снижение только начиналось. Но экономика уже пыталась провалиться в штопор. Вот насколько могут запаздывать данные по инфляции. Даже ВВП в 3 квартале показал резкое замедление до 0,3% с 1,4% во втором квартале. Т.е. в сентябре он, скорее всего, уже был в отрицательной зоне.

Надо отметить, что ФРС в ответ на крах Lehman Brothers и последовавшее за ним сжатие ликвидности (банки перестали кредитовать друг друга и экономику), достаточно оперативно предоставила «вертолетные» деньги, которые в такой ситуации спасают экономику от дальнейшего падения. Будет ли наш ЦБ столь же оперативен? Будет ли он вообще делать что-то похожее? Я очень сомневаюсь, ведь он же борется только с инфляцией, с него нет спроса насчет экономического роста. А инфляция реагирует на ситуацию с очень большим опозданием – в 4-м квартале 2008 года инфляция в США еще была положительная, хотя в ноябре-декабре уже практически нулевая, а ВВП уже падал на 2,5%. Только в первом квартале 2009 г. пришла дефляция, а ВВП снижался уже на 3,2%.

Так же и у нас, когда инфляция придет к заветным 4%, боюсь, ВВП уже будет показывать -5%, а то и все -15%. Даже не то что боюсь, я уверен. Я опасаюсь именно такого проявления независимости центробанка, который не отвечает за рост ВВП, и будет до последнего давить инфляцию. Хотя до совсем уж треша, надеюсь, дело не дойдет. Но, как говорил товарищ Сталин, «перегибы на местах» нам почти гарантированы. И в том, что ЦБ опоздает, я тоже почти не сомневаюсь.

Чтобы убедиться в этом, давайте посмотрим, что происходило в 2008 году у нас?

Первая диаграмма — инфляция. Думаю, признать, что она перешла к устойчивому снижению, можно было, самое раннее, по итогам декабря 2008 года, а в идеале — вообще мая 2009 года. А где у нас в это время находилась экономика?

За декабрь 2008 года ВВП снижался на 4,8% г/г, а за май 2009-го — на 11,8%. Неплохо, да? Думаете, в этот раз всё будет по-другому? Напомню еще, что с середины 2007 года всего за год инфляция выросла в 2 раза. Хотя не было никаких санкций, курс рубля укреплялся, и перегрев экономики был, судя по всему, заметно меньше, чем сейчас. Однако, рост инфляции был не менее внушительным, а снижение было довольно медленное.

Что тогда делал Банк России? Он поднимал ставку на 1% в ноябре, еще на процент в декабре, до 13%. И только в конце апреля в ЦБ убедились, что инфляция снижается, и начали понижать ставку (на пол процента). Правда, тогда причинной повышения ставки были попытки удержать рубль от падения, впрочем, довольно робкие. Это поняла в декабре 2014 года Эльвира Сахипзадовна, когда она сначала повысила ставку на 1%, но рубль начал обесцениваться не просто быстрее, он полетел в пропасть. Пришлось вечером 16 декабря выпускать внеочередное решение, поднимать ставку сразу на 6,5%, и на следующий день рубль начал так же резво укрепляться.

Этот урок точно усвоен, но сейчас нет рисков обрушения рубля, т.к. нет нерезидентов и, тем более, кэрри-трейдеров, которые и создавали эти обвалы. Другой урок тоже, похоже, усвоен – что не надо продавать валюту из резервов ЦБ в попытках удержать падающий рубль. Но он точно так же сейчас не очень актуален. А в 2008 году, судя по всему, именно он больше повлиял на падение российской экономики, чем ставка ЦБ. Ведь в кризис всегда наступают проблемы с ликвидностью – банки либо отказываются кредитовать (знаю нескольких промышленников, бывших осенью 2008 года на волосок от банкротства, а один в итоге так и пришел к банкротству, на нем до сих пор висят долги около 10 млрд. рублей), либо выставляют запредельные ставки. Тогда ставки по межбанковским кредитам доходили в моменте даже до 55%, хотя средние были в районе 15-16%. Так еще и ЦБ изымал рублевую ликвидность с рынка, продавая долларовые резервы. Сейчас нам такая проблема, скорее всего, не грозит.

Изъять ликвидность можно очень быстро и максимально драматично – заморозить вклады. Зачем это делать? А зачем это сделали в 1990 году? Чтобы изъять «лишнюю» денежную массу и сдержать рост цен при переходе к рыночной экономике. И к чему о привело? К прямо противоположному эффекту. Я практически уверен, что власти получили серьезную прививку от желания сделать что-то подобное. Но моя уверенность – это моя проблема, перефразируя великих.:) А если нет, если урок не усвоен? Во-первых, кто у нас стал, по словам Белоусова, новыми «молодыми богатыми»? И что они будут делать, если их деньги заморозят? Думаете, нового «пригожинского марша» не случится? Во-вторых, заморозка вкладов совершенно точно вызовет у народа и компаний желание потратить наличные, которых сейчас порядка 15 триллионов рублей. И стоит ли ради этой бури морозить вклады? Тогда уж надо запускать полноценный аналог «павловской реформы» и «отменять» наличные. Думаете, кто-то может решиться на это сейчас?

Но главный аргумент вот какой. Набиуллина с Заботкиным прекрасно понимают, что деньги создаются кредитом. А значит, они будут стараться и дальше максимально замедлить кредитование, пусть даже ценой «жесткой посадки» экономики. И ниже я покажу, что при схлопывании кредита никакие гигантские депозиты никуда не польются, как это уже было в кризис 2008 года, и как это вообще бывает в кризис.

Но, может быть, власти попробуют заморозить только проценты по вкладам? Такие слухи тоже циркулируют. По-моему, хрен редьки не слаще, и приведет это нас туда же, куда и полная заморозка. Я еще подумывал насчет некой конвертации вкладов в ОФЗ – всё равно это может стать ударом по банковской системе. А банки – кровеносная система нынешней экономики. В общем, как ни крути, а ничего лучше долгого удержания высокой ставки придумать нельзя. Скорее, Правительство поставит банки перед выбором: покупаете ОФЗ по любой назначенной Минфином ставке или платите налог на сверхдоходы. Подобные новеллы мне видятся гораздо более вероятными.

Хотя некие "ОФЗшки Свободы" (по аналогии с американскими военными облигациями) — это отличная идея, они помогли бы надолго «заморозить» любые накопления безо всякой заморозки. Другое дело, что покупать их просто так вряд ли будут в больших объемах. Это должна быть, с одной стороны, добровольно-принудительная система, которая, с другой стороны, гарантирует в будущем получение каких-то очень вкусных плюшек. Но это отдельная большая тема.

Пока мой вывод таков: исходя из того, что мы имеем на данный момент, ставка начнет снижение только на заметном, а возможно, и довольно серьезном торможении экономики. Что тогда будет с денежной массой, что куда хлынет, я рассмотрю в следующей части.

Моя торговля фьючерсами с доходом от 5% до 22% в месяц: t.me/shpilkatrade

7.9К |

Читайте на SMART-LAB:

EUR/USD: Праздники окончены — быки выходят на охоту?

В первый торговый день недели пара EUR/USD устроила эффектную проверку на прочность. Котировки протестировали точку пересечения линии восходящего...

23:09

теги блога Алекс Трейдинг между делом

- демократия

- рынок труда РФ

- CNYRUB

- EURUSD

- IMOEX

- S&P500

- Азербайджан

- акции

- банки

- бюджет

- бюджет РФ 2025

- Василий Олейник

- ВВП России

- вклады

- Волкер

- гиперинфляция

- глобализация

- Гондурас

- денежно-кредитная политика

- депозиты

- дефицит бюджета

- дно

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- заморозка вкладов

- инвестиции в недвижимость

- Индекс МБ

- Индекс МосБиржи

- Индекс Московской Биржи

- инфляция

- инфляция в России

- инфляция в США

- камаз

- Ключевая ставка ЦБ РФ

- кредит

- кредитование

- кризис

- курс валют

- курс доллара

- лукойл

- мировая экономика

- мобильный пост

- налоговая реформа 2026

- НДС

- обвал рубля

- обзор рынка

- облигации

- Пол Волкер

- прогноз по акциям

- Росстат

- рынок

- сбербанк

- Сегежа групп

- ставка

- ставка ФРС США

- ставка ЦБ РФ

- стагфляция

- стагфляция в России

- США

- татнефть

- технический анализ

- трейдинг

- форекс

- ФРС США

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- экономика

- экономика России

- Эльвира Набиуллина

- эффект низкой базы

- Южная Корея

как раз все то же самое. то масло исчезнет, то яйца подорожают

и как в ссср все деньги в банке

А сейчас куча возможностей — увеличение М2, инфляция, доллар и т.д. Зачем морозить вклады? Они также абсорбируют деньги, как и биржа

---------------------------------------------------------------------

окончательно расписавшись в своей никчемности и бесполезности