SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. PavelShumilov

Прогноз на акции ТМК. Покупать ли сейчас после падения на 60%? Производитель труб платит каждый год дивиденды, но упала прибыль, что будет дальше? Негативные и позитивные сценарии.

- 05 сентября 2024, 22:27

- |

Компанию ТМК ранее не разбирал. Давайте покопаемся как дела в ТМК, судя по графику здесь должно быть много боли у инвесторов.

Сектор: Металлургия и добывающая промышленность, трубы.

📈 Основные метрики

▪️ Капитализация: 1,28B$

▪️ P/E — 10.91

▪️ P/S — 0.21

▪️ P/B — 1.45

▪️ EPS — 9.97 р.

ℹ️ Даже после такого обвала по метрикам компания остается дорогой. Дороже, чем большинство компаний из сектора.

🗞 Новостной фон

▪️ТМК ЗАВЕРШИЛА I ПОЛУГОДИЕ С ЧИСТЫМ УБЫТКОМ В 1,8 МЛРД РУБ. ПРОТИВ ПРИБЫЛИ 28,3 МЛРД РУБ. ГОДОМ РАНЕЕ

▪️Аналитики прогнозируют падение финпоказателей ТМК в I полугодии, сомневаются в объявлении дивидендов

▪️ПАО “ТМК” РСБУ за 1п 2024г: выручка 236,7 млрд руб (-4,3% г/г), чистая прибыль 35,53 млрд руб (-21,3% г/г)

▪️ТМК отменила SPO из-за неблагоприятных условий на российском рынке

▪️Совокупная отгрузка стальных труб в РФ в 2023г составила рекордные 12,1 млн т, ожидается дальнейший устойчивый спрос — ТМК

▪️ТМК в 2024г планирует снизить capex на 34%, до 27 млрд руб

💰 Финансовое здоровье

▪️Собственный капитал с 2015 по 2019 находился в стагнации в районе 52-54B р. В 2020 году вырос на 34%, в 2021 упал на 39%. 2022 +55%, 2023 +27%, 2 кв 2024 -4%, но сам собственный капитал 83B р., что чуть ниже чем год назад, но в целом на максимальных значениях.

▪️С долгом компания постоянно работает. За 2 кв 2024 года он вырос на 12% до 557,4B р.

ℹ️ Кэш — 73,9B р., долг — 557.4B р. Долг больше кэша в 7,5 раза — в целом это приемлемый уровень долга. Финансовое здоровье среднее, особых проблем нет.

💰 Выручка, прибыль

▪️Выручка ко 2 полугодию 2024 года чуть снизилась менее 1% по сравнению с 23 годом и составила 542B р. Последние 3 года компания показала максимальные значения выручки, но в 2022 году она выросла и после этого стоит примерно в одном диапазоне 540-630B р.

▪️Прибыль у компании стабильно прыгающая. То мало заработают, то рекордно много. Однако остаются прибыльными и в трудные года, редкий 2015 год оказался убыточным. По итогу 2 кв 2024 прибыль упала по сравнению с 2023 на 77% и составила 9,25B р. против 39,38B р. в 2023 в то же время.

▪️Свободный денежный поток за 2 кв 2024 упал на 85% по сравнению с тем же периодом в прошлом году. Рекордный FCF был в 2021 году.

🔮Будущее, оценки

▪️ Никто из финансовых домов не ставил таргеты на акции этой компании. То ли она слишком не интересна, то ли слишком не прогнозируемый бизнес.

🆚 Сравнение с конкурентами

По P/E компания оценивается дороже остальных компаний из сектора. По P/B дороже большинства, но Северсталь и Ашинский металлургический завод дороже. А вот по P/S компания оценена дешевле рынка.

В целом компания оценивается дороже рынка, видимо это из-за заметного падения прибыли.

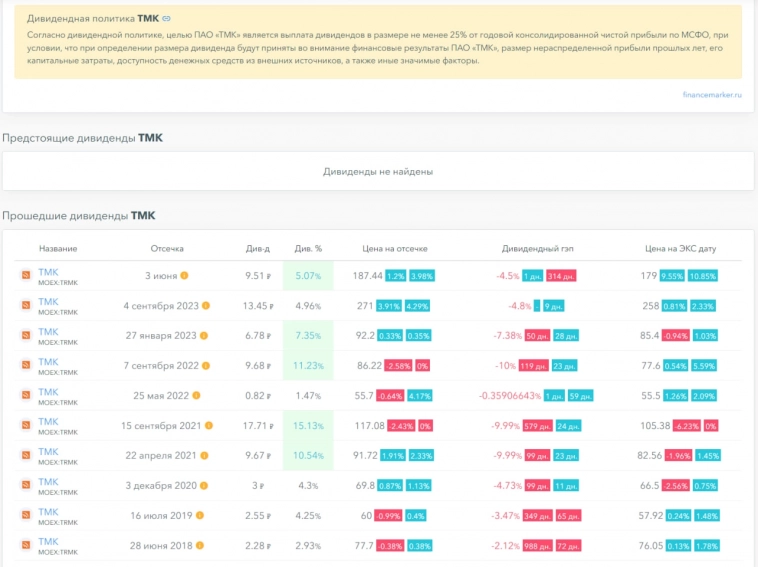

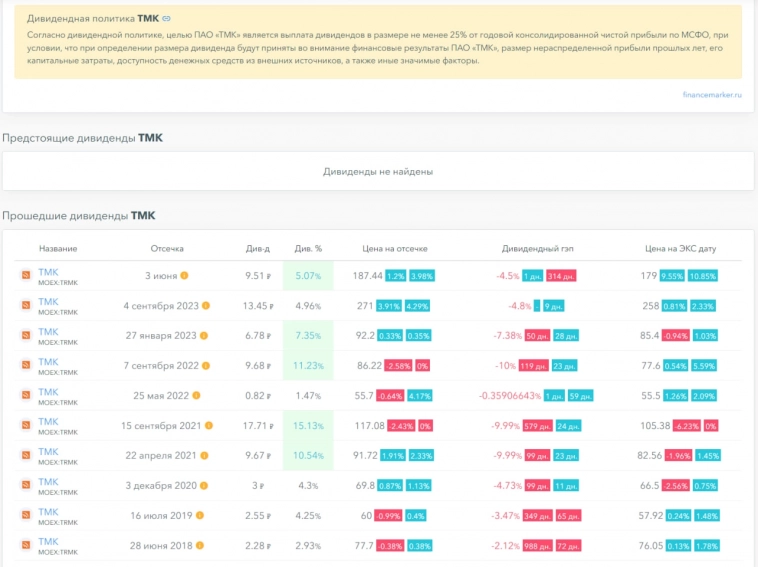

🤑 Дивиденды

Одна из самых стабильно платящих компаний России, даже в проблемный 2022 компания производила выплаты, когда многие другие решили дивиденды придержать. Дивиденды платят более 15 лет подряд. Сам размер дивидендов в % в последние годы был таким: 2020 4,3%, 2021 25,67%, 2022 12,7%, 2023 12,3%, 2024 5,07%.

📈 Технический анализ

С августа 2023 акции ТМК упали на 66% в моменте, а если от апреля 2024 года смотреть, то на 60%. И даже после этого акции по метрикам еще дорогие. На дневном ТФ индикаторы показывают начало отскока. На недельном ТФ индикаторы говорят о существенной перепроданности. Сейчас краткосрочно можно ждать отскока в район 125 ₽ за акцию — там ближайший уровень сопротивления или +17% с текущей цены. Перерастёт ли отскок в разворот — вот это пока сложно сказать. В выводах я поговорю о вариантах развития.

🧠 Выводы

Неоднозначное мнение по компании. Потому что судя по её прошлому она все время так работает. Один год в супер-прибыль, 2 года в 2-3 раза меньшую прибыль или вообще околонулевую. Потом опять 2-3 года рекордная прибыль, а потом опять. Основное беспокойство в том, что компания работает не стабильно. По метрикам компания сейчас дорогая, но это из-за падения прибыли.

По компании у меня есть 2 мысли. Мысль первая — из-за высокой процентной ставки сейчас в России проблемы у девелоперов. Предположу, что много продукции ТМК потребляют как раз строительные компании. Из-за этого ситуация в компании может ухудшаться. И это среднесрочная история, т.е. она быстро не закончится вероятнее всего.

Мысль вторая — это восстановление «новых» частей России, где прошло или еще проходит СВО. Вероятно Россия и будет восстанавливать эти территории. И вот в этом моменте потребуется много продукции ТМК. И на этом может быть существенный рост выручки и прибыли компании и это может затянуться прям на долго. Т.е. после завершения СВО и начала восстановления территорий компаний может неплохо заработать. И это может быть долгосрочная история.

Поэтому я думаю, что среднесрочно у компании могут быть прпоблемы и она может еще упасть, но в какой-то перспективе и на длительное время компания будет иметь большой объем заказов и долгосрочно я думаю у компании дела будут идти хорошо. Более того, нельзя сказать, что сейчас у компании просто ужас-ужас. Скорее это обычное её состояние — то растёт, то падает прибыль. Видимо специфика бизнеса.

Что в итоге? Покупать бы сейчас я не стал, но поставить на заметку для покупки, как появятся новости о завершение СВО — очень даже может быть.

🤓 Соблюдаем букву закона: Не является индивидуальной инвестиционной рекомендацией.

Мои предыдущие разборы компаний России:

АФК Система

Мечел

Башнефть

МТС Банк

Астра

Интер РАО

ЮГК

Московская Биржа

Segezha Group

Газпром нефть

- Больше моих разборов в Telegram https://t.me/ShumilovPavel

Сектор: Металлургия и добывающая промышленность, трубы.

📈 Основные метрики

▪️ Капитализация: 1,28B$

▪️ P/E — 10.91

▪️ P/S — 0.21

▪️ P/B — 1.45

▪️ EPS — 9.97 р.

ℹ️ Даже после такого обвала по метрикам компания остается дорогой. Дороже, чем большинство компаний из сектора.

🗞 Новостной фон

▪️ТМК ЗАВЕРШИЛА I ПОЛУГОДИЕ С ЧИСТЫМ УБЫТКОМ В 1,8 МЛРД РУБ. ПРОТИВ ПРИБЫЛИ 28,3 МЛРД РУБ. ГОДОМ РАНЕЕ

▪️Аналитики прогнозируют падение финпоказателей ТМК в I полугодии, сомневаются в объявлении дивидендов

▪️ПАО “ТМК” РСБУ за 1п 2024г: выручка 236,7 млрд руб (-4,3% г/г), чистая прибыль 35,53 млрд руб (-21,3% г/г)

▪️ТМК отменила SPO из-за неблагоприятных условий на российском рынке

▪️Совокупная отгрузка стальных труб в РФ в 2023г составила рекордные 12,1 млн т, ожидается дальнейший устойчивый спрос — ТМК

▪️ТМК в 2024г планирует снизить capex на 34%, до 27 млрд руб

💰 Финансовое здоровье

▪️Собственный капитал с 2015 по 2019 находился в стагнации в районе 52-54B р. В 2020 году вырос на 34%, в 2021 упал на 39%. 2022 +55%, 2023 +27%, 2 кв 2024 -4%, но сам собственный капитал 83B р., что чуть ниже чем год назад, но в целом на максимальных значениях.

▪️С долгом компания постоянно работает. За 2 кв 2024 года он вырос на 12% до 557,4B р.

ℹ️ Кэш — 73,9B р., долг — 557.4B р. Долг больше кэша в 7,5 раза — в целом это приемлемый уровень долга. Финансовое здоровье среднее, особых проблем нет.

💰 Выручка, прибыль

▪️Выручка ко 2 полугодию 2024 года чуть снизилась менее 1% по сравнению с 23 годом и составила 542B р. Последние 3 года компания показала максимальные значения выручки, но в 2022 году она выросла и после этого стоит примерно в одном диапазоне 540-630B р.

▪️Прибыль у компании стабильно прыгающая. То мало заработают, то рекордно много. Однако остаются прибыльными и в трудные года, редкий 2015 год оказался убыточным. По итогу 2 кв 2024 прибыль упала по сравнению с 2023 на 77% и составила 9,25B р. против 39,38B р. в 2023 в то же время.

▪️Свободный денежный поток за 2 кв 2024 упал на 85% по сравнению с тем же периодом в прошлом году. Рекордный FCF был в 2021 году.

🔮Будущее, оценки

▪️ Никто из финансовых домов не ставил таргеты на акции этой компании. То ли она слишком не интересна, то ли слишком не прогнозируемый бизнес.

🆚 Сравнение с конкурентами

По P/E компания оценивается дороже остальных компаний из сектора. По P/B дороже большинства, но Северсталь и Ашинский металлургический завод дороже. А вот по P/S компания оценена дешевле рынка.

В целом компания оценивается дороже рынка, видимо это из-за заметного падения прибыли.

🤑 Дивиденды

Одна из самых стабильно платящих компаний России, даже в проблемный 2022 компания производила выплаты, когда многие другие решили дивиденды придержать. Дивиденды платят более 15 лет подряд. Сам размер дивидендов в % в последние годы был таким: 2020 4,3%, 2021 25,67%, 2022 12,7%, 2023 12,3%, 2024 5,07%.

📈 Технический анализ

С августа 2023 акции ТМК упали на 66% в моменте, а если от апреля 2024 года смотреть, то на 60%. И даже после этого акции по метрикам еще дорогие. На дневном ТФ индикаторы показывают начало отскока. На недельном ТФ индикаторы говорят о существенной перепроданности. Сейчас краткосрочно можно ждать отскока в район 125 ₽ за акцию — там ближайший уровень сопротивления или +17% с текущей цены. Перерастёт ли отскок в разворот — вот это пока сложно сказать. В выводах я поговорю о вариантах развития.

🧠 Выводы

Неоднозначное мнение по компании. Потому что судя по её прошлому она все время так работает. Один год в супер-прибыль, 2 года в 2-3 раза меньшую прибыль или вообще околонулевую. Потом опять 2-3 года рекордная прибыль, а потом опять. Основное беспокойство в том, что компания работает не стабильно. По метрикам компания сейчас дорогая, но это из-за падения прибыли.

По компании у меня есть 2 мысли. Мысль первая — из-за высокой процентной ставки сейчас в России проблемы у девелоперов. Предположу, что много продукции ТМК потребляют как раз строительные компании. Из-за этого ситуация в компании может ухудшаться. И это среднесрочная история, т.е. она быстро не закончится вероятнее всего.

Мысль вторая — это восстановление «новых» частей России, где прошло или еще проходит СВО. Вероятно Россия и будет восстанавливать эти территории. И вот в этом моменте потребуется много продукции ТМК. И на этом может быть существенный рост выручки и прибыли компании и это может затянуться прям на долго. Т.е. после завершения СВО и начала восстановления территорий компаний может неплохо заработать. И это может быть долгосрочная история.

Поэтому я думаю, что среднесрочно у компании могут быть прпоблемы и она может еще упасть, но в какой-то перспективе и на длительное время компания будет иметь большой объем заказов и долгосрочно я думаю у компании дела будут идти хорошо. Более того, нельзя сказать, что сейчас у компании просто ужас-ужас. Скорее это обычное её состояние — то растёт, то падает прибыль. Видимо специфика бизнеса.

Что в итоге? Покупать бы сейчас я не стал, но поставить на заметку для покупки, как появятся новости о завершение СВО — очень даже может быть.

🤓 Соблюдаем букву закона: Не является индивидуальной инвестиционной рекомендацией.

Мои предыдущие разборы компаний России:

АФК Система

Мечел

Башнефть

МТС Банк

Астра

Интер РАО

ЮГК

Московская Биржа

Segezha Group

Газпром нефть

9.6К |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

С Днём защитника Отечества!

23 февраля — это день, который традиционно ассоциируется с силой, ответственностью и готовностью принимать решения. В инвестиционной сфере...

13:00

теги блога Павел Шумилов

- gazp

- IMOEX

- IMOEXF

- IPO

- Ozon

- PHOR

- SBER

- TATN

- VK

- X5

- X5 Retail Group

- авто

- Автоваз

- автомобили

- акции

- Алроса

- аналитика

- банки

- ВК

- вклады

- Владимир Зеленский

- Владимир Путин

- ВТБ

- Газпром

- Госдума

- депозиты

- дивиденды

- доллар рубль

- Дональд Трамп

- европа

- ЕС

- заблокированные активы

- заработная плата

- зеленский

- израиль

- ИКС 5

- инвестиции

- инвестиции в недвижимость

- Индекс ММВБ

- Индекс МБ

- Индекс ММВБ

- инфляция

- инфляция в России

- иран

- Китай

- ключевая ставка

- Ключевая ставка ЦБ РФ

- криптовалюта

- лента

- Лукойл

- Магнит

- Мечел

- мирные переговоры

- МосБиржа

- Московская биржа

- мошенники

- МТС

- налогообложение на рынке ценных бумаг

- Нефть

- Новости

- облигации

- озон

- Павел Шумилов

- переговоры

- Полюс Золото

- прогноз

- прогноз по акциям

- Путин

- разбор

- роснефть

- Россия

- рубль

- Русагро

- РФ

- рынок - взгляд

- санкции

- санкции ЕС

- санкции США

- сбербанк

- СВО

- сделки M&A

- СПБ биржа

- сургутнефтегаз

- сша

- татнефть

- технический анализ

- тинькофф банк

- Трамп

- Транснефть

- трейдинг

- Украина

- форекс

- Фосагро

- фьючерс MIX

- Хэдхантер

- ЦБ РФ

- экономика России

- ЮГК

- ЮГК Южуралзолото

- Яндекс

Компания Супер во всех отношения. Супер монополия по производству бесшовных труб любого диаметра, с Супер активами ЧТПЗ с новым оборудованием, Супер заказы на все проекты от всех Госов. Как итог Супер закредитованная, а это при нынешней Ставке ЦБ естественно съедает всю Прибыль. Но ставка упадет к весне. Да заказы упали и у всех по металлопрокату, мостам и трубам. Но есть новые проекты и территории. Так что потихоньку можно покупать в долгую. Дума к следующему лету будем по цене последней допки.

Да, показатель P/E сейчас не очень, если брать чистую прибыль 2023 года, то показатель всего P/E 3. Последний квартал по ряду причин не очень, бывает.

Повысят цены на свою продукцию, и всё наладится, заказов у них много впереди, спрос точно будет высоким.

в мае вполне удачно провела по цене 220 руб… но фри маловат.....

Прибыль компании завязана на стоимость закупки металла...

дешевая сталь-большая прибыль… дорогая сталь-маржа минимум..

отсюда и скачки в отчетах.....

на девелоперов вообще практ.не завязана......

Просто не поинтересовались… хотя в 360 слабо верится в тек.момент

ДЕЛАТЬ суждений не нужно… если ранее не интересовались… сейчас у многих компаний… возможны проблемы.....

тек.цена 104