Алексей С. Галицкий

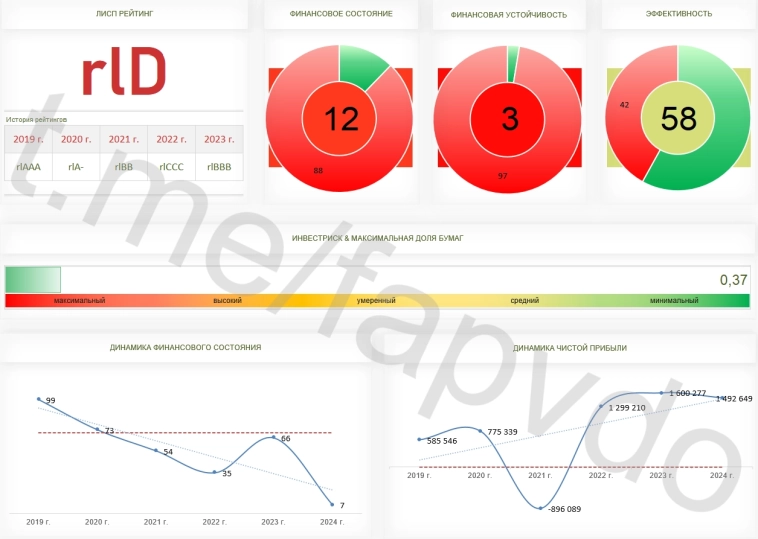

Можно ли инвестировать в облигации и акции Мостотреста?

- 15 сентября 2025, 18:23

- |

❗️Контора не может быть рекомендована консервативным инвесторам

📊Практикум ЛИСП — учитесь анализировать конторы самостоятельно, со мной это просто.

🙏Спасибо, что пользуетесь моей аналитикой

- комментировать

- 599

- Комментарии ( 0 )

Зачем деньги Агроэко?

- 15 сентября 2025, 11:30

- |

ООО «ГК Агроэко»- компания, основанная в 2009 году. За 15 лет работы стала эффективным и масштабным бизнесом. В структуре холдинга — десятки свиноводческих площадок, селекционно-генетические центры, комбикормовые заводы и инфраструктурные предприятия. Финальным звеном производственной цепи стало высокотехнологичное мясоперерабатывающее предприятие.

ИНН — 3664204173

Так контора говорит сама о себе, а что на самом деле…

Финансовое состояние

( Читать дальше )

Магнит ослабил денежный магнетизм

- 12 сентября 2025, 13:48

- |

ПАО «Магнит» является ведущей розничной сетью в России по торговле продуктами питания. Компания представлена в около 4 287 населенных пунктах и ежедневно магазины посещают около 17 миллионов человек, а участниками кросс-форматной программы лояльности сети являются более 76 млн человек. Компания работает в мультиформатной модели, включающей магазины у дома, супермаркеты, аптеки и магазины дрогери.

ИНН — 2309085638

Так контора говорит сама о себе, а что на самом деле…

Финансовое состояние

( Читать дальше )

Наглости новоиспечённых эмитентов нет предела

- 11 сентября 2025, 14:48

- |

АО «Гланит» производит высококачественную тару для различных отраслей промышленности. Общая мощность производства составляет более 1 миллиарда штук стеклотары в год. Предприятие расположено в Тульской области, что обеспечивает удобную доставку продукции.

ИНН — 7111022115

Так контора говорит сама о себе, а что на самом деле…

Финансовое состояние

( Читать дальше )

Системное движение к банкротству «АФК Системы»

- 11 сентября 2025, 10:32

- |

АО АФК «Система» — крупнейшая российская публичная диверсифицированная корпорация. Активы компании включают МТС, Segezha Group, агрохолдинг СТЕПЬ, OZON. В портфеле «Системы» 100%-ая доля в компании Бизнес-Недвижимость, занятой управлением и сдачей в аренду коммерческой и малоэтажной жилой недвижимости в Москве и области, а так же располагает активами в компаниях по добыче и разливу минеральной воды.

ИНН — 7703104630

Так контора говорит сама о себе, а что на самом деле…

Финансовое состояние

( Читать дальше )

Всё ли славненько у Славнефти?

- 10 сентября 2025, 15:53

- |

ПАО «Нефтегазовая компания «Славнефть» создана в 1994 году на основе постановления Правительства РФ и распоряжения Совета Министров Республики Беларусь. «Славнефть» является одной из крупнейших компаний России по добыче нефти. Вертикально интегрированная структура холдинга обеспечивает полный производственный цикл от разведки месторождений до нефтепереработки. «Славнефть» владеет лицензиями на геологическое изучение и добычу нефти и газа на 36 лицензионных участках в Западной и Восточной Сибири.

ИНН — 7707017509

Так контора говорит сама о себе, а что на самом деле…

Финансовое состояние

( Читать дальше )

ВсеИнструменты.ру — инструмент не для инвестиций

- 10 сентября 2025, 12:15

- |

ООО «ВсеИнструменты.ру» — российский онлайн-гипермаркет товаров для дома, дачи, стройки и ремонта. Компания основана в 2006 году студентами Московского физико-технического института. В 2009 году в Москве был открыт первый офлайн-магазин сети. Компания предлагает широкий выбор ассортимента, удобство покупки, расширенную гарантию и доброжелательное обслуживание. Сайт ежемесячно посещают более 31 млн человек.

ИНН — 7722753969

Так контора говорит сама о себе, а что на самом деле…

Финансовое состояние

( Читать дальше )

Можно ли инвестировать в облигации Поликлиника.ру?

- 09 сентября 2025, 18:36

- |

❗️Контора может быть рекомендована консерваторам и дерзким парням с нюансами.

📊Практикум ЛИСП — учитесь анализировать конторы самостоятельно, со мной это просто.

🙏Спасибо, что пользуетесь моей аналитикой

Рентабельность. Что за зверь и как её понимать?

- 09 сентября 2025, 15:42

- |

( Читать дальше )

Финансовая яма для Камаза

- 09 сентября 2025, 11:36

- |

«Камаз» был основан в 1969 году как предприятие по производству грузовых автомобилей. В 2022 году «Камаз» столкнулся с санкциями. В результате санкций производство было частично перенесено в Китай, а также была увеличена степень локализации. В 2023 году «КАМАЗ» сохранил лидирующие позиции на рынке грузовых автомобилей, несмотря на санкции. Компания продолжает развиваться и внедрять новые технологии, такие как производство кабин поколения К5.

ИНН — 1650032058

Так контора говорит сама о себе, а что на самом деле…

Финансовое состояние

( Читать дальше )

теги блога Алексей С. Галицкий

- АБЗ-1

- Агротек

- акрон

- акции

- ао им. т.г. шевченко

- апри

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- ВУШ

- выплата купона

- выплата по купонам

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- Газпромнефть

- галицкий

- Гарант-Инвест

- гк «сегежа»

- гк пионер

- ГМК Норникель

- гтлк

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Дядя Дёнер

- завод КЭС

- инвестиции

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- миллион

- мтс

- нафтатранс плюс

- Новые технологии

- облигации

- Обувь России

- обувьрус

- окей

- ПИК СЗ

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- РЖД

- роделен

- Рольф

- Росгеология

- роснано

- ростелеком

- роял капитал

- русал

- Русгидро

- русская аквакультура

- самолет

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- софтлайн трейд

- Талан-финанс

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- урожай

- финансовый анализ

- хк новотранс

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- ЮГК Южуралзолото

- юниметрикс

- ЯТЭК