Smoketrader

Перед заседанием СД ЦБР - доходности ОФЗ снижаются. Немного про инфляцию. Денежный рынок на открытии.

- 22 июля 2022, 10:20

- |

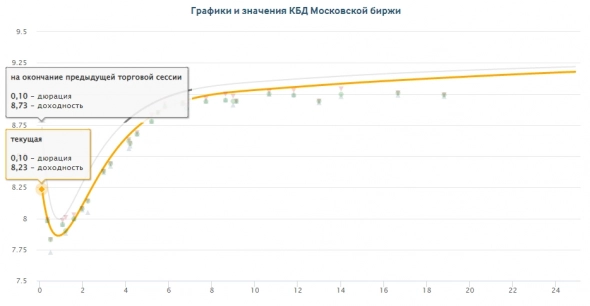

После «рисковой неопределенности» (заседания СБ РФ) на прошлой неделе — вчера рынок «ближних» ОФЗ начал снижение доходностей.

В большей степени на это повлияли позавчерашние данные по инфляции и инфляционным ожиданиям.

Напомню немного про бонды (облигации):

Номинальная стоимость облигации (номинал). Размер купона определяется в процентах от номинала. Большинство облигаций, обращающихся на российских биржах, имеют номинал 1000 рублей.

Рыночная цена – эта цена постоянно меняется в зависимости от текущей конъюнктуры на рынке процентных ставок, спроса и предложения облигаций на бирже. Котируется не в рублях, а в процентах от номинала облигации.

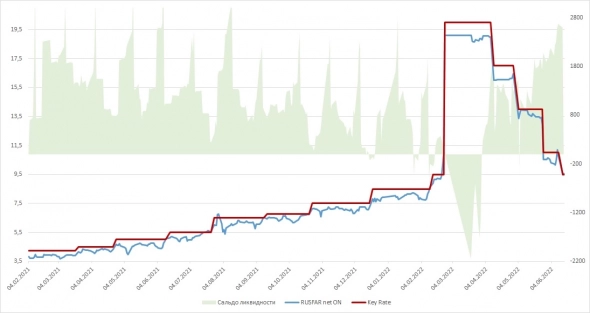

Цены на денежном рынке базируются на ключевой ставке Банка России (ЦБР), что влияет на кривую процентных ставок.

Дюрация — это срок, за который Вы сможете вернуть свои вложенные в эту облигацию деньги обратно.

( Читать дальше )

- комментировать

- 3.5К | ★6

- Комментарии ( 3 )

Quo vadis, domine… Регуляторная "песочница" для банков. Послабления и сроки действия.

- 21 июля 2022, 09:16

- |

Как многие знают, Банк России разрешил не раскрывать определенную информацию (читаем отчетность) «кредитным, некредитным финансовым организациям, а также организациям, оказывающим профессиональные услуги на финансовом рынке»...

Таким образом, начиная с февральской отчетности (т.е. с 01.03.22) публикаций в открытом доступе – нет. Сайтам — агрегаторам привет...

Частникам, считающим кредитные риски, приходится «уповать» на последние данные: 101, 123, 135 формы отчетности на 01.02.22. Что, мягко говоря не «безопасно».

Понятное дело, что крупный бизнес (да и средний, при должном умении/рвении) получает эту самую отчетность для анализа.

Но и тут не все так просто… Хорошо представляют отчетность лишь небольшой процент банков. Почти все остальные просят NDA – это время (на подписание), но в целом, не проблема. Отдельным списком стоят банки, которые просят подписать соглашение о включении в список инсайдеров – что вообще сложно согласуемая тема, да и стоит ли оно (соглашение об инсайде) закладываемого в него риска (по инсайду, нонче, риски уголовной ответственности). Поэтому, решение по работе с такими банками – под большим вопросом, либо «принятие риска».

( Читать дальше )

Денежный рынок: короткие ОФЗ "опасаются" заседания Совбеза, поднимая "ближний конец" КБД

- 15 июля 2022, 17:56

- |

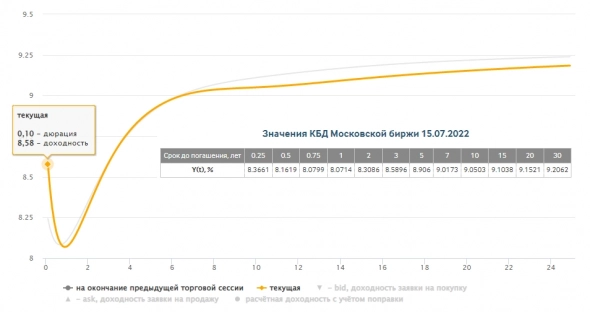

А со вчерашнего дня начался рост в коротких бумагах, который к текущему времени выглядит уже «весьма занимательно».

Доходности в ожидании решений СБ.

( Читать дальше )

Денежный рынок: 8 июля 2022

- 08 июля 2022, 11:09

- |

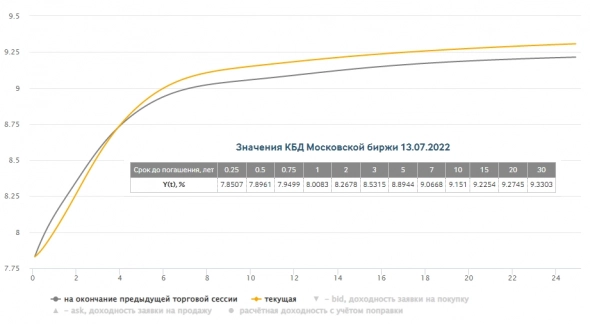

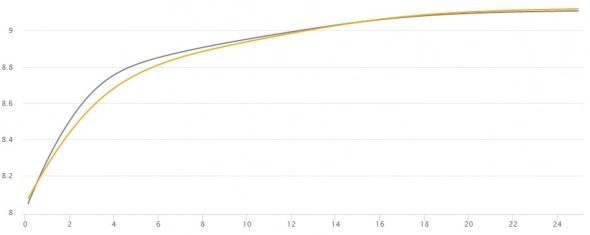

G-Curve — продолжает быть «нормальной», ближний конец уверенно идет вниз и уже «тестирует» район 8%.

Спреды коротких ОФЗ к ключевой, продолжили растущий тренд.

Средняя 3х ОФЗ (дюрации 0,5; 2 и 3 года) достигла спреда в ключевой — 1%.

Спред на совсем коротких ОФЗ (дюрация 0,5) с начала недели уверенно рос от 1,1% к 1,34% (на открытии).

Key Rate — 9,5%

SWAP:

- USDRUB_TODTOM — 9,02/9,06%

- EURRUB_TODTOM — 8,86/8,94%

- CNYRUB_TODTOM — 9,03/9,04%

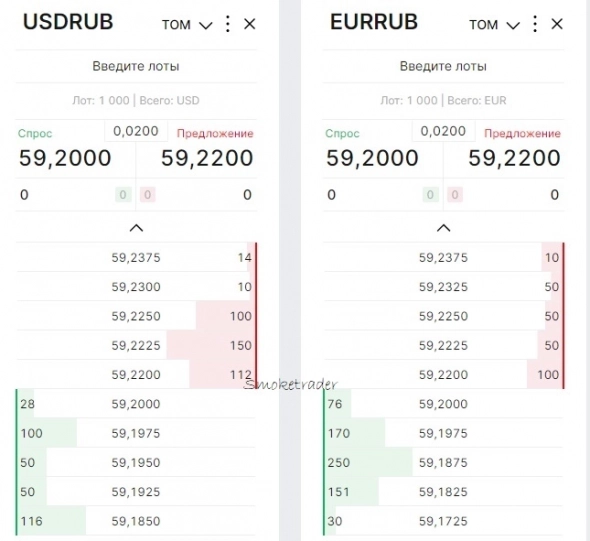

Валюты:

- USDRUB_TOM — 61,26/61,29

- EURRUB_TOM — 61,99/62,02

- CNYRUB_TOM — 9,2625/9,2603

РЕПО с ЦК с КСУ (on):

- КСУ обл. — 9,06/9,11%

- КСУ акц. — 9,10/9,19%

- КСУ все. — 9,10/9,19%

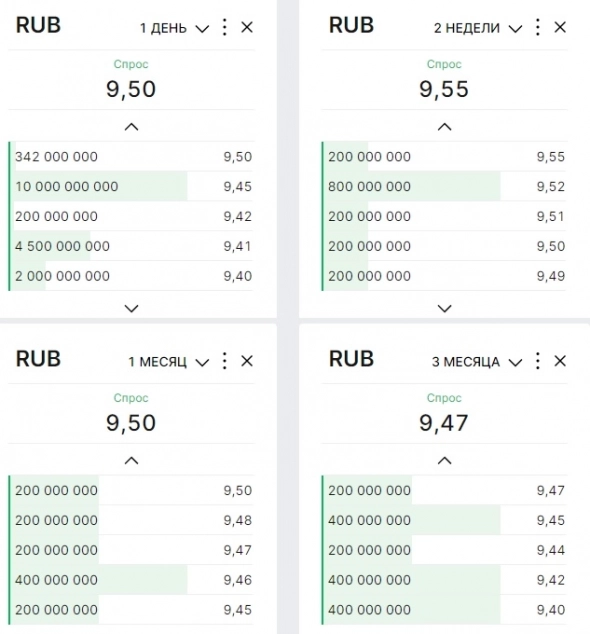

Доходности депозита с ЦК (РЕПО с ЦК с КСУ) по длине (агрегированный стакан):

- o/n: 9,10%

- 7Д: 9,12%

- 14Д: 9,06%

- 1М: 8,96%

- 3М: 8,80%

- 6М: 7,50%

Рынок ликвидности (15.06.22):

- 15 июня 2022, 16:39

- |

Биржевой депозитный рынок (Депозит с ЦК aka РЕПО с ЦК с КСУ) на почти всех сроках, где есть ликвидность — «стоит» примерно в одном диапазоне цен (9,50%). Что являет собой некий «камень в огород» тем, кто размещается на долгосрок — деньги блокируются надолго, а «выхлоп» такой же, как «роллить овера».

Вчерашний «аукцион щедрости» в секции Депо с ЦК закончился, равно как и на ОТС рынке депозитов.

Вчерашние ставки привлечения в 10,40% (при key rate 9,50%) сменились на «унылые» 9,30%.

(сальдо структурного профицита/дефицита ликвидности «перевернуто» относительно того, что публикует ЦБР)

( Читать дальше )

Анализируем отчетность организаций. Выбор очевиден.

- 18 апреля 2022, 15:34

- |

Здесь получается частое заблуждение, что отчетность можно анализировать схожими методами. Это не так.

В результате неправильной аналитики и возникали фразы: «как же так — банк сдох, мы же его МСФО годовое анализировали и все было хорошо»...

Во-первых — основная анализируемая отчетность банков — ежемесячная.

Во-вторых — там другие взаимосвязи.

Если говорить про отчетность компаний («небанков») здесь совсем иные сроки.

Публичные и акционерные компании обязаны раскрывать квартальную отчетность.

Практически все компании (за редким исключением) делают квартальную отчетность.

Если Вы анализируете своего контрагента имеет смысл запрашивать у него 5 последних кварталов 1 и 2 формы отчетности.

Разговоры, что у них только годовая парируются, что чтобы получить кредит в банке — они-таки делают кварталку… Ну, либо не получают кредиты…

( Читать дальше )

Анализируем отчетность банка - что есть в свободном и "не очень" доступе?!

- 14 апреля 2022, 12:17

- |

Коллеги, доброе утро.

Собственно, появился вопрос относительно ресурсов, с помощью которых можно проводить анализ отчетности.

Начну с анализа банковской отчетности:

- Наиболее «дотошный» по всяким методологиям, но более сложный для обывателя сайт: https://analizbankov.ru/Портал банковского аналитика.

Имеет несколько «уровней доступа»: гость (незарегистрированный пользователь) — просмотр информации о банках, справочника БИК, отчетности банков, некоторой аналитики по банкам, рейтингов банков и др. Просмотр аналитических отчетов, рэнкингов и составных рейтингов банков доступен с задержкой — 1 месяц после выхода новой отчетности. Пользователь — возможность общаться на форуме, добавлять банки в избранные, получать оперативную информацию на электронную почту по избранным банкам, о выходе новой отчетности, о новостях портала и др.

Это то, что нужно среднестатистическому пользователю.

Для начала сайт несколько сложноват, однако разобраться достаточно просто.

Главное помнить, что это аналитический сайт, где упор делается на различные методологии, которые визуализированы.

Особый интерес в «графиках показателей» — пользовательские методологии:

( Читать дальше )

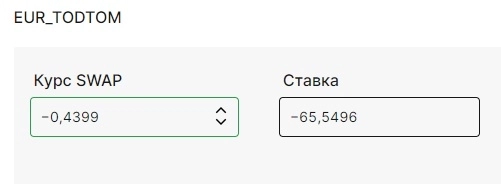

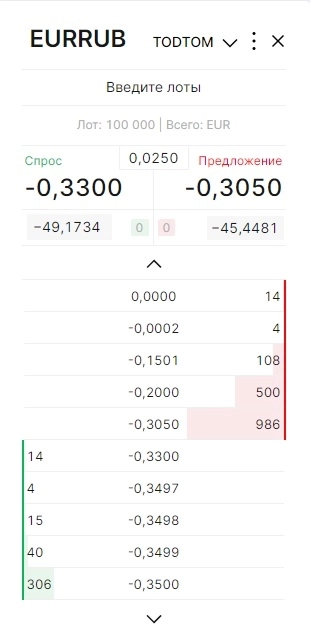

SWAP EUR_TDTM -49%; GCC-REPO EUR 41%

- 08 апреля 2022, 11:07

- |

Вчера днем:

- РЕПО ставки по доллару поднялись с 0,25% до 1,35%, к вечеру все «устаканилось» к 0,25%.

- РЕПО ставки по евро выросли с 1% до 7,5%, а к 16:30 стали 25,72%.

Сегодня еще интереснее:

SWAP Евро:

Потом доходность сделки стала подрастать (минус уменьшаться ;)):

(для понимания добавил в стакан доходность в %%, а не в пунктах)

( Читать дальше )

Размышление: компенсационный фонд розничных инвесторов - за чей счет "банкет"?!

- 06 апреля 2022, 12:16

- |

Честно говоря, планировал написать пост про пятый пакет санкций и восприятие всего этого… но наткнулся на утренний пост Алексея Тимофеева (НАУФОР) в ВК, а затем и посмотрел статью Ведомостей про возврат к вопросу создания компенсационного фонда розничных инвесторов...

На моей памяти, тема с фондом возникает не часто, и что-то подобное я слышал при «кейсе» БД «Алмаз» — ФинСистемы.

Интересна цитата Алексея: «Это естественно для брокера использовать активы клиентов и правильно для фондового рынка — значительная часть оборота на нем формируется именно за счет использования временно свободных клиентских активов. В этом брокер поход на банк, использующий средства на счетах и вкладах, но в отличие от банка активы клиентов брокера не застрахованы» (ссылку на вк прикреплю ночью, как доберусь до ноута).

- Почему КФБ (назову так для краткости, компенсационный фонд брокеров) до сих пор нет?

( Читать дальше )

теги блога Smoketrader

- CNYRUB

- Currency

- DELTA

- EURRUB_TOM

- FAQ

- MOEX

- smoketrader

- smoketrader.ru

- swap

- USDRUB_TOM

- акции

- анализ

- анализ баланса

- анализ отчетности

- аукцион РЕПО ЦБР

- аукционы РЕПО ЦБР

- банк

- банки

- банки ru

- банковские гарантии

- Биржа

- брокеры

- валюта

- валюта ММВБ

- валютный рынок

- валютный рынок РФ

- втб

- газпром

- денежная ликвидность

- денежный вторник

- денежный рынок

- депозит

- Депозит с ЦК

- Депозиты

- дефицит ликвидности

- инфляция

- казначейство

- ключевая ставка

- ключевая ставка ЦБ РФ

- Комитет по РЕПО Московской Биржи

- конференция

- корпоративное казначейство

- корпорации

- кривая доходности

- кэрри трейд

- ликбез

- ликвидность

- ликвидность банков

- ликвидность в России

- МБК

- междилерское РЕПО

- ммва

- ММВБ

- ММВБ валюта

- ММВБ-РТС

- мнение

- мнение по рынку

- Московская биржа

- недельное РЕПО

- неисполнения репо

- НКЦ

- нормативы ликвидности

- НРД

- НФА

- облигации

- овернайт

- опрос

- отдых трейдеров

- отчетность

- отчетность банков

- ОФЗ

- оффтоп

- размышления

- РЕПО

- РЕПО с КСУ

- РЕПО с НРД

- РЕПО с ЦК

- риск менеджмент

- риски

- рост ставок

- рубль

- рынок

- рынок ликвидности

- сбербанк

- Своп

- свопы

- семинар

- сигары

- срочный рынок

- ставки

- ставки денежного рынка

- тезисы

- факторы ликвидности

- финансовый ликбез

- форекс

- ФСФР

- ЦБ РФ

- ЦБР

- центральный банк

- Центральный Банк РФ