Андрей Бежин (s_point)

Причины вчерашнего обвала в нефти

- 05 октября 2023, 12:12

- |

Вчера произошел огромный разбой на рынке нефти. Котировки упали более 5% при среднегодовом дневном изменении в 1,5%. Такого внезапного изменения цен за одну сессию не было с весны. Обвал спровоцировали технические факторы, в частности, перегруженность контракта длинными позициями спекулянтов чем воспользовались медведи, найдя поводы в статистике от Минэнерго США. Цены на нефть сползали последние дни от достигнутых годовых максимумов из-за негативных настроений на мировых рынках, но катализатором ускорения вниз стали данные от Минэнерго США по запасам нефти и нефтепродуктов. Несмотря на то, что

• запасы нефти снизились, а на хабе в Кушинге остаются на дне резервуара;

• стратегические резервы остаются на минимальных уровнях;

• добыча в США не растет, количество буровых снижается;

Недельные изменения запасов нефти и нефтепродуктов в США от Минэнерго

( Читать дальше )

- комментировать

- 1.4К

- Комментарии ( 0 )

😱ФРС напугал беспечный рынок

- 21 сентября 2023, 17:19

- |

Вчера прошло плановое заседание комитета по операциям на открытом рынке (FOMC) главного центрального банка мировой финансовой системы – Федрезерва США (Fed).

Рыночный консенсус не ожидал, что регулятор повысит ключевою ставку — ставку по федеральным фондам (FED FUND RATE). Так и произошло, ставка осталась неизменной.

Но интрига была и заключалась вот в чем.

🤓Прошедшее заседание считается большим, таким заседанием на котором чиновники решают не только какая будет процентная ставка, но и делятся своими прогнозами по экономике и будущим процентным ставкам — проекции экономических показателей и ключевой ставки (dot plot), что рынок ждал с нетерпением. Рынку важно было узнать отразится ли на позиции регулятора текущее ускорение инфляции (после периода продолжительного замедления) произошедшее в результате значительного роста цен на нефть и нефтепродукты.

😏Было довольно странно наблюдать за оптимизмом рынка в преддверии заседания в начале этой недели, после вышедших на прошлой неделе данных о росте цен в экономике.

( Читать дальше )

Коррекция на российском рынке акций развивается

- 19 сентября 2023, 19:02

- |

Последнее время меня часто спрашивают почему мои стратегии на акции в кэше, почему деньги не работаю? и т.п. Ответ на экране терминала...

На рынке в последнее время небывалая жадность которую лучше всего отражает легендарный мем из Футурамы(shut up and take my money). В такие периоды у жадных инвесторов высокие шансы попасть в ситуацию отраженную в другом не менее легендарном меме из Саус Парка (Aaaaand it's gone).

( Читать дальше )

📊Оценка тенденций основных индикаторов финансового рынка

- 23 августа 2023, 11:53

- |

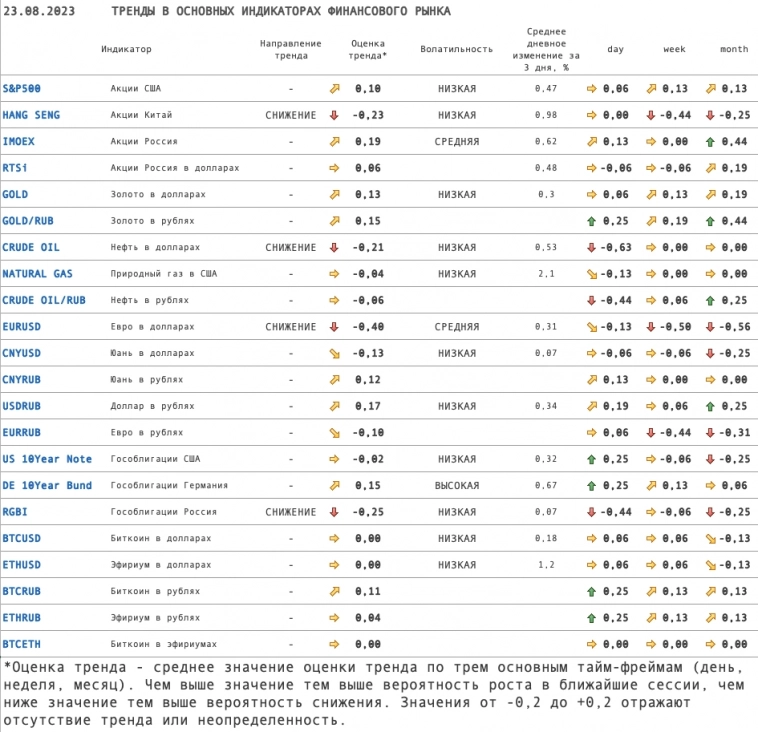

Наблюдается рост волатильности и оценка соответствующая нисходящему тренду в нефти. Российские облигации возвращаются к снижению, но волатильность существенно снизилась. Продолжается снижение в акциях Гонконга, а также в евро к доллару. Рынок акций США и России в неопределённости, но оценки ухудшаются. Значительное улучшение оценок в последние дни отмечается в гособлигациях Германии и США, а так же в золоте, что может свидетельствовать о стремлении крупных участников рынка переходить из риска в защитные активы — «тихие гавани».

Возобновляю регулярные публикации, поставьте ❤️ если эта информация полезна для вас и такие публикации нужны. На основе ваших лайков и комментариев будет приниматься решение о регулярности и формате таких публикаций.

💶🔴 EURUSD (Евро в долларах) в нисходящем тренде, оценка тренда снижается, величина дневных колебаний выросла, волатильность на уровне среднегодовой.

🇷🇺🔴 RGBI (Гособлигации Россия) в нисходящем тренде, оценка тренда снижается, величина дневных колебаний снизилась, волатильность ниже среднегодовой.

( Читать дальше )

Выборы в США и рост золота (update)

- 08 ноября 2022, 18:01

- |

• Промежуточные выборы в Конгресс США. В Западных финансовых СМИ раскручивается тема победы Республиканцев, что это хорошо для акций. Их шансы действительно высоки как никогда учитывая провал Демократов по всем направлениям своей политики. Однако, мало сообщений о риске политического кризиса из-за несогласия сторон с результатами, а такой сюжет я считаю наиболее вероятным (вспомните как было с президентскими выборами Байдена). Очевидна ожесточенная борьба за власть в США последние годы, а текущая ситуация еще сильнее раскалывают общество и элиты. Наиболее негативный сценарий – долгая неопределенность и оспаривания результатов. Именно ввиду таких рисков были заявления как с одной, так и с другой стороны, готовящие электорат к задержке финальных результатов. На этом фоне рынок акций США вероятно будет очень волатильным. Сильные, но скорее всего кратковременные эмоциональные движения на новостные ленты гарантированы, но риски более глубокой коррекции растут, тем более что вскоре рынку придется вспомнить об инфляции, рецессии и ястребином Федрезерве.

( Читать дальше )

Локальный оптимизм на фоне возвращения глобального пессимизма (брифинг)

- 27 октября 2022, 11:50

- |

🌏📑Брифинг (Россия)

- В США обсуждается провал идеи ввести потолок цен на нефть из-за многочисленных отказов придерживаться этим требованиям, обсуждается повышение уровня, не исключаю и временные заявления о вероятности отказе от этой идеи. Широкая раскрутка этой истории связана с попыткой провести очередной предвыборный маневр с целью остановить рост цен. С одной стороны может временно поддержать рост российского рынка акций, с другой может оказать давление на нефтяные цены.

- На Украине наблюдается снижение наступательных действий и успехов ВСУ и медленный перехват инициативы ВС РФ, что всё больше оказывает давление на Киев.

- Нашумевшая в начале недели история с подготовкой «грязной бомбы» на Украине, как и распространяемое на Западе мнение о подготовке тактического ядерного удара ВС РФ постепенно сходят на нет. Однако, обеспокоенность в мировой общественности значительно выросла, что подняло призывы к мирному урегулированию или хотя бы к началу процесса переговоров возможно до самого высокого уровня с начала СВО. Однозначно является позитивом, поддерживающим российский рынок.

- Всё больше признаков стабилизации ситуации в экономике РФ несмотря на локальный шок после объявления о частичной мобилизации. Оценки экономического роста продолжают постепенно улучшаться.

- Минфин вновь провел удачное размещение ОФЗ с большой переподпиской, однако первичные размещения очевидно забрали ликвидность с вторичного рынка, где рост цен на ОФЗ (снижение доходности) приостановился.

- Нефть не без боя удерживается выше 90$ несмотря на интервенции США, цены на газ в Европе остаются на минимальных уровнях с начала СВО на фоне теплой погоды и временной заполненности хранилищ, цены на металлы несколько отскочили от минимумов вместе с глобальным рынком акций и облигаций.

- На мировых рынках наблюдается снижение локального оптимизма как в акциях (из-за слабых результатов компаний лидеров рынка), так и в облигациях (из-за макроэкономической и монетарной неопределенности). К этому добавляется фиксация прибыли участниками, играющими в отскок и очередное наращивание шортов и хеджа в преддверии скопления важнейших экономических и политических событий: выход новой порции важной макроэкономической статистики, отчеты крупнейших корпораций, являющихся драйверами экономики, риски обострения в Тайване и в китайско-американских экономически отношениях, заседание ФРС, выборы в Конгресс США.

- Ввиду перечисленных глобальных рисков, и значительного роста последних двух недель глобальный рынок становится сверхчувствительным к любым новым негативам, что может отразится и на сырьевых ценах, а это в свою очередь может стать поводом для коррекции и российского рынка.

- Не стоит исключать и очередных новостных шоков со стороны СВО, так как в преддверии выборов в Конгресс Белый дом может потребовать от Киева решительных демонстративных действий и/или провокаций в целях влияния на засомневавшегося в правильности поддержки Украины избирателя в США.

- Дивиденды Газпрома поступили на счета клиентов крупнейших брокеров, и их существенная часть начинает реинвестироваться в акции крупнейших представителей индекса, что безусловно оказывает поддержку рынку. Дивиденды останутся поддержкой для рынка акций РФ ещё некоторое время так как такую существенную величину (от 150 до 300 млрд.р. по разным оценкам), поступившей ликвидности для текущего низко-ликвидного рынка вряд ли участники будут выбрасывать в моменте в биржевые стаканы, но коррекции будут стараться выкупать. Дело в том, что, многие, просто обязаны эти средства реинвестировать (ПИФы и ДУ), но будут стараться это делать постепенно. Покупки более всего будут продолжаться в акциях с наиболее крупными долями в индексе и наиболее просевших из них, из-за закрытия коротких позиций и необходимости выравнивания долей в портфелях профучастников.

( Читать дальше )

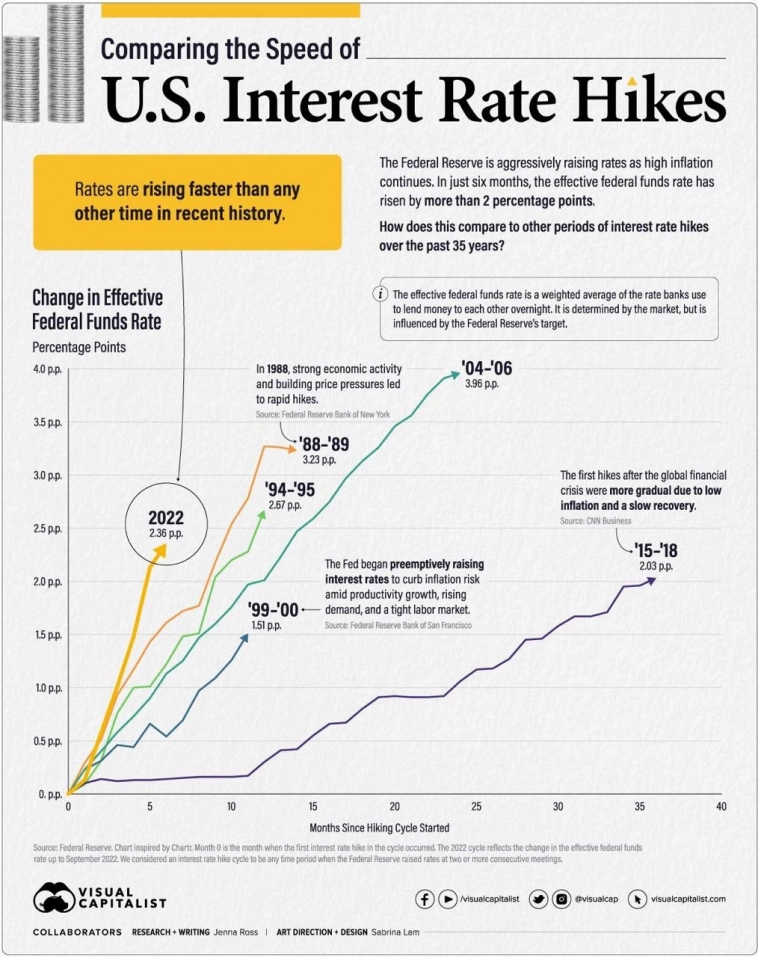

Жесть ФРС в сравнении с историческими примерами

- 14 октября 2022, 17:13

- |

Интересный график отражающий динамику текущего цикла повышения процентных ставок ФРС в сравнении с прошлыми циклами. В этот раз очень динамичный старт, самый резкий в современной истории. Но вспомним почему так. Потому-что затянули со стратом убеждая всех и себя что инфляция временная весь 2021 год, а теперь приходится догонять разрушая финансовые рынки. Это называется FED policy error (ошибка политики ФРС)

https://www.visualcapitalist.com/comparing-the-speed-of-u-s-interest-rate-hikes/

далее перевод сопроводительной публикации

Сравнение скорости повышения процентных ставок в СШАПоскольку инфляция в США остается на рекордном уровне за много десятилетий, Федеральная резервная система агрессивно повышает процентные ставки. Фактически, ставки выросли более чем на два процентных пункта всего за шесть месяцев.

( Читать дальше )

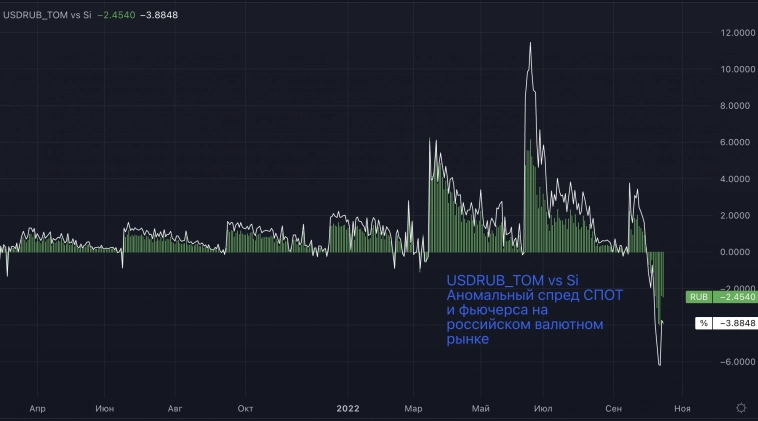

Чудесный отскок глобальных рынков и немного о USDRUB vs Si

- 14 октября 2022, 11:28

- |

🌏📑Брифинг (Глобально): Чудесный отскок

• Американские акции закрыли день сильным ростом после разворота от первоначальных сильных распродаж, которые были вызваны немного большими чем ожидалось данными по инфляции в США.

• В тоже время динамика базовой инфляции в США (исключающей цены на энергоносители) пугает всё больше. Базовый индекс ИПЦ достиг новых максимумов на фоне замедления общего, что говорит о продолжении раскручивания инфляционной спирали и вновь не оставляет шансов версии о временном характере роста цен.

• Политическая ситуация в США обостряется в преддверии выборов в Конгресс. Демократы, администрация Байдена, ФРС и финансовые власти сталкиваются с сильной критикой из-за провала экономической и внешнеполитической политики.

• Усугубляется конфликт между США и Саудовской Аравией из-за действий по сокращению добычи ОПЕК+. Сохранение высоких цен на нефть и вероятность их большего роста добавляет рисков экономике США.

( Читать дальше )

теги блога Андрей Бежин (s_point)

- AFLT

- ALRS

- bitcoin

- bitcoin cash

- brent

- BTCUSD

- cryptocurrency

- Cбербанк

- ethereum

- forex

- gazp

- gmkn

- gold

- iMOEX

- litecoin

- lkoh

- MGNT

- micex

- MOEX

- ripple

- rosn

- S&P500

- S&P500 фьючерс

- sber

- singular point

- singular point market monitor

- singularity

- technical analysis

- trading signals

- us market

- vtbr

- WTI

- акции

- Акции РФ

- акции США

- Алроса

- аналитика

- Аэфрофлот

- биткоин

- биткоин кэш

- ВТБ

- Газпром

- доллар

- Доллар Рубль

- евро

- Евро Доллар

- еврооблигации

- заседание фрс

- золото

- индекс S&P 500

- Индекс S&P500

- Индекс Московской Биржи

- Казначейские облигации США

- карта рынка

- Китай

- криптовалюта

- криптовалюты

- лайткоин

- Лукойл

- Магнит

- ммвб

- монитор рынка

- Московская Биржа

- нефть

- Норильский Никель

- обзор рынка

- Облигации

- Облигации Минфина РФ

- основные индикаторы

- отраслевые индексы Доу-Джонс

- офз

- оценка тенденций

- оценка трендов

- Пауэлл

- рекомендации

- Рипл

- Роснефть

- российские акции

- российский рынок акций

- рубль

- Рынок акций США

- секторы экономики США

- сигналы

- сигналы для торговли

- ставка ФРС

- США

- технический анализ

- торговая сделка

- Торговые войны

- торговые переговоры

- торговые рекомендации

- торговые сигналы

- Трамп

- Трежерис

- тренды

- форекс

- ФРС

- фундаментальный анализ

- шорт

- эфириум