pterodactylll

Рубль готовится к новому рывку

- 09 января 2019, 09:33

- |

За последние дни рубль довольно неплохо показал себя и вот уже закрепился ниже 67 в паре с долларом. При этом если посмотреть с технической точки зрения, то на графике вырисовывается такая интересная модель как расширяющийся треугольник. Пробой любой из границ такой фигуры обычно сигнализирует о возможном движении на величину равную его самой широкой части. Соответственно в текущих условиях — это либо 63.8, либо 72.5

В свою очередь с точки зрения вероятностей, на мой взгляд, движение вверх в среднесрочной перспективе пока все-таки более вероятно. Сам расцениваю примерно как 65% на 35%. Посудите сами, в пользу роста: — возобновление покупок для Минфина, — продолжение ужесточения денежно-кредитной политики в мире (ЕЦБ в январе закончил скупать активы, ФРС вновь повысил снова повысила ставку в декабре), в качестве рисков так же, на мой взгляд, не стоит забывать про возможность усиления санкционной риторики (не является торговой рекомендацией или призывом к действию!)

( Читать дальше )

- комментировать

- 5.6К | ★1

- Комментарии ( 5 )

Экономический кризис уже стучится в дверь

- 29 декабря 2018, 14:24

- |

Мировая экономика в долгосрочной перспективе, как правило, демонстрирует рост. Происходит это как за счет инноваций, так и оптимизации различного рода процессов. При этом в более среднесрочной перспективе в бизнес цикле за периодами роста практически всегда следуют периоды спада. И сейчас, на мой взгляд, мы постепенно вступаем в эту негативную фазу.

Сейчас объясню почему…..

Инвесторы уже постепенно начинают закладывать негативные моменты в цены финансовых активов – 2018 год ознаменовался началом падения на финансовых рынках. При этом связано это было, как раз с ожиданием начала экономического кризиса, как на фоне ужесточения денежно-кредитной политики, так и с первыми признаками замедления темпов роста мировой экономики.

В частности, ФРС повысила ставки по федеральным фондам до 2.5%, а ЕЦБ объявил о завершении программы по выкупу активов. Т.е. по сути дешевых денег в мире становится все меньше, а значит и расходы компаний будут расти, что не может быть позитивным моментом. Ниже график, где обозначен исторический рост ставок в США и различного рода кризисы.

( Читать дальше )

ОФЗ, Минфин и рубль

- 19 декабря 2018, 13:38

- |

Сегодня состоится очередное размещение ОФЗ от Минфина, где будет представлено сразу несколько выпусков 26223 (5 лет ПД), 10 млрд., 26214 (1.5 года ПД), 10 млрд., 52002 (ИН), 5.13 млрд.

От данного размещения отчасти будет зависеть и динамика рубля. При этом многие не знают, что значит, ПК, ИН, ПД и АД. Специально для того чтобы разобраться снял небольшое видео по ОФЗ.

ОФЗ: чем отличаются друг от друга и в каких случаях приобретать:

( Читать дальше )

Фьючерс: Ключевые особенности за 3 минуты

- 17 декабря 2018, 13:03

- |

( Читать дальше )

Что ждать от рубля в ближайшие месяцы

- 09 декабря 2018, 16:13

- |

Рубль продолжается болтаться в довольно узком боковике между отметка 65.5 и 67.2. В текущей ситуации мы находимся немного ближе к нижней границе данного диапазона, но вот состоится ли пробой вниз… Записал тут небольшое видео (2.5 минуты) про то, чего ждать от рубля в ближайшие месяцы.

( Читать дальше )

Рубль 2019

- 07 декабря 2018, 14:38

- |

Большинство аналитиков предсказывают сильный рост доллара в ближайшие месяцы, не все так плохо, как кажется на первый взгляд.

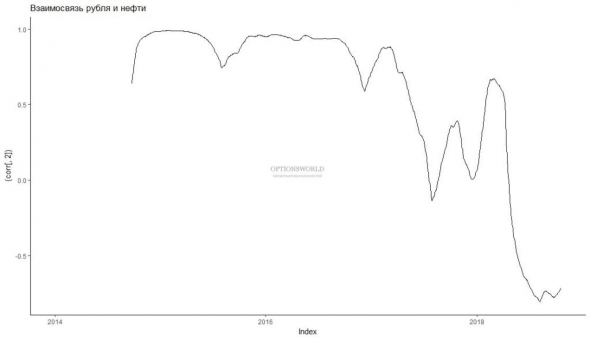

Бюджетная консолидация, санкции и бюджетное правило, несколько снизили зависимость РФ от иностранного капитала, а рубль от нефти (теперь корреляция даже отрицательная, т.е. доллар растет и нефть растет).

При этом международных резервов к совокупному долгу более чем достаточно, а бюджет России остается профицитным, что предусматривает в дальнейшем увеличение инвестиций и возможность реагирования на отдельные негативные сценарии.

Ну, а цены на черное золото, вероятно, продолжат находиться выше 50 долларов за баррель, оставляя российскую экономику в целом на положительной территории. Здесь ключевыми моментами являются, договоренности ОПЕК +, отсутствие возможности быстрого наращивания добычи со стороны США при текущих 52 долларов за баррель, а также возможность дальнейшего усиления санкций для Ирана.

( Читать дальше )

Предвестники кризиса

- 04 декабря 2018, 17:50

- |

На мировых финансовых рынках после саммита G20 воцарился локальный оптимизм, но на долго, на мой взгляд, расслабляться определенно не стоит.

Инвесторы все больше закладывают в стоимость рисковых активов более медленное повышение ставок, чем этого ждали ранее. А тем временем доходности между 3-х и 5-ти летними облигациями уже нарисовали инверсию. Т.е. доходности по ближним (3-х леткам) выше чем по 5-ти. Такое явление в последний раз наблюдалось в 2007 году и, как правило, не сулит рисковым активам ничего хорошего.

разница между 3-х и 5 летними облигациями US

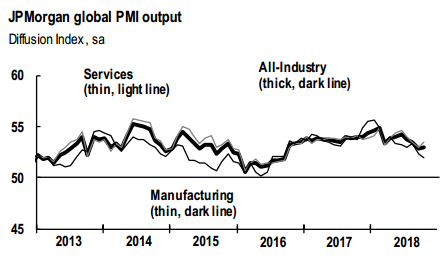

Вкупе с крайне слабыми данными по деловой активности (почти во всех ведущих экономиках данный показатель за ноябрь вышел слабее ожиданий), можно предположить, что после возможно недолгого отскока вверх нас ждет усиление негативного тренда.

( Читать дальше )

ММВБ и нефть

- 15 ноября 2018, 13:02

- |

Рисковые активы сегодня растут, а тем временем нефть в рублях скорректированная на инфляцию не дает для ММВБ ровным счетом никаких позитивных сигналов.

Много интересного и полезного, а также некоторые сделки по фьючерсам и опционам RI, SI и BR в моем телеграмме (@OptionsWorld)

Рубль ждет непростой ноябрь

- 06 ноября 2018, 11:39

- |

Весь октябрь доллар/рубль торговался в боковике, практически не изменяясь. При этом российская валюта даже не реагировала на серьезное снижение нефти. В частности, по сорту Brent котировки рухнули за месяц более чем на 10%. Впрочем, взаимосвязь рубля и нефти в этом году вообще сильно удивляет – с практически 100%-ой она сначала опустилась до 0, а сейчас и вовсе обратная.

Записал тут небольшое видео (2 минуты) про то, чего ждать от рубля в ноябре:( Читать дальше )

Доллар/рубль может совершить рывок

- 31 октября 2018, 11:59

- |

Доллар/рубль вот уже несколько недель стоит в очень узком диапазоне (65,1-66), пробой любой из этих границ может привести к сильному движению пары. Первые цели в случае пробоя находятся в районе 64,5 и 67

И как раз сегодня будет целый ряд событий, которые могут стать катализаторами данного движения

– публикация данных по такому опережающему показателю, как деловая активность в производственном и непроизводственном секторе Китая за октябрь

– данные по безработице и динамике потребительских цен в еврозоне

– изменение количества рабочих мест в частном секторе США

– данные по запасам и добыче нефти

При этом в четверг состоится исполнение опционов на доллар/рубль и опционы стоят достаточно дешево. Поэтому попробую заработать на выходе из диапазона, купив обычный стрэдл(одновременная покупка опционов пут и колл). Движения чуть менее 1% будет достаточно для того, чтобы сделка вышла в прибыль. На текущий момент стратегия выглядит следующим образом.

( Читать дальше )

теги блога pterodactylll

- банкротства США

- 1998 год

- amazon

- CNYRUB

- EUR USD

- optionsworld.ru

- RI

- S&P500 фьючерс

- USDRUB

- акции

- акции Китая

- Бабочка

- безработица

- бинарные опционы

- биржевые опционы

- бонды

- валюта

- валютная выручка

- Валютный рынок

- волатильность

- выборы

- газ

- Газпром

- деноминация

- дефолт

- доллар

- доллар -

- Доллар рубль

- золото

- Иван Копейкин

- идеи

- инвестиции

- Испания

- итоги

- ключевая ставка ЦБ РФ

- ключевые события

- кризис

- лчи

- макроэкономика

- медь

- ММВБ

- мобильный пост

- Московская Биржа

- налоговый период

- настроения

- недвижимость

- недельные опционы

- нефть

- ноябрь

- обзор рынка

- облигации

- опцион

- опционные стратегии

- опционы

- опционы западный рынок

- открытый интерес

- ОФЗ

- ОФЗ облигации

- позиции

- портфель

- портфель инвестора

- прогнозы

- психология

- психология торговли

- риск

- риски

- Российская экономика

- РТС

- рубль

- русгидро

- рынок Китая

- санкции

- сбербанк

- сипи

- снижение

- события

- среднесрочный взгляд

- ставки

- США

- торговые сигналы

- торговыйплан

- трейдинг

- успех

- Фондовый рынок

- фондовый рынок РФ

- форекс

- ФРС

- ФРС США

- фьючерс

- фьючерс на индекс РТС

- фьючерс ртс

- Хеджирование

- ЦБ

- ЦБ РФ

- Чемпионат мира по футболу

- экономика

- экономика Китая

- экономика России

- экономика США

- экономический кризис