MadQuant

Клиенты "Открытия Брокер": а вам приходят отчеты депозитария?

- 07 августа 2017, 18:39

- |

Последний раз 1-го августа делал трейды, отчет депозитария не получил до сих пор. Есть еще у кого-нибудь такие проблемы, или только у меня?

UPD: судя по комментариям, проблемы только у меня. Всем комментаторам спасибо

- комментировать

- ★1

- Комментарии ( 7 )

Брокер ВТБ 24 или другого крупного банка для ФР - отзывы пользователей wanted!

- 07 августа 2017, 14:14

- |

В настоящее время пользуюсь услугами «Открытия», всем доволен, расставаться не намерен, однако в связи с явнями проблемами у банка, и практически нулевой защищенностью инвестора на российском рынке от мошеннических действий брокера «в случае чего» — на счет открывашки решил больше не доливать, и для диверсификации открыть счет еще у одного брокера. Основной критерий — надежность, чтобы в случае, если сложится половина банковской системы (повторение событий а-ля 98, а-ля 08 а может и хуже) — мой счет выжил.

Требуемый функционал — самый базовый

— торгую только ФР

— только в рублях

— без плеч

— целевой размер портфеля — несколько млн. руб. (5-10)

— среднесрок, раз в месяц ребалансирую портфель в течение 1-2 сессий, соотв-но оборот ~ размеру портфеля

— желателен минимум всяких фиксированных платежей

— желательна возможность запретить брокеру засовывать руки в мой счет за бумажками в репо, бесплатно

Сейчас в «Открытии» плачу только 0.057% за оборот, и больше ничего — для меня самый идеальный вариант.

( Читать дальше )

"А все-таки он бычий!" (2 anektar)

- 03 августа 2017, 23:51

- |

Я пообещал добраться до базы и сделать подробный анализ. Делаю.

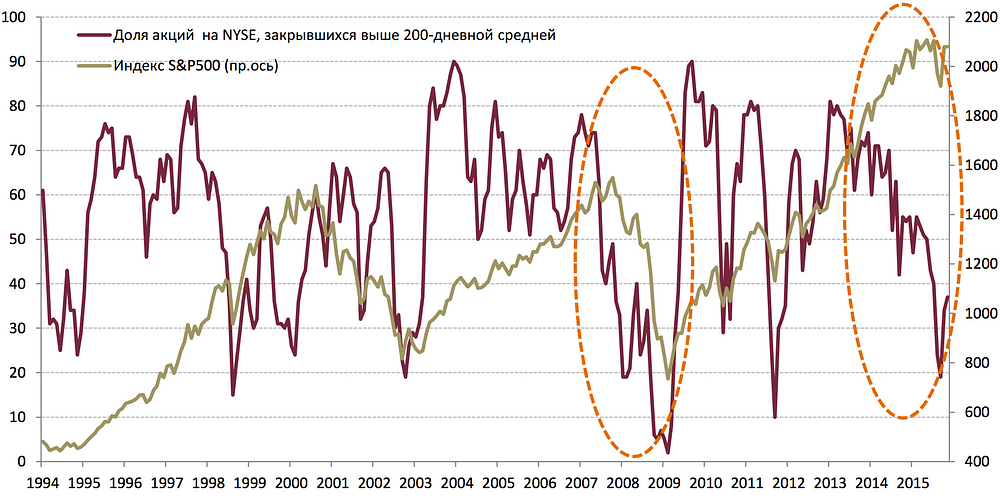

Бычьесть рынка будем определять, как это часто делают, по доле бумаг выше своего 200-дневного скользящего среднего. Вот график для NYSE (сдул отсюда: cdn-images-1.medium.com/max/1000/1*Jhmv7mCle7qLtyNEcJ9RCw.png)

Видим, что на NYSE доля акций, закрывшихся выше 200-дневнего среднего, колеблется 95% времени в диапазоне 20-80%, со средним в районе 50%.

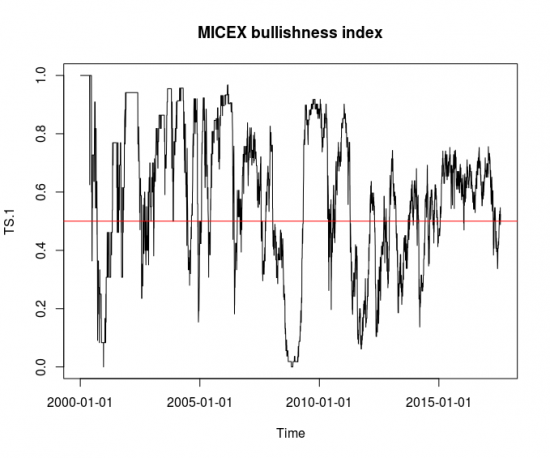

Построим то же самое для российского рынка. Для этого я взял все бумажки, входящие (или входившие хотя бы раз) в индекс ММВБ. За всю историю таких насчиталось 86 (по крайней мере, тех, по которым удалось выгрузить данные с Финама):

( Читать дальше )

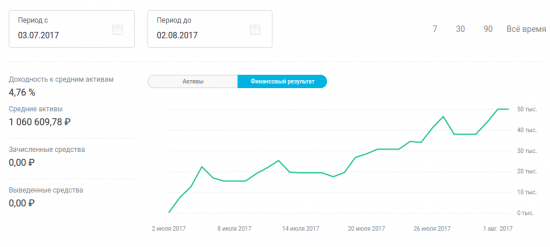

ФР МБ: итоги июля и портфель на август

- 02 августа 2017, 00:19

- |

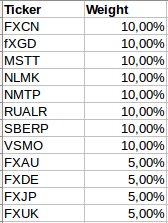

Продал: AFLT, TATNP, GCHE, AVAZP, CBOM

Купил: SBERP, MSTT, RUALR, FXGD

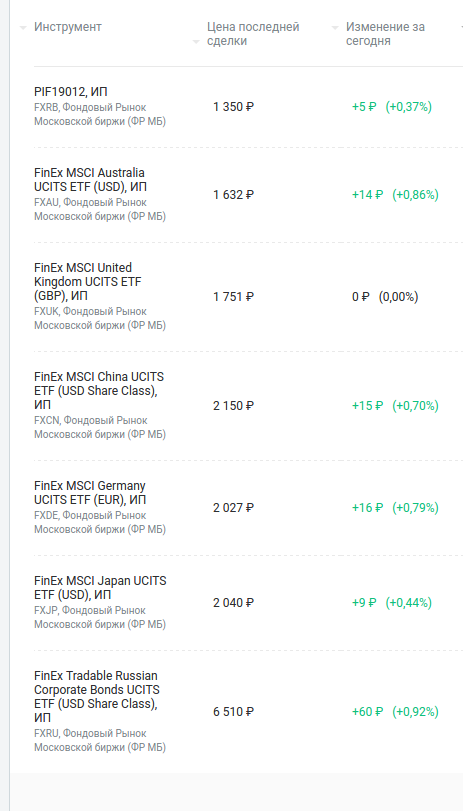

Держу: NMTP, NLMK, VSMO, FXCN, FXAU, FXUK, FXDE, FXJP

Итого портфель на следующий месяц такой:

( Читать дальше )

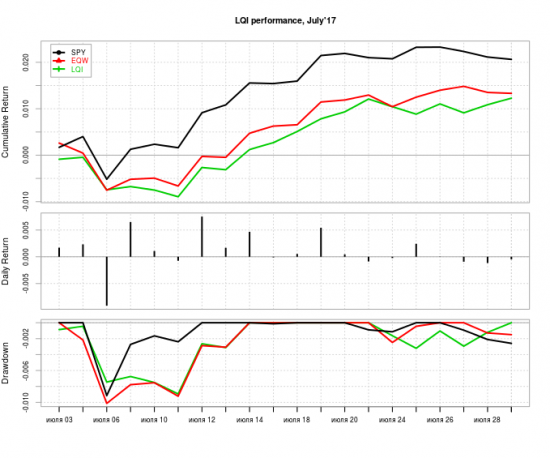

Апдейт модели LQI за Июль'17 - 10+% годовых в $$$ не слезая с дивана!

- 01 августа 2017, 11:10

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за июль. В целом, хотя модели и не удалось обогнать свои бенчмарки, месяц был на уровне чуть выше среднего месяца на бэктесте — +1.2%

weight monthly.ret

XLY 0.000 1.93

XLP 0.083 0.66

XLE 0.000 2.60

XLF 0.154 1.62

XLV 0.114 0.85

XLI 0.094 0.29

XLB 0.000 1.52

XLK 0.035 4.48

XLU 0.132 2.46

IYZ 0.000 -1.12

VNQ 0.076 1.23

SHY 0.000 0.27

TLT 0.142 -0.45

GLD 0.169 2.30

Предыдущие веса были опубликованы утром 2-го июля, соответственно доходности приведены за период с закрытия 2-го июля до закрытия 31-го июля.

Корреляция между весами и ретурнами эффективно нулевая — модель вошла только в половину топ-перформеров месяца (GLD, XLU), оставив за бортом неожиданно «выстрелившее» IT (XLK — формально вес ненулевой, но низкий) и энергетику (XLE). Вследствие этого модели не удалось обогнать свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) в терминах ретурна, риск (максимальная просадка) получился на уровне или чуть-чуть ниже, чем у SPY / EQW. Сравнение — на графике в начале: SPY — 2.0%, EQW — 1.3%, LQI — 1.2%. В целом модель перформила в июле в рамках своего риск-ретурн профиля.

( Читать дальше )

"Черная пятница" на московском рынке недвижимости: жадность застройщиков не знает границ

- 21 июля 2017, 10:45

- |

«Черная пятница» рынка недвижимости — это единственные три дня в году, когда застройщики готовы идти на серьезные скидки: некоторые квартиры и объекты недвижимости можно купить практически за половину цены. Мы договариваемся о максимальных скидках с застройщиками, чтобы у молодых семей была возможность жить в своей квартире, малый бизнес получил больше возможностей для расширения, и покупатели элитной недвижимости могли выбрать именно те объекты, которые соответствуют их статусу"

Ну хоть кто-то в стране заботится о людях — и молодым семьям щасье, и предпринимателям, и даже покупателям «илитки»! И масштабы, из описания статьи, потрясают — миллионы и миллиарды:

В рамках Black Friday Real Estate ведущие застройщики московского региона выставили на распродажу более 1 млн кв. м квартир, апартаментов, коттеджей, таунхаусов, коммерческих площадей и участков земли со скидками до 36% процентов. Совокупный объем скидок составляет свыше 6,7 млрд рублей.

( Читать дальше )

"Тихая гавань" на российском рынке

- 07 июля 2017, 10:35

- |

P.S. Нет, FinEx не платили мне за этот пост. Его цель — обратить внимание ширнармасс на интересные инструменты, почему-то не пользующиеся спросом.

( Читать дальше )

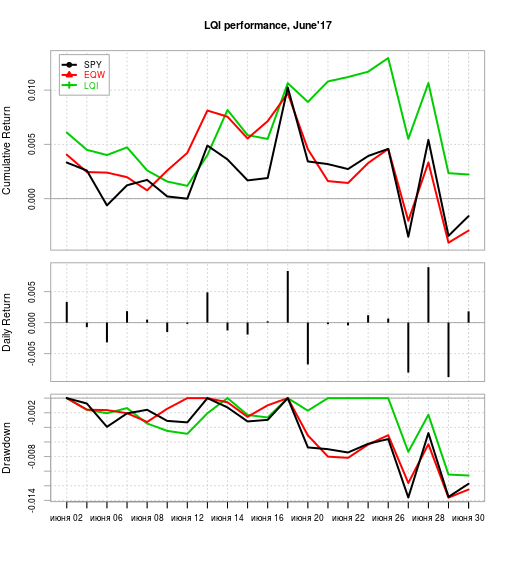

Апдейт модели LQI за Июнь'17 - 10+% годовых в $$$ не слезая с дивана!

- 02 июля 2017, 15:48

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за июнь. В целом июнь был для модели не слишком удачным, из-за того, что падали (особенно под волатильный конец месяца) все ассет-классы, которыми она торгует — и стоки, и трежеря, и золото. Тем не менее, модели удалось остаться в плюсе и обогнать свои бенчмарки.

weight monthly.ret

XLY 0.087 -2.17

XLP 0.186 -2.29

XLE 0.000 -0.79

XLF 0.111 5.20

XLV 0.158 3.48

XLI 0.000 0.75

XLB 0.000 0.64

XLK 0.115 -2.96

XLU 0.000 -3.39

IYZ 0.000 -2.77

VNQ 0.057 1.70

SHY 0.000 -0.06

TLT 0.196 0.78

GLD 0.089 -2.23

Предыдущие веса не публиковались из-за багов с публикацией постов на смартлабчике (и если вы это читаете — значит, мне пришлось попотеть, чтобы их преодолеть), но рассчитаны по данным на 31.05, соответственно доходности приведены за период с закрытия 1-го июня до закрытия 30-го июня.

Корреляции между весами и ретурнами положительны (20.9%), модель обогнала свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) как в терминах ретурна, так и риска (максимальной просадки). Сравнение — на графике в начале: SPY — (-0.16%), EQW — (-0.29%), LQI — 0.22%. В целом модель перформила в июне в рамках своего риск-ретурн профиля.

( Читать дальше )

Всем шортистам S&P 500 посвящается: Женя Еленова не ожидает кризиса при своей жизни

- 28 июня 2017, 00:43

- |

Слышите? «Не при нашей жизни». Относительно спорно, но то, что глава самого могущественного центробанка это говорит — явно не является аргументом для шорчения СнП.

Вот со следующей фразой я точно согласен (и уже давно что-то подобное всем говорю):

“Asset valuations are somewhat rich if you use some traditional metrics like price earnings ratios, but I wouldn’t try to comment on appropriate valuations, and those ratios ought to depend on long-term interest rates,” she said.

Т.е. P/E 25 (т.е. earnings yield) может выглядеть высоким исторически, однако и доходность 10-летних трежерей исторически была 5% годовых, а в 70-е — 90-е — и того выше. Теперь же, когда она припала к 2-м годовым — странно ожидать, что ey должен быть как в среднем на истории — те же 6-7% годовых.

www.zerohedge.com/news/2017-06-27/yellen-i-dont-believe-we-will-see-another-crisis-our-lifetime

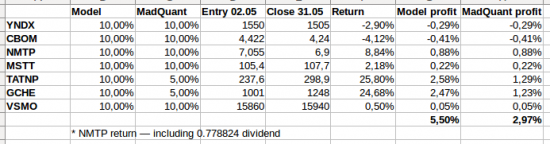

Listen to your... f...ing model!!!

- 31 мая 2017, 23:35

- |

В принципе, плюс, в два раза выше месячного таргета в 1.5%, и на падающем рынке — вроде нужно радоваться. Но б… дь, почему я опять не послушал свою систему??? Она мне говорила тарить Черкизово и префы Татнефти на всю котлету (котлета для одной позы у меня — 10% счета). Но система же тупая — тупо смотрит тренды по своим правилам, а я же умный, человек — они сильно выросли до входа в позы 2-го мая, поэтому уполовиню-ка позы… В итоге — +3% вместо +5.5% =(((

Слушайтесь ваших факин-систем.

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- AVAZP

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- хумор

- юмор