MadQuant

ФР МБ: итоги октября и портфель на ноябрь

- 01 ноября 2017, 22:21

- |

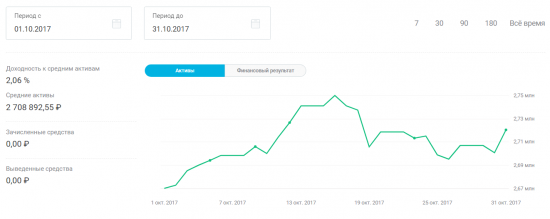

Месяц для модели выдался средним: +2.1%, что примерно совпадает с долгосрочным средним, однако при динамике индекса ММВБ за то же время -0.6% — я доволен, бенчмарк зааутперформлен существенно.

Продал: RUAL, CBOM, AVAZ, AVAZP, IRKT, MAGN, MOEX, SBER, PIKK, MFON, GCHE, VSMO, FXDE

Купил: KMAZ, SVAV, RTKMP, MSTT, BANEP, UPRO, TRNFP, TRMK, MSNG, YNDX, LKOH, FXCN

Держу: DIXY, AKRN, SIBN, TATN, TATNP, GMKN, NMTP

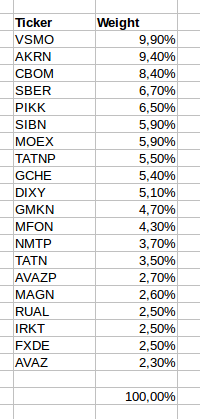

Итого портфель на ноябрь:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

ФР МБ: итоги сентября и портфель на октябрь

- 02 октября 2017, 23:57

- |

Продолжаю публикацию своих ежемесячных результатов и портфелей на следующий месяц (начало здесь: smart-lab.ru/blog/412664.php, результаты августа: smart-lab.ru/blog/418346.php).

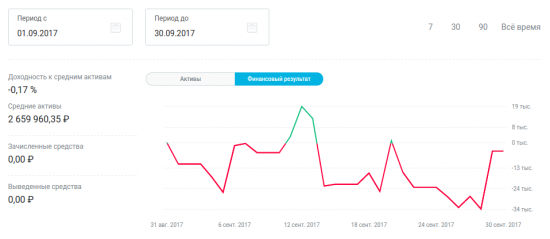

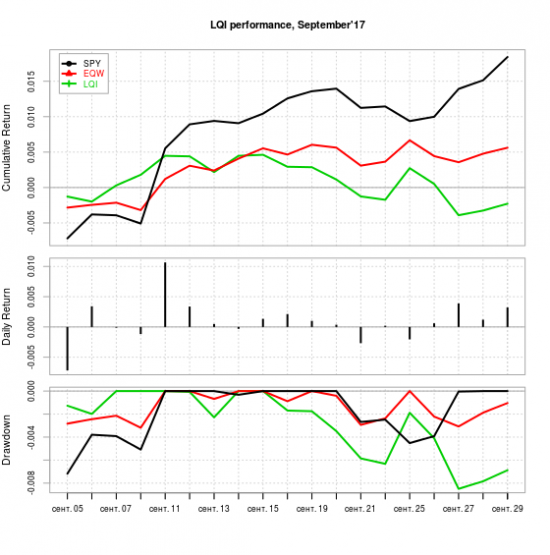

Если коротко — сентябрьский портфель показал себя на удивление плохо, даром что это был практически первый хорошо диверсифицированный портфель с начала года, с 16 тикерами. Но несмотря на то, что индекс ММВБ за месяц вырос на 2.7% — портфель за это же время показал доходность всего 0.3% (на рисунке ниже меньше, потому что я считаю доходность с учетом выплаченных, но еще не поступивших на счет дивидендов).

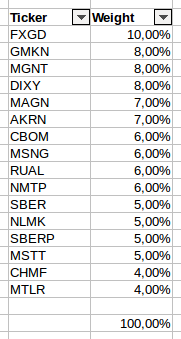

Продал: MGNT, FXGD, MSNG, MSTT, CHMF, SBERP, NLMK, MTLR

Купил: VSMO, PIKK, SIBN, MOEX, TATNP, GCHE, MFON, TATN, AVAZP, IRKT, FXDE, AVAZ

Держу: AKRN, CBOM, SBER, DIXY, GMKN, NMTP, MAGN, RUAL

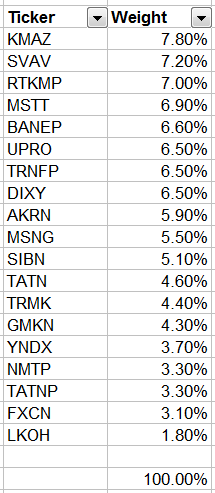

( Читать дальше )

Апдейт модели LQI за Сентябрь'17 - 10+% годовых в $$$ не слезая с дивана!

- 30 сентября 2017, 09:29

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за сентябрь (результаты за прошлый месяц: smart-lab.ru/blog/418456.php). Несмотря на ударный для S&P 500 сентябрь — индекс вырос за этот месяц на 1.8% (при том, что в среднем в сентябре S&P 500 сливает) — модель закончила месяц в небольшом минусе. Вот веса предыдущего месяца и реализованные доходности торгуемых тикеров:

weight monthly.ret

XLY 0.066 0.37

XLP 0.131 -1.19

XLE 0.000 9.11

XLF 0.164 4.79

XLV 0.073 0.99

XLI 0.089 4.08

XLB 0.000 2.99

XLK 0.000 0.90

XLU 0.169 -2.46

IYZ 0.000 -5.97

VNQ 0.000 -0.45

SHY 0.000 -0.17

TLT 0.145 -1.57

GLD 0.162 -3.55

Предыдущие веса были опубликованы 3-го сентября, соответственно доходности приведены за период с 5-го сентября до закрытия 29-го сентября.

Корреляция между весами и ретурнами сильно отрицательная — (-0.19). Модель «налегла» на защитные активы (XLP, XLU, TLT, GLD), которые показали за месяц плохие результаты, в то же время из топ-перформеров (XLE, XLF, XLI, XLB) были куплены только два (+на личном счете я удачно оставил с прошлого месяца небольшую позу в XLE, впрочем к делу и модели это отношения не имеет — XLE держать она не рекомендовала). Вследствие этого модель сильно отстала от своих бенчмарков (SPY & EQW — equal-weighted портфель из торгуемых тикеров) в терминах ретурна и даже риска (максимальная просадка). Сравнение — на графике в начале: SPY — +1.84%, EQW — +0.56%, LQI — (-0.23)%. Просадки: SPY — 0.7%, EQW — 0.3%, LQI — 0.8%. В целом модель перформила в августе в рамках своего риск-ретурн профиля.

( Читать дальше )

Ray Dalio: биткоин является пузырем

- 20 сентября 2017, 10:18

- |

Почему-то мимо СЛ не прошла пропаганда RT о битке (некий «эксперт» с очередной помойки заявил, что скоро фиатным валютам настанет крантец, и планету захватит биткоин), в то же время обоснованное мнение действительно уважаемых специалистов осталось за бортом.

“There are two things that are required for a currency. The first thing is that you can transact in it, it’s a medium of exchange. The second thing is it’s a store of value. Bitcoin today…you can’t spend it very easily.In terms of a storehold of wealth, it’s not an effective storehold of wealth because it has volatility to it. Unlike gold, let’s say, which reflects the value of money, its more stable than the value of money, bitcoin is a highly speculative market.”

Здесь Далио говорит о том, что Биткоин плохо выполняет 2 основные функции денег — средство обмена (поскольку его немного где можно напрямую использовать для покупки реальных благ) и сохранения богатства (вследствие высокой волатильности). Поэтому битденюжка — хреновая денюжка, говорит нам Далио.

( Читать дальше )

CEO J.P. Morgan: криптовалюта - это мошенничество

- 13 сентября 2017, 13:41

- |

Интерфакс/Ведомости/FT (https://www.vedomosti.ru/newsline/top/finance/news/2017/09/13/733591-kurs-bitkoina):

Даймон, выступая на финансовой конференции Barclays в Нью-Йорке, заявил, что, по его мнению, «нельзя делать бизнес, при котором валюта берется из воздуха». «Это мошенничество, и лично я шокирован тем, что никто не видит реального положения вещей», — сказал руководитель JPMorgan. Он пообещал «немедленно уволить» любого своего трейдера, который притронется к биткойну. «По двум причинам, — пояснил он. — Во-первых, это против правил. Во-вторых, он глупец. И то, и другое опасно».

«Это хуже «тюльпанной лихорадки». Я даже не буду его шортить. Биткойн может вырасти и до $20 000 перед коллапсом, но этот коллапс наступит» — сказал Джеймс Даймон.

Скептически в отношении биткойна высказался и другой авторитетный эксперт — основатель и руководитель DoubleLine Capital Джеффри Гундлах. «Возможно, я слишком стар, но я бы хотел, чтобы эта мания продолжалась без меня», — цитирует его FT.

Апдейт модели LQI за Август'17 - 10+% годовых в $$$ не слезая с дивана!

- 03 сентября 2017, 22:27

- |

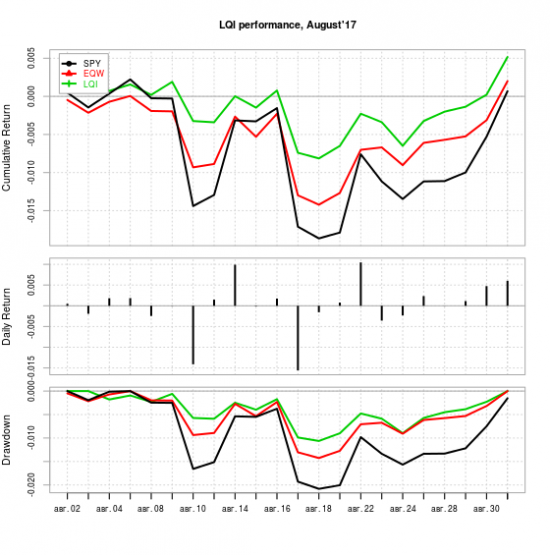

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за август (результаты за прошлый месяц: smart-lab.ru/blog/412521.php). Хотя месяц и не был слишком удачным для S&P 500 и для модели — ей удалось остаться в плюсе и обогнать свои бенчмарки:

weight monthly.ret

XLY 0.085 -2.03

XLP 0.143 -1.00

XLE 0.093 -5.46

XLF 0.127 -2.26

XLV 0.089 1.98

XLI 0.104 0.51

XLB 0.000 0.71

XLK 0.000 2.40

XLU 0.106 2.71

IYZ 0.000 -1.21

VNQ 0.000 -0.71

SHY 0.000 0.17

TLT 0.115 2.69

GLD 0.140 4.29

Предыдущие веса были опубликованы утром 1-го августа, соответственно доходности приведены за период с закрытия 1-го августа до закрытия 31-го августа.

Корреляция между весами и ретурнами положительная — 0.061. Хотя модель и сделала серьезную ошибку, взяв весом 9.3% XLE, сильно упавший за месяц — однако это было компенсировано верными решениями о покупке топ-перформеров месяца — XLV, XLU, TLT и в особенности GLD (с максимальным весом 14%). Вследствие этого модели удалось обогнать свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) в терминах ретурна и риска (максимальная просадка). Сравнение — на графике в начале: SPY — +0.1%, EQW — +0.2%, LQI — +0.5%. Просадки: SPY — 2.1%, EQW — 1.5%, LQI — 1.0%. В целом модель перформила в августе в рамках своего риск-ретурн профиля.

( Читать дальше )

ФР МБ: итоги августа и портфель на сентябрь

- 02 сентября 2017, 21:03

- |

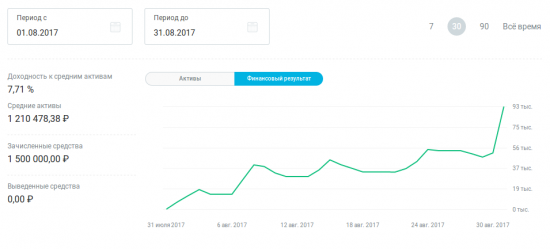

Августовский портфель и рынок выдались для августа на удивление отличными — примерно +6% (на скрине больше, потому что 31-го числа доливал денег и заливал новые позы, и за день получилось +1.7%, time-weighted return — в районе 6%). Индекс ММВБ за тот же период сделал +5.4%, поэтому результат будет честнее отнести к рынку, нежели к моим скиллам или крутизне моих моделей, но +93 тыр — это +93 тыр =)

Продал: FXCN, VSMO, FXAU, FXDE, FXJP, FXUK

Купил: SBER, GMKN, MGNT, MAGN, CHMF, CBOM, MTLR, MSNG, DIXY, AKRN

Держу: MSTT, NLMK, NMTP, RUAL, SBERP, FXGD

Итого портфель на сентябрь:

( Читать дальше )

Клиенты "Открытия Брокер": а вам приходят отчеты депозитария?

- 07 августа 2017, 18:39

- |

Последний раз 1-го августа делал трейды, отчет депозитария не получил до сих пор. Есть еще у кого-нибудь такие проблемы, или только у меня?

UPD: судя по комментариям, проблемы только у меня. Всем комментаторам спасибо

Брокер ВТБ 24 или другого крупного банка для ФР - отзывы пользователей wanted!

- 07 августа 2017, 14:14

- |

В настоящее время пользуюсь услугами «Открытия», всем доволен, расставаться не намерен, однако в связи с явнями проблемами у банка, и практически нулевой защищенностью инвестора на российском рынке от мошеннических действий брокера «в случае чего» — на счет открывашки решил больше не доливать, и для диверсификации открыть счет еще у одного брокера. Основной критерий — надежность, чтобы в случае, если сложится половина банковской системы (повторение событий а-ля 98, а-ля 08 а может и хуже) — мой счет выжил.

Требуемый функционал — самый базовый

— торгую только ФР

— только в рублях

— без плеч

— целевой размер портфеля — несколько млн. руб. (5-10)

— среднесрок, раз в месяц ребалансирую портфель в течение 1-2 сессий, соотв-но оборот ~ размеру портфеля

— желателен минимум всяких фиксированных платежей

— желательна возможность запретить брокеру засовывать руки в мой счет за бумажками в репо, бесплатно

Сейчас в «Открытии» плачу только 0.057% за оборот, и больше ничего — для меня самый идеальный вариант.

( Читать дальше )

"А все-таки он бычий!" (2 anektar)

- 03 августа 2017, 23:51

- |

Я пообещал добраться до базы и сделать подробный анализ. Делаю.

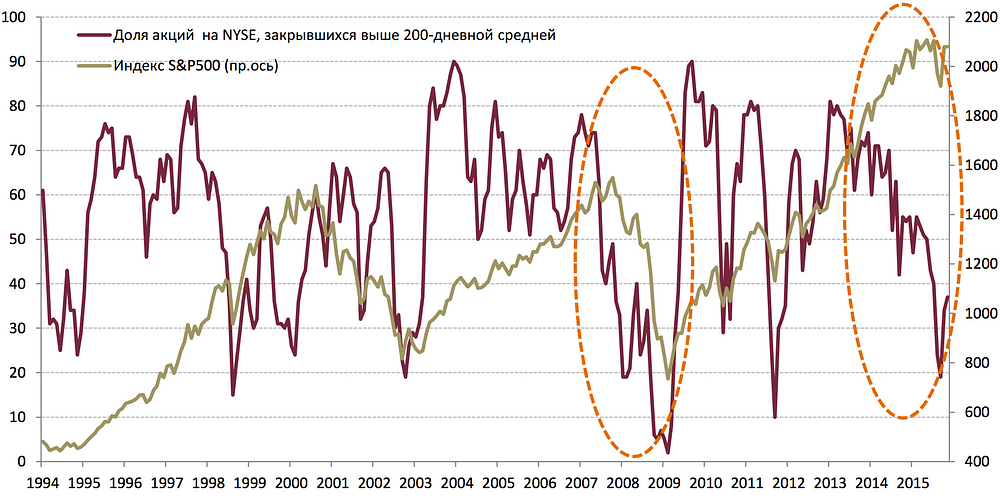

Бычьесть рынка будем определять, как это часто делают, по доле бумаг выше своего 200-дневного скользящего среднего. Вот график для NYSE (сдул отсюда: cdn-images-1.medium.com/max/1000/1*Jhmv7mCle7qLtyNEcJ9RCw.png)

Видим, что на NYSE доля акций, закрывшихся выше 200-дневнего среднего, колеблется 95% времени в диапазоне 20-80%, со средним в районе 50%.

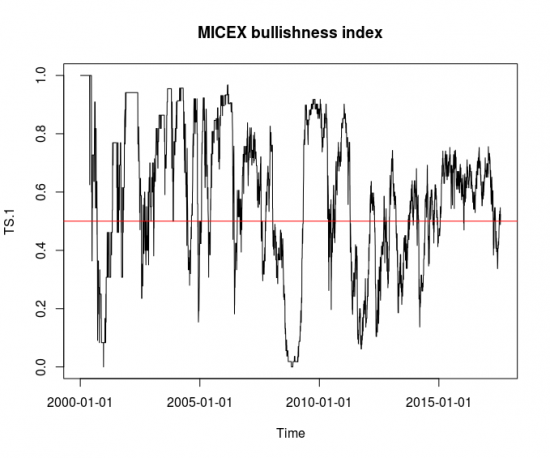

Построим то же самое для российского рынка. Для этого я взял все бумажки, входящие (или входившие хотя бы раз) в индекс ММВБ. За всю историю таких насчиталось 86 (по крайней мере, тех, по которым удалось выгрузить данные с Финама):

( Читать дальше )

теги блога MadQuant

- AFKS

- AGRO

- AKRN

- ALRS

- AVAZP

- BANE

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- fxuk

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MTSS

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- юмор