Как приручить доходность

Концентрированные инвестиции. Баффет не рационален?

- 23 августа 2021, 15:53

- |

Тем более, сам УОРРЕН БАФФЕТ часто делал концентрированные инвестиции, на одну акцию у него могло приходиться до 40% средств партнерства.

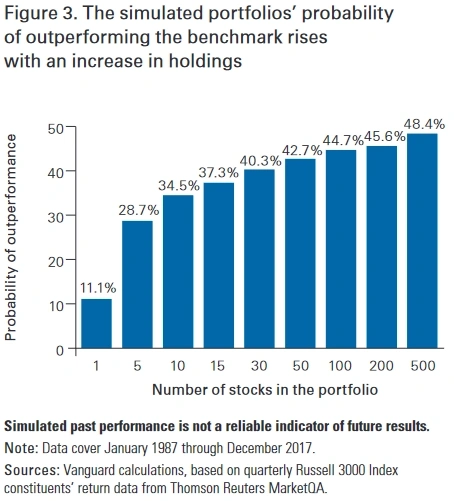

Но действительно ли концентрация на нескольких фишках — залог успеха? Специалисты из Vanguard доказывают обратное. Исследователи составляют множество портфелей, которые отличающится количеством эмитентов, и вычисляют вероятности получить доходность выше и ниже рынка. Результаты представлены на рисунках ниже.

Вероятность показать доходность выше рынка растет с увеличением количества эмитентов в портфеле. Данные говорят за себя — элемент стратегии Баффета, связанный с высокой концентрацией, не рационален. Инвестор, который будет повторять Баффета в этом аспекте, уменьшает шансы на свою «альфу»

Спасибо за чтение и удачи в инвестициях!

Источник: How to increase the odds of owning the few stocks that drive returns www.vanguardinvestments.dk/documents/institutional/increase-odds-of-owning-less-stock-that-drive-returns.pdf

- комментировать

- Комментарии ( 10 )

Нефть и диверсификация. Повышаем эффективность инвестиций в S&P 500

- 18 августа 2021, 13:40

- |

В предыдущем посте (https://smart-lab.ru/blog/715270.php) мы рассмотрели простую стратегию на нефтяных фьючерсах. Суть стратегии заключается в том, чтобы открывать длинные позиции, если ожидается рост экономики. Ожидания по экономическому росту были аппроксимированы опережающим индикатором от Организации экономического содружества и развития. Стратегия показала хорошие результаты, позволив значительно увеличить размер депозита при том, что за рассматриваемый период цена нефти возросла незначительно. Сегодня мы посмотрим, что будет, если скомбинировать стратегию и вложения в акции.

При составлении инвестиционного портфеля необходимо использовать все возможности для получения максимальной доходности при минимально возможном риске. Как правило, такой результат достигается путем диверсификации. Сегодня мы покажем, как ранее представленная стратегия на нефти повысит эффективность сделанных инвестиций, на примере вложения в индекс S&P 500.

̶С̶т̶у̶п̶и̶л̶и̶ Купили и держим индекс американских компаний. Если стратегия на нефти дает сигнал на покупку, то разбавляем наш непатриотичный портфель нефтью в соотношении 50/50 (то есть, одна половина портфеля составляет S&P500, а другая – нефть). Когда стратегия на нефти дает сигнал выйти из длинной позиции, то наш портфель становится индексом S&P 500 на все 100%.

( Читать дальше )

Простая стратегия на нефти с положительным мат ожиданием

- 11 августа 2021, 09:50

- |

Спрос на нефть определяется прежде всего темпами роста мировой экономики, а также рядом других факторов, к числу которых относятся структурные характеристики спроса на нефть, энергоемкость и нефтеемкость экономики, климатические (погодные) условия, уровень эффективности энергопотребляющих технологий и относительная конкурентоспособность других видов топлива.

Ключевой вопрос: а какой из факторов спроса можно спрогнозировать, хотя бы на ближайшее будущее? По моему мнению, прогнозу поддаются только темпы роста мировой экономики, и то лишь в краткосрочной перспективе.

В данном посте ответим на вопрос, можно ли на основе прогноза темпов экономического роста всего мира простроить стратегию на рынке нефти, которая бы отличалась простотой и прибыльностью.

В качестве переменной, отражающей будущее состояние мировой экономики, будем использовать опережающий индикатор (Composite Leading Indicator, далее CLI), публикуемый организацией экономического сотрудничества и развития. Ознакомиться можно здесь: https://data.oecd.org/leadind/composite-leading-indicator-cli.htm

( Читать дальше )

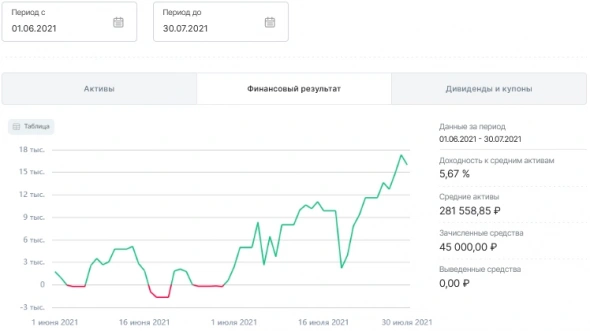

Портфель на самом хае: июнь и июль 2021

- 02 августа 2021, 10:26

- |

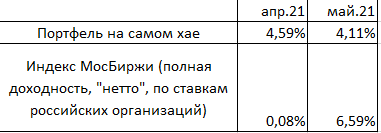

Таблица с доходностями портфеля и индекса МосБиржи (здорового человека, который полной доходности, но минус налог по ставкам для российских организаций) за каждый прошедший месяц

( Читать дальше )

Чем хуже, тем лучше! ВВП и фондовый рынок

- 29 июля 2021, 19:02

- |

И ведь все (вроде как) логично! ФРС пристально мониторит данные о состоянии экономики и, чуть что, готова оказать неоценимую поддержку, и не одним добрым словом. ВВП падает — печатный станок начинает легонько жужжать на радость фондовой бирже. Многие скажут, что до всяких ваших КуЕ, все было наоборот — рост экономики радовал акционеров, толкая фондовые индексы вверх.

Лозунг «Чем хуже, тем лучше» стоит повесить над входом в здание ФРС. Эти парни действительно только и ждут малейшего повода залить деньгами экономику (на самом деле отдельных экономических агентов, так как денежная масса распространяется по экономике неравномерно, но сейчас не об этом). Вопрос заключается в другом: верны ли вышеуказанные рассуждения о связи темпов роста ВВП и доходности на фондовом рынке?

( Читать дальше )

Кто такой мистер Орловский?

- 27 июля 2021, 14:43

- |

В связи с этим, хочу задать вопрос вам, уважаемым смарт-лабовцам: каков Максим Орловский как инвестор? Какова доходность и волатильность его инвестиций? Что известно об альфе, максимальной просадке и других характеристиках его стратегии инвестирования?

Интернет предлагает лишь оценить карьерные достижения Максима, мол директор там, начальник сям. На конференциях смартлаба в основном истории об отдельных инвестициях удачных и не очень, а также анализ компаний, но где бы познакомиться с результативностью его анализа?

Уважаемые смарт-лабовцы! Где можно взять данные по фьючерсной кривой на каждый сырьевой товар?

- 03 июня 2021, 08:43

- |

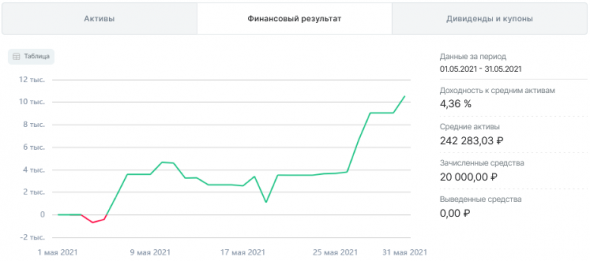

Портфель на самом хае: итоги мая

- 01 июня 2021, 09:45

- |

Портфель на самом хае продолжает не только жить, но даже радовать своим ростом. Пока что, только в относительных величинах :)

28 числа было плановое пополнение в размере 20 000 рублей.

По итогам мая доходность портфеля составила 4,11%. Весьма схоже с тем, что было в апреле (при подсчете доходности портфеля пополнения не учитываются).

( Читать дальше )

Китай запустит нефтяной цикл?

- 07 мая 2021, 09:46

- |

Уже сейчас индекс сырьевых товаров достиг уровня 2011 года.

Данный рост обусловлен высоким спросом крупнейших экономик. Так, недавно Китай отчитался о рекордном росте ВВП, который подскочил на 18,3% в первом квартале, в сравнении с вызванным пандемией падением в начале 2020 года.

Рост экономики Китая – залог роста нефтяных котировок, так как Китай является одним из крупнейших ее потребителей.

Но ВВП, все-таки, «запаздывающий» индикатор. OECD (организация экономического сотрудничества) публикует так называемый «опережающий индикатор» (leading indicator). Посмотреть можно здесь: https://data.oecd.org/leadind/composite-leading-indicator-cli.htm#indicator-chart

Публикация значений опережающего индикатора производится с задержкой в 2 месяца. Но это все равно раньше, чем публикация данных о ВВП :)

Итак, обратимся к графику. На графике изображены: 1) натуральный логарифм цены на брент (brent log); 2) натуральный логарифм опережающего индикатора (leading indicator log, 2 month lag). Цена на брент на первое число каждого месяца. Данные по Leading indicator даны также на первое число каждого месяца, но с учетом задержки в публикации. Если на графике 01.01.2019 leading indicator равен 4,5901, то на самом деле это значение актуально для 01.11.2018.

( Читать дальше )

теги блога Как приручить доходность

- запрет на экспорт бензина

- Brent

- jetlend

- momentum

- S&P500

- S&P500 фьючерс

- svb

- акции

- Акции РФ

- акции США

- Банки

- брокеры

- валюта

- валюта и нефть

- вопрос

- Газпром

- деловая активность

- денежная масса

- долг

- ЕС

- запрет на экспорт топлива

- инвестиции

- Индия

- инфляция

- инфляция в России

- итоги

- итоги 2022

- итоги месяца

- Китай

- книга

- Конференции смартлаба

- Кризис

- Максим Орловский

- моментум

- Нефть

- облигации

- оптимальный портфель

- офз

- оффтоп

- ОЭСР

- портфель

- портфель инвестора

- прогноз по нефти

- результаты

- рецензия на книгу

- Россия

- смартлаб конкурс

- СПГ

- ставка

- стратегии

- стратегия

- США

- технический анализ

- Товарные активы

- товарные рынки

- товары

- торговая система

- торговая стратегия

- торговые роботы

- торговые сигналы

- трейдинг

- Универ Капитал

- Уоррен Баффет

- форекс

- ФРС

- фьюерсы

- фьючерс

- фьючерс mix

- фьючерсы

- экономика