ch5oh

иГРЫрАЗУМа 2019 - Моя улыбка в моих руках. А Ваша в чьих?

- 11 июля 2019, 19:13

- |

В последние дни много криков про "неправильную биржевую улыбку". При этом почему-то верующие в непогрешимость биржевой улыбки никогда не бегут продавать или покупать, опираясь на её показания. То есть если биржцена будет парить где-то в облаках, а такой хитроумный товарищ поставит офер на пару шагов цены ниже этой улыбки — то он обазательно поорет повсюду "какой у нас тухлый и неликвидный рынок" и что "я встал ниже теорцены, а мне не залили и маркетос — скотина жадная". Но при этом если цель не продать, а купить, то никто и не подумает выставить бай по «биржцене». В лучшем случае поставят свой бид на 1 шаг цены лучше маркет-мейкера. И потом тоже будут везде где можно орать, что "наш рынок неликвиден, я полчаса стоял лучшим бидом — и никто мне не дал".

В этой связи мне подумалось, что эту ситуацию тоже можно считать частью "Игры Разумов". Кому-то лень включить голову, и обязательно жалко денег на покупку качественного опционного софта. Но при этом этот некто искренне считает, что ему все вокруг обязаны и что он может зарабатывать, пялясь в табличку с Доской Опционов в

( Читать дальше )

- комментировать

- 4.5К | ★3

- Комментарии ( 32 )

иГРЫрАЗУМа 2019 - Принцип Наименьшего Действия

- 08 июля 2019, 22:28

- |

Не знаю, преподают ли сейчас в школах этот принцип или благоразумно откладывают его для специализированных ВУЗов (чтобы ленивые дураки не могли оправдывать своё раздолбайство Законом Вселенной)? Суть этого Принципа состоит в том, что любая физическая система стремится совершать переходы между своими состояниями таком образом, чтобы минимизировать некий математический функционал. Принцип этот настолько общий, что с его помощью можно даже строить теорию ценообразования опционов (чем в свое время довольно успешно позанимался Кирилл Ильинский). Сколько миллионов (или миллиардов?) долларов он смог с его помощью заработать мне неведомо, но его проявления в экономике и психологии можно наблюдать постоянно.

Мы со Стас Бржозовский являемся частным случаем физической системы и работаем с объектами (опционами), которые сами по себе тоже подчиняются этому принципу. Наблюдаемым проявлением этой глубокой идеи состоят в том, что если вода хочет течь вниз не надо пытаться превратить её в пар, чтобы загнать наверх или таскать по ступенькам ведрами. А надо поставить гидрогенератор и наслаждать дарами электричества. То есть продать опционы и усердно

( Читать дальше )

иГРЫрАЗУМа 2019 - Круглое тащу, квадратное качу

- 04 июля 2019, 12:07

- |

Снова продавали ненужное и усердно молились.

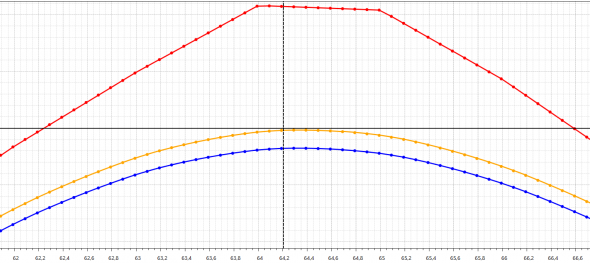

RIU9 4Jul

SiU9 4Jul

( Читать дальше )

Круглое тащу, квадратное качу

- 26 июня 2019, 14:27

- |

Приближается к финишу первая зачетная неделя конкурса. Новые знакомства, обмен мнениями, срач и оскорбления уже в достаточном количестве.

Собственно, как мы (со Стас Бржозовский ) и ожидали, если убрать из правил самоубийственные ограничения, то работа становится более логичной.

Для разминки никакой особой гениальности придумывать не стали. Продавали ненужное и усердно молились.

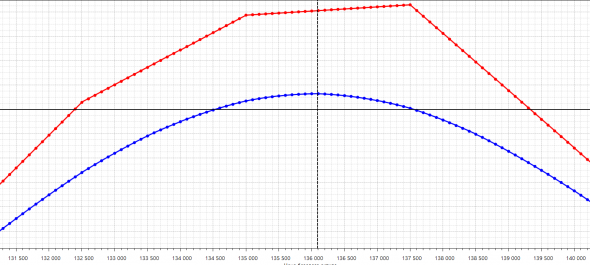

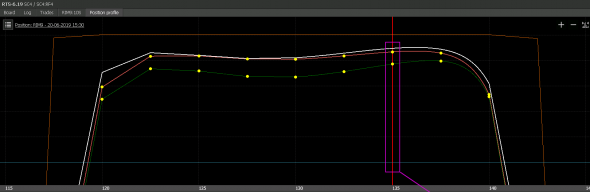

RIU9 27Jun

( Читать дальше )

Угораздило - 2! RIM9

- 18 июня 2019, 18:01

- |

В продолжение опционной грусти...

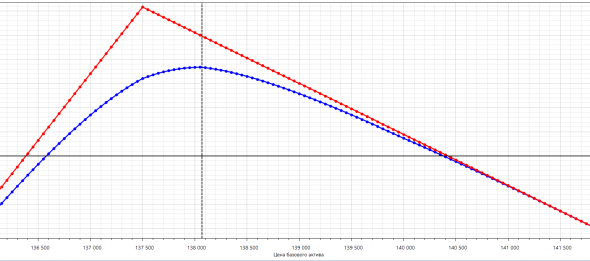

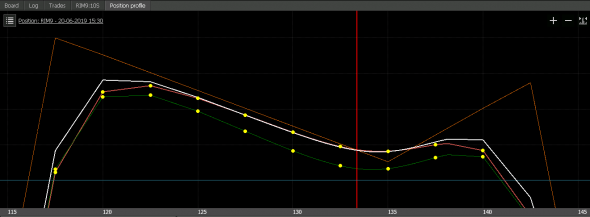

Мои купленные стреддлы 135-е пригвоздили РИ к месту и держали почти 2 недели (с 3 июня 2019).

Сегодня (во вторник) 18 июня 2019 мне это все надоело. После продажи 135-го страйка позиция превратилась в несимметричный стренгл.

Желающие поохотиться за стопами могут за оставшиеся 1.8 торговых дня загнать РИ на 145 000 или на 115 000.

=) Будет интересно кто кого.

Угораздило! RIM9

- 14 июня 2019, 22:39

- |

Раз пошли такие «камингауты», то добавлю слезу в общее море.

Купил в июньском РИ квартальном 135-й страйк. Один раз купил! Чуть-чуть. Просто ситуацию обыграть. И рынок встал. Как будто кто-то стоп-кран дернул.

Приглашаю последователей секты «Кукл идет за твоей копеечкой» посочувствовать и сказать «а я же говорил!». Что посоветует делать знающий все и вся Активный Инвестор ?

PS Если у кого есть инфа об операции "Пушной зверек" в эти выходные — самое время сказать об этом. Можно будет поднять тимакойнов. А то и коньячелло.

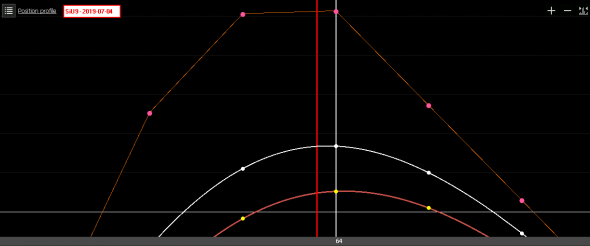

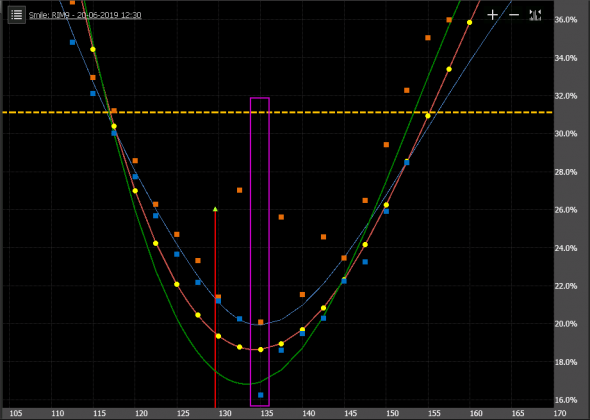

PPS Видимо, нужно добавить скриншот улыбки, которая была в момент покупки 3 июня 2019 года:

( Читать дальше )

Маленькая опционная магия

- 29 мая 2019, 19:40

- |

Уважаемый Дмитрий Новиков успешно развивает эксельный симулятор рынка и выкладывает его в открытый доступ на радость всем желающим.

В этой связи хотелось бы вернуться к уже озвученному однажды тезису о том, что "опционная позиция является некоторым нелинейным преобразованием исходного случайного процесса (каким бы он ни был на самом деле)". Возможно, Дмитрий найдет возможность реализовать функцию работы с распределениями в одной из следующих версий своей считалки?..

Это (на мой взгляд) довольно интересное умственное упражнение, навеянное вебинарами уважаемого Всемирнов Алексей (Lemmy) .

За основу берем всеми любимый критикуемый мир Блека-Шолза. Лог-нормальное броуновское движение, волатильность 30% годовых, отрицательная доходность (-4.5%), время до экспирации опционных (или фьючерсных) позиций 1 год. Безрисковая ставка нулевая. В этом мире мы все знаем про опционы, кто сколько должен стоить в любой момент времни при любой цене фьючерса.

( Читать дальше )

Мы все торгуем (какими-то) опционами

- 16 мая 2019, 17:53

- |

Введение

Позанимавшись опционами, где-то в начале своего пути молодой боец получает в руки одну из ключевых идей: существование синтетического опциона. Иногда об этом говорят в других терминах: совершая сделки с линейным инструментом по определенному алгоритму, мы получаем такой же финансовый результат, как если бы мы купили (или продали) обычный опцион.

Обычно эта мысль проскакивавает в общем потоке информации и теряется на задворках подсознания, либо вообще благополучно забывается.

Но сама концепция очень важная. В частности, из нее сразу же следует базовая тактика работы с опционами. Посмотреть на разницу (IV-HV) и в зависимости от знака либо продаем опционы, либо покупаем. При этом в любом случае включаем автоматическое дельта-хеджирование. Подробности можно прочитать или посмотреть где угодно. Например, тут. Это база.

Но потом приходит в голову идея выполнить обратную операцию. Выравнивание дельты — то есть сделка с фьючерсом — нужна, чтобы повернуть профиль некоторой позиции и сделать его горизонтальным. Давайте теперь возьмем любую обычную (линейную) торговую стратегию для этого фьючерса. Запишем где, когда и какого размера совершались сделки. И будем считать, что эти сделки — это дельта-хедж некоторой неизвестной нам опционной позиции. Фактически, собрав информацию о сделках, можно сделать некоторые выводы о том, что это за позиция.

( Читать дальше )

FED shot: проданные опционы во время выхода новости

- 10 апреля 2019, 10:01

- |

В последние дни было заметное количество серьезных содержательных сообщений по опционам. Большое спасибо всем авторам.

Чтобы немного разбавить сухую академическую теорию, небольшая зарисовка из жизни реальной проданной позиции в момент выхода сильной новости с последующим резким движением рынка. Дело было 20 марта 2019 года в 21:00 МСК. На заседании FED вдруг смягчили риторику и вообще высказались в таком духе, что «мы так больше не будем».

Ролик 1:25, лучше смотреть в качестве HD1080: будут лучше видны числа.

( Читать дальше )

Почему рынок РФ стагнирует и не пора ли кого-то выгнать с волчьим билетом?

- 09 апреля 2019, 21:27

- |

Продолжу серию постов-брюзжаний (начатую уважаемым Андрей К ).

К вопрос у о том, почему наш рынок стагнирует (конечно, речь про индекс RTS).

Звонит мне сегодня «Открытие» (банк). Чудная старушка с дрожащим голосом предлагает открыть у них счет аж под 9% годовых. Подвох в том, что при этом мне предлагают вложить еще сколько-то денег в инвестиционный продукт. Точнее в акцию. Дрожащий голос и явная слабость в терминологии с лихвой компенсируется старушечьей наглостью и мощно прокачанным НЛП.

Так вот, к теме поста. Стагнирует наш рынок по одной простой причине. Эта милая дама настойчиво предлагала мне вложить свои кровные "на 3-5 лет" не в Сбер, не в Газпром, не в Лукойл или ВСМПО. Не в ОАК, не в ОДК и не в ОСК. Эта ведьма настойчиво предлагала мне вложить мои кровные в Нестле или Кока-(не к ночи будь помянута)-колу!!! Аргументация: "за 5 лет стопудово вырастет".

( Читать дальше )

теги блога ch5oh

- Deribit

- easymani

- Exante

- ITinvest

- liquid.pro

- Si

- TSLab

- USDRUB_TOM

- автоследование

- акции

- алготрейдинг

- Алексей Каленкович

- американский рынок

- апдейты

- банки

- биржа

- Блек-Шоулз

- бот

- БОТ-2019

- брокер

- дельта-хедж

- дельтахедж

- Дерибит

- для чайников

- добрый человек

- долгосрочное инвестирование

- доллар

- ду

- единый счет

- живая позиция

- знамение

- игры разума

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа-2019

- инвесторы россии

- комментарии

- комментарии блогов

- КОНКУРС

- кризис

- кризис 2020

- Крик души

- криптобиржа

- криптовалюта

- Крым

- кукл

- Лига тредеров

- ликвидность

- логика

- МосБиржа

- на память

- НДФЛ

- нейтральные позиции

- некомпетентность

- нефть

- опек+

- опрос

- опционы

- основы

- отзыв

- отзыв лицензий

- оффтоп

- параноя

- позиция

- полуавтоматическая торговля

- правила торговли ртс

- предатели

- предложение

- предложения по смартлабу

- продажа опционов

- развитие рынка

- размер депозита

- реальная позиция

- ренкинг

- ренкинг управляющих

- робот

- роботы

- Россия

- сбербанк

- смартлаб

- совет

- стакан

- статьи

- стоп

- теорцена

- теханализ

- торговля онлайн

- торговые роботы

- торговый алгоритм

- ТСЛаб

- улыбка волатильности

- управление активами

- уроды

- учебник

- учебное пособие

- философия

- ФОРТС

- хедж

- чудеса

- экономика

- Эксанта