boomin

Екатерина Сканченко: «Все наши активы находятся в залоге у облигационеров»

- 12 марта 2024, 15:01

- |

20 февраля Специализированное финансовое общество «ФинКод» вышло на фондовый рынок со вторым выпуском классических облигаций на 50 млн рублей. В качестве инвестиционной площадки эмитент выбрал «ВТБ Регистратор». О специфике бизнеса СФО, практике залогового обеспечения при выпуске ценных бумаг, а также регуляторных рисках на рынке цессии в интервью Boomin рассказала генеральный директор АО «Снапкор Евразия» — учредителя «ФинКода» — Екатерина Сканченко.

«Молодой внебиржевой компании привлекать инвесторов непросто»

— Меньше года назад, в мае 2023-го, «ФинКод» вышел на фондовый рынок с выпуском классических облигаций объемом 50 млн рублей. Почему возникла необходимость в привлечении нового облигационного займа?

— У компании «ФинКод» как специализированного финансового общества два основных направления деятельности. Первое — это приобретение долговых обязательств. Второе — выпуск облигаций с залоговым обеспечением.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

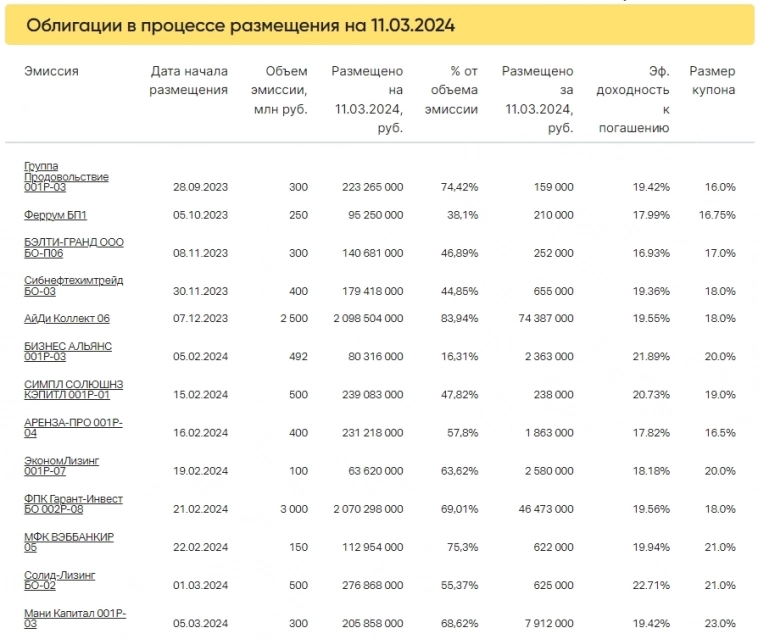

Итоги торгов за 11.03.2024

- 12 марта 2024, 14:28

- |

Коротко о торгах на первичном рынке

11 марта новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 413 выпускам составил 1290,0 млн рублей, средневзвешенная доходность — 16,14%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 12.03.2024

- 12 марта 2024, 14:27

- |

- МФК «Быстроденьги» сегодня начинает размещение среди квалифицированных инвесторов дополнительного выпуска №1 облигаций 002Р-04 на 200 млн рублей. Регистрационный номер — 4B02-04-00487-R-002P. Цена размещения составляет 100,75% от номинальной стоимости. Организатор — ИК «Иволга Капитал». Размещение основного выпуска серии 002P-04 объемом 166,6 млн рублей и сроком обращения 3,5 года компания завершила в январе 2024 г. Ставка 1-12-го купонов установлена на уровне 22% годовых. Купоны ежемесячные. Кредитный рейтинг эмитента — ruBB со стабильным прогнозом от «Эксперта РА».

- «Агрофирма «Рубеж» сегодня начинает размещение пятилетних облигаций серии 001Р-02 объемом 500 млн рублей. Регистрационный номер — 4B02-02-00465-R-001P. Ставка купона установлена на уровне 18,5% годовых и зафиксирована на весь срок обращения. Купоны ежеквартальные. Организатор — ИК «Цифра брокер». Кредитный рейтинг эмитента — BB(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

«Ультра» следует стратегии развития, осваивая новые направления

- 12 марта 2024, 13:57

- |

За 2023 год эмитент смог реализовать ряд ранее запланированных целей. Вышел на рынок маркетплейсов, запустил реализацию пищевой продукции и начал разработку позиций для сегмента low cost.

Одна из стратегических целей ООО «Ультра» — освоение новых каналов продаж, в частности маркетплейсов. К её реализации компания приступила в 2023 году, начав продажи эрго-стеллажей, обувниц, гардеробных систем хранения и меда через Ozon и Wildberries.

По предварительным прогнозам, данный канал в 2023 году принес порядка 60 млн руб. дохода. В планах к июлю выйти на уровень в 50 млн руб. ежемесячно и к концу 2024 года заработать 200 — 250 млн руб. от продаж через маркетплейсы.

В цели на ближайшие пять лет входит и развитие пищевого направления, в 2023 году компании группы «Ультра» приступили к производству и реализации меда.

«В декабре мы начали продавать медовую продукцию через маркетплейсы. Также сейчас параллельно отрабатываем два контракта с такими сетями, как «Бахетле» и «Перекресток».

( Читать дальше )

Перспективы IPO в России обсудят на форуме в Москве

- 12 марта 2024, 13:54

- |

27 марта в столице пройдет форум «Стратегическая сессия финансового рынка: год IPO», организованный рейтинговым агентством «Эксперт РА» и аналитической компанией «Эксперт Бизнес-решения».

27 марта в Москве состоится форум «Стратегическая сессия финансового рынка: год IPO». Главной темой мероприятия, организованного рейтинговым агентством «Эксперт РА» и аналитической компанией «Эксперт Бизнес-решения», станет сезон российских IPO и его влияние на стратегии финансирования эмитентов, поведение инвесторов и работу облигационного рынка.

Среди обсуждаемых вопросов: успешные стратегии финансирования, лучшие практики облигационных размещений и IPO, актуальные риски и способы их ограничить.

Ожидается, что в работе форуме примут участие свыше 400 делегатов — корпоративные заемщики, инвестбанки, эмитенты, институциональные и частные инвесторы, представители бирж, консультанты.

В программе форума:

— презентация исследования «Эксперт РА»;

( Читать дальше )

ООО «Круиз»: рост экономики страны способствует росту логистического рынка

- 11 марта 2024, 12:28

- |

В компании дают позитивные прогнозы относительно спроса на логистические услуги в текущем году — производства сконцентрировались внутри страны, и бизнесу требуются налаженные логистические процессы для обеспечения бесперебойного функционирования.

Рост внутренней экономики способствует и росту логистического рынка. Кроме того, в 2023 году наблюдалась тенденция увеличения заявок на смежные услуги — доставку сборным грузом, а также на крупнотоннажные грузоперевозки, спрос на которые за прошлый год вырос на 4,2%.

Дополнительным драйвером роста для рынка логистики выступает также развитие электронной торговли — только за прошлый год оборот e-commerce вырос на 28%, а доля доставки товаров через ПВЗ и вовсе превысила 85%, о чем мы уже писали ранее.

«Согласно прогнозам аналитической компании Strategy Partners, объём рынка грузовых автоперевозок России к 2030 году может достигнуть 3 трлн рублей, что почти на 40% больше, чем по итогам 2022 года (2,1 трлн рублей). Соответственно, мы предполагаем, что в этом году спрос на грузоперевозки останется на высоком уровне и не будет сокращаться», — добавляет Вячеслав Алексейцев, управляющий директор инвестиционно-управляющей компании «People&People.

( Читать дальше )

Главное на рынке облигаций на 11.03.2024

- 11 марта 2024, 11:19

- |

- «Элемент лизинг» установил ставку купона двухлетних облигаций серии 001Р-07 объемом 2,5 млрд рублей на уровне 15,75% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 7 марта. По займу предусмотрена амортизация. Техразмещение запланировано на 13 марта. Выпуск доступен неквалифицированным инвесторам после прохождения теста. Организатор — БКС КИБ. Кредитный рейтинг эмитента — ruА со стабильным прогнозом от «Эксперта РА».

- «Славянск ЭКО» планирует 12 марта провести сбор заявок на двухлетние облигации серии 001P-03Y объемом не менее 200 млн юаней. Ориентир ставки купона — 11% годовых. Купоны ежеквартальные. Техразмещение запланировано на 14 марта. Организаторы — Газпромбанк, Россельхозбанк, ИБ «Синара», ИФК «Солид». Кредитный рейтинг эмитента — BBB(RU) со стабильным прогнозом от АКРА.

- «Лизинг-Трейд» 24 июня 2024 г. исполнит оферту по облигациям серии 001P-04. Период предъявления бумаг к выкупу — с 20 по 26 марта. Цена приобретения — 100% от номинальной стоимости бумаг (1000 рублей) плюс НКД. Агентом по приобретению выступит ИК «Иволга Капитал».

( Читать дальше )

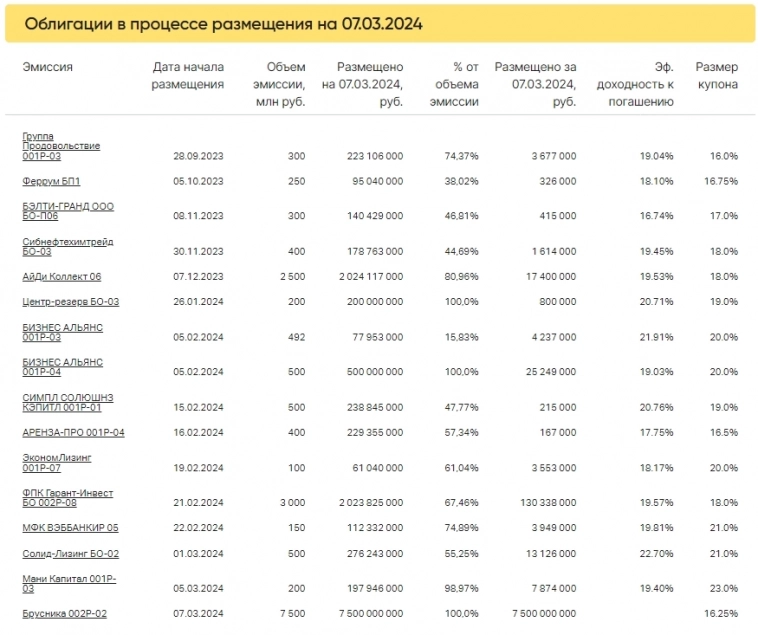

Итоги торгов за 07.03.2024

- 11 марта 2024, 06:26

- |

Коротко о торгах на первичном рынке

7 марта стартовало размещение трехлетних облигаций Брусника 002Р-02. Выпуск объемом 7, 5 млрд рублей был полностью размещен в первый день торгов за 25 564 сделки, средняя заявка 332, 4 тыс. рублей.

Завершили размещение выпуски Центр-резерв БО-03 объемом 200 млн рублей и БИЗНЕС АЛЬЯНС 001P-04 объемом 500 млн рублей, доразместив 800 тыс. и 25 млн 249 тыс. рублей соответственно.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 408 выпускам составил 961,7 млн рублей, средневзвешенная доходность — 15,79%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Против проливов и «за инвесторов»: как маркетмейкер поддерживает торги

- 07 марта 2024, 13:13

- |

Ранее мы уже сообщали, что инвестиционная компания «Юнисервис Капитал» выступает маркетмейкером по нескольким выпускам облигаций, а совсем недавно мы начали поддерживать ликвидность еще и в акциях ПАО «Европейская Электротехника».

В этом материале хотим разобрать несколько примеров, которые наглядно иллюстрируют пользу от наличия маркетмейкера в инструменте.

Пример первый: Чистая планета-БО-01

29 ноября 2023 г. в 14:05 цена облигаций по выпуску Чистая планета-БО-01 находилась на уровне 101.45%, маркетмейкер стоял по цене 101.1% объемом на 400 бумаг. В 14:05:30 без каких-либо новостей (рейтинговый пресс-релиз был опубликован несколько позже) прошла продажа по рынку на 540 бумаг, что на тот момент равнялось среднему дневному объему торгов по этой бумаге. В момент исполнения сделки цена прошла заявку маркетмейкера и остановилась на уровне 101%. Падение составило всего 0.45%.

Инвестор, который осуществлял продажу бумаг видел, что есть предложение на весь объем и понимал, по какой цене пройдет его сделка, соответственно, мог спрогнозировать доходность при выходе, которая влияет на принятие решения.

( Читать дальше )

Главное на рынке облигаций на 07.03.2024

- 07 марта 2024, 11:50

- |

- «Брусника. Строительство и девелопмент» сегодня начинает размещение трехлетних облигаций серии 002P-02 с офертой через 1,5 года объемом 7,5 млрд рублей. Регистрационный номер — 4B02-02-00492-R-002P. Бумаги включены во Второй уровень котировального списка. Ставка 1-18-го купонов установлена на уровне 16,25%. Купоны ежемесячные. Сбор заявок прошел 4 марта. По выпуску предусмотрена амортизация. Бумаги доступны для приобретения неквалифицированным инвесторам после прохождения теста. Организаторы — БКС КИБ, Газпромбанк, Россельхозбанк, инвестбанк «Синара» и ИФК «Солид». Кредитный рейтинг эмитента — A-.ru со стабильным прогнозом от НКР.

- Московская биржа зарегистрировала дополнительный выпуск №1 ООО «МФК «Быстроденьги» серии 002P-04. Регистрационный номер — 4B02-04-00487-R-002P. Бумаги предназначены для квалифицированных инвесторов.

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- онлайн микрофинанс

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал