bondsreview

МНЕНИЕ: АФК Система – дивидендные перспективы - УК ДОХОДЪ

- 16 декабря 2022, 18:41

- |

Основатель и крупнейший акционер корпорации Владимир Евтушенков заявил о возможном возобновлении дивидендных выплат АФК Система в 2023 году.

Напоминаем, что в дивидендной политике указано: компания стремится выплачивать дивиденды один раз в год в размере не менее 0,31 руб. на 1 обыкновенную акцию в 2021 г., 0,41 руб. в 2022 г. и 0,52 руб. в 2023 г.

Таким образом, исходя из текущего количества обыкновенных акций, рекомендуемый базовый объем дивидендов будет расти каждый год и составит около 3 млрд руб. в 2021 году, около 4 млрд руб. в 2022 году и около 5 млрд руб. в 2023 году.

Дополнительно к базовому объему дивидендов, начиная с 2022 года, может рекомендоваться к распределению акционерам в виде дивидендных выплат 10% от абсолютного прироста показателя OIBDA за предыдущий год, если АФК «Система» по итогам предыдущего года демонстрирует рост этого показателя более чем на 5% и при этом отношение чистый долг/OIBDA на конец предыдущего года не превышает 3,0х.

▪️Согласно нашему расчету базовый дивиденд в 2023 году, учитывая опубликованную отчетность компании и её дивидендную политику, сформируется только из фиксированной выплаты – 0,52 руб. на акцию.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

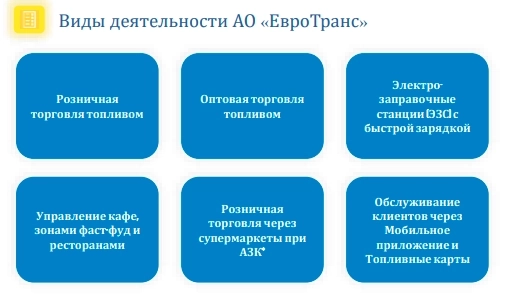

ЕвроТранс: сколько зарабытывают топливные компании в Московском регионе?

- 16 декабря 2022, 13:45

- |

Каждый из нас раз в неделю бывает на АЗС — заправляет свой автомобиль топливом. Сколько маржи себе забирает АЗС с литра бензина и какие компании занимаются сбытом нефтепродуктов розничным покупателям помимо крупнейших нефтегазовых компаний (Роснефть, Газпромнефть, ЛУКОЙЛ и т.п.)?

В данном сегменте работает множество российских компаний, одна из которых — ЕвроТранс. Про данную компанию, наверное, знает каждый москвич, который проезжал мимо заправок “Трасса”.

( Читать дальше )

Уточненные параметры от Whoosh - быть первому IPO?

- 12 декабря 2022, 20:35

- |

Завтра последний день сбора заявок на IPO Whoosh и компания поделилась следующими интересными тезисами:

👉 Цена размещения ожидается в районе 185 рублей за одну акцию

👉Компания планирует привлечь до 2,1 млрд рублей в капитал через дополнительную эмиссию акций. Все деньги пойдут в развитие бизнеса, cash-out существующих акционеров не будет

👉 Рыночная капитализация компании составит 20,6 млрд рублей

👉 Существующие акционеры собираются предоставить акции в размере 0,2 млрд рублей для стабилизации на вторичных торгах (ранее планировалось 2-2,5 млрд рублей)

Что это означает для тех, кто подавал заявки на участие?

1. Компания размещается по нижней границе предполагаемой цены — 185 рублей или 20 млрд рублей за лидера российского кикшеринга

2. Инвесторы, которые участвуют в IPO — делают cash in в компанию и у нее становится на 2,1 млрд рублей больше для дальнейшей экспансии в сегменте аренды электросамокатов

( Читать дальше )

Металлоинвест разместил дебютный выпуск облигаций в юанях по ставке 3,1%

- 12 сентября 2022, 14:39

- |

Металлоинвест, ведущий производитель и поставщик железорудной продукции и горячебрикетированного железа на мировом рынке, один из региональных производителей высококачественной стали, сообщает о закрытии книг заявок по размещению биржевых облигаций серий 001Р-01 и 001Р-02 по открытой подписке на общую сумму 2 млрд юаней.

Металлоинвест стал одной из первых компаний на российском рынке, выпустившей облигации, номинированные в юанях. В ходе формирования книг суммарный объём спроса более чем в 3 раза превысил объем предложения по изначально объявленному уровню ставки.

По итогам букбилдинга ставка купона установлена в размере 3,10% для серии 001Р-01 сроком обращения 2 года и 3,70% для серии 001Р-02 со сроком обращения 5 лет, что на 30–40 б. п. ниже уровней, установленных на момент открытия книги заявок. Купонный доход будет выплачиваться раз в квартал.

Рейтинговое агентство АКРА присвоило выпускам облигаций максимально возможный ожидаемый рейтинг еAAA(RU).

Техническое размещение бумаг на Московской Бирже планируется 16 сентября 2022 года. Привлеченные средства будут использованы для рефинансирования текущей задолженности.

Источник:

Два крупнейших игрока на российском рынке корпоративной отчётности и визуальных коммуникаций объявили об M&A

- 12 июля 2022, 13:19

- |

Объединённая компания будет специализироваться на создании инфографики, презентаций, видео-материалов, годовых отчётов и организации мероприятий с фокусом на финансовое сообщество.

В условиях возросшей роли частных инвесторов (напомним, на конец июня их доля в общем объеме торгов акциями на МОЕХ составила рекордные 74%) бόльший фокус со стороны эмитентов на использование визуального контента может выступить тем самым мостиком к этой важной аудитории.

Новость об объединении компаний: zebra-group.ru/ru/news/news-id-12

OR Group направила в ПСБ, Сбербанк и ВТБ комплексную программу реструктуризации

- 28 апреля 2022, 15:28

- |

OR GROUP совместно с Proxima Capital Group начала разработку программы реструктуризации долгового портфеля в середине февраля. За прошедшие два месяца был проведен комплексный анализ деятельности компании, подготовлена новая финансовая модель и на ее основе сформулированы основные параметры реструктуризации. OR GROUP стремится к тому, чтобы предложить оптимальную программу реструктуризации, учитывающие возможности бизнеса по обслуживанию долга в новых условиях и соблюдающую права и интересы всех сторон. В настоящее время условия реструктуризации находятся на рассмотрении у основных банков-кредиторов; только после получения акцепта от них компания сможет публично представить программу.

«Мы считаем очень важным исполнение всех обязательств перед инвесторами, тем более что среди держателей облигаций компании — 35 тысяч физических лиц. Группа рассматривает разные варианты реструктуризации долгового портфеля, от классической реструктуризации (удлинение срока и перенос гашений основного долга) до конвертации долга в капитал. После согласования с банками мы представим программу на обсуждение владельцам облигаций. Компания рассчитывает, что банки как можно скорее выскажут свою позицию, так как затягивание сроков напрямую сказывается на держателях облигаций — физических лицах. В дальнейшем, чтобы утвердить основные параметры реструктуризации, мы будем проводить общие собрания владельцев облигаций по всем выпускам. Это длительная и кропотливая работа, но компания заинтересована в том, чтобы завершить все процессы в оптимальные сроки», — комментирует Антон Титов, основатель OR GROUP.

Читать пресс-релиз: orgroup.ru/press_center/press_releases/Restructuring_April_banks_final_.pdf

МСБ-Лизинг - прямая трансляция для инвесторов в 17.00

- 07 апреля 2022, 16:32

- |

Генеральный директор компании МСБ-Лизинг Роман Трубачёв сегодня, 7 апреля, проведёт в 17.00 прямую трансляцию для инвесторов.

Темы эфира:

▫️ Общая ситуация на рынке лизинга (поставки, фондирование, просрочка),

▫️ Тактика «МСБ-Лизинг» в текущей ситуации,

▫️ Текущие эмиссии и обслуживание долга,

▫️ Планы компании по фондированию в 2022 году,

▫️ Бизнес-планы компании в 2022 и корректировки, которые были приняты в последний месяц.

Ссылка на трансляцию:

t.me/msbleasing?livestream=332b8e4c3d3dfed8e7

Задать вопросы Компании:

t.me/msbleasing/513

Оферта III выпуска облигаций «МСБ-Лизинг»

- 18 марта 2022, 11:30

- |

МСБ-Лизнг проводит выкуп III выпуска облигаций.

По информации Эмитента t.me/msbleasing/504 :

Сообщаем вам о проведении ООО «МСБ-Лизинг» выкупа облигаций по III выпуску — предложение (оферта) о выкупе ценных бумаг эмитента «МСБ-Лизинг» (https://www.e-disclosure.ru/portal/event.aspx?EventId=bV23FykFnE2FC06luKmnAA-B-B)

Параметры выпуска

• Серия 002Р-03, ISIN RU000A1028N4 / номер выпуска 4B02-03-24004-R-001P,

• Купонная ставка: 12.5%,

• Объём выкупа: 100 000 облигаций,

• Агент по приобретению: АО «ИК «РИКОМ-ТРАСТ»,

• Стоимость выкупа: 75% от номинала (с учетом амортизации).

Цена определена с учетом доходности альтернативных вложений эмитента в настоящий момент.

Почему нами принято такое решение

Понимая сложившуюся ситуацию на рынке и желая поддержать своих инвесторов, мы предоставляем возможность продать облигации «МСБ-Лизинг». При невозможности сделать это сегодня на Бирже, мы организуем выкуп бумаг по адресным заявкам. Это позволит нашим инвесторам получить свободные деньги, что, надеемся, поможет решить приоритетные финансовые задачи.

Как это будет происходить

( Читать дальше )

теги блога bondsreview

- bitcoin

- buyback

- CarMoney

- Freedom Holding

- globaltrans

- Glorax

- IBO

- IDF Eurasia

- IPO

- IPO 2023

- IPO 2024

- ipo2024

- Mercury Retail Group

- or group (обувь россии)

- OZON

- Segezha Group

- selectel

- smartlabonline

- softline

- SPO

- tesla

- VK

- Whoosh

- АйДи Коллект

- акции

- Астра

- афк система

- Аэрофьюэлз

- банки

- Биннофарм Групп

- биткоин

- бонды

- ВДО

- вис финанс

- вклады

- гарант-инвест

- гк «сегежа»

- Группа ВИС

- Группа ЛСР

- Группа Позитив

- гтлк

- день инвестора

- дефолт

- Джетленд (JetLend)

- дивиденды

- европлан

- ЕвроТранс

- займер

- зеленые облигации

- инсайдерская торговля

- кармани

- краудлендинг

- краудлендинговая платформа

- криптовалюта

- м.видео

- МВ ФИНАНС

- металлоинвест

- минфин ульяновской области

- мосгорломбард

- Мосгорломбард (МГКЛ)

- москвская область

- мсб-лизинг

- МТС-Банк

- облигации

- обувьрус

- ОЗОН Фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- оферта по облигациям

- офз

- оффтоп

- первичное размещение облигаций

- Первое коллекторское бюро

- первый ювелирный (пюдм)

- привилегированные акции

- прогноз компании

- прогноз по акциям

- размещение облигаций

- редомициляция

- Рентал ПРО

- реструктуризация

- роснано

- самолет

- светофор групп

- сделки M&A

- Сегежа групп

- селектел

- Селигдар

- совкомфлот

- СПб Биржа

- талан-финанс

- тгк-14

- технический дефолт

- эбис

- Элемент

- эр-телеком холдинг

- эталон

- Ювелит