Григорий Бегларян

Проведем разбор полетов по факту недавнего сброса твердых активов

- 04 февраля 2026, 11:52

- |

Проведем разбор полетов по факту недавнего сброса твердых активов (от драгоценных до промметаллов) наблюдавшегося на товарном рынке, частично затронув и фондовые рынки. Естественно, что феерический рост твердых активов во второй половине прошлого года, и особенно в начале этого года, требовал определенной разгрузки, а когда цена на актив растет по параболе то и откаты получаются крайне агрессивными.

Другой вопрос, что было триггером, почему агрессивный сброс прошел синхронно и очень быстро. По какой причине крупные инвесторы столь активно фиксировали позиции в драгоценных металлах (и потащили за собой все рынки) если кризис доверия к финансовой системе вроде бы никуда еще не делся.

Как ни крути, но истинным триггером для ликвидации позиций стал факт номинации Уорша (Warsh) на пост главы американского ФРС.

Во-первых, рынки убедились, что один из факторов риска в виде тотального контроля над ФРС со стороны Трампа (фактическая потеря независимости) уходит, и руководить ФРС будет уже работавший в этой системе чиновник, а не какой-то экономический советник или делец с Уолл-Стрит (до последнего момента такие кандидаты были в начале списка номинантов). Значит никто не собирается запускать QE для покупки государственных долгов или фиксировать потолок % доходности на долговом рынке.

( Читать дальше )

- комментировать

- 3.6К | ★2

- Комментарии ( 2 )

Cтоимость американских долговых бумаг в балансе мировых ЦБ опустилась ниже стоимости золота.

- 27 января 2026, 14:35

- |

Как-то незаметно вышло, но в данный период времени стоимость американских долговых бумаг в балансе мировых ЦБ опустилась ниже стоимости золота. Естественно, что этот дисбаланс в первую очередь связан с тем, что цена на золото выросла, а цены на облигации упали. Однако мировые ЦБ уже долго не увеличивали экспозицию по долгам (зеленая линия на иллюстрации) США, а значит и в реальном выражении баланс сокращается.

Формально это переворачивает порядок резервирования в мировой финансовой системе. Основой доллара всегда было доверие, и это доверие базировалось на трастовом соглашении -Бреттон-Вудская система.

Суть того соглашения, США финансирует свои дефициты путем экспорта долговых суверенных обязательств в долларах, и поддерживает глобальную финансовую систему с помощью своего военного и монетарного превосходства.

С учетом произошедших изменений в резервных балансах мировых ЦБ можно сказать, что трастовое соглашение, если уже и не рухнуло, то готово рухнуть.

Когда мировые ЦБ незаметно, но очень настойчиво совершают подобный сдвиг, это намекает на то, что они де-факто уже снижают зависимость от $ финансовой системы не заявляя об этом официально, и вероятно проектируют сценарий мира где ценовая волатильность валют и риск всяческих санкций важнее доходности.

( Читать дальше )

Серебро в последние дни и недели стало бесспорной звездой рынков, достигнув нового исторического максимума.

- 21 января 2026, 17:58

- |

Геополитические заголовки, включая Гренландию и возобновление тарифных угрозы США странам НАТО, естественно способствовали росту стоимости золота и серебра. Китайский инвестиционный спрос на серебро сейчас важный фактор, который гонит котировки этого металла на западных биржах. На бирже Шанхая серебро уже неделю торгуется по $100+, но на западном рынке цена остается все еще ниже китайских показателей.

Обычно если между разными биржами существует разница в цене, она всегда сразу компенсируется, и есть волшебное слово — Арбитраж, но для этого требуется, чтобы существующий актив можно было бы легко доставить и обменять. Однако есть загвоздка: в Китае остается строгий контроль движения капитала, а торговля драгметаллами жестко контролируется Народным банком Китая.

( Читать дальше )

Судя по быстрому развитию событий последних недель год промежуточных выборов в США обещает быть просто безумным.

- 12 января 2026, 14:29

- |

Фактический «наезд» команды Трампа на руководство ФРС, и недавние, пока еще словесные пожелания президента Трампа, начинают создавать у рынков ощущение, что постепенно формируется командная экономика, а может быть и экономическая модель военного времени.

Последние предложения Трампа и его экономической команды «впечатляют» и действительно очень смахивают на режим прямого управления:

Введение фактического запрета для частных компаний оборонной отрасли платить дивиденды и выкупать акции с рынка;

Установление ограничений в размере не более 10% на процентные ставки банков по кредитным картам;

Де-факто запрет для фондов покупать жилую недвижимость для инвестиций; Обязанность жилищных госкомпаний на выкуп ипотечных долговых бумаг на открытом рынке на сумму $200млрд для снижения процентных ставок по ипотечным кредитам;

Сделать цены на бензин в $2 за галлон как экономический приоритет; Принудить Федеральный Резерв США снизить % ставку до 2% в 2026 году; Объявить стимулы для домохозяйств в виде выплаты в $2000 за счет таможенных пошлин.

( Читать дальше )

Cеребро

- 23 декабря 2025, 12:30

- |

В продолжении темы по серебру (ранее тут) надо отметить, что после взлета цен почти на 140% в 2025 г. наблюдатели рынка начинают ожидать снижения цен в 2026 г.

Аргументы в пользу таких ожиданий базируются на предположении, что на рынок может выйти хотя и не такой значительный, но все же свежий запас металла, как от роста переработки, так и со стороны инвесторов получивших приличную прибыль в бумажной валюте.

Однако на сегодня, стоимость серебра на физическом рынке упорно остается выше цены мартовских фьючерсов на 2026 г. (биржи CME/COMEX) оставаясь в состоянии бэквордации, сигнализируя о сохранении дефицита предложения металла на открытом рынке.

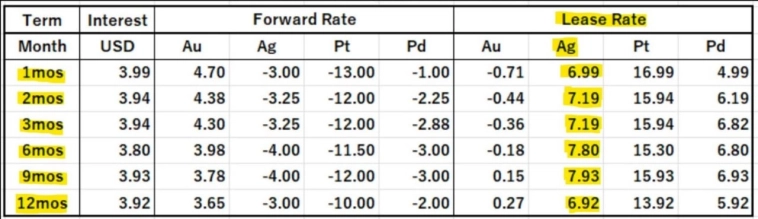

Также на очень высоком уровне остается лизинговая ставка (% ставка за аренду серебра) внебиржевого рынка Лондона и сейчас она остается в пределах 7% — 8% плюс кредитный спред.

Таким образом, в настоящий момент в силе остались все прежние факторы на рынке серебра, которые толкали цены вверх – очевидное превышение спроса над предложением физического серебра, и проблемы с физической поставкой металла на внебиржевом рынке Лондона.

( Читать дальше )

США вошли в фазу денежной энтропии: долг больше не тормоз, а двигатель рынка

- 28 ноября 2025, 10:45

- |

На диаграмме (выше) свежие показатели по бюджетному дефициту и процентным расходам на обслуживание внутреннего долга США.

Дефицит в размере $284 млрд в октябре, по сути, сигнал о том, что правительство финансирует экономический рост уже не за счет производительности и налогов, а посредством монетизации структурных обязательств.

Теперь долговая задолженность создает огромные процентные расходы, которые подавляют экономический рост, а стало быть требуется выпускать все больше, и больше долговых обязательств.

Платежи по процентам незаметно стали третьей по величине статьей расходов бюджета США, за исключением того, что они не служат экономике и домохозяйствам.

Долг более не является фактором роста, а становится его двигателем. Фискальное доминирование сменило монетарное, а ФРС США фактически становится просто управляющим активами и пассивами правительства, принявшего постоянный дефицит как базовое условие.

Это означает, что американский рынок внутреннего долга теперь превращается в инструмент денежной ликвидности, а не в механизм ценообразования, как это было раньше.

( Читать дальше )

Снова начинается стресс на японском долговом рынке

- 18 ноября 2025, 13:28

- |

Cудя по всему сейчас стабилизировать рынки будет сложнее чем в прошлый раз .

Япония хотя и тихонько, но выходит из роли, которую она играла тридцать лет: быть мировым источником практически бесплатных денег.

Когда японские процентные ставки были зафиксированы на нулевом уровне, их пенсионным фондам, страховщикам и банкам ничего не оставалось, кроме как инвестировать деньги за границу.

Этот стабильный денежный поток долго поддерживал глобальные процентные ставки по займам ниже, чем следовало бы, особенно в США. Теперь наконец-то рынок начал учитывать риски Японии, которая больше не может прятаться за дефляцией.

Для США этот сдвиг с японскими долгами лишает их тихой подушки безопасности, и если японские деньги будут оставаться в Японии, Америке придётся поглощать намного больше собственных долговых обязательств.

Это делает долгосрочные ставки более гибкими, финансовые условия — более жёсткими, а ошибки — более сложными для сокрытия. Мы уже видим, как ФРС на ходу корректирует ситуацию: досрочно завершает QT, готовится к смягчению по правилам Базель III для стимулирования банков покупать долги американского Минфина, и проводит срочную проверку системы рынка РЕПО, чтобы убедиться, что ничего не сломается, если денежная ликвидность станет недоступной.

( Читать дальше )

Финансовая система очень быстро переходит на финальную стадию существования.

- 10 ноября 2025, 12:40

- |

- комментировать

- 22.9К |

- Комментарии ( 33 )

Новые санкции — старый ответ: почему РФ может обрушить цены на нефть

- 24 октября 2025, 11:43

- |

Просили осветить тематику введённых санкций со стороны США (https://home.treasury.gov/news/press-releases/sb0290) направленных против доходов от продажи нефти РФ.

Озвученные рестрикции к Роснефти и Лукойлу, и по сути, против почти всех компаний РФ, которые так или иначе связаны с нефтяным рынком, выглядят довольно внушительно.

Очевидно, что Минфин США начинает постепенно сужать круг возможностей для перепродажи российской нефти на внешних рынках.

После активации санкций те компании принимающие нефть из РФ автоматом подпадают под западные санкции, при подозрении участия в этом бизнесе.

Насколько я понимаю, основная цель санкций подавить все возможности поставлять сырую нефть из РФ для стран, которые используют текущие дисконты на русскую нефть и берут сырье для переработки в топливо, а далее продают топливо на внешние рынки, зарабатывая неплохие гроши.

Реализация санкций делает бизнес с поставщиками из РФ, а также бизнес посредников, крайне рискованным занятием, и первоначальная реакция нефтяных цен (там рост) намекает о том, что рынок серьезно опасается выпадения российской нефти с точки зрения мирового предложения.

( Читать дальше )

теги блога Григорий Бегларян

- DeepSeek

- nikkei индекс

- Nvidia

- S&P500

- treasuries

- usdjpy

- акции

- акции США

- выборы президента США 2024

- Германия

- госдолг США

- госдолг Японии

- долг америки

- Дональд Трамп

- Европа

- ЕС

- золото

- ИИ

- инфляция

- инфляция в США

- искусственный интеллект

- Китай

- китайский фондовый рынок

- кризис

- мобильный пост

- нефть

- облигации

- санкции

- санкции США

- серебро

- стагфляция

- стагфляция в США

- США

- Тарифы

- Трамп

- трейдинг

- форекс

- экономика германии

- экономика США

- Экономика Японии

- Япония

- Япония экономика