SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Александр Здрогов

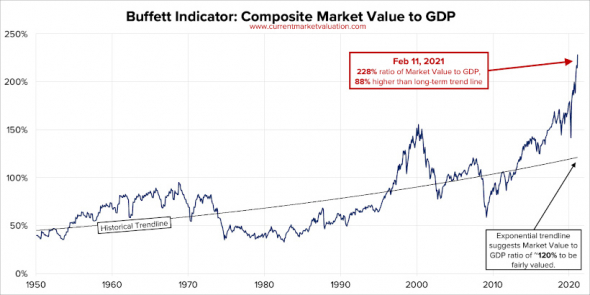

Индикатор Баффета указывает на пузырь.

- 20 марта 2021, 20:09

- |

- комментировать

- 5.6К | ★2

- Комментарии ( 23 )

Пост тщеславия и немного пользы.

- 19 марта 2021, 18:58

- |

Пятница. Писать что-то серьезное лень. Пожалуй сделаю традицией в пятницу тешить свое эго.

К этому учебнику рекомендован мой курс по анализу финансовой отчетности. Изучайте на здоровье

К этому учебнику рекомендован мой курс по анализу финансовой отчетности. Изучайте на здоровье

Один худший процент.

- 18 марта 2021, 18:58

- |

Важно понимать, что вас будут судить не за то, как вы ведете себя в 90% или даже 95% случаев, а скорее по худшему 1% или даже 0,01%.

Насколько мне известно, Дэвид Сокол, старший исполнительный директор Berkshire Hathaway, никогда не делал ничего неэтичного за свою долгую карьеру до роковой покупки акций Lubrizol — незадолго до того, как он порекомендовал генеральному директору Уоррену Баффету купить компанию, то что он сделал — погубило его. Это все, что потребовалось.

Достаточно одной неверной оценки, поэтому избегайте серых зон. Никогда не подходите к линии. Будьте крайне консервативны, когда речь идет о своей честности и репутации.

Это применимо во всех сферах жизни. Вы можете быть добрым и щедрым человеком почти всегда, но если вы сделаете одно откровенно расистское или сексистское замечание (даже если вы не расист или сексист), это то, чем будут помнить.

( Читать дальше )

Доходность факторного инвестирования в 2008-2020 г. Победители и проигравшие.

- 17 марта 2021, 18:48

- |

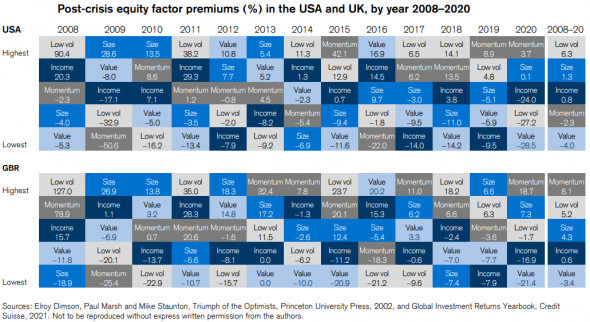

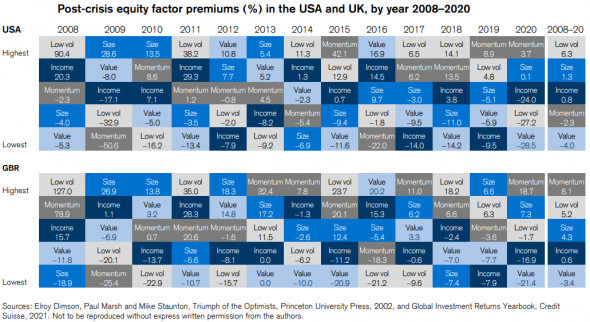

Наверно все уже знакомы с факторным инвестированием (Факторы: стоимость, размер, импульс, рентабельность и низкая волатильность). В таблице ниже представлена доходность факторов в США и Великобритании в 2008-2020 г.

Какие выводы можно сделать:

1. В половине случаев факторная премия была отрицательная. Так что в лучшем случае это долгосрочная стратегия.

2. Доходность факторов со временем сильно изменяется.

3. Ранжирование факторов в разных странах в основном похоже но может и резко расходится.

4. Хорошая доходность фактора в прошлом не гарантирует ее в будущем.

5. На указанном периоде стоимостной фактор был худшим.

Какие выводы можно сделать:

1. В половине случаев факторная премия была отрицательная. Так что в лучшем случае это долгосрочная стратегия.

2. Доходность факторов со временем сильно изменяется.

3. Ранжирование факторов в разных странах в основном похоже но может и резко расходится.

4. Хорошая доходность фактора в прошлом не гарантирует ее в будущем.

5. На указанном периоде стоимостной фактор был худшим.

Железные дороги раньше, технологии теперь.

- 16 марта 2021, 18:35

- |

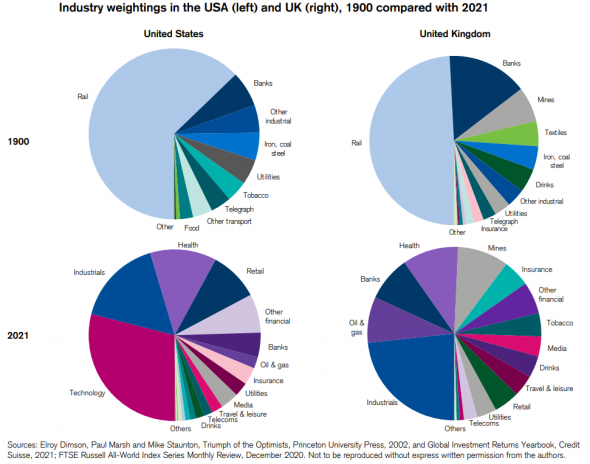

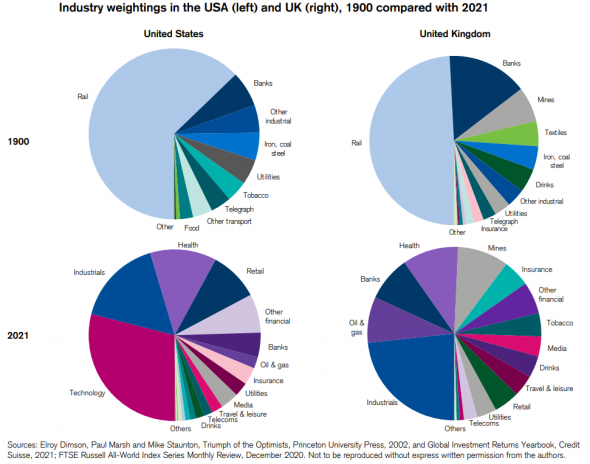

Билл Гейтс, Стив Джобс, Сергей Брин и Ларри Пейдж, Марк Цукерберг и многие многие другие сделали состояния на технологиях. Если вы прочитаете старые романы, то в далекие от нас времена состояния делались на железных дорогах.

Капитализация отраслей в 1900 и 2021 годах это ясно отражает:

Капитализация отраслей в 1900 и 2021 годах это ясно отражает:

Фондовый рынок России в 1900 году был пятым в мире по капитализации.

- 15 марта 2021, 19:26

- |

Очередному хаю фондового рынка посвящается:

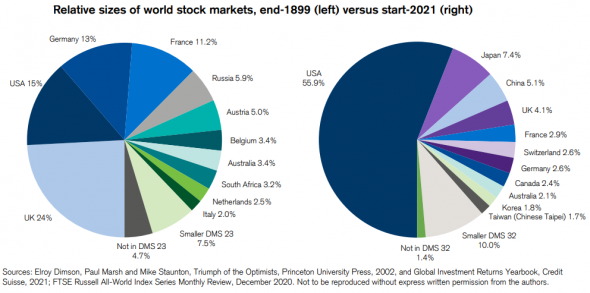

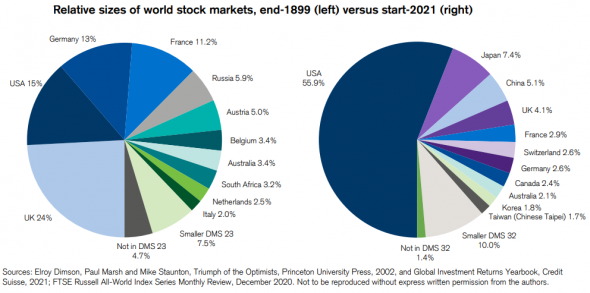

Ни много ни мало а Россия занимала в 1900 году 5,9% от мировой капитализации фондовых рынков.

Ни много ни мало а Россия занимала в 1900 году 5,9% от мировой капитализации фондовых рынков.

Иллюзия большого рынка: электромобили.

- 14 марта 2021, 09:21

- |

Ключевые моменты

( Читать дальше )

«Заблуждение большого рынка» — это когда все фирмы в развивающейся отрасли поднимаются вместе, хотя в качестве конкурентов в конечном итоге одни выиграют, а другие проиграют.

Индустрия электромобилей с ее астрономическим ростом рыночной капитализации за 12 месяцев, закончившихся 31 января 2021 года, является ярким примером большого рыночного заблуждения.

В высококонкурентной и капиталоемкой автомобильной промышленности оценки производителей электромобилей в январе 2021 года просто не являются устойчивыми в долгосрочной перспективе.

( Читать дальше )

Как я спорил с Тимофеем Мартыновым и ... проиграл.

- 13 марта 2021, 18:02

- |

В комментариях к Мозговику #7 (далекий уже 2018 год) я развел небольшой срач с Тимофеем по поводу качества аналитики по АФК Система. Качество (как я и сейчас считаю) было низким, но и писать то что я писал не стоило. На этот момент у меня уже были куплены акции Системы по 9,19 На компанию давило много страхов вроде дальнейшего отъема собственности, высокого долга и рисков санкций на Евтушенко.

В посте Безмозговик я предложил Тимофею спор что Система обыграет Газпром на сроке в 1 год.

Цены закрытия на тот момент:

Система 8,73

Газпром 145,2

И это надо же было случиться что Газпром показал лучшую для себя динамику за десятилетие. Система тоже хорошо выросла но все равно проиграла Газпрому.

Ну а дальнейшая история этой инвестиции приводит нас к текущей цене. Я держу до сих пор хотя цена уже достаточно высокая и надо бы продавать. Удерживает меня лишь налоговый фактор.

Мой пенсионный фонд.

- 12 марта 2021, 18:55

- |

В свое время публиковал на смартлабе проект "Богатеем медленно". Проект перетек из виртуального в реальный. Много раз хотел закрыть стратегию но желание иметь публичный трек-рекорд останавливало. Постепенно этот портфель стал основным и теперь я рассматриваю его как своеобразный личный пенсионный фонд.

Если будет интерес, завтра напишу об акции из портфеля, о которой я спорил с Тимофеем Мартыновым и которая выросла в четыре раза. Следить за стратегией можно здесь.

Если будет интерес, завтра напишу об акции из портфеля, о которой я спорил с Тимофеем Мартыновым и которая выросла в четыре раза. Следить за стратегией можно здесь.

Советы начинающему инвестору от гуру поведенческой экономики.

- 11 марта 2021, 18:29

- |

Блумберг опубликовал статью с советами от светил поведенческой экономики, которая поможет начинающим инвесторам.

1. Если вам не терпится инвестировать куда-то большую сумму, представьте, что это вложение уже провалилось, и распишите, почему так произошло. Причины такого исхода станут очевидными.

2. Думайте о рискованных инвестициях как о скучных. Зачастую опасные ходы инвесторов описывают в позитивном ключе, как «продвинутые» или «профессиональные», и люди любят ассоциироваться с этими терминами, поэтому лучше пойти на хитрость и сделать для себя более привлекательными менее рискованные варианты.

3. Признайте свои слабости. Ни к чему считать себя агрессивным инвестором, если вы иногда паникуете и продаете в худший момент. Лучше выбрать более консервативное портфолио, с которым вам комфортно будет не расставаться даже при падении рынков.

( Читать дальше )

теги блога Александр Здрогов

- comon

- comon.ru

- EBITDA

- RTS Board

- Tesla

- Автоследование

- акции

- Аленка Capital

- анализ финансовой отчетности

- Анализ ценных бумаг

- АФК Система

- баланс

- банкротство

- Баффет

- Бенджамин Грэм

- Богатеем медленно

- ВВП России

- ВТБ

- Газпром

- грааль

- Грэм

- гуру

- двадцать способов переиграть рынок

- диверсификация

- дивидендные ловушки

- дивиденды

- дно

- доходность

- жизнь

- инвестидеи

- инвестирование

- инвестиции

- Инвестиционная сказка

- инвестиционная стратегия Баффета

- Инвестиционные стратегии

- Инвестиционные чек-листы

- Инвестцитата дня

- индикатор Баффета

- Интер РАО

- исследования

- карантин

- когда продавать акции

- количественные финансы

- Костин

- Курс для инвесторов

- Лариса Морозова

- Ливермор

- Лукойл

- Малышок

- Мангер

- Мартынов

- Маск

- Миллер

- мировой долг

- МРСК

- надежность

- нкнх преф

- Новатэк

- Обама

- обучающий курс

- околорынок.псевдогуру.семинаршики

- олейиник

- отчет о движении денежных средств

- оффтоп

- оценка

- паника

- портфель

- принципы инвестирования

- про рынок

- прогнозирование

- Распадская

- рецензия на книгу

- риск

- Роснефть

- Россети

- Русал

- сбер

- Сбербанк

- Сет Кларман

- Сечин

- Система

- смартлаб

- Стив Джобс

- стоимостное инвестирование

- суперинвесторы из деревни Грэма и Додда

- Татнефть

- Тесла

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- фундаментальный анализ

- хедж-фонд

- целевые цены

- центральный банк

- Чарли Мангер

- Шадрин

- шорт

- шорт Сбера

- Элвис Марламов