SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Александр Здрогов

Действия при панике на рынке.

- 09 апреля 2018, 14:01

- |

Продублирую пост «Каждый год одно и то же» от 9 марта 2017. Пожалуй нужно его сделать традиционным в дни паники.

Каждый год одно и то же! Когда рынок падает толпы перепуганных «инвесторов» строчат сотни сообщений на инвестиционных форумах и на смартлабе. Я наблюдаю это уже много лет. Уже 70 лет назад был известен рецепт от этого. Прочитайте главу 8 из книги Разумный инвестор. Она называется «Инвестор и колебания рынка». Для тех кому лень читать — небольшой отрывок:

Представьте себе, что за 1000 долл. вы приобрели пай в капитале некой частной фирмы. Один из ваших партнеров по имени Господин Рынок проявляет по отношению к вам исключительную любезность. Каждый день он сообщает, сколько, по его мнению, стоит ваша доля, и, более того, предлагает вам либо приобрести вашу долю, либо же продать вам дополнительные паи по сложившейся на этот момент цене. Иногда его оценка пая кажется вполне правдоподобной и оправданной (исходя из ваших знаний о бизнесе и прогнозах на будущее). Но бывает, что в оценках Господина Рынка часто превалируют либо неоправданный оптимизм, либо излишний пессимизм, в результате чего предлагаемая им оценка пая кажется вам смешной или же просто глупой.

( Читать дальше )

Каждый год одно и то же! Когда рынок падает толпы перепуганных «инвесторов» строчат сотни сообщений на инвестиционных форумах и на смартлабе. Я наблюдаю это уже много лет. Уже 70 лет назад был известен рецепт от этого. Прочитайте главу 8 из книги Разумный инвестор. Она называется «Инвестор и колебания рынка». Для тех кому лень читать — небольшой отрывок:

Представьте себе, что за 1000 долл. вы приобрели пай в капитале некой частной фирмы. Один из ваших партнеров по имени Господин Рынок проявляет по отношению к вам исключительную любезность. Каждый день он сообщает, сколько, по его мнению, стоит ваша доля, и, более того, предлагает вам либо приобрести вашу долю, либо же продать вам дополнительные паи по сложившейся на этот момент цене. Иногда его оценка пая кажется вполне правдоподобной и оправданной (исходя из ваших знаний о бизнесе и прогнозах на будущее). Но бывает, что в оценках Господина Рынка часто превалируют либо неоправданный оптимизм, либо излишний пессимизм, в результате чего предлагаемая им оценка пая кажется вам смешной или же просто глупой.

( Читать дальше )

- комментировать

- 6.5К | ★17

- Комментарии ( 3 )

Чек-лист от Чарли Мангера.

- 03 апреля 2018, 09:49

- |

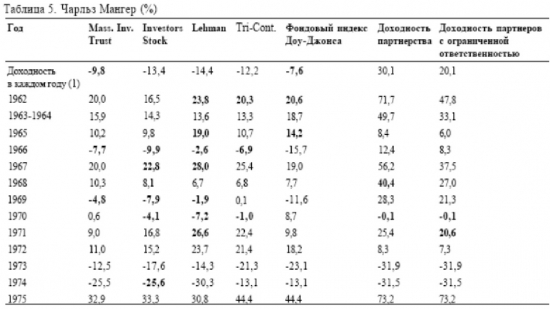

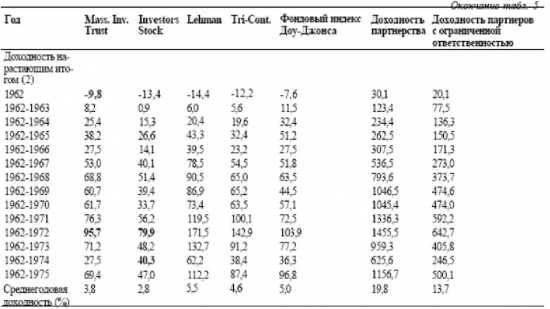

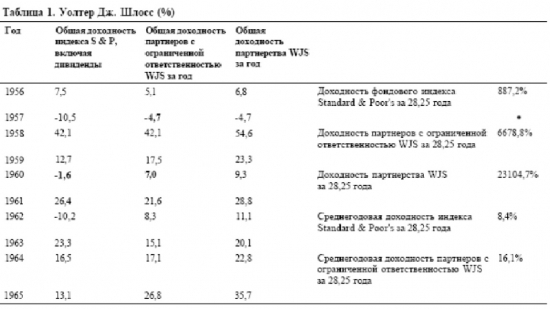

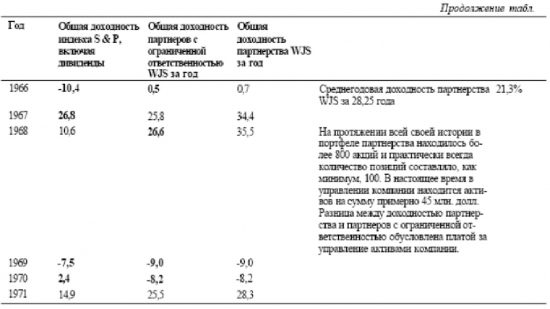

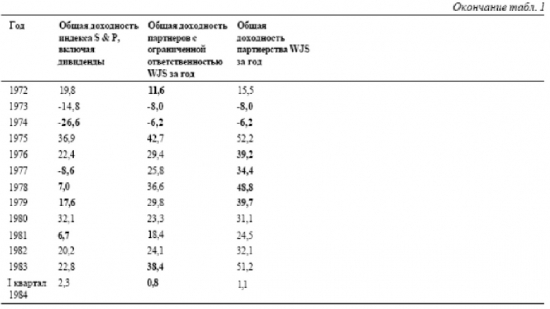

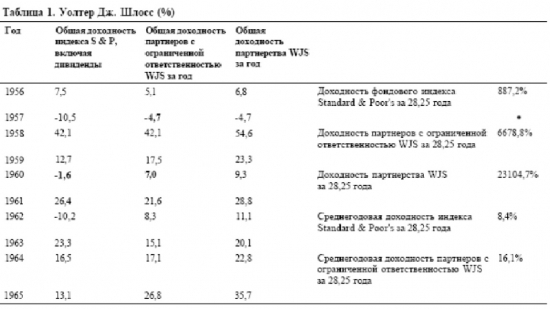

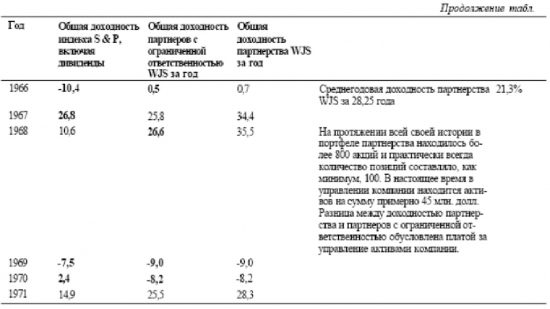

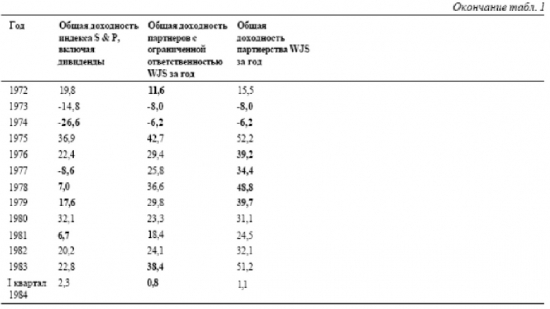

Сегодня у нас чек-лист от легендарного партнера Баффета — Чарли Мангера. Вот его результаты до Беркшир:

( Читать дальше )

( Читать дальше )

Четыре фактора устойчивой отдачи от инвестиций по Баффету.

- 26 марта 2018, 11:13

- |

Чтобы определить вероятность достижения отдачи от вашей первоначальной ставки, Баффет призывает вас четко учитывать четыре основных фактора:

1. Определенность, с которой можно оценить долгосрочные экономические характеристики бизнеса.

Известно, что Баффет не инвестирует в технологические компании именно потому, что невозможно предугадать развитие отрасли. Пример: лидерство в отрасли пк - до 1984 Эппл, с 1984 IBM, в 90-е Compaq, в 2000-е Dell. Лидерство в отрасли прохладительных газированных напитков — кока-кола.

2. Определенность, с которой руководство может оцениваться, как в отношении способности реализовать весь потенциал бизнеса, так и разумно использовать свои денежные потоки.

Сравните результаты деятельности Костина в ВТБ и Грефа в Сбере.

3. Определенность, с которой руководство может рассчитывать на то, чтобы направлять вознаграждения от бизнеса к акционерам, а не к себе.

( Читать дальше )

Шестнадцать советов от легендарного инвестора Уолтера Шлосса

- 21 марта 2018, 10:37

- |

Уолтер Шлосс — один из суперинвесторов, о которых рассказал Баффет в своем эссе «Суперинвесторы из деревни Грэма и Додда»

Вот что было написано об Уолтере в книге Supermoney (1972 год): «У него не было связей или доступа к полезной информации. Фактически никто на Уолл-стрит не знает его, и он не выдает никакие идеи. Он ищет цифры в сборниках и выписывает годовые отчеты, и это все. Все это похоже на простого частного инвестора. Тем интереснее советы от легендарного инвестора.

Факторы, необходимые, чтобы делать деньги на фондовом рынке от Уолтера Шлосса.

1. Цена по отношению к стоимости является наиболее важным фактором.

2. Попробуйте установить стоимость компании. Помните, что акция представляет собой часть бизнеса и это не просто цена бумаги.

3. Используйте балансовую стоимость в качестве отправной точки, чтобы попытаться установить стоимость бизнеса. Убедитесь, что долг не равен 100% от собственного капитала.

4. Имейте терпение. Акции не вырастут сразу.

5. Не покупайте используя чьи либо советы. Не продавайте на плохих новостях.

6. Не бойтесь быть уверенным в своей правоте. Вы конечно не сможете быть 100% правы. Ищите слабости в своем мышлении. Покупайте в период понижения курсов и продавайте при повышении.

7. Имейте мужество придерживаться своих убеждений если вы уже приняли решение.

8. Имейте инвестиционную философию и следуйте ей. Это то, что привело меня к успеху.

9. Не продавайте в спешке. Если акция достигла цены которую вы считаете справедливой вы можете продать но часто акция продолжает двигаться выше.Перед продажей попытайтесь еще раз переоценить акцию, посмотрите где рынок начинает продажи относительно балансовой стоимости. Оцените уровень фондового рынка. Посмотрите высоки или низки коэффициенты P/E. Насколько фондовый рынок высок?

Насколько люди оптимистичны в своих оценках.

10. Покупать акции я считаю полезным около их минимума за несколько последних лет. Если акция была на пиках по 125 а потом снизилась до 60 то вы можете посчитать это хорошей ценой. Но если за три последних года минимальная цена была 20, то вы поймете что у компании возможны какие-либо проблемы.

11. Пытайтесь купить активы а не прибыль с дисконтом. Прибыль может резко измениться в течении короткого времени. С активами такого обычно не происходит. Если ориентироваться на прибыль то нужно будет знать о компании гораздно больше.

12. Прислушивайтесь к предложениям людей которых вы уважаете. Но это не значит следовать им. Помните что деньги важнее сохранить чем преувеличить. Если вы потеряете деньги то очень сложно будет вернуть их обратно.

13. Старайтесь не позволять эмоциям влиять на ваше мнение. Страх и жадность вероятно худшие эмоции при покупке и продаже акций.

14. Запомните простое правило. Если вы делаете 12% в год и реинвестируете деньги, то вы удвоите свой капитал за 6 лет. Запомните правило 72. Делите 72 на вашу средную доходность и вы получите количество лет до удвоения капитала.

15. Предпочитайте акции облигациям. Облигации ограничивают вашу доходность, а инфляция снижает покупательную способность.

16. Будьте осторожны с левереджем. Он может обернуться против вас.

PS: этим постом я открываю большую серию публикаций под общим названием «Инвестиционные чек-листы». Поэтому чтобы ничего не пропустить подписывайтесь на анонсы новых постов. Всем подписавшимся в подарок мое руководство "Инвестиционная стратегия для российского рынка".

Вот что было написано об Уолтере в книге Supermoney (1972 год): «У него не было связей или доступа к полезной информации. Фактически никто на Уолл-стрит не знает его, и он не выдает никакие идеи. Он ищет цифры в сборниках и выписывает годовые отчеты, и это все. Все это похоже на простого частного инвестора. Тем интереснее советы от легендарного инвестора.

Факторы, необходимые, чтобы делать деньги на фондовом рынке от Уолтера Шлосса.

1. Цена по отношению к стоимости является наиболее важным фактором.

2. Попробуйте установить стоимость компании. Помните, что акция представляет собой часть бизнеса и это не просто цена бумаги.

3. Используйте балансовую стоимость в качестве отправной точки, чтобы попытаться установить стоимость бизнеса. Убедитесь, что долг не равен 100% от собственного капитала.

4. Имейте терпение. Акции не вырастут сразу.

5. Не покупайте используя чьи либо советы. Не продавайте на плохих новостях.

6. Не бойтесь быть уверенным в своей правоте. Вы конечно не сможете быть 100% правы. Ищите слабости в своем мышлении. Покупайте в период понижения курсов и продавайте при повышении.

7. Имейте мужество придерживаться своих убеждений если вы уже приняли решение.

8. Имейте инвестиционную философию и следуйте ей. Это то, что привело меня к успеху.

9. Не продавайте в спешке. Если акция достигла цены которую вы считаете справедливой вы можете продать но часто акция продолжает двигаться выше.Перед продажей попытайтесь еще раз переоценить акцию, посмотрите где рынок начинает продажи относительно балансовой стоимости. Оцените уровень фондового рынка. Посмотрите высоки или низки коэффициенты P/E. Насколько фондовый рынок высок?

Насколько люди оптимистичны в своих оценках.

10. Покупать акции я считаю полезным около их минимума за несколько последних лет. Если акция была на пиках по 125 а потом снизилась до 60 то вы можете посчитать это хорошей ценой. Но если за три последних года минимальная цена была 20, то вы поймете что у компании возможны какие-либо проблемы.

11. Пытайтесь купить активы а не прибыль с дисконтом. Прибыль может резко измениться в течении короткого времени. С активами такого обычно не происходит. Если ориентироваться на прибыль то нужно будет знать о компании гораздно больше.

12. Прислушивайтесь к предложениям людей которых вы уважаете. Но это не значит следовать им. Помните что деньги важнее сохранить чем преувеличить. Если вы потеряете деньги то очень сложно будет вернуть их обратно.

13. Старайтесь не позволять эмоциям влиять на ваше мнение. Страх и жадность вероятно худшие эмоции при покупке и продаже акций.

14. Запомните простое правило. Если вы делаете 12% в год и реинвестируете деньги, то вы удвоите свой капитал за 6 лет. Запомните правило 72. Делите 72 на вашу средную доходность и вы получите количество лет до удвоения капитала.

15. Предпочитайте акции облигациям. Облигации ограничивают вашу доходность, а инфляция снижает покупательную способность.

16. Будьте осторожны с левереджем. Он может обернуться против вас.

PS: этим постом я открываю большую серию публикаций под общим названием «Инвестиционные чек-листы». Поэтому чтобы ничего не пропустить подписывайтесь на анонсы новых постов. Всем подписавшимся в подарок мое руководство "Инвестиционная стратегия для российского рынка".

Как писать ох..ые посты.

- 02 марта 2018, 12:51

- |

У смартлаба беда. Огромная беда с качеством контента. Я даже сравнивал два подхода — ориентированный на плюсы и ориентированный на пользу для читателей в посте "Как стать топовым автором на смартлабе". Но как оценить качество? Теперь решение есть. Тимофей дал нам возможность видеть количество занесений поста в избранное. Вы не будете заносить в избранное с такой же легкостью как и ставить плюсы. Вы занесете только что-то для вас важное к чему вы еще вернетесь.

Я решил проверить этот инструмент на своих постах и вот что получилось (пять самых заносимых в избранное постов):

1. Начинаю выкладывать курс по фин. анализу — 128 раз в избранном

2. Элвис, EV/EBITDA и фундаментальный анализ — 62 раза в избранном.

3. Хороший, плохой, х… вый — 61 раз.

4. Дивидендные ловушки. Часть 1. Проблемы и решения — 56 раз.

( Читать дальше )

Правильное дело неправильными методами.

- 10 января 2018, 14:31

- |

Вчера Тимофей Мартынов опубликовал пост о выходе его портфеля в плюс. Это говорит о том, что долгосрочное инвестирование работает. Но портфель Тимофея прилично проиграл рынку. Это следствие неправильных методов. Неправильные методы он взял у Олега Клоченка. А тот взял свои идеи из книги «Разумный инвестор» Бенджамина Грэма. Всем кто читает Грэма нужно уяснить разницу между бизнесом и госкапитализмом. Методы Грэма не работают когда компания не стремится быть бизнесом. Газпром может иметь сколь угодно низкий коэффициент P/E но так и не вырасти.

Еще 1 мая прошлого года я опубликовал пост "Почему инвестиционные идеи Тимофея Мартынова не сработают" где объяснял это. Тогда в противовес купленным Тимофеем Газпрому и Сургуту я предложил покупать Лукойл. Вот результаты (без дивидендов):

А с дивидендами разрыв будет еще больше.

PS: тем, кто стремится знать чуть больше рекомендую свои старые посты, начиная с "Хороший, плохой, х… вый".

Еще 1 мая прошлого года я опубликовал пост "Почему инвестиционные идеи Тимофея Мартынова не сработают" где объяснял это. Тогда в противовес купленным Тимофеем Газпрому и Сургуту я предложил покупать Лукойл. Вот результаты (без дивидендов):

А с дивидендами разрыв будет еще больше.

PS: тем, кто стремится знать чуть больше рекомендую свои старые посты, начиная с "Хороший, плохой, х… вый".

Безумные мантры шортистов.

- 05 января 2018, 20:46

- |

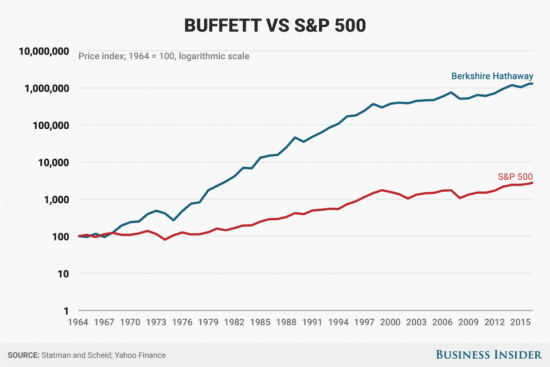

Один, всем известный любитель шортов на смартлабе, накатал простыню, сравнив рост рынка с ростом человека в сантиметрах. Довольно сомнительная надо сказать аналогия. Можно сколько угодно рассказывать страшилки но любой человек видевший долгосрочные графики индексов акций знает что они растут. А если взглянуть на полную доходность (рост плюс дивиденды) то картина для шортистов еще печальнее. Так зачем же они с таким упорством встают на неверную сторону? У меня нет ответа. Могу лишь предположить что в юности они начитались про Ливермора.

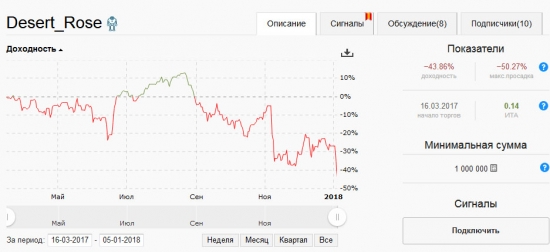

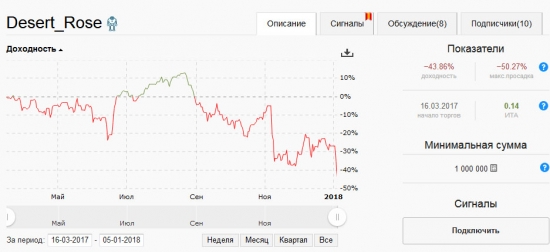

А к чему это упорство приводит мы знаем. Спасибо другому всем известному здесь шортисту — Василию. Спасибо за то, что не ссыт не боится торговать публично. Ведь прогнозы и аналитика в нашем деле это ничто, а проверенный трек рекорд это все.

График стратегии Василия на comon.ru:

Будьте на верной стороне рынка. Всем удачи в наступившем году.

А к чему это упорство приводит мы знаем. Спасибо другому всем известному здесь шортисту — Василию. Спасибо за то, что не ссыт не боится торговать публично. Ведь прогнозы и аналитика в нашем деле это ничто, а проверенный трек рекорд это все.

График стратегии Василия на comon.ru:

Будьте на верной стороне рынка. Всем удачи в наступившем году.

Как стать топовым автором на смартлабе.

- 30 декабря 2017, 16:10

- |

Давайте рассмотрим два примера:

1. Ванюта. Пишет ярко и провокационно, часто устраивая срачи. Пишет часто — за этот год 266 постов. Работает с аудиторией для сбора плюсов. Монетизирует известность через продажу обучения. Если бы был рейтинг ненависти на смартлабе, то занял бы в нем топовое место.

( Читать дальше )

1. Ванюта. Пишет ярко и провокационно, часто устраивая срачи. Пишет часто — за этот год 266 постов. Работает с аудиторией для сбора плюсов. Монетизирует известность через продажу обучения. Если бы был рейтинг ненависти на смартлабе, то занял бы в нем топовое место.

( Читать дальше )

теги блога Александр Здрогов

- comon

- comon.ru

- EBITDA

- RTS Board

- Tesla

- Автоследование

- акции

- Аленка Capital

- анализ финансовой отчетности

- Анализ ценных бумаг

- АФК Система

- баланс

- банкротство

- Баффет

- Бенджамин Грэм

- Богатеем медленно

- ВВП России

- ВТБ

- Газпром

- грааль

- Грэм

- гуру

- двадцать способов переиграть рынок

- диверсификация

- дивидендные ловушки

- дивиденды

- дно

- доходность

- жизнь

- инвестидеи

- инвестирование

- инвестиции

- Инвестиционная сказка

- инвестиционная стратегия Баффета

- Инвестиционные стратегии

- Инвестиционные чек-листы

- Инвестцитата дня

- индикатор Баффета

- Интер РАО

- исследования

- карантин

- когда продавать акции

- количественные финансы

- Костин

- Курс для инвесторов

- Лариса Морозова

- Ливермор

- Лукойл

- Малышок

- Мангер

- Мартынов

- Маск

- Миллер

- мировой долг

- МРСК

- надежность

- нкнх преф

- Новатэк

- Обама

- обучающий курс

- околорынок.псевдогуру.семинаршики

- олейиник

- отчет о движении денежных средств

- оффтоп

- оценка

- паника

- портфель

- принципы инвестирования

- про рынок

- прогнозирование

- Распадская

- рецензия на книгу

- риск

- Роснефть

- Россети

- Русал

- сбер

- Сбербанк

- Сет Кларман

- Сечин

- Система

- смартлаб

- Стив Джобс

- стоимостное инвестирование

- суперинвесторы из деревни Грэма и Додда

- Татнефть

- Тесла

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- фундаментальный анализ

- хедж-фонд

- целевые цены

- центральный банк

- Чарли Мангер

- Шадрин

- шорт

- шорт Сбера

- Элвис Марламов

дивидендов

дивидендов