Инвестировать Просто

🔥Начало длинной инвестиционной недели. Итоги 22 апреля на Мосбирже

- 22 апреля 2024, 19:11

- |

Предпраздничная шестидневная инвестиционная неделя началась. На ожидании решений разных советов директоров по дивидендам индекс Московской биржи показал рост на 📈+0,24%. Честно скажу, ожидали более активного роста, но в итоге поднялись только до 3 479,17 пункта.

Основной рост был обеспечен акциями Сбербанка 📈+1,9%. Завтра наблюдательный совет банка даст рекомендации по вопросу выплаты дивидендов. Если банк решит соблюсти условия своей же дивидендной политики, то нас могут ожидать очередные рекордные дивиденды в размере 33 рублей на одну акцию. Но более высокие дивиденды не стоит исключать и в инвестиционной среде уже активно звучат 40 рублей на акцию. В любом случае ждать осталось не долго и Сбербанк умеет удивлять.

Обыкновенные акции Сургутнефтегаза продолжают свой рост на 📈+2,2% на ожиданиях решение совета директоров по дивидендам. СД прошло сегодня, итоги пока не озвучены. Привилегированные акции стоят на месте без особого движения. В субботнем видео я рассказал почему рост обыкновенных акций является негативным знамением.

( Читать дальше )

- комментировать

- 376

- Комментарии ( 0 )

Календарь инвестора на неделю

- 22 апреля 2024, 07:22

- |

Стабильность и постоянство — лучшие качества долгосрочного инвестора, поэтому теперь ни шагу в понедельник без календаря событий на Московской бирже👍 Эта инвестиционная неделя особенная — она шестидневная.

22 апреля - Операционные результаты за 1 квартал 2024 года от ТГК-1;

22 апреля - Собрание совета директоров Сургутнефтегаз;

22 апреля - Операционные результаты за 1 квартал от Норникель;

23 апреля - Рассмотрение в суде спора Минпромторга и Х5;

23 апреля - Финансовые итоги за 1 квартал от Северсталь;

23 апреля - Собрание совета директоров по дивидендам УралСиб;

23 апреля - Собрание совета директоров по дивидендам Северсталь;

23 апреля - Собрание совета директоров по дивидендам Татнефть;

24 апреля - Операционные результаты за 1 квартал от РусГидро;

24 апреля - Собрание совета директоров по дивидендам Южно-Уральский никелевый комбинат;

25 апреля - Отчет по МСФО за 1 квартал от Х5;

( Читать дальше )

Спрос иностранцев на обмен активами превысил предложение россиян

- 20 апреля 2024, 18:36

- |

«Даже по тому, что мы устно слышим от потенциальных покупателей, объем спроса очень высокий. Он точно больше той суммы, которую наши продавцы могут принести. Опять-таки, эта наша субъективная оценка того, что наши могут принести на продажу», — сказал генеральный директор брокера «Инвестиционная палата» Алексей Седушкин.

Основные юрисдикции, проявляющие активность, — это США, Великобритания и ЕС.

Для того, чтобы поучаствовать в торгах по обмену активами, необходимо было подать заявку у своего брокера или управляющую компанию. Например, мне для продажи заблокированных фондов (заблокированных акций и облигаций в портфелях не было) пришлось подавать три заявления:

1) Брокеру КИТ Финанс, потому что именно туда 2 года назад Сбербанк передал фонды FinEx на хранение. Случилось чудо, и именно у этого брокера процесс подачи оказался наиболее понятным, четким, но из-за большого количества заявок сайт компании очень сильно барахлил, и 5-ти минутный процесс растянулся на 4 часа.

( Читать дальше )

МТС Банк, Сургутнефтегаз, Газпром, металлурги, индекс Мосбиржи / Обзор рынка за неделю

- 20 апреля 2024, 18:14

- |

Рост на дивидендах. Итоги 19 апреля на Московской бирже

- 19 апреля 2024, 19:23

- |

Необычно для пятницы видеть рост, но на ожиданиях решений по дивидендам рынок растет во всю ширь представленных активов (конечно же, за некоторыми исключениями, куда ж без них). Голубые фишки поддержали индекс Московской биржи, который вырос на 📈+0,44% до 3470,88 пункта.

Совет директоров ТМК рекомендовал выплатить финальные дивиденды за 2023 год в размере 9,51 рублей на одну акцию. Напомню, что исходя из дивидендной политики компания должна была направить на дивиденды в 2 раза меньше, поэтому СД отдельная благодарность. Но несмотря на это щедрое предложение инвесторы начали продавать акции компании, скорректировав их цену на 📉-1,6%.

В преддверии заседания совета директоров Сургутнефтегаза наблюдаем разнонаправленное движение в цене акций: обыкновенные находятся лидерах роста, показав 📈+3,9%, а привилегированные упали на 📉-0,4%. Возможно, нас опять ждет уравниловка в выплатах?! На данный момента аналитики прогнозируют потенциальные дивиденды по префам в размере 8-12 рублей, по обыкновенным акциям — до 1 рубля.

( Читать дальше )

Топ-7 акций с космическим потенциалом

- 19 апреля 2024, 07:19

- |

Аналитики на постоянной основе формируют рейтинги компаний по доходности акций. Не секрет, что найти акции с ростом на 30 и более процентов за год крайне сложно (тут не всегда получается выйти на уровень доходности по ОФЗ), а вот Альфа-аналитики смогли заглянуть в будущее и выдать 7 компаний, акции которых покажут туземун.

Моё первое впечатление от подборки можно описать стихами великого русского поэта: «Стою на асфальте я в лыжи обутый. То-ли лыжи не едут, то-ли аналитики Альфа-Инвестиций крутые ребята». Но в конце они сняли с себя всю ответственность за рейтинг, типа думайте сами, решайте сами инвесторы, а мы скромно постоим в стороне и посмотрим на весь этот беспредел...

1. ВТБ

Целевая цена на год — 0,034 рубля или 📈+47,8%.

Альфовцы сразу пошли с козырей. Бумаги ВТБ могут показать двузначный рост благодаря эффекту низкой базы и увеличению достаточности капитала. Последние месяцы эмитент отстает от широкого рынка и других банков. В 2025 году банк опять пообещал дивиденды.

( Читать дальше )

❌Боковое движение на рынке продолжилось. Итоги 18 апреля

- 18 апреля 2024, 19:05

- |

Сегодня движение на рынке повторило динамику среды, но при этом тенденции к продажам активно выросли до 60%. Нефть долго не смогла удержаться на высоких позициях и снижение её цены до 94 долларов за баррель нашло своё отражение в нашем нефтегазовом фондовом рынке. Индекс Московской биржи с начала торгов ушел вниз, но к закрытию основной торговой сессии отыграл дневную динамику и закрылся номинальным ростом на 📈+0,05% до 3455,82 пункта.

ФосАгро представила хорошие операционные показатели за 1 квартал: производство агрохимической продукции выросло на 7% до 3 млн. тонн, общие продажи продукции группы в январе-марте выросли на 11,4%, до 3,1 млн. тонн. По итогам публикации акции последовали вперед и вверх на 📈+1,3%.

Розничный бизнес Росбанка до конца 2024 года может перейти под управление ТКС Групп. Данное направление более эффективно именно у Тинькофф, так как нет затрат на содержание сети. Акции ТКС 📈+2,0% сегодня в лидерах роста.

( Читать дальше )

Облигации Интерлизинга на размещении

- 18 апреля 2024, 07:25

- |

«Что опять?» — спросите вы и будете абсолютно правыми, у компании сейчас торгуются 6 выпусков облигаций на сумму более 16 ярдов денег. Такая специфика крупных лизинговых компаний, таких как Интерлизинг, финансировать лизинговые сделки за счет привлеченного финансирования. И тут самое важное — грамотное управление долгом. У эмитента пока что это получается. Также как и предлагать хорошую доходность к погашению.

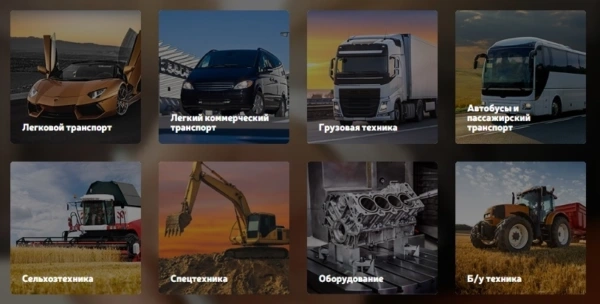

С момента последнего размещения у Интерлизинга ничего не изменилось: та же самая универсальная лизинговая компания, также упор делается на легковой, грузовой транспорт и спецтехнику.

24 года существования даром не прошли: удалось выйти на 12 место в рейтинге лизинговых компаний и сформировать лизинговый портфель под 83 млрд. рублей. При этом компания не отрывается от земли, ведь основная категория их клиентов — это компании малого и среднего бизнеса.

👀Что там по выпуску?

👉Дата размещения — 18.04.2024 года, то есть как всегда только свежие и актуальные обзоры о свежих размещениях.

( Читать дальше )

Тенденция к продаже на Московской бирже продолжилась 17 апреля

- 17 апреля 2024, 19:07

- |

После двухлетних максимумов фондовый рынок понемногу откатывается, этот момент мы с вами обсуждали в субботнем видео. Дивиденды борются со снижением цены на нефть и слабым укреплением рубля, что приводит к очередному снижению индекса Мосбиржи на 📉-0,26% до 3454,07 пункта. По итогу последних трех дней индекс вышел в ноль.

АФК Система 📈+4,0% продолжает оставаться в лидерах роста, несмотря на убытки в размере 5,3 млрд. рублей по итогам 2023 года. Акции продолжают свой рост на ожидаемых IPO дочерних компаний.

Лукойл 📉-0,2% начинает реализацию нефтепродуктов в мелкооптовом сегменте на условиях поставки «самовывоз автомобильным транспортом», оператором поставок будет Транснефть 📈+0,1%. Отличный симбиоз приводит к росту акций Транснефти на остывающем рынке.

ВТБ тестирует собственную метавселенную — трехмерное интерактивное пространство для виртуального взаимодействия пользователей. Проект обладает потенциалом для реализации нового формата предоставления услуг, в том числе открытия банковских киберофисов. Акции прогрессивного и инновационного банка растут на 📈+0,4%.

( Читать дальше )

Фонд Долгосрочные гособлигации

- 17 апреля 2024, 07:26

- |

5 апреля 2024 года стартовали торги новым фондом от СберИнвестиции Долгосрочные гособлигации. Исходя из названия уже можно было предположить, что в портфеле БПИФа представлены ликвидные бумаги федерального займа с дюрацией от семи лет, которые входят в индекс Московской биржи государственных облигаций (фонд следит за RUGBITR7Y+).

По версии создателей фонда в него включены активы с привлекательным соотношением доходности и риска, так как доходности долгосрочных облигаций федерального займа именно сейчас находятся на повышенных уровнях, что позволяет зафиксировать сравнительно высокую доходность на длительный срок.

Тикер фонда - SBLB, один пай сейчас торгуется по цене немногим ниже 10 рублей.

По фонду предусмотрены три сценария среднегодовой доходности:

🥇Позитивный с доходностью +22% — наступит в случае развития фондового рынка лучше, а стоимость активов, входящих в фонд, растет быстрее, чем ожидалось.

🥈Нейтральный (наиболее вероятный сценарий) с доходностью +12%.

( Читать дальше )

теги блога Инвестировать Просто

- headhunter

- IMOEX

- IPO

- IPO 2024

- акции

- Акции РФ

- Алроса

- аэрофлот

- банки

- БКС брокер

- БПИФ

- брокеры

- ВДО

- ВТБ

- ВТБ инвестиции

- Вуш Холдинг

- Газпром

- деньги

- дивиденды

- доллар рубль

- заблокированные активы

- золото

- инвестиции

- инвестиции в акции

- инвестиционная идея

- Инвестиционный портфель

- инвестиционный портфель ИИС

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги дня

- итоги инвестирования

- итоги месяца

- Итоги недели

- итоги торгов

- календарь инвестора

- КАМАЗ

- ключевая ставка

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- лизинг

- Лукойл

- Магнит

- ММК

- Московская биржа

- мтс

- народный портфель

- Нефть

- НЛМК

- Новатэк

- Новости

- новости рынков

- новости рынков

- обзор акций

- обзор рынка

- Облигации

- Облигации РФ

- обмен заблокированными активами

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- пассивный доход

- Полиметалл

- Полюс Золото

- портфель инвестора

- прогноз по акциям

- Путин

- разбор

- размещение облигаций

- рейтинг

- Ростелеком

- Русгидро

- санкции

- сбербанк

- Сегежа групп

- События недели

- события новой недели

- совкомбанк

- СПБ биржа

- субфедеральные облигации

- сургутнефтегаз

- татнефть

- Тинькофф Банк

- топ 10

- торговые сигналы

- Транснефть

- трейдинг

- флоатеры

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- юмор

- Яндекс