Блог им. Sprilor

Облигации Интерлизинга на размещении

- 18 апреля 2024, 07:25

- |

«Что опять?» — спросите вы и будете абсолютно правыми, у компании сейчас торгуются 6 выпусков облигаций на сумму более 16 ярдов денег. Такая специфика крупных лизинговых компаний, таких как Интерлизинг, финансировать лизинговые сделки за счет привлеченного финансирования. И тут самое важное — грамотное управление долгом. У эмитента пока что это получается. Также как и предлагать хорошую доходность к погашению.

С момента последнего размещения у Интерлизинга ничего не изменилось: та же самая универсальная лизинговая компания, также упор делается на легковой, грузовой транспорт и спецтехнику.

24 года существования даром не прошли: удалось выйти на 12 место в рейтинге лизинговых компаний и сформировать лизинговый портфель под 83 млрд. рублей. При этом компания не отрывается от земли, ведь основная категория их клиентов — это компании малого и среднего бизнеса.

👀Что там по выпуску?

👉Дата размещения — 18.04.2024 года, то есть как всегда только свежие и актуальные обзоры о свежих размещениях.

👉Дата погашения — 03.04.2027 года, можно сказать, что «классическое» размещение на три года под «классический» срок лизингового договора.

👉Размер эмиссии — 3 000 000 000 рублей.

💰Размер купона — 15,75% годовых. Друзья, будьте бдительны, доходность именно 15,75%, а не 16,25% и даже не 16%, как писали ранее мои коллеги. Стараюсь не читать чужие обзоры, кроме пары-тройки каналов, но даже у меня начало где-то там подгорать🤬, когда увидел некорректную информацию по одному из самых важных параметров размещения. А вот доходность к погашению уже можно оценить близкой к 17%.

👉Выплата купонов будет осуществляться ежемесячно с 18 мая 2024 года.

👉Оферта по выпуску отсутствует, а вот амортизация имеется. Начиная с 19 купона эмитент будет погашать по 5,5% от номинала (или по 55 рублей).

👉Выпуск Интерлизинг-001Р-08 доступен для неквалифицированных инвесторов, как и большинство ВДО, но только после прохождения тестирования.

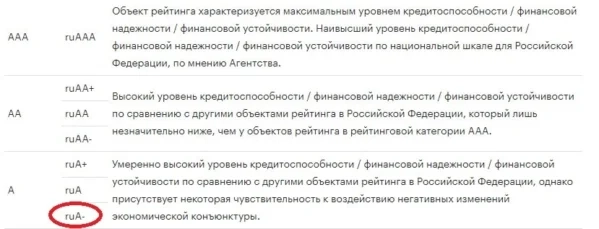

РА Эксперт летом 2023 года подтвердило кредитный рейтинг эмитента на уровне ruA- со стабильным прогнозом. А это означает, что у компании:

➕ умеренно высокие рыночные позиции;

➕комфортный уровень достаточности капитала;

➕адекватная эффективность деятельности и оценка корпоративного управления;

➕и самое важное — приемлемое качество активов.

📊Что там по финансовой части?

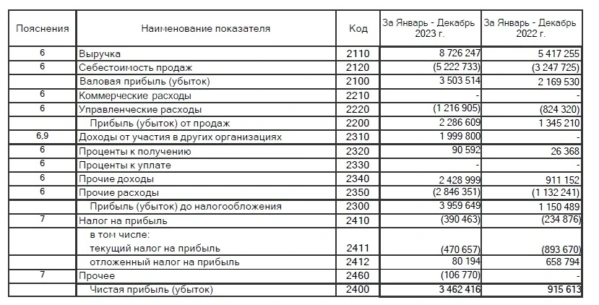

Компания начале апреля разместила отчетность по РСБУ за 2023 год, из которой можно отметить следующее.

🧮Выручка компании за год выросла на 61% до 8,7 млрд. рублей (при 5,4 млрд. рублей за 2022 год). Выручка растет в том числе и за счет активных заимствований, но, повторюсь, именно такая модель бизнеса свойственна лизинговым компаниям.

🧮Чистая прибыль показала рост в 3,8 раза до 3,5 млрд. рублей. То есть, рентабельность деятельности приближается к 40%, а это очень даже приличный показатель.

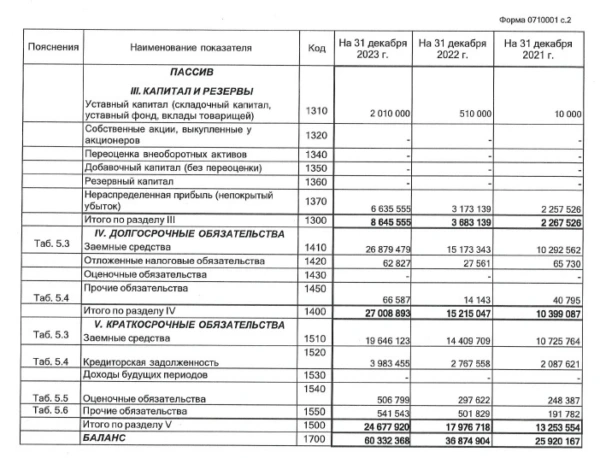

🧮Компания из года в год наращивает объем заемных средств. За 2023 год они выросли с 29,6 млрд. рублей до 46,5 млрд. рублей (или 57% год к году). На отчетную дату чистый долг составляет 44,6 млрд. рублей.

🧮Несомненно позитивным фактором является нацеленность компании и её учредителей на результат и расширение. За последние два года уставной капитал вырос в 200 раз с 10 млн. рублей до 2 млрд. рублей.

🧮Согласно отчету по МСФО чистая прибыль за год составила 1,9 млрд. рублей, EBITDA составила 7,0 млрд. рулей, а значит чистый долг/EBITDA = 6,4х.

🧮Компания активно сокращает размер просроченных лизинговых платежей, доля которых в 2023 году сократилась до 1,2% от портфеля.

🧮На стабильность компании также влияет широкая диверсификация лизингового портфеля. Согласно управленческого учету (которому можно верить, а можно и нет) на топ-10 лизингополучателей приходится только 7% лизингового портфеля.

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

теги блога Инвестировать Просто

- headhunter

- IMOEX

- IPO

- IPO 2024

- акции

- Акции РФ

- Алроса

- аэрофлот

- Банк Санкт-Петербург

- банки

- БКС брокер

- БПИФ

- брокеры

- ВДО

- ВТБ

- Вуш Холдинг

- Газпром

- деньги

- дивиденды

- доллар рубль

- заблокированные активы

- золото

- инвестиции

- инвестиции в акции

- инвестиционная идея

- Инвестиционный портфель

- инвестиционный портфель ИИС

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги дня

- итоги инвестирования

- итоги месяца

- Итоги недели

- итоги торгов

- календарь инвестора

- КАМАЗ

- ключевая ставка

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- купоны

- лизинг

- Лукойл

- Магнит

- Московская биржа

- мтс

- народный портфель

- Нефть

- Новатэк

- Новости

- новости рынков

- новости рынков

- обзор акций

- обзор рынка

- Облигации

- Облигации РФ

- обмен заблокированными активами

- отчетность

- отчеты МСФО

- офз

- пассивный доход

- поздравление

- Полиметалл

- Полюс Золото

- портфель инвестора

- прогноз

- прогноз по акциям

- Путин

- разбор

- размещение облигаций

- рейтинг

- Ростелеком

- Русгидро

- санкции

- сбербанк

- Сегежа групп

- События недели

- события новой недели

- совкомбанк

- СПБ биржа

- субфедеральные облигации

- сургутнефтегаз

- татнефть

- Тинькофф Банк

- топ 10

- торговые сигналы

- Транснефть

- трейдинг

- флоатеры

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- юмор

- Яндекс