SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Тимур Гайнетьянов

«Шкура на кону». А ты на что ставишь свои деньги?

- 05 марта 2024, 20:51

- |

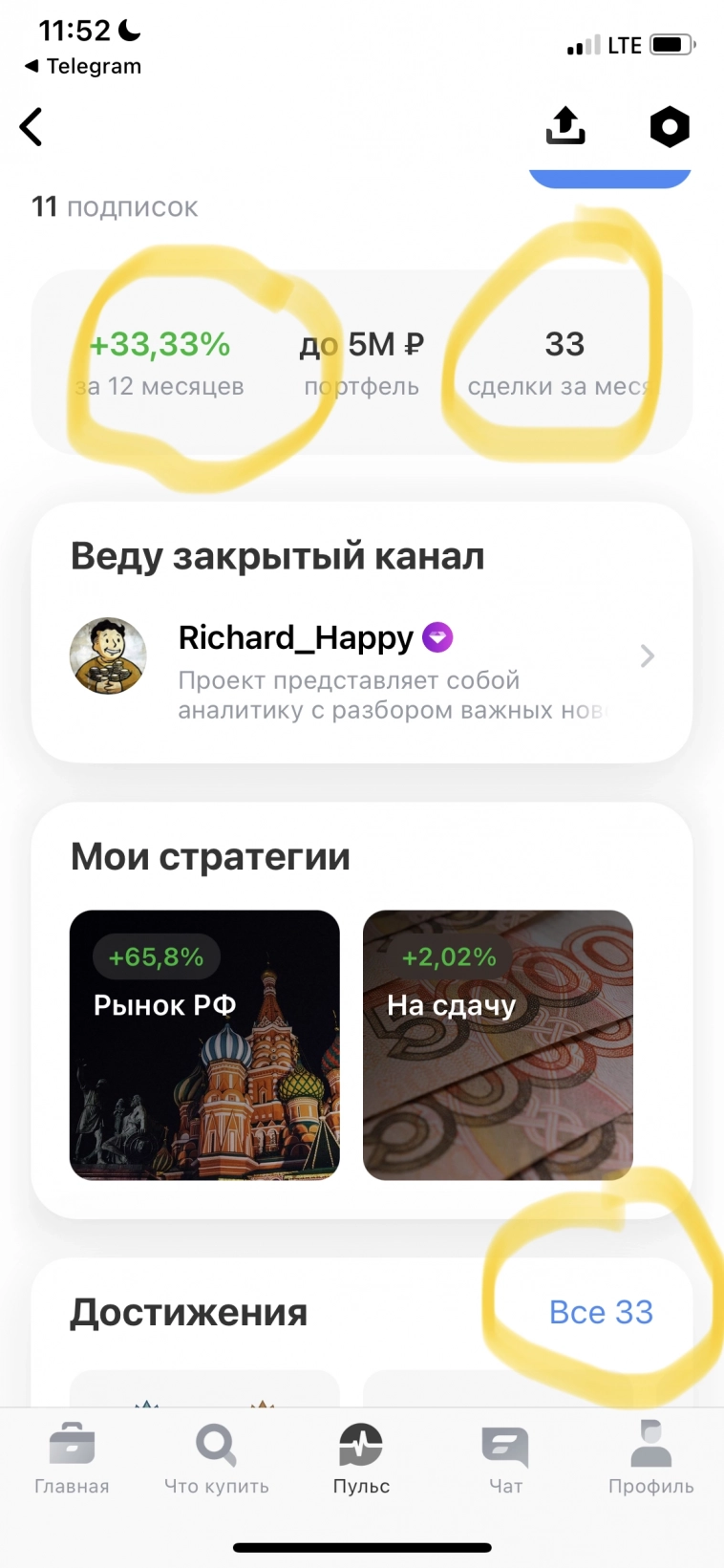

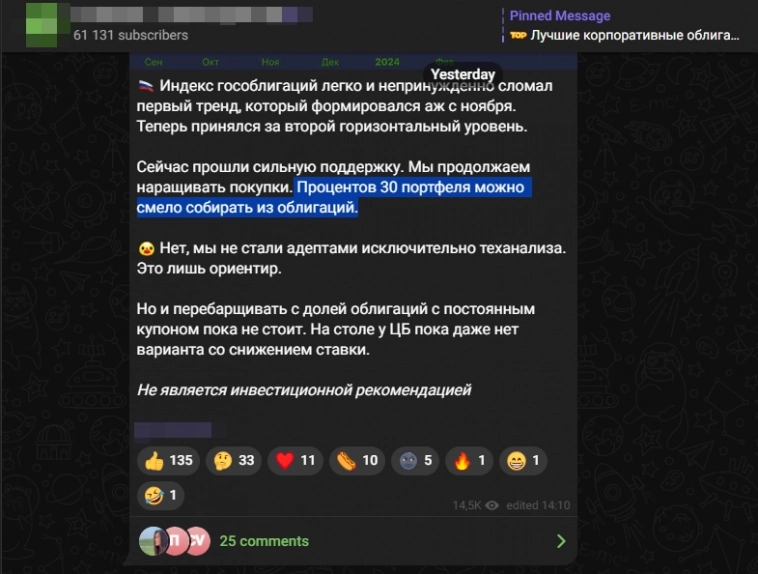

Вот пишет крупный канал про облигации: «Процентов 30 портфеля можно смело собирать из облигаций». А этот автор в свой портфель смело набрал 30% облигаций? Да и вообще кто это пишет? А можно это проверить? Может он вообще биток лонгует потому что в фиатные деньги уже не верит. Но работа есть работа. Что-то написал, с главредом согласовал и пост опубликовал. А дальше нативную рекламу какого-нибудь выпуска ВДО. И новостями с рынка разбавили. Профит.

Мнение своё у каждого есть, а вот деньги на своё же мнение не каждый поставить готов. Ведь когда надо поставить свои деньги, то отношение сразу меняется. Подготовка лучше, материала больше перерабатываешь, прогнозы больше разных вероятностей учитывают и т.п.

Ну а если это просто поболтать, безликая контент машина сгенерировала что-то там, но «деньги на это ставить не буду» ну ок. К ним вопросов нет, там рекламные интеграции решают. Откуда только столько читающих я не пойму. Есть же разные каналы с публичными портфелями: Иволга, Алёнка, даже у крупных брокеров вроде Тинькофф или БКС есть свои стратегии автоследования. Хоть можно посмотреть что стоят их рекомендации, сделать выводы. Не сказать что вся Шкура, но может небольшая часть уже на кону )

( Читать дальше )

Мнение своё у каждого есть, а вот деньги на своё же мнение не каждый поставить готов. Ведь когда надо поставить свои деньги, то отношение сразу меняется. Подготовка лучше, материала больше перерабатываешь, прогнозы больше разных вероятностей учитывают и т.п.

Ну а если это просто поболтать, безликая контент машина сгенерировала что-то там, но «деньги на это ставить не буду» ну ок. К ним вопросов нет, там рекламные интеграции решают. Откуда только столько читающих я не пойму. Есть же разные каналы с публичными портфелями: Иволга, Алёнка, даже у крупных брокеров вроде Тинькофф или БКС есть свои стратегии автоследования. Хоть можно посмотреть что стоят их рекомендации, сделать выводы. Не сказать что вся Шкура, но может небольшая часть уже на кону )

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Обновим ли к выборам максимум 21 Февраля 2022?

- 04 марта 2024, 20:43

- |

Сегодня индекс МосБиржи поставил новые максимумы за 7 месяцев. С начала года уже более 6% прибавили, а с минимумов Декабря более 11%. Стоит обратить внимание, что всё это это при ключевой ставке в 16%. Интересно, Сможет ли рынок обновить максимум от 21 Февраля? Осталось немного ~5% подрасти, время ещё есть.

Отдельные товарищи знатно армагедонили, что рынок расти не может при таких ставках. А он растёт, как в истории где шмель летает, хотя по расчётам не должен. Просто «учёные» считают не правильно.

Вклады под 15-16%, фонды денежного рынка вроде $LQDT и облигации оттянули на себя часть денег. Но денег внутри финансового контура становится всё больше. Куда-то надо их пристроить, как результат рынок растёт. Возможный вариант среднесрочной перспективы разбирали в посте "По пути Иранизации" в конце Января.

А пока давайте посмотрим, что может подтолкнуть рынок ещё выше ближайшее месяцы.

— Сильные результаты компаний.

Вышедшие отчёты показывают хорошие результаты. К примеру из тех что недавно разбирали: чистая прибыль Сбера $SBER выросла до рекордных уровней 1,5 трлн руб. Северсталь $CHMF отчиталась лучше прогнозов. У МосБиржи $MOEX рекордная квартальная прибыль и так далее. Жду аналогичных сильных отчётов и по другим компаниям.

( Читать дальше )

Отдельные товарищи знатно армагедонили, что рынок расти не может при таких ставках. А он растёт, как в истории где шмель летает, хотя по расчётам не должен. Просто «учёные» считают не правильно.

Вклады под 15-16%, фонды денежного рынка вроде $LQDT и облигации оттянули на себя часть денег. Но денег внутри финансового контура становится всё больше. Куда-то надо их пристроить, как результат рынок растёт. Возможный вариант среднесрочной перспективы разбирали в посте "По пути Иранизации" в конце Января.

А пока давайте посмотрим, что может подтолкнуть рынок ещё выше ближайшее месяцы.

— Сильные результаты компаний.

Вышедшие отчёты показывают хорошие результаты. К примеру из тех что недавно разбирали: чистая прибыль Сбера $SBER выросла до рекордных уровней 1,5 трлн руб. Северсталь $CHMF отчиталась лучше прогнозов. У МосБиржи $MOEX рекордная квартальная прибыль и так далее. Жду аналогичных сильных отчётов и по другим компаниям.

( Читать дальше )

Какие компании удвоятся в цене? Про планы Президента удвоить капитализацию фондового рынка к 2030 году.

- 29 февраля 2024, 20:04

- |

Первое, что надо отметить, что Фондовый рынок, как «тема» вышел на самый высокий уровень. Теперь внимание к этой теме будет больше.

Т.е. можно констатировать, что в глазах власти для массового избирателя появился ещё один значимый триггер. Теперь рядом с инфляцией и курсом рубля $USDRUB появляется фондовый рынок. Это, кстати, характерно для развитых стран, где высокая доля проникновения в финансовые рынки. В этом сыграло не последнюю роль общее количество физлиц с брокерскими счетами (30,2 млн по данным за Январь).

Как связан курс рубля и одобрение власти и/или инфляция с одобрением власти обсуждали недавно в посте про "Правила игры" на платном проекте.

Так же внимание власти к фондовому рынку и частным инвесторам — это следствие сложности привлечения денег на международном рынке из-за всевозможных санкций.

Цитата: «Повторю: российскому фондовому рынку необходимо усилить свою роль как источника инвестиций», — Путин.

Президент не просто так поставил задачу Минфину и ЦБ ускорить запуск особого режима IPO для высокотехнологичных компаний, включая компенсацию затрат на размещение ценных бумаг.

( Читать дальше )

В отчёте Сбера $SBER видно квартальное замедление роста прибыли, но Сбер остаётся инвестиционно привлекательным для дивидендного инвестора.

- 28 февраля 2024, 20:33

- |

Ключевые результаты по итогам 2023 (рис 1):

• Чистая прибыль: 1508.6 млрд руб (рост в 5,2 раза г/г)

• Рентабельность капитала: 25.3% (план 22%)

• Достаточность общего капитала по группе H20.0: 13.7%. Выплаты дивидендов акционерам производятся, если достаточность общего капитала составляет не менее 12,5%, Греф озвучивал 13,3% как план, а сделали 13,7%. Отлично.

• Ипотечный портфель вырос на 34.9% за год (на рис этого нет, но это важный момент, о нём ещё позже)

На что стоит обратить внимание.

Если сравнить квартальные результаты, то чистая прибыль сократилась до 359,7 млрд руб. с 411,4 млрд руб, т.е. -12,5% квартал к кварталу (рис 2).

Подобную динамику, скорей всего, мы увидим и в следующих кварталах. Это связано в первою очередь с действиями ЦБ по ужесточению ДКП

( Читать дальше )

После 4-х месячной паузы возвращаюсь к небольшим покупкам ОФЗ

- 27 февраля 2024, 21:01

- |

Формировать позицию в ОФЗ начал осенью прошлого года. График покупок был такой:

В 2023

— покупка 12 Сентября ОФЗ 26207 $SU26207RMFS9 с погашением через 3 года.

— покупка 20 Сентября ОФЗ 26242 $SU26242RMFS6 с погашением через 6 лет

— покупка 2 Ноября ОФЗ 26241 $SU26241RMFS8, с погашением через 9 лет

В 2024

— покупка 27 Февраля ОФЗ 29010 $SU29010RMFS4, с погашением через 11 лет. Это ОФЗ-ПК. Облигации с переменным купоном. В отличие от предыдущих покупок, ранее были ОФЗ-ПД (постоянный доход)

Если дальше будет сложно написано, то рекомендую пройти бесплатный курс по облигациям.

Взял ОФЗ 29010, так как на этот год купоны будут щедрые. 19-го Июня 12,8% от цены покупки. Цена облигации сейчас чуть выше номинала, поэтому купонная доходность на вложенный капитал чуть меньше.

Следующий купон 18 Декабря, размер купона сильно меньше быть не должен, так как ЦБ не спешит снижать ставку, пока оптимистичный сценарий горизонт в 4 месяца (на заседании 7 Июня) и далее плавное снижение к концу года в район 12-13%. А для данного выпуска купон определяется следующим образом:

( Читать дальше )

В 2023

— покупка 12 Сентября ОФЗ 26207 $SU26207RMFS9 с погашением через 3 года.

— покупка 20 Сентября ОФЗ 26242 $SU26242RMFS6 с погашением через 6 лет

— покупка 2 Ноября ОФЗ 26241 $SU26241RMFS8, с погашением через 9 лет

В 2024

— покупка 27 Февраля ОФЗ 29010 $SU29010RMFS4, с погашением через 11 лет. Это ОФЗ-ПК. Облигации с переменным купоном. В отличие от предыдущих покупок, ранее были ОФЗ-ПД (постоянный доход)

Если дальше будет сложно написано, то рекомендую пройти бесплатный курс по облигациям.

Взял ОФЗ 29010, так как на этот год купоны будут щедрые. 19-го Июня 12,8% от цены покупки. Цена облигации сейчас чуть выше номинала, поэтому купонная доходность на вложенный капитал чуть меньше.

Следующий купон 18 Декабря, размер купона сильно меньше быть не должен, так как ЦБ не спешит снижать ставку, пока оптимистичный сценарий горизонт в 4 месяца (на заседании 7 Июня) и далее плавное снижение к концу года в район 12-13%. А для данного выпуска купон определяется следующим образом:

( Читать дальше )

У МосБиржи $MOEX квартальные рекорды и сильные результаты за год, но это не причина для покупки сейчас, лучше подождать.

- 26 февраля 2024, 20:48

- |

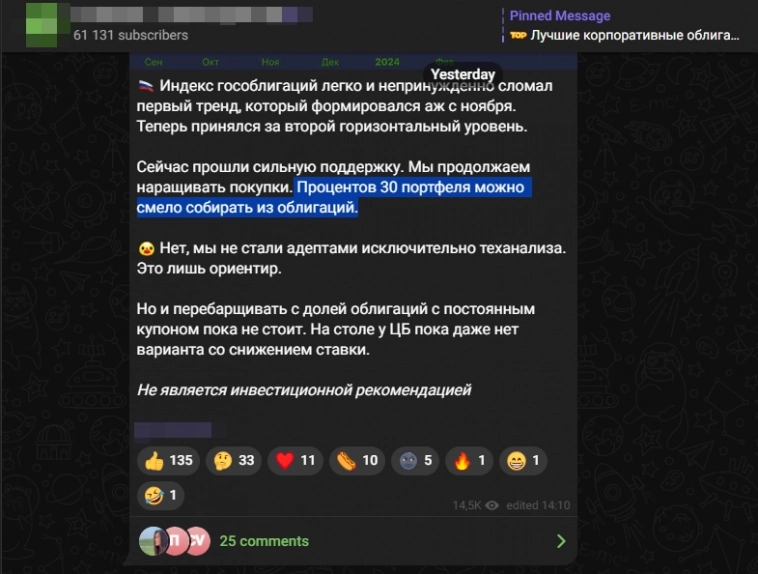

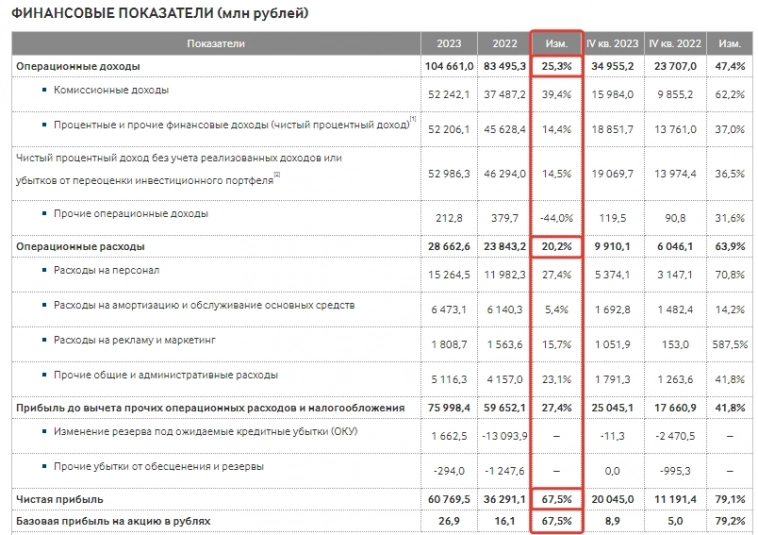

Результаты действительно отличные:

• Чистая прибыль итогам 2023 +67,5% г/г (60,8 млрд руб). Квартальные результаты показывают рост чистой прибыли +79,1% г/г (20 млрд руб) (Рис 1)

• Двузначный рост по всем направлениям (Рис 2).

• Услуги финансового маркетплейса ФинУслуги показали трёхзначный рост +141,7% (1,8 млрд руб). Суммы ещё не такие значимые в разрезе всех доходов, но уже заметные, а учитывая темп роста — это хороший драйвер роста всей выручки.

На что стоит обратить внимание:

• Высокие операционные расходы. Если смотреть на годовую динамику, то рост год к году составил +20% (Рис 1).

• При этом биржа ждёт роста операционных расходов в 2024 ещё на 35-48% (это много)

( Читать дальше )

• Чистая прибыль итогам 2023 +67,5% г/г (60,8 млрд руб). Квартальные результаты показывают рост чистой прибыли +79,1% г/г (20 млрд руб) (Рис 1)

• Двузначный рост по всем направлениям (Рис 2).

• Услуги финансового маркетплейса ФинУслуги показали трёхзначный рост +141,7% (1,8 млрд руб). Суммы ещё не такие значимые в разрезе всех доходов, но уже заметные, а учитывая темп роста — это хороший драйвер роста всей выручки.

На что стоит обратить внимание:

• Высокие операционные расходы. Если смотреть на годовую динамику, то рост год к году составил +20% (Рис 1).

• При этом биржа ждёт роста операционных расходов в 2024 ещё на 35-48% (это много)

( Читать дальше )

Не так страшны санкции, как их ждали.

- 23 февраля 2024, 18:53

- |

Очередные худшие ожидания на тему санкций на НКЦ (и других подразделений Мосбиржи) не реализовались. Видимо отложили до выборов этот козырь, ждём очередной пакет.

Попала под санкции Национальная система платежных карт — оператор платежной системы «Мир».

Но видимо заявление было уже наготове и в Национальной системе платежных карт сообщили, что это никак не повлияют на работу платёжных сервисов внутри страны.

Из компаний на рынке под новые санкции попали:

• Мечел $MTLR $MTLRP

• ЮГК $UGLD

• ПИК $PIKK

• ТМК $TRMK

• Депозитарий СПБ Биржи $SPBE

• Дочка Новатэк $NVTK

• Банк Авангард $AVAN

• Фонд Эльбрус. Акционер Циан $CIAN и Хэдхантер $HHRU

( Читать дальше )

Попала под санкции Национальная система платежных карт — оператор платежной системы «Мир».

Но видимо заявление было уже наготове и в Национальной системе платежных карт сообщили, что это никак не повлияют на работу платёжных сервисов внутри страны.

«Обработка операций по картам международных платежных систем, выпущенных российскими банками, продолжает осуществляться НСПК в штатном режиме. Работа сервисов платежной системы «Мир» и операции через Систему быстрых платежей (СБП) проводятся как обычно и доступны пользователям в полном объеме».

Из компаний на рынке под новые санкции попали:

• Мечел $MTLR $MTLRP

• ЮГК $UGLD

• ПИК $PIKK

• ТМК $TRMK

• Депозитарий СПБ Биржи $SPBE

• Дочка Новатэк $NVTK

• Банк Авангард $AVAN

• Фонд Эльбрус. Акционер Циан $CIAN и Хэдхантер $HHRU

( Читать дальше )

Пора ли покупать на ямках?

- 21 февраля 2024, 20:15

- |

Бодрое падение сегодня коллеги, последний раз так сильно за один день индекс МосБиржи падал только в Сентябре 2023. А подобных сильных недельных падений было всего 3 в прошлом году. Хотя текущая неделя ещё не закончилась )

Индекс рос практически без остановки с 15 Декабря по 15 Февраля. 2 месяца роста аккуратно между заседаниями ЦБ по ключевой ставке. Теперь половину этого роста он растерял за 3 дня, шустро.

Начал индекс падать после заседания ЦБ, когда рынок узнал, что ставки будут снижать не так быстро и не так сильно как планировалось, да и повышение ставки как вариант со стола не убирают (это было неожиданно). А продолжили падать на ожидании новых пакетов санкций.

Индекс упал хоть и быстро, но совсем чуть-чуть, всего 4% от локального максимума. Но тем не менее автор начнёт покупать чуть больше акций чем обычно в месяц, не вижу причин для сильного падения индекса во время начала дивидендного сезона. Может мы и не на локальном дне, но уже и не на локальных максимумах. Покупки из кэша.

О продажах облигаций купленных осенью ОФЗ 26207 $SU26207RMFS9 / ОФЗ 26242 $SU26242RMFS6 / ОФЗ 26241 $SU26241RMFS8 речь не идёт. Купоны поступают, а снижение ставки всё также ждём.

( Читать дальше )

Индекс рос практически без остановки с 15 Декабря по 15 Февраля. 2 месяца роста аккуратно между заседаниями ЦБ по ключевой ставке. Теперь половину этого роста он растерял за 3 дня, шустро.

Начал индекс падать после заседания ЦБ, когда рынок узнал, что ставки будут снижать не так быстро и не так сильно как планировалось, да и повышение ставки как вариант со стола не убирают (это было неожиданно). А продолжили падать на ожидании новых пакетов санкций.

Индекс упал хоть и быстро, но совсем чуть-чуть, всего 4% от локального максимума. Но тем не менее автор начнёт покупать чуть больше акций чем обычно в месяц, не вижу причин для сильного падения индекса во время начала дивидендного сезона. Может мы и не на локальном дне, но уже и не на локальных максимумах. Покупки из кэша.

О продажах облигаций купленных осенью ОФЗ 26207 $SU26207RMFS9 / ОФЗ 26242 $SU26242RMFS6 / ОФЗ 26241 $SU26241RMFS8 речь не идёт. Купоны поступают, а снижение ставки всё также ждём.

( Читать дальше )

Фокус на дивидендах и немного роста.

- 19 февраля 2024, 21:19

- |

Хотеть и быть инвестором разные вещи. Если есть цель создать себе ещё один источник дохода который будет равен определённой сумме [средней пенсии, средней зарплате, просто какая-то приятная круглая цифра в месяц, квартал или год], то важно не терять эту долгосрочную цель из виду отвлекаясь на что-то сопутствующее. Т.е. необходимо оставаться сфокусированным на главной цели.

Хотя действовать сейчас а в голове держать долгосрочные цели не так просто. Всегда проще сфокусироваться на чём-то более легко доступном. Часто кто хочет быть инвестором начинает играть в игру «купи-продай» и фокус сбивается. Трейдинг не лучше и не хуже, чем инвестиции, просто фокус будет разный.

Если идёт торговля внутри дня, то надо быть готовым к сильно изменчивым результатам по итогам пары дней или недели, с соответствующим влиянием на внутреннее состояние.

Возможно слышали ранее термин: «Профессиональная Деформация». Автор знает пару интрадейщиков которые в обычной жизни с трудом планируют с горизонтом в несколько месяцев. О фокусировке на долгосрочных целях с горизонтом в несколько лет говорить не приходится. Их девиз близок к «Живи сегодняшним днём». Рекордные объёмы в условных ОВК $UWGN делают, в том числе такие ребята. Фокус у них на «Сделать пару процентов в день».

( Читать дальше )

Хотя действовать сейчас а в голове держать долгосрочные цели не так просто. Всегда проще сфокусироваться на чём-то более легко доступном. Часто кто хочет быть инвестором начинает играть в игру «купи-продай» и фокус сбивается. Трейдинг не лучше и не хуже, чем инвестиции, просто фокус будет разный.

Если идёт торговля внутри дня, то надо быть готовым к сильно изменчивым результатам по итогам пары дней или недели, с соответствующим влиянием на внутреннее состояние.

Возможно слышали ранее термин: «Профессиональная Деформация». Автор знает пару интрадейщиков которые в обычной жизни с трудом планируют с горизонтом в несколько месяцев. О фокусировке на долгосрочных целях с горизонтом в несколько лет говорить не приходится. Их девиз близок к «Живи сегодняшним днём». Рекордные объёмы в условных ОВК $UWGN делают, в том числе такие ребята. Фокус у них на «Сделать пару процентов в день».

( Читать дальше )

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- IPO 2024

- RGBI

- SPO

- акции

- Акции РФ

- база

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- ВДО

- вклад

- Владимир Путин

- ВТБ

- Газпром

- Газпромнефть

- Группа Позитив

- девелоперы

- денежно-кредитная политика

- дивиденды

- долгосрок

- доллар рубль

- Дональд Трамп

- европа

- ЕС

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляция

- инфляция в России

- итоги дня

- итоги месяца

- Итоги недели

- Китай

- Ключевая ставка ЦБ РФ

- курс

- ЛСР

- мем

- мемы

- Минфин

- мобильный пост

- МосБиржа

- Московская Биржа

- недвижимость

- недвижимость в РФ

- нерезиденты

- Нефть

- Новатэк

- обзор акций

- обзор рынка

- Облигации

- отчеты МСФО

- отчёт

- офз

- ОФЗ с переменным купоном

- оффтоп

- Пик

- Полиметалл

- политсрач

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- разбор

- Роснефть

- Россия

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- санкции

- санкции США

- сбер

- сбербанк

- СВО

- Северсталь

- Селигдар

- СПБ биржа

- ставка

- сургутнефтегаз

- сша

- Тинькофф

- Транснефть

- трейдинг

- Украина

- форекс

- Фосагро

- ФРС

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- Эталон

- юмор